Tamaño del mercado de dispositivos de neurología en México

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

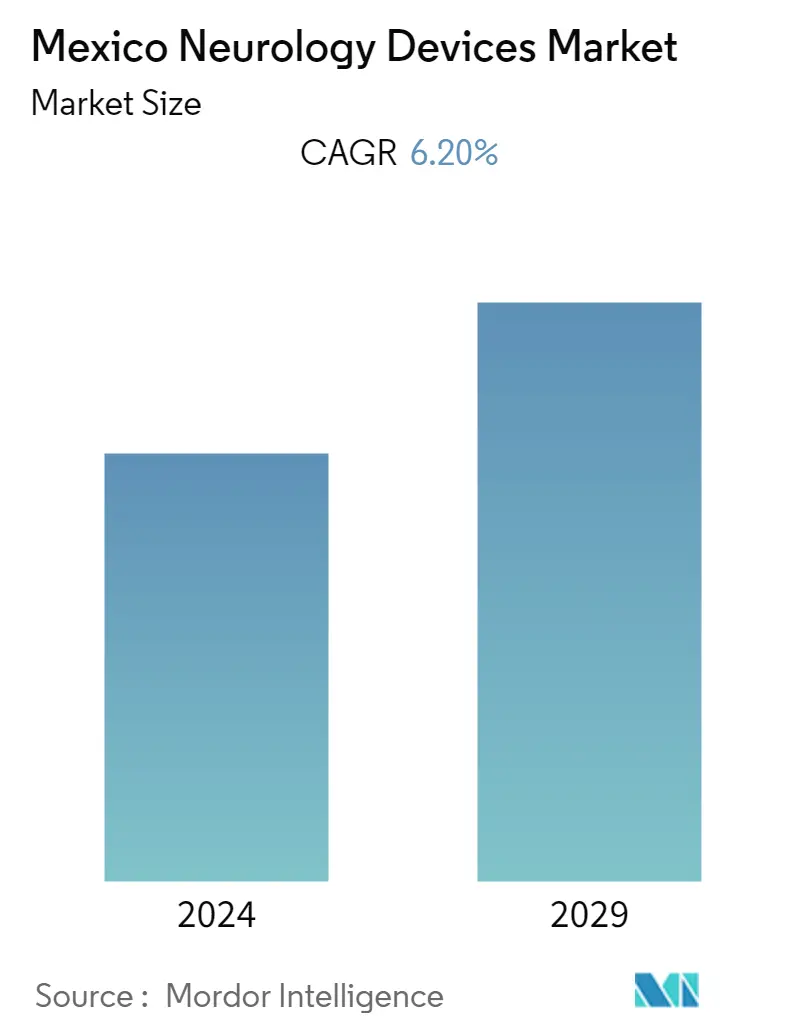

| CAGR | 6.20 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de dispositivos de neurología en México

Se espera que el mercado de dispositivos de neurología de México registre una tasa compuesta anual del 6,2% durante el período previsto.

- La pandemia de COVID-19 afectó significativamente la atención neurológica en México durante la fase inicial, lo que a su vez afectó también el uso de dispositivos neurológicos. Por ejemplo, según un artículo publicado por PubMed Central en abril de 2021, se realizó un estudio en México que mostró que la prevalencia de nuevas complicaciones neurológicas en pacientes hospitalizados con COVID-19 era muy alta durante los inicios de la pandemia. Por lo tanto, la pandemia de COVID-19 afectó significativamente al mercado inicialmente; sin embargo, a medida que la pandemia ha disminuido, la atención de neurología está volviendo a la normalidad en México. Por lo tanto, se espera que el mercado estudiado tenga un crecimiento estable durante el período previsto del estudio.

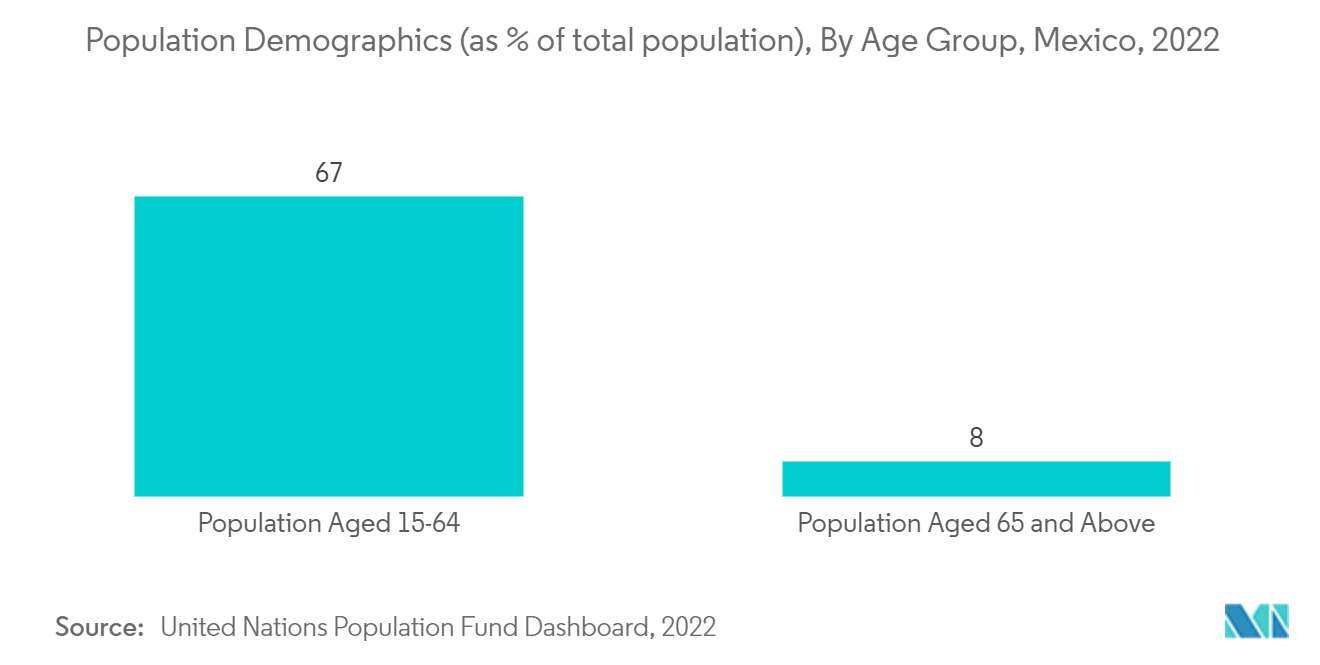

- Los factores clave que impulsan el crecimiento del mercado son la creciente incidencia de trastornos neurológicos, el aumento de la población geriátrica y los crecientes avances tecnológicos en dispositivos neurológicos.

- La creciente incidencia de trastornos neurológicos como aneurismas cerebrales, tumores cerebrales, epilepsia, trastornos de la memoria, esclerosis múltiple, enfermedad de Parkinson, neuropatía periférica, neuralgia postherpética, tumores de la médula espinal y accidentes cerebrovasculares es el principal factor que impulsa el crecimiento del mercado. Por ejemplo, según un artículo publicado por PubMed Central en junio de 2022, se realizó un estudio en México que mostró que la prevalencia de hemorragia intracerebral y trombosis venosa cerebral fue del 23,1% y 0,2%, respectivamente, en pacientes que sufrieron un accidente cerebrovascular agudo.

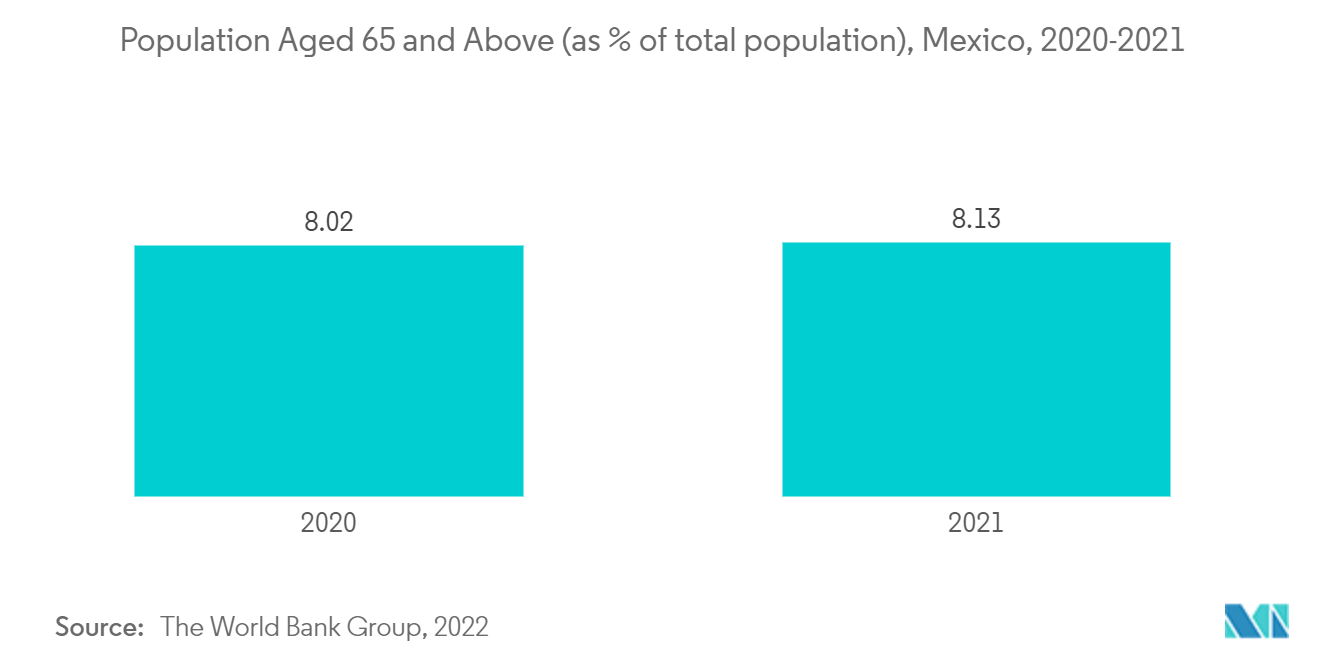

- Además, según un artículo publicado por Cureus en octubre de 2022, el glioblastoma o tumor cerebral representa la neoplasia intracraneal más frecuente y agresiva, y tiene una alta prevalencia en México. Por tanto, se espera que la alta prevalencia de dichos trastornos neurológicos mejore el uso de dispositivos neurológicos. Además, como estas enfermedades neurológicas ocurren principalmente en la población de edad avanzada, también se espera que el aumento de la población geriátrica en el país mejore el crecimiento del mercado.

- Por lo tanto, se espera que los factores antes mencionados, como la creciente prevalencia de trastornos neurológicos y las crecientes actividades de investigación y desarrollo, impulsen el crecimiento del mercado durante el período previsto del estudio. Sin embargo, se espera que el alto costo de los equipos impida el crecimiento del mercado.

Tendencias del mercado de dispositivos de neurología en México

Se espera que el segmento de dispositivos de estimulación del nervio sacro tenga una participación de mercado significativa durante el período de pronóstico

- Los dispositivos de estimulación del nervio sacro se utilizan principalmente en pacientes en los que la terapia con medicamentos u otros medicamentos no tienen éxito. Se realiza con la ayuda de un pequeño dispositivo, que es capaz de enviar impulsos eléctricos a los nervios sacros específicos ubicados en la región lumbar. Se ha descubierto que estos dispositivos tienen éxito en el tratamiento de problemas de vejiga. Por lo tanto, se espera que el segmento de dispositivos de estimulación del nervio sacro crezca con la creciente incidencia de incontinencia intestinal y de vejiga hiperactiva.

- Según un artículo publicado por el Instituto Editorial Multidisciplinario Digital (MDPI) en enero de 2022, los adultos mexicanos de 50 años o más tienen una alta incidencia de incontinencia urinaria, además se indica que la depresión y las caídas podrían disminuir la incidencia de incontinencia urinaria. Por lo tanto, se espera que la creciente tasa de incontinencia urinaria entre los adultos mayores impulse el uso de la estimulación del nervio sacro, ya que la estimulación del nervio sacro se utiliza a menudo para su tratamiento.

- Además, según un artículo publicado por Taylor Francis Online en febrero de 2023, en México se realizó un estudio que examinó la relación entre el género y los diferentes subtipos de incontinencia urinaria en comunidades residentes en el país en personas de 50 años y más, Se encontró que en las mujeres de edad avanzada, la incontinencia urinaria mixta tenía la tasa de incidencia más alta del 8,7%, que aumentó con la edad del 6,9% en las personas de 50 a 59 años al 11,8% en las de 90 años. Además, también se espera que el aumento de la población adulta y geriátrica en el país impulse el crecimiento del segmento, ya que estas enfermedades se asocian principalmente con estos grupos de edad, y la estimulación del nervio sacro a menudo se utiliza como una opción de tratamiento para estas enfermedades.

- Por lo tanto, se espera que los factores antes mencionados, como la creciente prevalencia de incontinencia fecal e incontinencia urinaria y el aumento de la población adulta y geriátrica, impulsen el crecimiento del segmento durante el período previsto del estudio.

Se espera que el segmento de dispositivos de estimulación cerebral profunda tenga un crecimiento significativo durante el período de pronóstico

- La estimulación cerebral profunda (DBS) es una técnica neuroquirúrgica que regula la actividad neuronal mediante el uso de generadores de pulsos internos para electrodos en áreas específicas del cerebro. Estos dispositivos se utilizan para el tratamiento de diversas enfermedades neurológicas como la distonía, la enfermedad de Alzheimer, la enfermedad de Parkinson y la epilepsia, entre otras. Por lo tanto, se espera que la creciente prevalencia de estos trastornos neurológicos en México y la creciente población geriátrica impulsen el crecimiento del segmento.

- Por ejemplo, según un artículo publicado por ScienceDirect en marzo de 2022, se realizó un estudio en México que mostró que la tasa de prevalencia de la enfermedad de Parkinson en las zonas urbanas de México oscilaba entre el 2,1% en el grupo de edad de 65 a 69 años. al 11,9% en el grupo de edad de 75 a 79 años. Por lo tanto, se espera que la alta prevalencia de la enfermedad de Parkinson en el país impulse el crecimiento del segmento.

- Además, se espera que la alta prevalencia de Alzheimer en el país aumente la demanda de estimulación cerebral profunda y probablemente impulse el crecimiento del segmento. Por ejemplo, según el informe del estudio publicado por el Journal of Alzheimer's Disease en septiembre de 2022, en México, se estima que el 7,8% de las personas padecen demencia y presentan síntomas de la enfermedad de Alzheimer. La prevalencia de demencia fue mayor en mujeres que en hombres.

- De igual forma, según el informe publicado por gob.mx en octubre de 2021, se estima que en México aproximadamente 1.3 millones de personas padecen la enfermedad de Alzheimer, lo que representa entre el 60% y el 70% de los diagnósticos de demencia y afecta a personas mayores de 65 años.. Por lo tanto, la alta prevalencia de la enfermedad de Alzheimer aumenta el uso de dispositivos de estimulación cerebral profunda y se espera que tenga un impacto significativo en el crecimiento del mercado.

- Por lo tanto, se espera que los factores antes mencionados, como la creciente prevalencia de la enfermedad de Alzheimer y la enfermedad de Parkinson y el aumento de la población geriátrica, impulsen el crecimiento del segmento durante el período previsto del estudio.

Descripción general de la industria de dispositivos de neurología en México

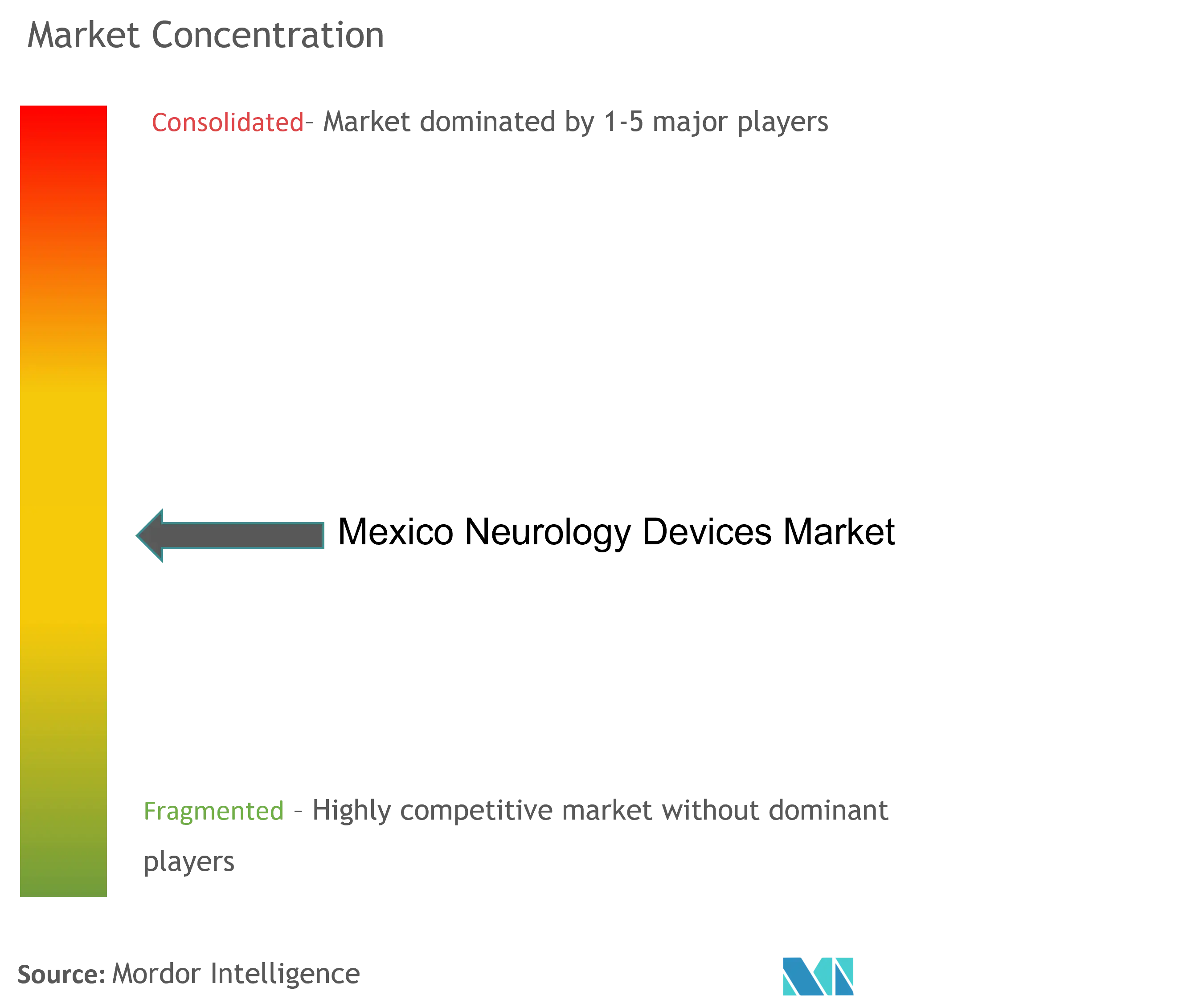

El mercado mexicano de dispositivos de neurología es moderadamente competitivo con varios actores importantes. Algunas de las estrategias implementadas incluyen acuerdos, modelos colaborativos, expansión comercial y desarrollo de productos. Algunos de los principales actores son B. Braun SE, Boston Scientific Corporation, Stryker Corporation, Medtronic PLC, Abbott Laboratories, Johnson and Johnson y Smith Nephew, entre otros.

Líderes del mercado de dispositivos de neurología en México

-

Abbott Laboratories

-

Boston Scientific Corporation

-

Stryker Corporation

-

Medtronic PLC

-

B. Braun SE

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Dispositivos de Neurología en México

- Diciembre de 2022 El Hospital Israelita Albert Einstein inició un estudio de ensayo clínico en colaboración con Biogen en México para la recopilación de datos longitudinales en pacientes pediátricos y adultos con atrofia muscular espinal.

- Marzo de 2022 BioElectronics Corporation anunció que su socio de distribución en México recibió la autorización de la Administración Mexicana de Medicamentos y Alimentos (FDA) (Cofepris), que permitió la importación del dispositivo de neuromodulación RecoveryRx a México.

Informe del mercado de dispositivos de neurología en México índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Carga creciente de trastornos neurológicos

4.2.2 Avances tecnológicos en dispositivos neurológicos

4.3 Restricciones del mercado

4.3.1 Alto costo del equipo

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor en USD)

5.1 Por tipo de dispositivo

5.1.1 Dispositivos de gestión del líquido cefalorraquídeo

5.1.2 Dispositivos de neurología intervencionista

5.1.2.1 Simuladores intervencionistas/quirúrgicos

5.1.2.2 Dispositivos de neurotrombectomía

5.1.2.3 Stents de la arteria carótida

5.1.2.4 Bobinas embólicas

5.1.2.5 Dispositivos de soporte

5.1.3 Dispositivos de neurocirugía

5.1.3.1 Neuroendoscopios

5.1.3.2 Sistemas estereotácticos

5.1.3.3 Clips de aneurisma

5.1.3.4 Otros dispositivos de neurocirugía

5.1.4 Dispositivos de neuroestimulación

5.1.4.1 Dispositivos de estimulación de la médula espinal

5.1.4.2 Dispositivos de estimulación cerebral profunda

5.1.4.3 Dispositivos de estimulación del nervio sacro

5.1.4.4 Otros dispositivos de neuroestimulación

5.1.5 Otros tipos de dispositivos

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 B. Braun SE

6.1.2 Boston Scientific Corporation

6.1.3 Stryker Corporation

6.1.4 Medtronic PLC

6.1.5 Abbott Laboratories

6.1.6 Johnson and Johnson

6.1.7 Smith & Nephew

6.1.8 Nihon Kohden Corporation

6.1.9 MicroPort Scientific Corporation

6.1.10 Natus Medical Incorporated

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de dispositivos de neurología en México

Los dispositivos neurológicos son dispositivos médicos que ayudan a diagnosticar, prevenir y tratar una variedad de trastornos y afecciones neurológicas, como la enfermedad de Alzheimer, la enfermedad de Parkinson, la depresión mayor y la lesión cerebral traumática, entre otras.

El mercado de dispositivos de neurología en México está segmentado por tipo de dispositivo (dispositivo de manejo del líquido cefalorraquídeo, dispositivo de neurología intervencionista (simuladores intervencionistas/quirúrgicos, dispositivos de neurotrombectomía, stents de la arteria carótida, bobinas embólicas y dispositivos de soporte), dispositivo de neurocirugía (neuroendoscopios, sistemas estereotácticos, aneurisma). clips y otros dispositivos de neurocirugía), dispositivos de neuroestimulación (dispositivos de estimulación de la médula espinal, dispositivos de estimulación cerebral profunda, dispositivos de estimulación del nervio sacro y otros dispositivos de neuroestimulación) y otros tipos de dispositivos).

El informe ofrece el valor (en USD) para los segmentos anteriores.

| Por tipo de dispositivo | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de dispositivos de neurología en México

¿Cuál es el tamaño actual del mercado de Dispositivos de neurología en México?

Se proyecta que el mercado de dispositivos de neurología de México registrará una tasa compuesta anual del 6,20% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Dispositivos de neurología en México?

Abbott Laboratories, Boston Scientific Corporation, Stryker Corporation, Medtronic PLC, B. Braun SE son las principales empresas que operan en el Mercado de Dispositivos de Neurología de México.

¿Qué años cubre este mercado de Dispositivos de neurología en México?

El informe cubre el tamaño histórico del mercado de Dispositivos de neurología de México durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de neurología de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de dispositivos de neurología en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos de neurología en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de neurología de México incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.