Análisis del mercado de limas de México

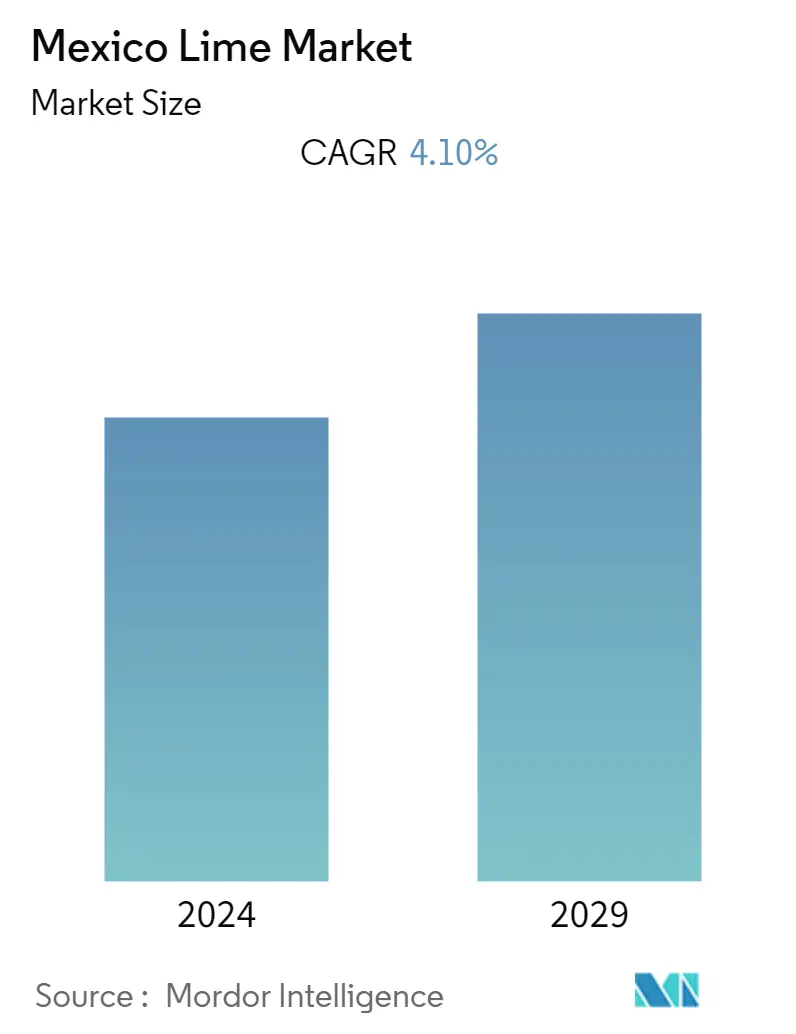

Se proyecta que el mercado mexicano de la lima registre una tasa compuesta anual del 4,1% durante el período previsto.

- México es uno de los principales países productores y consumidores de cítricos. Tanto la lima persa como la lima son económicamente importantes para México. La mayoría de las limas permanecen en el mercado interno mexicano para el consumo. Sin embargo, recientemente se ha producido un aumento en las exportaciones de esta variedad. Los limones se cultivan principalmente en la costa del Pacífico Sur de México.

- La industria de la lima en México está compuesta en gran medida por pequeños agricultores que cultivan la fruta en pequeñas parcelas de tierra. Para aumentar la producción, el gobierno mexicano ha lanzado programas para promover la adopción de nuevas tecnologías y prácticas que pueden aumentar los rendimientos y reducir el impacto ambiental.

- La cal se utiliza como ingrediente para la producción de ácido cítrico, aceite de lima, jugo de lima y otros productos que se utilizan en alimentos domésticos, así como en las tareas del hogar. Muchos pequeños agricultores venden su lima a empresas procesadoras que extraen el jugo y producen otros productos a base de lima. Además de sus usos culinarios y de limpieza, la cal también se utiliza en otras industrias, como la del papel, la textil y la de materiales de construcción. Por lo tanto, la creciente demanda de estos productos eventualmente está aumentando la demanda de cal y, como resultado, el creciente interés en los beneficios para la salud y las aplicaciones de limpieza es una fuerza importante que impulsa el mercado.

Tendencias del mercado de limas de México

Mayor producción en México

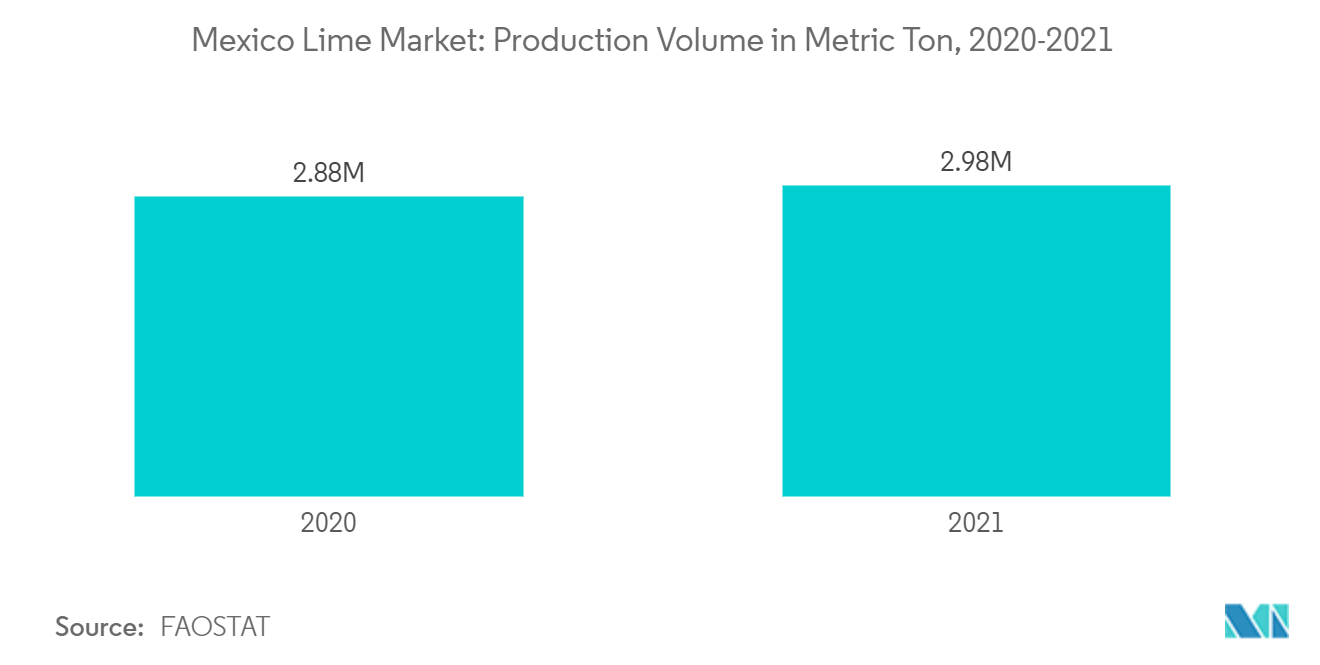

Según la Organización de las Naciones Unidas para la Alimentación y la Agricultura (UNFAO), México y Brasil son los mayores productores de lima del mundo. Sin embargo, debido a la falta de refrigeración, las limas son las preferidas en México porque tienen una vida útil más larga. México representa el 14.3% de la producción mundial de lima en 2021, donde la cal rinde un promedio de 15,253 kg por hectárea. Las principales regiones que producen casi el 67% de las limas en México son Colima, Michoacán, Jalisco y Oaxaca. Por otro lado, Veracruz representa alrededor del 27% de la producción de limas/limones, que se concentran mayoritariamente en la Península de Yucatán.

La producción de lima también se ve afectada por el efecto de los cárteles de la droga en México. Cuando los precios de la lima se disparan, es común que los miembros de los cárteles de la droga extorsionen a los productores de lima. Ha habido informes de miembros armados de cárteles que roban camiones de limas que se dirigían a los Estados Unidos. El país es el principal exportador a Estados Unidos y, por tanto, el valor de mercado depende del consumo y la demanda de otros países. Las empresas de refrescos se están centrando principalmente en la lima, ya que es un ingrediente ideal para los refrescos. La mayor conciencia sobre los beneficios de la lima para la salud entre los consumidores está aumentando la demanda de productos a base de lima en el mercado.

Demanda creciente de la industria procesadora

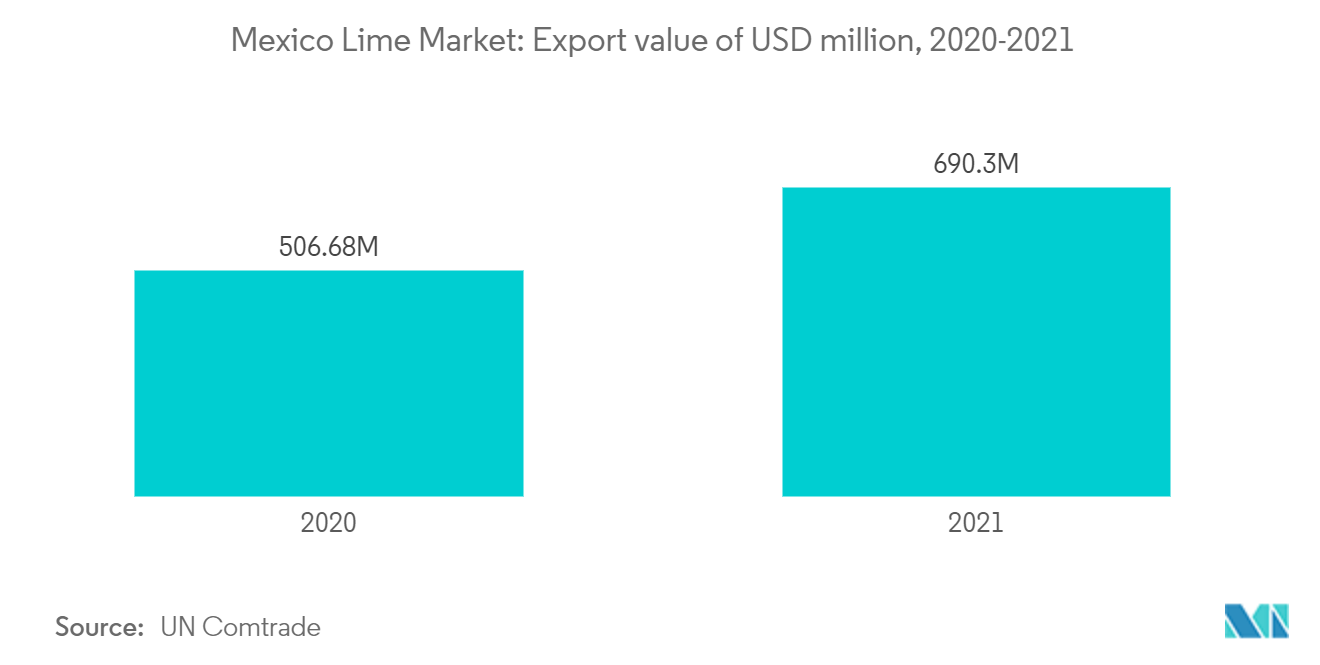

La lima es un ingrediente de uso común en la cocina mexicana y es un componente esencial de muchos platos populares como el guacamole, el ceviche y la salsa. Además, el jugo de lima es un ingrediente popular en bebidas como las margaritas y otros cócteles. Según un informe de Comtrade de la ONU, la exportación de limas y cítricos mexicanos alcanzó un récord de 690 millones de toneladas métricas en 2020, un 36,2% más que el año anterior. Estados Unidos es el mayor importador de limas mexicanas y representa más del 80% del total de las exportaciones.

Este aumento en la demanda de productos de lima ha llevado a la expansión de la industria procesadora de lima en México. Debido a esto, han sido diversas las estrategias adoptadas por las empresas procesadoras. Por ejemplo, la empresa mexicana procesadora de cal, Grupo Maipo, fue adquirida por la empresa estadounidense Limoneira. La adquisición permitirá a Limoneira expandir sus operaciones en México y aumentar su capacidad para procesar y distribuir productos de cal. En los últimos años, también ha habido una tendencia creciente hacia el uso de cal en aplicaciones no alimentarias, como cosméticos y productos de limpieza. Esto también puede estar contribuyendo a la creciente demanda de procesamiento de lima en México. Por lo tanto, se espera que la demanda de procesamiento de lima crezca en México a medida que la cocina y la economía del país sigan desarrollándose.

Noticias del Mercado de Limas en México

- Abril 2022 Grupo México construye una nueva planta con una capacidad de producción de 600 toneladas métricas por día en Sonora, México, y es la planta de cal más grande del país. Esta planta reducirá aproximadamente el 50% del costo actual de la cal en sus operaciones mexicanas.

- Abril de 2021 El Instituto Nacional de Investigaciones Forestales, Agrícolas y Pecuarias (INIFAP) de México desarrolló una nueva variedad de lima denominada LISE. El fruto tiene alto rendimiento y buena adaptación a las zonas productoras de Colima y Michoacán, según la Secretaría de Agricultura y Desarrollo Rural de México (SADER).

Segmentación de la industria de limas en México

La lima (cítrica) es una excelente fuente de vitamina C. Los beneficios para la salud de estas frutas también residen en su fibra y fitoquímicos. Las cáscaras de lima son ricas en fitoquímicos limoneno. El mercado de lima de México cubre el análisis de producción (volumen), el análisis de consumo (valor y volumen), el análisis de exportaciones (valor y volumen), el análisis de importaciones (valor y volumen) y el análisis de tendencias de precios. El informe ofrece el tamaño del mercado en términos de valor (millones de dólares) y volumen (toneladas métricas).

| Análisis de Consumo (Valor y Volumen) |

| Análisis de Importaciones (Valor y Volumen) |

| Análisis de Exportaciones (Valor y Volumen) |

| Análisis de tendencias de precios |

| Análisis de producción (volumen) | Análisis de Consumo (Valor y Volumen) |

| Análisis de Importaciones (Valor y Volumen) | |

| Análisis de Exportaciones (Valor y Volumen) | |

| Análisis de tendencias de precios |

Preguntas frecuentes sobre investigación de mercado de limas de México

¿Cuál es el tamaño actual del mercado de Lima de México?

Se proyecta que el mercado de la lima de México registre una tasa compuesta anual del 4,10% durante el período previsto (2024-2029)

¿Qué años cubre este mercado de limas de México?

El informe cubre el tamaño histórico del mercado de Lima de México para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Lima de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la cal en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Lima de México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Lima de México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.