Análisis del mercado de las TIC en México

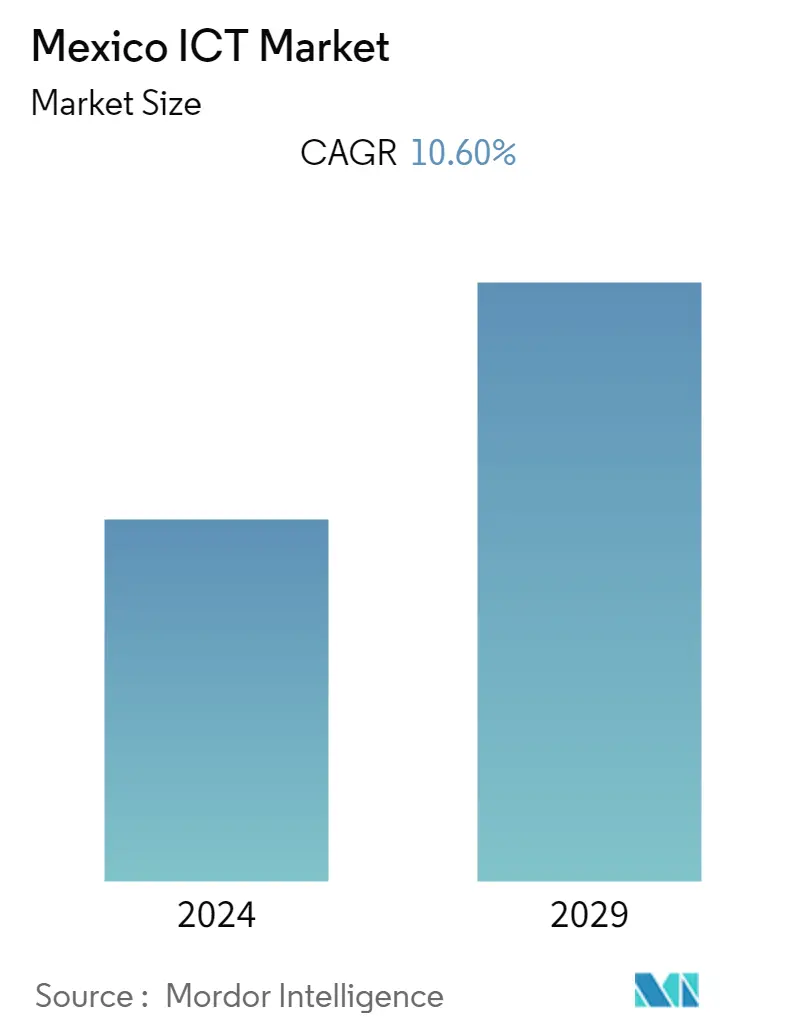

Se prevé que el mercado de TIC de México registre una CAGR del 10.6% durante el período de pronóstico. El mayor enfoque en la tecnología digital, la seguridad cibernética, la inteligencia artificial, los robots y la TI para el cuidado de la salud impulsa el mercado.

- El sector TIC y la economía digital son los motores económicos que contribuyen significativamente al PIB de México. La economía digital de México crea aproximadamente USD 60 mil millones en valor económico al año a través de la gestión de procesos comerciales (IT-BPM), el comercio electrónico, la fabricación nacional de productos electrónicos, los pagos digitales, los servicios de comunicación digital (incluidas las telecomunicaciones) y otras actividades relacionadas con las TIC.

- La banda ancha móvil puede cubrir una vasta nación como México, lo que permite a la administración proporcionar a todos sus residentes servicios como la salud electrónica y la educación electrónica. La banda ancha, en general, impulsa la productividad al tiempo que fomenta la innovación en las pequeñas y medianas empresas (PYME) y ofrece ahorros considerables al reducir los costos de transacción. La inversión en banda ancha tiene un impacto significativo en México porque podría generar excelentes perspectivas de desarrollo.

- En febrero del año pasado, México fue testigo del lanzamiento de la primera red móvil comercial 5G. El despliegue presenta una oportunidad significativa para el desarrollo y la digitalización de la nación. La GSMA predice que el despliegue de 5G tendría un impacto económico considerable en América Latina, con un crecimiento esperado del PIB del 5% y un aumento de USD 90 mil millones para 2034.

- A pesar de que la innovación digital a veces es aclamada como la forma de acelerar el desarrollo socioeconómico en todo el mundo, la brecha digital sigue siendo bastante amplia en lugares como México, donde menos de la mitad de la población tiene acceso a Internet. Aunque el gobierno mexicano ha hecho enormes esfuerzos para actualizar su infraestructura digital, más de la mitad de la población aún necesita estar conectada a Internet.

- Si bien el COVID-19 aumentó la digitalización de México y alteró sus patrones de compra, el comercio electrónico mexicano creció un 27% en 2021 con respecto al año anterior, según datos de la Asociación Mexicana de Venta Online (AMVO). México ha estado entre las cinco primeras naciones del mundo durante los últimos tres años en términos de crecimiento del comercio electrónico. La pandemia de Covid-19 ha puesto de manifiesto la importancia de un mundo digital en el que más personas pueden beneficiarse de la tecnología. Teniendo en cuenta la pandemia de Covid-19, el avance tecnológico es más crucial que nunca y requiere modelos de desarrollo digital rápidos y duraderos.

Tendencias del mercado de las TIC en México

Crecimiento significativo en el sector de las telecomunicaciones

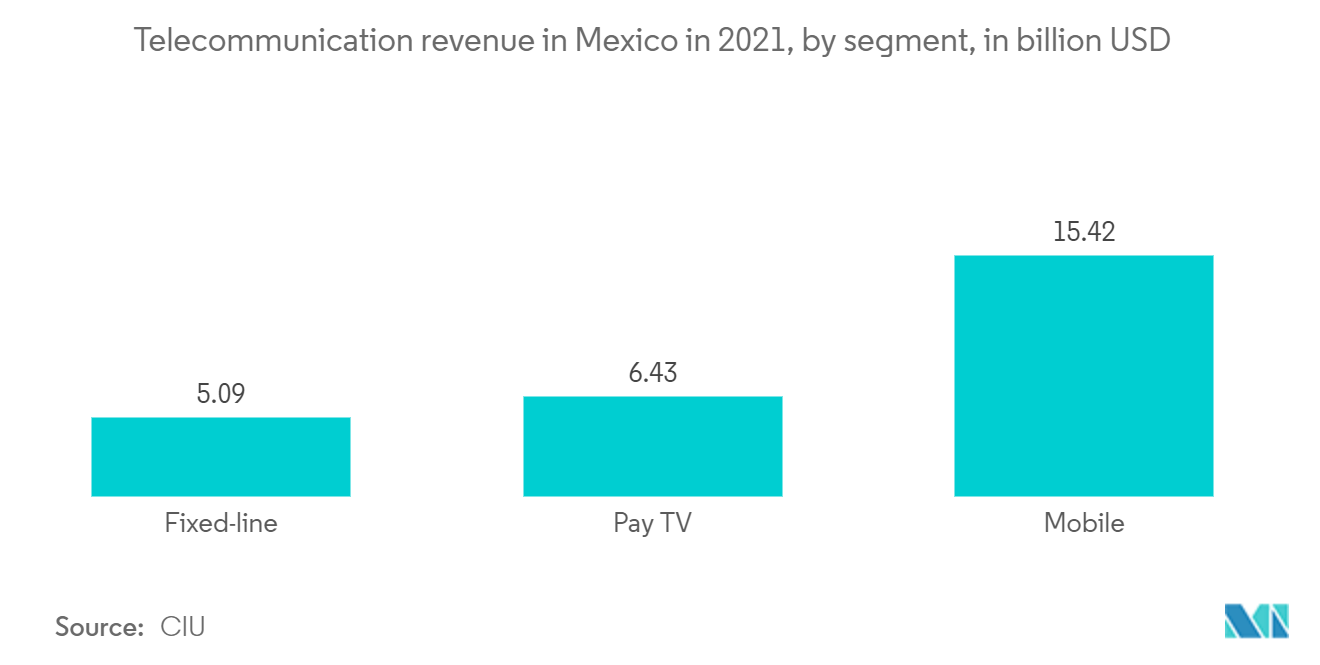

- México es el segundo mercado más grande después de Brasil, con aproximadamente USD 81 mil millones en la industria de telecomunicaciones de la región. Los servicios móviles suelen ser mucho más utilizados que los servicios de línea fija. Por ejemplo, en México, hay 93 suscripciones celulares móviles por cada 100 residentes, en comparación con solo 18 por cada 100 residentes con servicio de telefonía fija. A pesar de ello, tanto las empresas de telefonía fija como las de telefonía móvil afirman tener tasas de crecimiento de abonados razonables.

- Sin embargo, los residentes en el país no suelen depender únicamente de los servicios de telefonía fija; más del 50% de los hogares mexicanos tienen exclusivamente planes de servicio móvil, mientras que solo el 36% tiene contratos de servicio de línea fija y móvil. El sector mexicano de las telecomunicaciones ha superado regularmente el crecimiento del PIB en los últimos diez años, principalmente debido al auge de la telefonía móvil, la banda ancha y la radiodifusión. El uso generalizado de teléfonos celulares facilita drásticamente el uso de Internet móvil. Más de 132 millones de teléfonos celulares fueron utilizados en todo el país el año anterior.

- Telcel es la marca de telecomunicaciones mexicana más valiosa y un motor de ingresos. Los ingresos de Telcel, la segunda empresa clasificada, como proveedor de servicios de telefonía fija e Internet de banda ancha, son aproximadamente cuatro veces mayores que los de AT&T. Junto a Telcel y AT&T está Telefónica, que opera bajo el nombre de Movistar en México. Con una participación de mercado de más del 60%, Telcel continúa siendo el líder de la industria en el espacio móvil.

- A principios del año pasado, había casi 450 millones de usuarios móviles únicos en América Latina. Para 2025, habrá 485 millones, o el 73% de la población, predice la evaluación de la GSMA de la economía móvil de la región para 2021. Se prevé una participación significativa de México en esta expansión. Del 65% en 2020 al 70% en 2025, se espera que la penetración de suscriptores móviles aumente en todo México. Del 57% en 2020 al 66% en 2025, se espera que el uso de Internet móvil en el país se dispare. Después de Brasil, se prevé que México tenga el segundo mejor mercado de teléfonos inteligentes de América Latina.

- AT&T fue el primer proveedor de telecomunicaciones en declarar el lanzamiento de 5G en México en 2021. AT&T declaró en julio del año pasado que anticipaba tener conectividad 5G en 25 ciudades mexicanas para fin de año. Se dice que la Ciudad de México, Guadalajara y Monterrey tienen la conectividad 5G más excelente hasta el momento. Sin embargo, a partir del verano del año pasado, los clientes de AT&T en Morelia, Saltillo, Obregón, Hermosillo y Culicán podrán contar con conectividad 5G.

Aumento de la adopción digital en México

- La tendencia en la adopción de tecnología de digitalización va en aumento en México. Los gobiernos estatales del país apenas están comenzando a utilizar la tecnología moderna. Las tecnologías emergentes como la computación en la nube, el big data, el Internet de las cosas (IoT) y la inteligencia artificial están empezando a ser utilizadas por los gobiernos. México ha tratado de adaptarse a los rápidos cambios en su sociedad. La nación está trabajando para crear un entorno que fomente la innovación impulsada por la tecnología.

- El COVID-19 ha influido mucho en el objetivo de México de convertirse en una nación completamente sostenible para 2020. Las empresas de todos los tamaños del país se prepararon mejor que el resto del mundo para comenzar el proyecto de transformación digital de la nación. El mundo utilizaba el 39% de los recursos de internet a principios de este año, mientras que México tenía el 52%.

- Uno de los pilares de la tecnología contemporánea ha sido la IA. Se asocia con la palabra inteligente cuando se habla de tecnología como teléfonos inteligentes, automóviles inteligentes e inodoros inteligentes. Varias empresas en México que producen dispositivos eléctricos están aplicando algoritmos de IA para desarrollar artículos inteligentes de vanguardia que son fáciles de usar. Además, las empresas de desarrollo de software están integrando la IA en sus computadoras para ayudar a disminuir las tasas de fallas, acelerar el desarrollo y ofrecer predicciones precisas de costos y plazos para el software y la gestión estratégica.

- Se anticipa que las empresas mexicanas de TI utilizarían la infraestructura de IA e IoT el año pasado sin poseer los derechos de ninguna programación cognitiva o servidores propietarios. Ayudaría a reducir los gastos de codificación y acelerar los procedimientos de desarrollo de software. Adopte este revolucionario concepto de interfaces sin código en su negocio. La falta de experiencia en programación o la falta de comprensión de las estructuras de datos ya no serán una barrera.

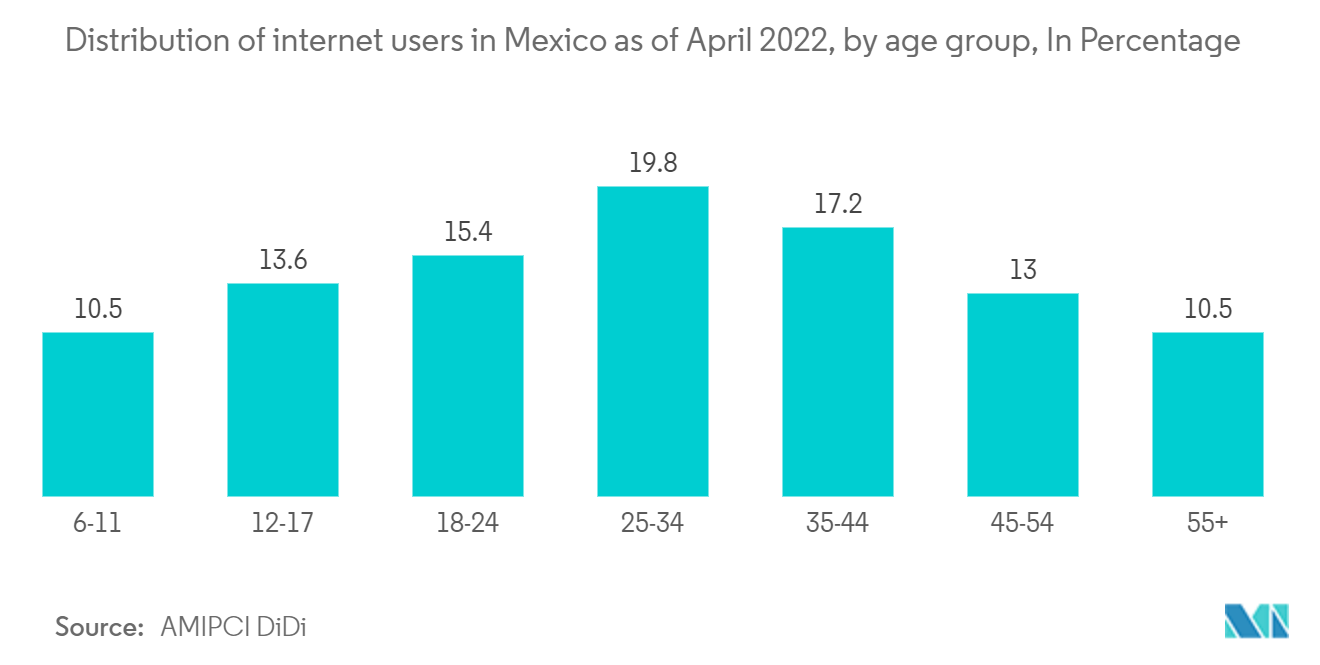

- La escalada de la conexión a Internet ha respaldado el rápido crecimiento del sector digital en México. Según la Asociación Mexicana de Internet, 89.5 millones de personas, o el 75.7% de la población del país mayor de seis años, estaban en línea a principios del año pasado. Solo el 48% de las personas en las regiones rurales tienen acceso a Internet, y los usuarios de Internet se concentran desproporcionadamente en las áreas metropolitanas.

- Casi una cuarta parte de los usuarios mexicanos de Internet en abril del año pasado estaban en el grupo de edad de 25 a 34 años. Los mexicanos de entre seis y once años representan alrededor del 10.5% de los usuarios en línea, que es el mismo porcentaje que las personas mayores de 55 años. Mientras tanto, la mayoría de los usuarios de Internet en el país eran mujeres.

Panorama general de la industria de las TIC en México

El mercado mexicano de las TIC es moderadamente competitivo y avanza hacia la etapa fragmentada, ya que el mercado está formado actualmente por muchos actores. Varios actores clave en el mercado de las TIC están en constante esfuerzo por lograr avances. Algunas empresas destacadas están estableciendo colaboraciones y ampliando su presencia en las regiones en desarrollo para consolidar sus posiciones en el mercado. Los principales actores del país incluyen Nokia Communications, HCL Technologies, Oracle Limited y muchos otros.

- En julio de 2022, Nokia confirmó una asociación con AT&T México en su búsqueda de acelerar el 5G en el país. Esta asociación también apoyaría el desarrollo de un laboratorio 5G destinado a hacer crecer el ecosistema 5G de México.

- En septiembre de 2022, Oracle y Telephones of Mexico se asociaron para ofrecer servicios de Oracle Cloud Infrastructure en México. La alianza estratégica permitiría a las organizaciones aprovechar el rendimiento de nivel empresarial, la seguridad y las potentes capacidades de análisis de datos y multinube de Oracle Cloud Infrastructure.

Líderes del mercado TIC en México

-

AT&T Mexico

-

Telcel

-

Tata Communications

-

Telefonica Mexico

-

HCL Technologies Mexico

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado TIC de México

- En octubre de 2022, Oracle y NVIDIA colaboraron para acelerar la adopción de la IA empresarial en México. Para servir mejor a los clientes y aumentar los ingresos, las dos empresas quieren impulsar la innovación en varias industrias que son posibles gracias a la inteligencia artificial.

- En septiembre de 2022, AT&T lanzó 5G en la Ciudad de México. Tijuana, Mexicali, Ciudad Juárez, Mazatlán, Ciudad Obregón, Navojoa, Guasave, Ensenada, Puerto Pasco y Guamchil ahora están cubiertos por el despliegue de la red 5G de AT&T en todo el país. Mientras tanto, la cobertura en la Ciudad de México, Guadalajara y Monterrey sigue creciendo.

Segmentación de la industria TIC en México

Las Tecnologías de la Información y la Comunicación o TIC son un término más amplio para las Tecnologías de la Información (TI). Se refiere a todas las tecnologías de comunicación, como las redes inalámbricas, Internet, las computadoras, los teléfonos celulares, el software, las videoconferencias, el middleware, las redes sociales y otras aplicaciones y servicios de medios que permiten a los usuarios almacenar, acceder, transmitir, recuperar y manipular información en forma digital.

El mercado de las TIC en México está segmentado por tipo (hardware, software, servicios de TI y servicios de telecomunicaciones), por el tamaño de la empresa (pequeña y mediana empresa y grandes empresas), por vertical de la industria (BFSI, TI y telecomunicaciones, gobierno, comercio minorista y electrónico, manufactura y energía y servicios públicos). Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de USD) para todos los segmentos anteriores.

| Hardware |

| Software |

| Servicios de TI |

| Servicios de telecomunicación |

| Pequeñas y medianas empresas |

| Grandes Empresas |

| BFSI |

| Telecomunicaciones y TI |

| Gobierno |

| Comercio minorista y comercio electrónico |

| Fabricación |

| Energía y servicios Públicos |

| Otros usuarios finales |

| Por tipo | Hardware |

| Software | |

| Servicios de TI | |

| Servicios de telecomunicación | |

| Por tamaño de empresa | Pequeñas y medianas empresas |

| Grandes Empresas | |

| Por vertical de la industria | BFSI |

| Telecomunicaciones y TI | |

| Gobierno | |

| Comercio minorista y comercio electrónico | |

| Fabricación | |

| Energía y servicios Públicos | |

| Otros usuarios finales |

Preguntas frecuentes sobre la investigación de mercado de las TIC en México

¿Cuál es el tamaño actual del mercado de TIC en México?

Se proyecta que el mercado de TIC de México registre una CAGR del 10.60% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de las TIC en México?

AT&T Mexico, Telcel, Tata Communications, Telefonica Mexico, HCL Technologies Mexico son las principales empresas que operan en el mercado TIC de México.

¿Qué años abarca este Mercado TIC de México?

El informe cubre el tamaño histórico del mercado de TIC de México durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de TIC de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la Industria TIC en México

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de las TIC en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de las TIC en México incluye una perspectiva de pronóstico del mercado hasta 2029 y una visión histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.