Análisis del mercado de aditivos alimentarios en México

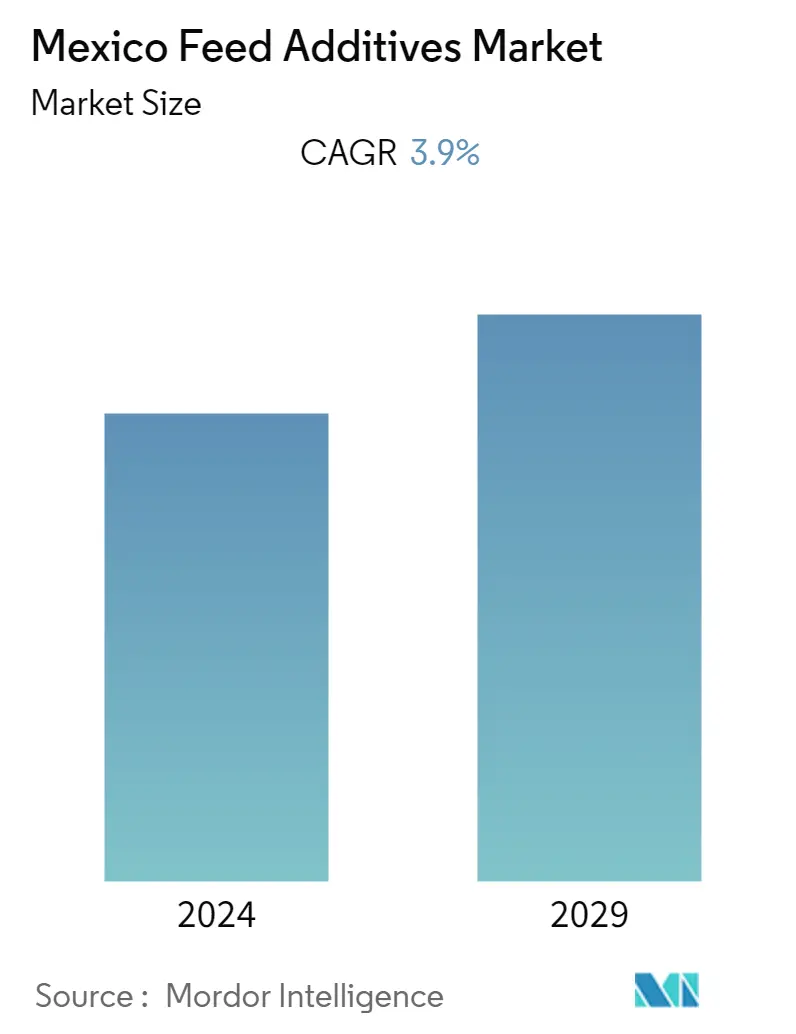

Se proyecta que el mercado mexicano de aditivos para piensos registre una tasa compuesta anual del 3,9% durante el período previsto.

La seguridad alimentaria se ha vuelto primordial para los gobiernos de todo el mundo, especialmente en América del Norte. Los animales a menudo permanecen en sus excrementos y están bajo estrés constante, lo que afecta su sistema inmunológico y los hace propensos a infecciones. La alta concienciación, la creciente demanda de nutrición animal y la prohibición de los antibióticos en muchos países están impulsando a los actores de la industria ganadera y a los fabricantes de carne a utilizar probióticos. Además, la necesidad de aumentar la resistencia a las enfermedades, la eficiencia alimentaria y el crecimiento de los organismos acuáticos provocó el uso de probióticos, lo que llevó a un mejor consumo de aditivos alimentarios por parte de los productores de piensos.

En los últimos años, el consumo de carne procesada en el país se multiplicó. Además del consumo interno, México es uno de los principales exportadores de carne vacuna a países como Estados Unidos, Japón, Canadá y Corea del Sur. Los países importadores de México están cambiando su preferencia hacia la carne orgánica. Debido a esto, los productores buscan soluciones innovadoras y eficientes, lo que genera una mayor demanda de aditivos alimentarios para mejorar la producción de carne y leche para satisfacer las necesidades.

Tendencias del mercado de aditivos alimentarios en México

Mayor producción de piensos compuestos

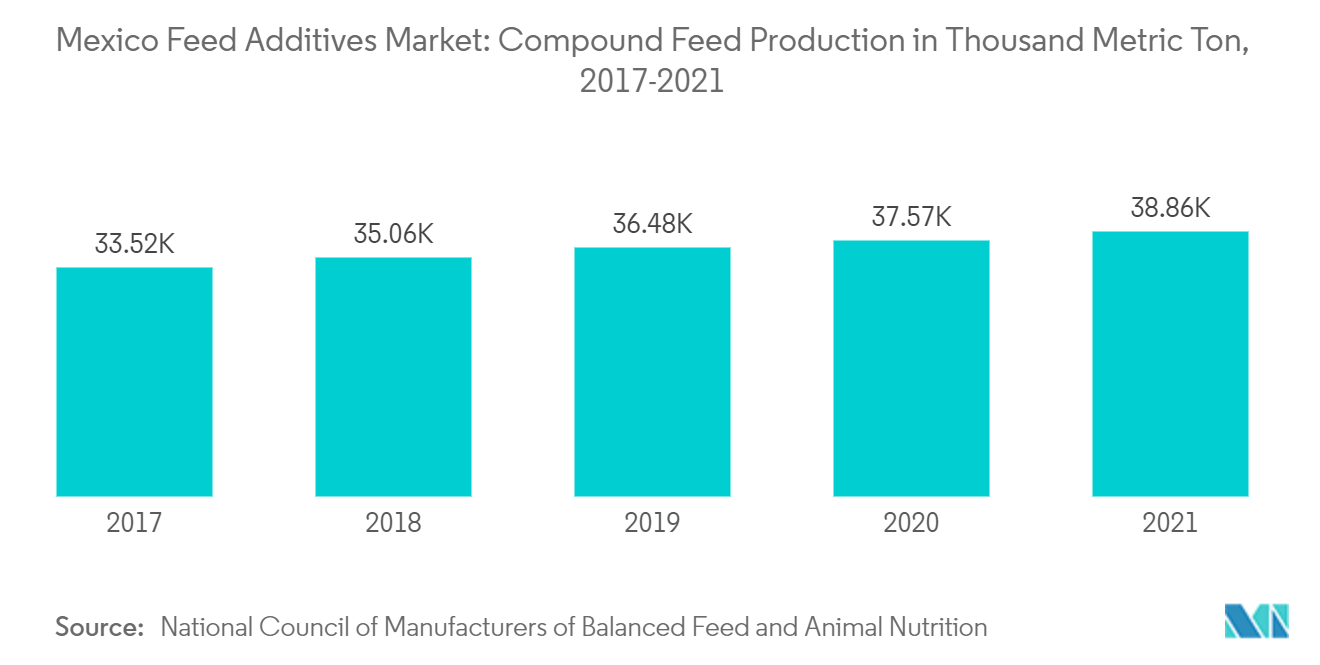

La demanda de piensos compuestos de alta calidad por parte de la industria ganadera debido al aumento de la producción industrial de carne y productos lácteos provocó un crecimiento en el consumo de piensos compuestos y aditivos alimentarios en el país. Además, las materias primas utilizadas para la producción de piensos compuestos, como el maíz, la cebada y la soja, se utilizan para el consumo humano y la producción de etanol en el país. En este escenario, la industria de piensos compite con la industria alimentaria por las materias primas. Esta situación generó una demanda de aditivos rentables a medida que aumentaba la necesidad de materias primas de la región. Los mezcladores domésticos y los propietarios de grandes granjas proporcionan aditivos para el ganado para garantizar un suministro constante de carne, lácteos y productos derivados de alta calidad.

Además, el país está comprometido en aumentar la producción de piensos para satisfacer la creciente demanda provocada por el aumento de la producción ganadera. Según el Consejo Nacional de Fabricantes de Alimentos Balanceados y Nutrición Animal (CONAFAB) de México, el mercado de alimentos para ganado representa aproximadamente el 20% de la producción nacional de alimentos para animales (10% de ganado vacuno y de 10% a 11% de ganado lechero). Por lo tanto, el aumento de la producción de piensos compuestos en el país aumenta la demanda de aditivos alimentarios rentables y de calidad.

Creciente demanda del sector avícola

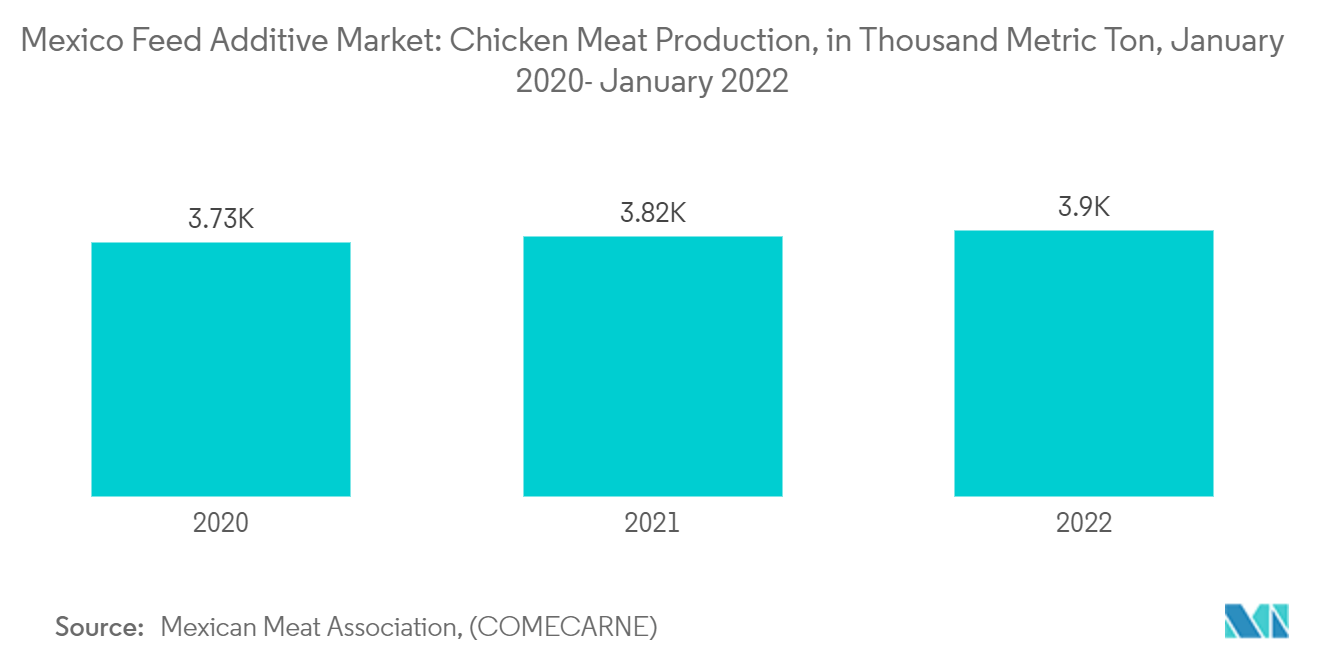

El sector avícola (pollo, pavo y huevos) es el pilar de la producción de proteína animal en México. Según el USDA, se espera que la producción de carne de pollo de engorde continúe aumentando a medida que la integración vertical impulse mejoras en la genética y la bioseguridad. Este crecimiento de la producción está a la par del aumento del consumo de carne de pollo de engorde.

En los próximos años, se prevé un crecimiento continuo en los sectores de la carne y los huevos de aves, basándose en la expansión y la integración vertical. México ha sido testigo de un crecimiento constante en la producción de aves y huevos, ya que la carne de pollo sigue siendo la proteína animal preferida para el consumo interno debido al menor precio y la versatilidad de la cocina mexicana. México es también el consumidor número uno de huevos en el mundo.

Además, la mayor parte del consumo de cereales forrajeros en México proviene de la industria avícola, lo que representa la mayor parte de los costos asociados con la producción de carne de pollo y huevos. Según la Asociación Mexicana de Productores de Piensos (AMEPA) y el Consejo Nacional de Productores de Alimentos Balanceados y Nutrición Animal (CONAFAB), alrededor de la mitad del alimento animal se destina a las aves de corral. Además, los aditivos alimentarios son fundamentales para lograr el éxito en la avicultura en términos de producción y salud, lo que aumenta la demanda de aditivos del sector.

Descripción general de la industria de aditivos alimentarios en México

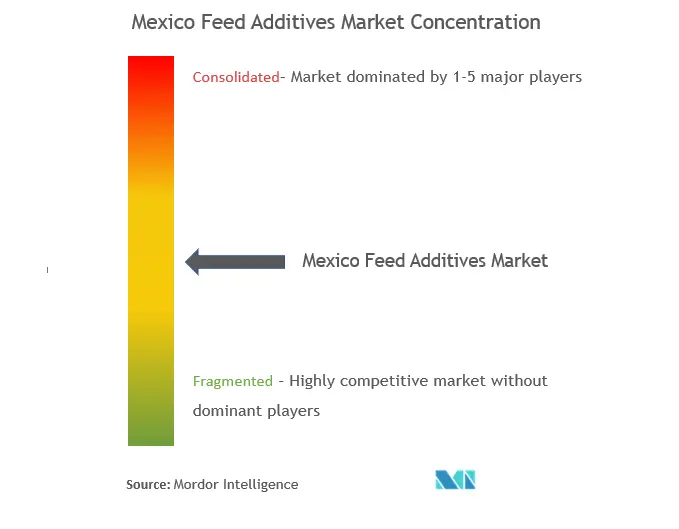

El mercado mexicano de aditivos para piensos está moderadamente consolidado y los principales actores tienen una participación de mercado significativa. Además, han ampliado su cartera de productos y ampliado su negocio para mantener su posición en el mercado. Ampliar la cartera de productos mediante la introducción de productos nuevos e innovadores en el mercado es la estrategia más adoptada por estas empresas. Los principales actores del mercado incluyen DSM, Evonik Industries AG y Elanco Animal Health Inc.

Líderes del mercado de aditivos alimentarios en México

DSM Nutritional Products Inc.

Evonik Industries AG

Elanco Animal Health Inc.

Archer Daniels Midland Co.

BASF SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aditivos para piensos en México

En 2022, Kemin Industries Inc. amplió su unidad de distribución en Guadalajara y Jalisco en México, brindando a sus productos una red de distribución más amplia.

En 2021, DSM lanzó Symphiome, el primer glucano dirigido de DSM, en colaboración con Midori, aprovechando la modulación funcional del microbioma intestinal para mejorar la salud intestinal, la eficiencia alimenticia y el bienestar de las aves de corral, al tiempo que reduce el uso de antibióticos y las emisiones ambientales de la avicultura.

Segmentación de la industria de aditivos alimentarios en México

Los aditivos alimentarios se utilizan en la nutrición animal para lograr un efecto en el propio alimento, mejorar el rendimiento y la salud de los animales y mejorar el valor nutricional de los productos animales.

El mercado mexicano de aditivos para piensos está segmentado por tipo de aditivo (antibióticos, vitaminas, antioxidantes, aminoácidos, enzimas, desintoxicantes de micotoxinas, prebióticos, probióticos, saborizantes y edulcorantes, pigmentos, aglutinantes, minerales y otros aditivos para piensos) y tipo de animal (rumiantes, cerdos, aves de corral y otros tipos de animales). El informe ofrece estimaciones de mercado y pronósticos en valor (millones de USD) para todos los segmentos anteriores.

| antibióticos |

| vitaminas |

| Antioxidantes |

| Aminoácidos |

| enzimas |

| Desintoxicantes de micotoxinas |

| Prebióticos |

| Probióticos |

| Sabores y Edulcorantes |

| pigmentos |

| Carpetas |

| Minerales |

| Otros aditivos alimentarios |

| rumiantes |

| Cerdo |

| Aves de corral |

| Otros tipos de animales |

| Por tipo de aditivo | antibióticos |

| vitaminas | |

| Antioxidantes | |

| Aminoácidos | |

| enzimas | |

| Desintoxicantes de micotoxinas | |

| Prebióticos | |

| Probióticos | |

| Sabores y Edulcorantes | |

| pigmentos | |

| Carpetas | |

| Minerales | |

| Otros aditivos alimentarios | |

| Por tipo de animal | rumiantes |

| Cerdo | |

| Aves de corral | |

| Otros tipos de animales |

Preguntas frecuentes sobre investigación de mercado de aditivos alimentarios en México

¿Cuál es el tamaño actual del mercado de Aditivos alimentarios en México?

Se proyecta que el mercado de aditivos para piensos de México registre una tasa compuesta anual del 3,9% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Aditivos para piensos de México?

DSM Nutritional Products Inc., Evonik Industries AG, Elanco Animal Health Inc., Archer Daniels Midland Co., BASF SE son las principales empresas que operan en el Mercado de Aditivos para Alimentos de México.

¿Qué años cubre este mercado de Aditivos para piensos en México?

El informe cubre el tamaño histórico del mercado de Aditivos para piensos de México durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aditivos para piensos de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de aditivos para piensos en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Aditivos alimentarios en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aditivos alimentarios de México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.