Análisis del mercado de belleza y cuidado personal de México

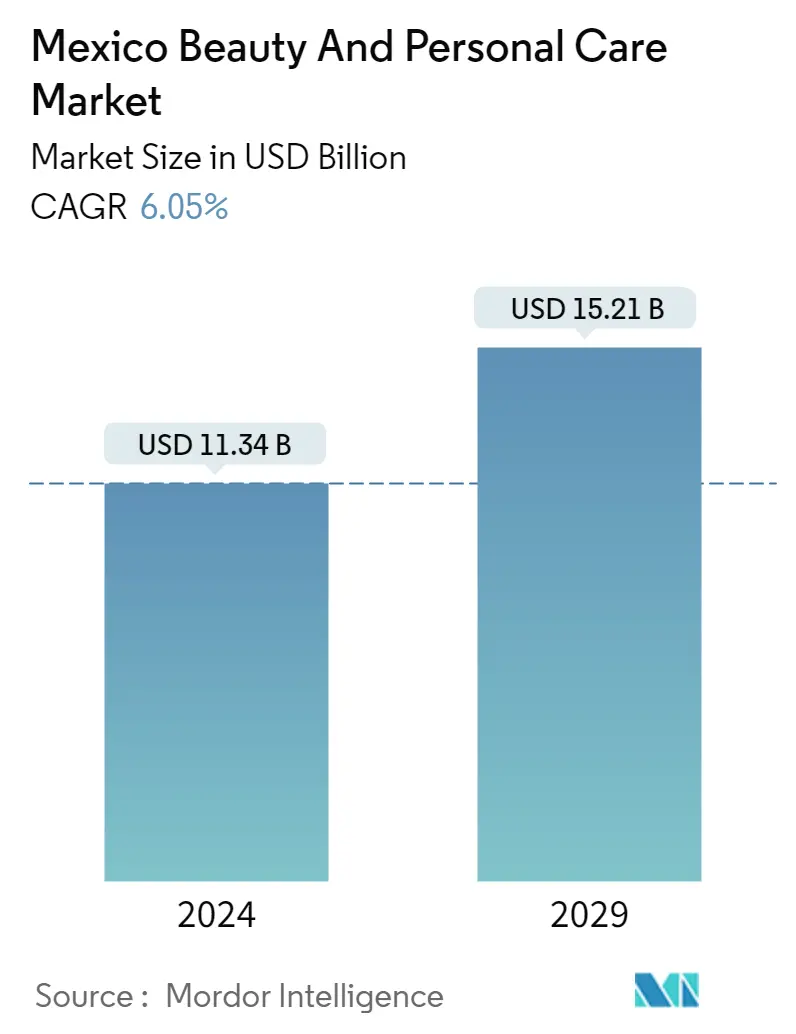

El tamaño del mercado de belleza y cuidado personal de México se estima en 11,34 mil millones de dólares en 2024, y se espera que alcance los 15,21 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,05% durante el período previsto (2024-2029).

El aumento del ingreso disponible de los consumidores en México, sumado a la creciente inclinación hacia el skinimalismo, ha inducido a la gente a gastar en productos de belleza como cuidado de labios, cuidado del cuerpo y cuidado de los pies, entre otros. Por ejemplo, según el Estudio de mercado de inversión y comercio de Flandes 2022, los consumidores mexicanos gastan aproximadamente 215 dólares al año en cosméticos y productos de cuidado personal. Además, se espera que la creciente demanda de productos cosméticos naturales u orgánicos, no probados en animales y libres de crueldad y diseños de envases ecológicos mejore aún más el crecimiento del mercado.

Por otro lado, los consumidores son cada vez más conscientes de los productos químicos sintéticos utilizados en las formulaciones cosméticas y de sus posibles efectos secundarios, lo que provoca diversos problemas de salud como irritación de la piel, alergias, opacidad de la piel, toxicidad, etc. Esto allana el camino para una mayor demanda de productos naturales. y productos orgánicos de belleza y cuidado personal. Los productos cosméticos con ingredientes orgánicos y naturales tienen una gran demanda y no tienen un impacto negativo en la piel. Con un cambio en la preferencia de los consumidores de productos sintéticos para el cuidado de la piel a productos orgánicos, los fabricantes de productos de belleza y cuidado personal están capitalizando este creciente interés y ampliando su oferta de productos mediante la introducción de una amplia gama de productos orgánicos para el cuidado de la piel que contienen ingredientes de origen vegetal y de etiqueta limpia. , con afirmaciones como orgánico, vegano, natural, libre de químicos y libre de crueldad, entre otras. Por lo tanto, se espera que la creciente inclinación de los consumidores hacia los productos de belleza y la conciencia hacia los productos orgánicos o naturales impulsen el crecimiento de la industria de la belleza durante el período de pronóstico.

Tendencias del mercado de belleza y cuidado personal en México

La tendencia del skinimalismo induce la demanda de productos de belleza

El skinimalismo ha ganado relevancia en el país, a medida que los consumidores siguen un lento movimiento de belleza que se centra en utilizar menos pero mejores productos. Las marcas de cuidado de la piel están respondiendo a esta creciente tendencia a través de diferentes iniciativas, como mayor transparencia, certificaciones y mejores ingredientes y empaques. Por ejemplo, AHAL es conocida por sus productos para el cuidado de la piel naturales y ecológicos, libres de sulfatos, parabenos y fragancias sintéticas. Además, problemas de la piel como la dermatitis solar y el melasma son una preocupación generalizada en el país debido a la exposición excesiva a la radiación ultravioleta (UV) del sol. La creciente prevalencia de problemas de la piel entre los mexicanos los ha llevado a adoptar regímenes de producción de sol, incluidos protectores solares o productos de protección solar. La creciente demanda de productos de protección solar permite a las marcas de cuidado de la piel introducir formulaciones únicas o hechas a medida para satisfacer las demandas de los consumidores. Por ejemplo, Coppertone ofrece una gama de productos de protección solar, que incluyen lociones, aerosoles y cremas, diseñados para brindar una protección adecuada contra los rayos UV para diversas actividades al aire libre.

Por otro lado, la creciente conciencia sobre los beneficios del uso de ingredientes activos para el cuidado de la piel entre los consumidores y la creciente demanda de productos para el cuidado de la piel que ayuden a prevenir y reparar el daño de la piel respaldan el crecimiento del mercado. Con un conocimiento cada vez mayor, los consumidores buscan ingredientes que repongan la hidratación de la piel, como el ácido hialurónico y las ceramidas, e ingredientes reparadores de la piel, como la niacinamida, los péptidos y el retinol. Por ejemplo, en 2022, Merck, una empresa líder en ciencia y tecnología, introdujo dos nuevos ingredientes cosméticos, a saber, RonaCare Baobab y RonaCare Hibiscus, desarrollados específicamente para promover activamente una piel hermosa y joven. Por lo tanto, el creciente número de consumidores mexicanos que siguen las tendencias de belleza en el cuidado de la piel y utilizan rutinas avanzadas de cuidado de la piel, junto con una mayor disposición a gastar en productos eficaces para el cuidado de la piel, está aumentando el crecimiento del mercado.

Comercio electrónico para fomentar significativamente el crecimiento del mercado

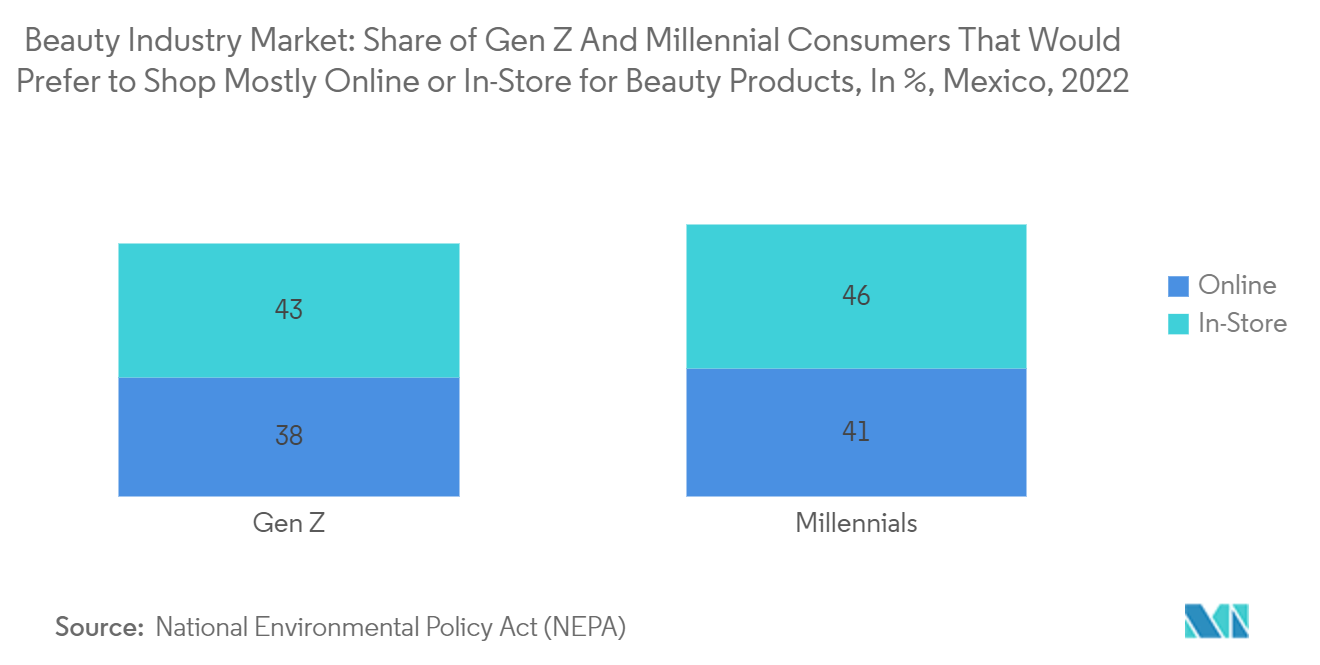

Los productos cosméticos del comercio electrónico, como bases, polvos faciales, rubores, correctores, esmaltes de uñas y lápices labiales, ofrecen la comodidad de comprar desde cualquier lugar y en cualquier momento. La industria del comercio electrónico ha sido testigo de un tremendo crecimiento en México en los últimos tres años, con el grupo de edad de 18 a 45 años participando continuamente en compras y contribuyendo al crecimiento. Según la Administración de Comercio Internacional, el número de usuarios de comercio electrónico mexicanos en 2021 aumentó un 11% respecto al año anterior a 57,5 millones, impulsando así el crecimiento del comercio electrónico en el país. Además, se espera que la disponibilidad de una amplia gama de productos y los precios con descuento ofrecidos en comparación con otros canales de distribución impulsen el crecimiento del comercio electrónico en México.

Además, los consumidores pueden explorar una amplia gama de productos, comparar precios y características y realizar compras con sólo unos pocos clics. Este factor de conveniencia ha contribuido significativamente al crecimiento del comercio electrónico en la industria de productos cosméticos. Las plataformas de comercio electrónico brindan acceso a diversos cosméticos faciales de múltiples marcas y fabricantes. Como resultado, los consumidores pueden explorar una amplia gama de opciones en tonos, fórmulas y acabados, impulsando la demanda del mercado de productos cosméticos de comercio electrónico. Por ejemplo, en junio de 2022, como parte de su transformación digital, Avon, empresa brasileña propiedad de Natura Co., lanzó su plataforma de comercio electrónico en México. Había siete categorías en la plataforma de comercio electrónico de Avon cuidado de la piel, maquillaje, cuidado facial, cuidado personal y otros. Estas iniciativas impulsan el comercio electrónico como medio de plataforma de compras fácil y conveniente para los clientes, impulsando el crecimiento del mercado de la industria de la belleza.

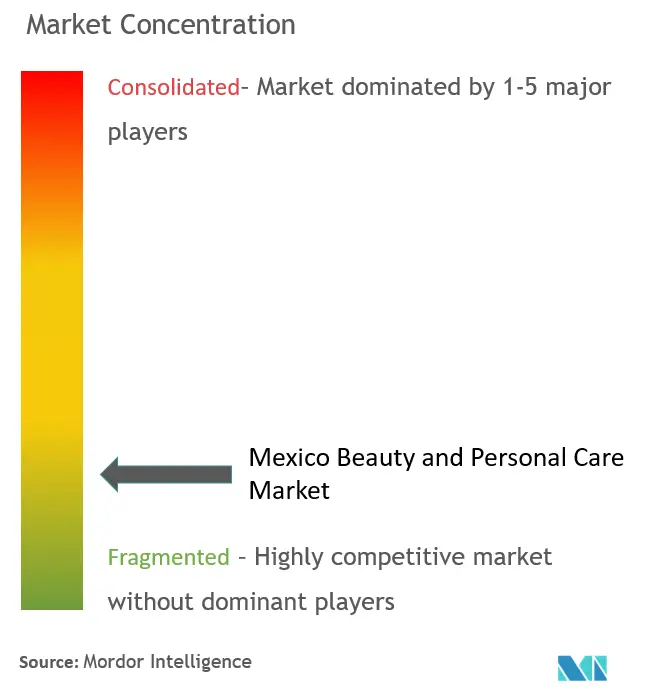

Descripción general de la industria de belleza y cuidado personal en México

El Mercado de Belleza y Cuidado Personal de México está fragmentado y es altamente competitivo, y los principales actores intentan mantener su participación de mercado y su liderazgo mediante la adopción de diversas estrategias comerciales como innovaciones de productos, asociaciones, expansión, fusiones y adquisiciones. Los desarrollos de nuevos productos incluyeron extensiones de línea de marcas reconocidas, fabricantes que ingresaron a nuevas categorías, nuevas versiones con ingredientes naturales asociados con beneficios para el cuidado de la piel, nuevos formatos de aplicación y formulaciones mejoradas para diferenciarse de la competencia. También se centran en construir una presencia en línea y desarrollar estrategias de marketing en línea al asociarse con varias plataformas de comercio electrónico. Unilever plc, The Procter Gamble Company, Beiersdorf AG, Colgate-Palmolive Company y Mary Kay son actores fundamentales en el país que fabrican productos de belleza y cuidado de la piel.

Líderes del Mercado de Belleza y Cuidado Personal en México

Beirsdorf AG

Unilever plc

The Procter & Gamble Company

Mary Kay

Colgate-Palmolive

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Belleza y Cuidado Personal en México

- Septiembre de 2023 Amorepacific, el conglomerado de belleza 'más grande de Corea', lanzó su marca de cuidado de la piel, Laneige, en el mercado de belleza mexicano. La expansión a México es en asociación con Sephora México.

- Agosto de 2023 Prada anunció el lanzamiento mundial de Prada Skin y Prada Color, debutando con la campaña Rethinking Beauty. La colección reinventa las definiciones y expectativas existentes para abrir nuevas perspectivas y posibilidades de belleza.

- Marzo de 2022 La cadena de productos de belleza y maquillaje Sephora (una marca de LVMH) se expandió en México, abrió cinco tiendas y planeó abrir casi 60 tiendas en cinco años.

Segmentación de la industria de belleza y cuidado personal en México

Los productos de belleza se utilizan para mantener la piel sana y atractiva, principalmente productos para el cuidado facial, labial y corporal. El mercado de belleza y cuidado personal de México está segmentado por tipo de producto, categoría y canal de distribución. Por tipo de producto, el mercado se segmenta en cuidado de la piel, cuidado bucal, cuidado del cabello, perfumes y fragancias, desodorantes, baño y ducha y cosméticos de color. Los productos para el cuidado de la piel se dividen además en cuidado facial, de labios, corporal y de pies y manos. Por categorías, el mercado se segmenta en productos premium y productos masivos. Por canales de distribución, el mercado se divide en tiendas especializadas/de belleza, supermercados/hipermercados, tiendas de conveniencia/abarrotes, farmacias/droguerías, tiendas minoristas en línea y otros. El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Protección de la piel | Cuidado facial |

| Cuidado de los labios | |

| Cuidado del cuerpo | |

| Cuidado de pies y manos | |

| Cuidado bucal | |

| Cuidado del cabello | |

| Perfumes y fragancias | |

| Desodorantes | |

| Ducha del baño | |

| Cosméticos de color |

| Masa |

| De primera calidad |

| Supermercados/Hipermercados |

| Tiendas especializadas/de belleza |

| Tiendas de conveniencia/comestibles |

| Farmacias/droguerías |

| Tiendas minoristas en línea |

| Otros |

| tipo de producto | Protección de la piel | Cuidado facial |

| Cuidado de los labios | ||

| Cuidado del cuerpo | ||

| Cuidado de pies y manos | ||

| Cuidado bucal | ||

| Cuidado del cabello | ||

| Perfumes y fragancias | ||

| Desodorantes | ||

| Ducha del baño | ||

| Cosméticos de color | ||

| Categoría | Masa | |

| De primera calidad | ||

| Canal de distribución | Supermercados/Hipermercados | |

| Tiendas especializadas/de belleza | ||

| Tiendas de conveniencia/comestibles | ||

| Farmacias/droguerías | ||

| Tiendas minoristas en línea | ||

| Otros |

Preguntas frecuentes sobre investigación de mercado de belleza y cuidado personal en México

¿Qué tamaño tiene el mercado de belleza y cuidado personal de México?

Se espera que el tamaño del mercado de belleza y cuidado personal de México alcance los 11,34 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,05% hasta alcanzar los 15,21 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Belleza y cuidado personal de México?

En 2024, se espera que el tamaño del mercado de belleza y cuidado personal de México alcance los 11,34 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Belleza y cuidado personal de México?

Beirsdorf AG, Unilever plc, The Procter & Gamble Company, Mary Kay, Colgate-Palmolive son las principales empresas que operan en el Mercado de Belleza y Cuidado Personal de México.

¿Qué años cubre este mercado de Belleza y cuidado personal de México y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de belleza y cuidado personal de México se estimó en 10,69 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Belleza y cuidado personal de México para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Belleza y cuidado personal de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la Industria de la Belleza en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Belleza y cuidado personal en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Belleza y cuidado personal de México incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)