Tamaño del mercado de maquinaria agrícola de México

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

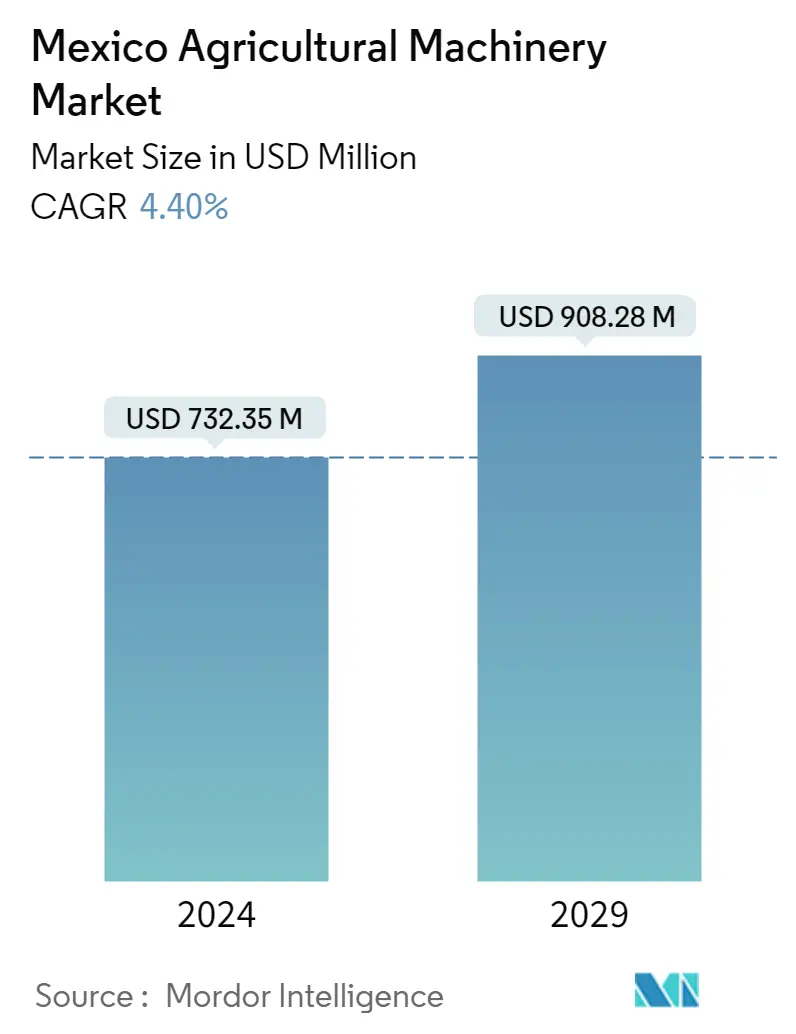

| Volumen del mercado (2024) | USD 732.35 millones de dólares |

| Volumen del mercado (2029) | USD 908.28 millones de dólares |

| CAGR(2024 - 2029) | 4.40 % |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de maquinaria agrícola de México

El tamaño del mercado de maquinaria agrícola de México se estima en 732,35 millones de dólares en 2024, y se espera que alcance los 908,28 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,40% durante el período previsto (2024-2029).

- México tiene una gran industria agrícola con una vasta superficie de tierra cultivada. El gobierno mexicano ha estado fomentando la mecanización de las granjas, lo que ha ayudado al crecimiento de la maquinaria agrícola en el país. Estados Unidos y México han desarrollado una relación lucrativa para maquinaria y equipo agrícola y se han convertido en mercados prioritarios para las industrias de cada uno. México ha intentado desarrollar su propia industria de maquinaria agrícola, pero la producción ha sido limitada y se ha centrado principalmente en artículos de gama baja. El país se ha vuelto dependiente de proveedores extranjeros para satisfacer sus necesidades de maquinaria y equipo.

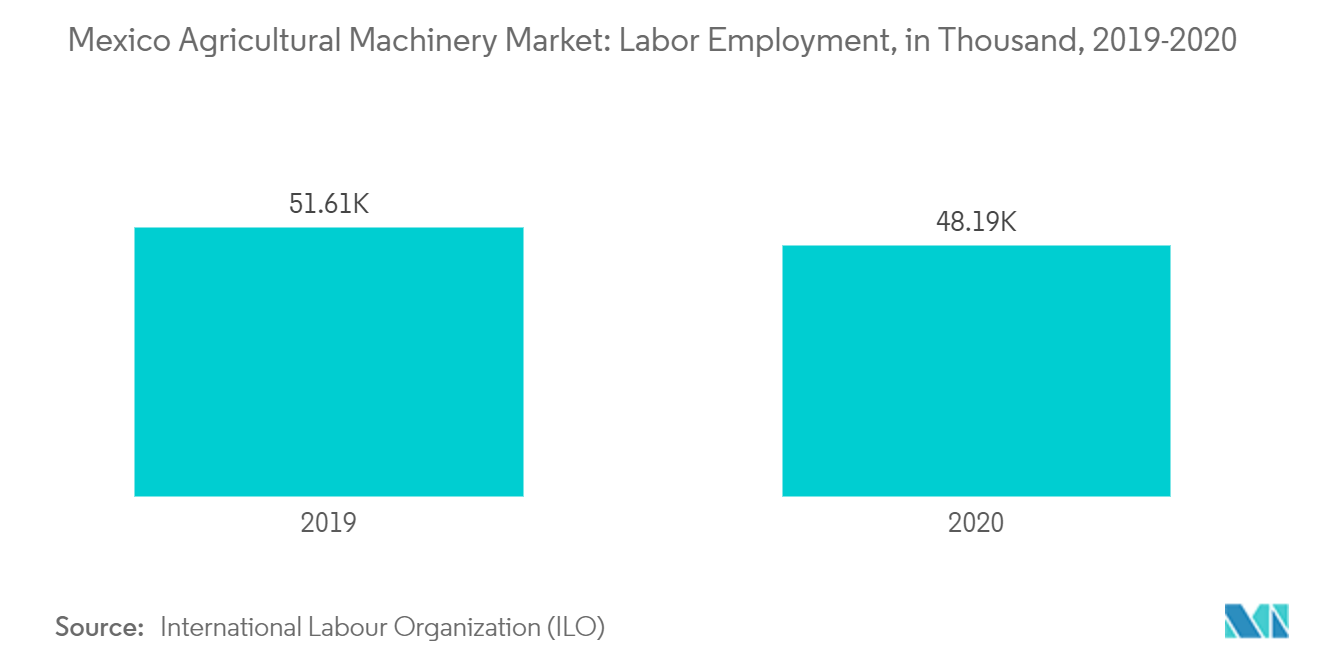

- La mecanización agrícola ahorra tiempo y mano de obra, reduce los costos de producción de cultivos a largo plazo, reduce las pérdidas poscosecha y aumenta tanto la producción agrícola como los ingresos agrícolas. Se observó un crecimiento constante en herramientas operadas manualmente, implementos operados por animales y equipos operados por fuentes de energía mecánica y eléctrica. La falta de disponibilidad de mano de obra abundante y barata ha provocado el crecimiento de la demanda de maquinaria vegetal en el país. El creciente sector agroindustrial de México está impulsado directamente por el mayor uso de equipos agrícolas modernos.

- Los programas favorables del Gobierno mexicano para permitir la mecanización agrícola, ofreciendo apoyos y financiamiento para la compra de maquinaria y equipos agrícolas, y capacitación para los operadores de maquinaria agrícola han estado impulsando el mercado de tractores en México.

- Además, las políticas del Gobierno para promover las exportaciones agrícolas contribuyen al crecimiento de la mecanización agrícola, empezando por el uso de tractores. Como resultado, alrededor del 40% de la tierra agrícola está mecanizada y la agricultura protegida también se está expandiendo rápidamente en México, proporcionando un enorme potencial de crecimiento para la industria de los tractores. Sin embargo, la lenta tasa de adopción de la mecanización por parte de los agricultores pequeños y marginales obstaculiza el crecimiento del mercado.

Tendencias del mercado de maquinaria agrícola en México

Escasez de mano de obra agrícola y disminución de las tierras cultivables

Según la Organización Internacional del Trabajo, en México, 6,752 mil recursos humanos dedicados a la agricultura estaban calificados en 2021. Como la agricultura asistida tecnológicamente necesita mano de obra calificada que se encuentra en una aguda escasez de disponibilidad, los agricultores están adoptando tecnologías como los tractores autónomos que pueden ser productivos. , considerando el desafío actual. Este escenario es uno de los principales factores que impulsan el mercado.

México ha sido testigo de una grave escasez de trabajadores agrícolas. Una encuesta realizada por la Oficina Agrícola de México reveló que más del 40% de los agricultores enfrentaron una escasez constante de mano de obra en varias operaciones agrícolas en el estado en los últimos cinco años. Condujo a una mayor tasa de adopción de tecnologías modernas, como tractores autónomos, para garantizar una mejor gestión de los recursos agrícolas.

Según la FAO, las tierras agrícolas representaron 96.106 mil hectáreas durante el año 2019, cifra inferior a la del año anterior con 96.516 mil hectáreas. Según un estudio realizado por el Servicio de Investigación Económica (ERS) del USDA en 2020, las grandes granjas tienen más probabilidades de adoptar tractores autónomos junto con otras tecnologías agrícolas, y algunas de las tasas de adopción más altas se observan en granjas de más de 3800 acres. Como resultado, se prevé que la escasez de mano de obra agrícola, junto con la disminución de la superficie de tierra cultivable, impulse la tasa de adopción de tractores autónomos entre los agricultores, proporcionando un impulso al mercado general durante el período previsto.

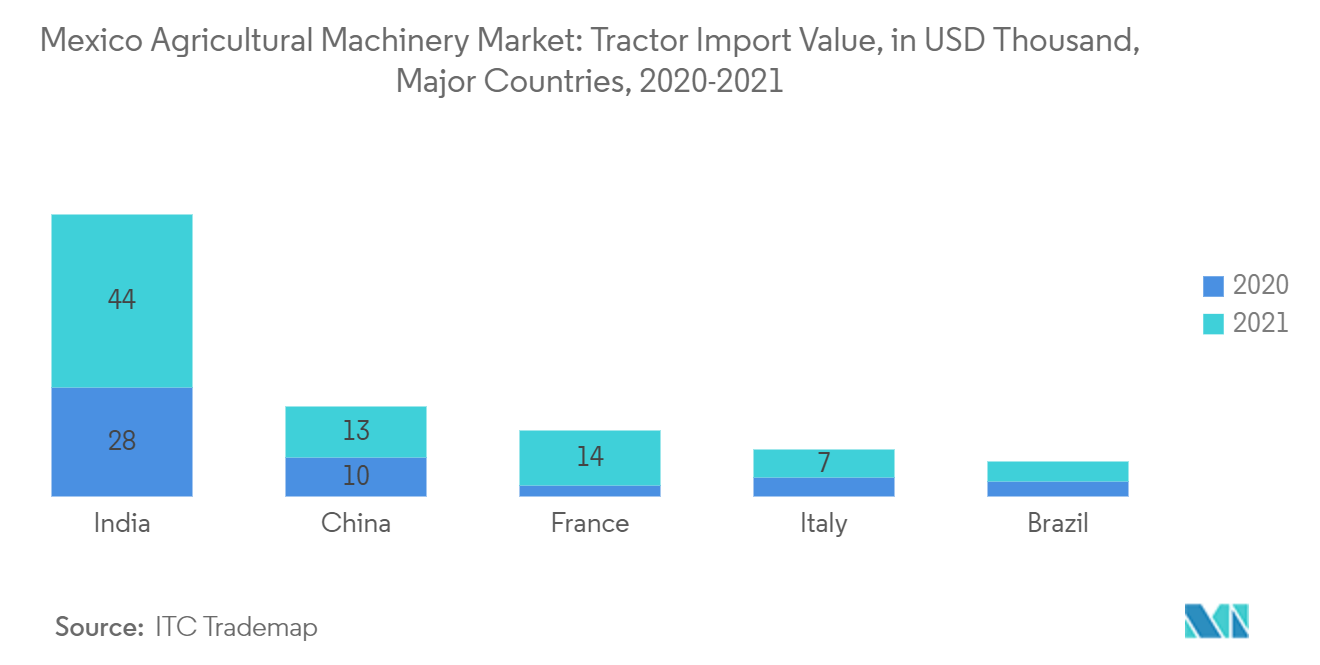

Los tractores dominan el mercado de maquinaria agrícola

En México ha habido una tendencia en el lanzamiento de tractores altamente tecnológicos en los últimos años. Por ejemplo, en 2018, un grupo de investigadores de la Universidad Autónoma Chapingo diseñó un robot tractor multipropósito para el sector agrícola del país. Este está construido para participar en la siembra de granos grandes, como frijol y maíz, y está equipado con una herramienta para la detección y control de malezas. Las ruedas especiales de este tractor son capaces de recorrer diferentes terrenos junto con un sensor giratorio que permite mapear la ubicación del robot.

Es probable que la creciente mecanización, la creciente ayuda gubernamental y el aumento de las exportaciones impulsen la venta de tractores en el país. En 2020, el Gobierno Federal introdujo programas agrícolas para apoyar a la industria agrícola (anteriormente conocida como PROCAMPO, ahora PROAGRO) por un valor de USD 53,74 millones para semillas, fertilizantes, equipos y otros productos agrícolas.

La recuperación del sector agrícola en los últimos dos años en México ha sido impulsada por la naturaleza contracíclica del crecimiento y la recuperación del sector, junto con el aumento de las exportaciones de productos agrícolas a Centro y Sudamérica. Esto permite a los agricultores invertir en automatización, lo que también respalda el crecimiento del mercado en México.

Descripción general de la industria de maquinaria agrícola de México

El mercado de maquinaria agrícola en México está consolidado, con grandes empresas acaparando la mayoría de las cuotas de mercado. Los principales actores del mercado de maquinaria agrícola incluidos en México son John Deere, CNH Industrial, AGCO Corporation, Kubota y KUHN Group. Lanzamientos de nuevos productos, alianzas y adquisiciones son las principales estrategias adoptadas por las empresas líderes del mercado en el país. Junto con las innovaciones y expansiones, las inversiones en I+D y el desarrollo de carteras de productos novedosas probablemente serán estrategias cruciales en los próximos años.

Líderes del mercado de maquinaria agrícola en México

-

Deere and Company

-

AGCO Corp.

-

CNH Industrial NV

-

Kubota Mexico S.A. de C.V.

-

KUHN Group

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Maquinaria Agrícola de México

- Junio de 2022: John Deere ha ampliado la producción de tractores y cabinas de la empresa desde su planta de Waterloo, Iowa, a México debido al ajustado mercado laboral en Estados Unidos.

- Febrero de 2022: Cellestial E-Mobility, la primera marca de tractores eléctricos de la India tuvo una colaboración estratégica con una empresa mexicana, Grupo Marvelsa, para conseguir un tractor importado en México para apoyar la eMobility y está lista para hacer un cambio en la industria automotriz.

Informe del mercado de maquinaria agrícola de México índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Análisis de las cinco fuerzas de Porters

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tractores

5.1.1 Potencia del motor

5.1.1.1 Menos de 40 CV

5.1.1.2 41 a 60 CV

5.1.1.3 61 a 100 CV

5.1.1.4 101 a 150 CV

5.1.1.5 Más de 150 CV

5.2 Equipo

5.2.1 Arados

5.2.2 Gradas

5.2.3 Rotovatores y Cultivadores

5.2.4 Otro equipo

5.3 Maquinaria de riego

5.3.1 Riego por aspersión

5.3.2 Riego por goteo

5.3.3 Otra maquinaria de riego

5.4 Maquinaria de cosecha

5.4.1 Cosechadoras

5.4.2 Cosechadoras de forraje

5.4.3 Otra maquinaria de cosecha

5.5 Maquinaria para heno y forraje

5.5.1 Cortacésped y acondicionadores

5.5.2 Empacadoras

5.5.3 Otra maquinaria para heno y forraje

6. PANORAMA COMPETITIVO

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 John Deere Mexico

6.3.2 AGCO Corp.

6.3.3 CNH Industrial NV

6.3.4 Massey Ferguson

6.3.5 Aquafim Culiacan

6.3.6 Kubota Mexico S.A. de CV

6.3.7 Case IH

6.3.8 Valmont Industries Inc.

6.3.9 Jumil Mexico Implementos Agricolas

6.3.10 CLAAS KGaA mbH

6.3.11 EnorossiMexicana SA de C

6.3.12 New Holland CNH de Mexico

6.3.13 Mahindra & Mahindra Limited

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de maquinaria agrícola de México

La maquinaria agrícola se refiere a los dispositivos y herramientas agrícolas utilizados en el proceso agrícola. Estas herramientas pueden ser herramientas manuales, herramientas eléctricas y tractores utilizados en la agricultura u otro proceso agrícola. El Mercado Mexicano de Maquinaria Agrícola está segmentado por Tractores (Menos de 40HP, 41HP a 60HP, 61HP a 100HP, 101HP a 150HP y Más de 150HP), Equipos (Arados, Gradas, Rotacultivadores y Cultivadores, y Otros equipos), Maquinaria de Riego ( Riego por Aspersión, Riego por Goteo y Otra Maquinaria de Riego), Maquinaria Cosecha (Cosechadoras, Cosechadoras de Forraje y Otra Maquinaria Cosecha) y Maquinaria para Heno y Forraje (Segadoras y Acondicionadoras, Empacadoras y Otra Maquinaria para Heno y Forraje). El informe ofrece el tamaño del mercado y previsiones de volumen en (unidades) y valor en (millones de dólares) para todos los segmentos anteriores.

| Tractores | ||||||||||||

|

| Equipo | ||

| ||

| ||

| ||

|

| Maquinaria de riego | ||

| ||

| ||

|

| Maquinaria de cosecha | ||

| ||

| ||

|

| Maquinaria para heno y forraje | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de maquinaria agrícola en México

¿Qué tamaño tiene el mercado de maquinaria agrícola de México?

Se espera que el tamaño del mercado de maquinaria agrícola de México alcance los 732,35 millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,40% para alcanzar los 908,28 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Maquinaria agrícola de México?

En 2024, se espera que el tamaño del mercado de maquinaria agrícola de México alcance los 732,35 millones de dólares.

¿Quiénes son los actores clave en el mercado de Maquinaria Agrícola de México?

Deere and Company, AGCO Corp., CNH Industrial NV, Kubota Mexico S.A. de C.V., KUHN Group son las principales empresas que operan en el Mercado de Maquinaria Agrícola de México.

¿Qué años cubre este mercado de Maquinaria Agrícola de México y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de maquinaria agrícola de México se estimó en 701,48 millones de dólares. El informe cubre el tamaño histórico del mercado de México Maquinaria Agrícola para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de México Maquinaria Agrícola para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la Industria Mexicana de Maquinaria Agrícola

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Maquinaria agrícola mexicana en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Maquinaria Agrícola Mexicana incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.