| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Tamaño del Mercado (2024) | USD 27.69 Billion |

| Tamaño del Mercado (2029) | USD 38.39 Billion |

| CAGR (2024 - 2029) | 4.92 % |

| Concentración del Mercado | Bajo |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del Mercado 3PL México

El tamaño del mercado 3PL de México se estima en 18.550 millones de dólares en 2024, y se espera que alcance los 23.380 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,92% durante el período previsto (2024-2029).

El mercado está impulsado por el aumento de los flujos comerciales, nacionales e internacionales, en el país. Además, los acuerdos de libre comercio y el suministro de productos farmacéuticos están impulsando el crecimiento del mercado.

- La tendencia del nearshoring y la penetración del comercio electrónico en México se han traducido en un aumento sin precedentes de la actividad logística. La ubicación geográfica de México y su importante capacidad de fabricación instalada han sido los principales impulsores de un cambio en las cadenas de suministro desde Asia. El país no sólo es el socio comercial más importante de Estados Unidos, sino que también tiene una presencia significativa en varias industrias. Este aumento de la actividad ha impulsado la demanda de servicios logísticos más dinámicos, la mayoría de los cuales están impulsados por la tecnología. Las empresas que adopten esa comprensión rápidamente podrán hacerse con cuota de mercado y convertirse en actores relevantes.

- El crecimiento del mercado está impulsado por los crecientes flujos comerciales, que no sólo son de una región a otra, sino que están más descentralizados y fragmentados. Se espera que este factor intensifique la complejidad de las actividades logísticas en el período de pronóstico. La evolución de las cadenas de suministro también está sujeta a cambios en los hábitos de los consumidores, impulsados aún más por la aparición y creciente aceptación del comercio electrónico, liderando las cadenas de suministro, que son más flexibles y se adaptan a las demandas de los nuevos consumidores. La aprobación del Tratado Estados Unidos-México-Canadá (T-MEC) ha traído cambios en México en términos de globalización e integración logística, así como en el rol de los operadores logísticos, en breve.

- México es el segundo mercado farmacéutico más grande de América Latina y comparte una frontera y un acuerdo de libre comercio con Estados Unidos, el mercado de atención médica más grande a nivel mundial. En agosto de 2022, la Cámara Nacional de la Industria Farmacéutica de México (Canifarma) pronosticó un crecimiento del 36% en la producción farmacéutica en 2022, el primer año de crecimiento de dos dígitos en la última década. Se espera que aumenten las inversiones de las empresas farmacéuticas internacionales.

- La alta dirección de TRAXIN entendió esta mentalidad mucho antes de que se declarara la pandemia de COVID-19. La empresa estaba bien preparada y posicionada para capitalizar las oportunidades presentadas por la contingencia. Una clave es un enfoque de pocos activos combinado con tecnología de punta. Esto implica realizar negocios con la ayuda de activos de terceros. No es una tarea fácil porque las empresas deben garantizar servicios de alta calidad y, como resultado, seleccionar cuidadosamente a los proveedores adecuados teniendo en cuenta una serie de variables diferentes que potencialmente podrían afectar el resultado. TRAXPORTA, una aplicación desarrollada internamente que conecta a transportistas y transportistas, creando un mercado eficiente para la carga por carretera, es una de las líneas de negocios más prometedoras en expansión actualmente. Los transportistas ingresan sus cargas en la aplicación y los transportistas seleccionan los envíos que mejor se adaptan a sus capacidades.

Tendencias del Mercado 3PL México

El Acuerdo Estados Unidos-México-Canadá (T-MEC) El aumento del comercio bilateral está impulsando el mercado

El Acuerdo entre Estados Unidos, Canadá y México proporciona una base sólida para fortalecer la producción de América del Norte, pero la relocalización a México no ocurrirá sin una cuidadosa implementación de políticas. Bajo el primer pilar, Reconstruir Juntos, Estados Unidos y México se comprometieron a fortalecer las cadenas de suministro críticas de semiconductores y tecnologías de la información y las comunicaciones centradas en China y Taiwán, así como a promover el comercio bilateral, en parte mediante el establecimiento del Grupo de Trabajo sobre la Cadena de Suministro. Promover la inversión en semiconductores en América del Norte parece ser una respuesta lógica a la excesiva dependencia de Asia. Es más difícil pasar de la teoría a la práctica.

Bajo el T-MEC, el comercio se recuperó de los niveles anteriores a la COVID, con un aumento promedio del 6 % en toda la región de 2019 a 2021. Para poner esto en contexto, un récord del 75 % de las importaciones canadienses y mexicanas provinieron de EE. UU. en 2021, lo que hace que ambos países que son los mayores mercados de exportación de Estados Unidos. Ambos son también los socios comerciales más importantes de Estados Unidos y representan más del doble del comercio estadounidense que China. En términos de controversias, el T-MEC ha tenido un comienzo rápido, resolviendo muchas más disputas relacionadas con el comercio en dos años que su predecesor, el Tratado de Libre Comercio de América del Norte. Esto es evidente en el sector laboral, donde el nuevo Mecanismo de Respuesta Rápida (MRR) del T-MEC ha arrojado resultados iniciales prometedores a favor de los derechos de negociación colectiva en México.

El Acuerdo requiere que los proveedores de servicios 3PL colaboren y aumenten su conectividad dentro del país, así como en América del Norte, para facilitar el comercio. En respuesta a esto, DB Schenker y AirBridge Cargo se unieron para mejorar la conectividad digital para la carga aérea en 2020. Ryder, proveedor líder de soluciones 3PL en México, anunció una ampliación de cuatro centros que podrán funcionar como locales operativos ubicados en puntos clave. del territorio nacional de México, como parte de sus planes de crecimiento y en respuesta a la demanda de servicios logísticos de diferentes sectores.

El crecimiento tecnológico del comercio electrónico y la logística en México está impulsando el mercado

Durante la pandemia, la actividad del comercio electrónico aumentó significativamente, particularmente en México, donde este canal estaba subutilizado. Varias etapas de las cadenas de suministro que servían a las compras en línea en México estaban muy subdesarrolladas. Ese retraso debía abordarse en múltiples frentes, pero disponer de recursos tecnológicos modernos y sólidos era sin duda fundamental para aprovechar las oportunidades que generaba el aumento de la demanda. La tecnología mejora la calidad del servicio, amplía la capacidad y permite una mejor comprensión de la dinámica del mercado.

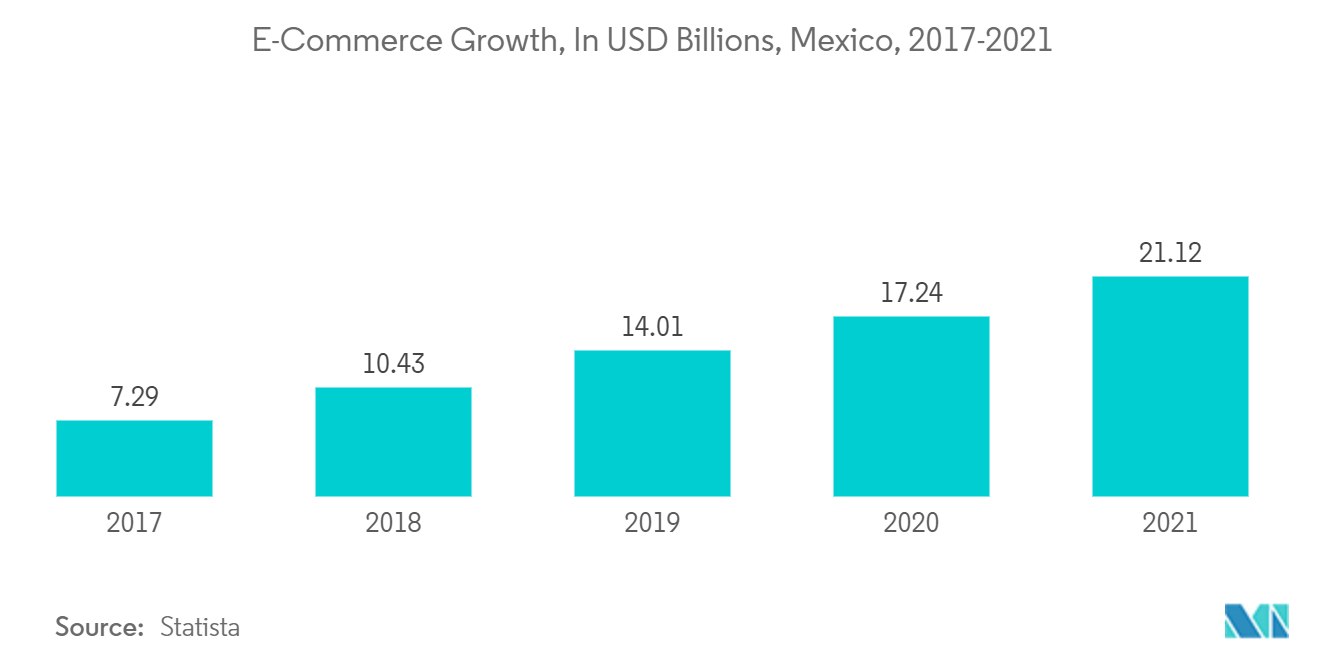

En México el comercio electrónico seguirá penetrando y expandiéndose. La omnicanalidad será más relevante, los mercados se expandirán, más pequeñas y medianas empresas ingresarán al ecosistema, las herramientas fintech serán cada vez más importantes y, como resultado, la actividad transfronteriza aumentará. La tecnología seguirá desempeñando un papel importante a la hora de hacer realidad estas cosas. En los últimos cinco años, el mercado minorista de comercio electrónico en México ha crecido un 300%, impulsándolo al puesto 16 a nivel mundial, por delante de su vecino Brasil.

El deseo de los compradores mexicanos por marcas y productos internacionales está impulsando un mercado transfronterizo saludable, además de impulsar el comercio minorista digital nacional. Más de dos tercios (67%) de los consumidores mexicanos en línea ahora compran en el extranjero, y los comerciantes extranjeros representan el 6% del total de las ventas en línea. Como en otros países, la pandemia impulsó el mercado del comercio electrónico en México, creando un millón de nuevos compradores mexicanos en línea y aumentando la penetración de usuarios al 74%. En términos de logística 4PL y 3PL, la tecnología es fundamental para satisfacer las necesidades de los clientes; de hecho, es la columna vertebral de dichas operaciones. Muchos clientes de diversas industrias han incrementado sus requerimientos logísticos, mientras que otros han llegado a México como resultado de la tendencia del nearshoring.

Los clientes están más experimentados e informados; Esperan total transparencia y soluciones más complejas y avanzadas. La digitalización de la logística ya es una realidad en México. La logística, el transporte y la movilidad son vitales para la economía global. Es difícil comprender lo complicado que es que las cadenas de suministro funcionen correctamente. Existen numerosas piezas móviles y varios procesos que requieren precisión quirúrgica. En resumen, la tecnología es la columna vertebral de la logística moderna y las empresas con pocos activos desbloquearán mayores cantidades de valor debido a requisitos de inversión extremadamente bajos.

Descripción general de la industria 3PL México

El mercado 3PL de México está fragmentado con la presencia de una gran cantidad de actores, incluidos actores importantes como DHL Supply Chain, Traxion, Schneider, Ceva Logistics y Accel Logistics. Se espera que las alianzas estratégicas de los proveedores de servicios 3PL en el mercado marquen la pauta para el intercambio de innovaciones en las cadenas de suministro para mejorar los servicios prestados y adoptar e integrar las últimas soluciones tecnológicas. Es probable que la visibilidad total de las mercancías en tránsito, una tendencia que planifica la producción y distribución de acuerdo con la demanda real, haga que las operaciones sean más eficientes y rentables.

Líderes del Mercado 3PL México

-

DHL International GmbH.

-

Schneider

-

Logistica Accel

-

CEVA Logistics

-

Traxion

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado 3PL México

- Septiembre de 2022: DHL Supply Chain adquirió NTA - New Transport Application, especializada en brindar servicios logísticos al sector farmacéutico y sanitario. Con esta adquisición, DHL Supply Chain continuará fortaleciendo su posición y capacidad operativa en el sector industrial de alto potencial. Esta adquisición ha ayudado a la empresa a ampliar su infraestructura de transporte y almacenamiento a temperatura controlada y su principal negocio de logística en el país.

- Septiembre 2022: Traxion, empresa líder en transporte, movilidad y logística en México, adquirió V-MODAL, una de las empresas de comercialización intermodal de servicios ferroviarios más importantes de México, con más de 12 años de liderazgo. Con esta adquisición, Traxion fortalece significativamente su presencia en el segmento ferroviario, lo que es una forma muy importante de complementar su cartera de servicios y al mismo tiempo contribuir a su estrategia de expansión con activos livianos.

Segmentación de la Industria 3PL México

Las empresas de logística de terceros brindan cualquier cantidad de servicios relacionados con la logística de la cadena de suministro. Esto incluye transporte, almacenamiento, selección y embalaje, previsión de inventario, cumplimiento de pedidos, embalaje y transporte de carga.

El mercado mexicano de 3PL está segmentado por servicios (gestión de transporte nacional, gestión de transporte internacional y almacenamiento y distribución de valor agregado) y usuarios finales (automotriz, consumo y comercio minorista, energía, atención médica, industrial y aeroespacial, tecnología y otros usuarios finales).. El informe ofrece el tamaño del mercado y previsiones en valor (miles de millones de dólares) para todos los segmentos anteriores. El impacto de la COVID-19 se trata en el informe.

| Por servicios | Gestión de Transporte Nacional |

| Gestión del Transporte Internacional | |

| Almacenamiento y distribución de valor añadido | |

| Por usuario final | Automotor |

| Consumo y comercio minorista | |

| Energía | |

| Cuidado de la salud | |

| Industrial y aeroespacial | |

| Tecnología | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de 3PL México

¿Qué tamaño tiene el mercado 3PL de México?

Se espera que el tamaño del mercado 3PL de México alcance los 18.550 millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,92% hasta alcanzar los 23.380 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado 3PL de México?

En 2024, se espera que el tamaño del mercado 3PL de México alcance los 18,550 millones de dólares.

¿Quiénes son los actores clave en el mercado 3PL de México?

DHL International GmbH., Schneider, Logistica Accel, CEVA Logistics, Traxion son las principales empresas que operan en el Mercado 3PL de México.

¿Qué años cubre este mercado 3PL de México y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado 3PL de México se estimó en USD 17,64 mil millones. El informe cubre el tamaño histórico del mercado de México 3PL para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de México 3PL para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Integrated Logistics Reports

Popular Logistics Reports

Informe de la Industria de Logística de Terceros (3PL) en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de terceros (3PL) en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística de Terceros (3PL) México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.