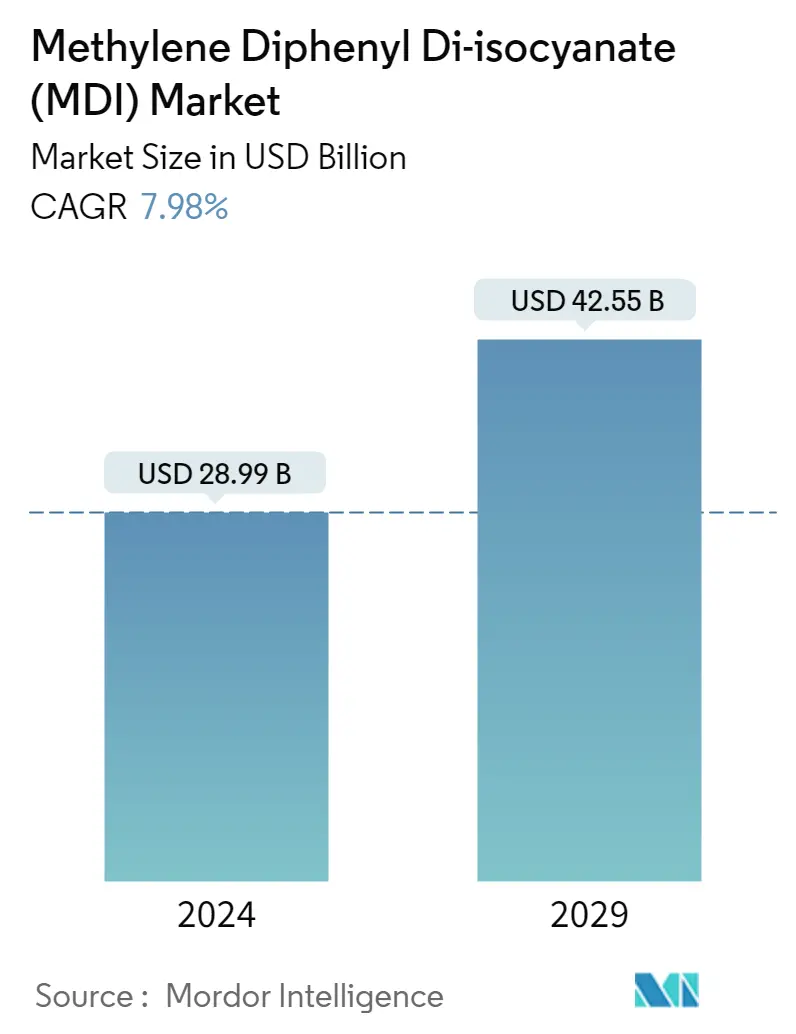

Tamaño del mercado de diisocianato de metileno difenilo

| Período de Estudio | 2019 - 2029 |

| Volumen del mercado (2024) | USD 28.99 mil millones de dólares |

| Volumen del mercado (2029) | USD 42.55 mil millones de dólares |

| CAGR(2024 - 2029) | 7.98 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Alto |

Principales actores_Market-major_players.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de diisocianato de metileno difenilo

El tamaño del mercado de diisocianato de metileno difenilo se estima en 28,99 mil millones de dólares en 2024, y se espera que alcance los 42,55 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,98% durante el período previsto (2024-2029).

El mercado experimentó un crecimiento en 2021 después de recuperarse de la pandemia de COVID-19 en 2020. El consumo de MDI ha aumentado en varias industrias de usuarios finales, como la construcción, la automoción y otras. En estas industrias de usuarios finales, el MDI se utiliza en diversas aplicaciones, incluidas espumas de PU, revestimientos, adhesivos, elastómeros y aglutinantes.

- A corto plazo, se espera que la creciente demanda de PU en aislamiento en la industria de la construcción impulse el crecimiento del mercado.

- Por otro lado, las estrictas regulaciones asociadas con el MDI y los efectos tóxicos del MDI pueden actuar como barreras para el crecimiento del mercado estudiado.

- Se espera que el proceso de producción de MDI sin fosgeno ofrezca oportunidades lucrativas para el crecimiento del mercado.

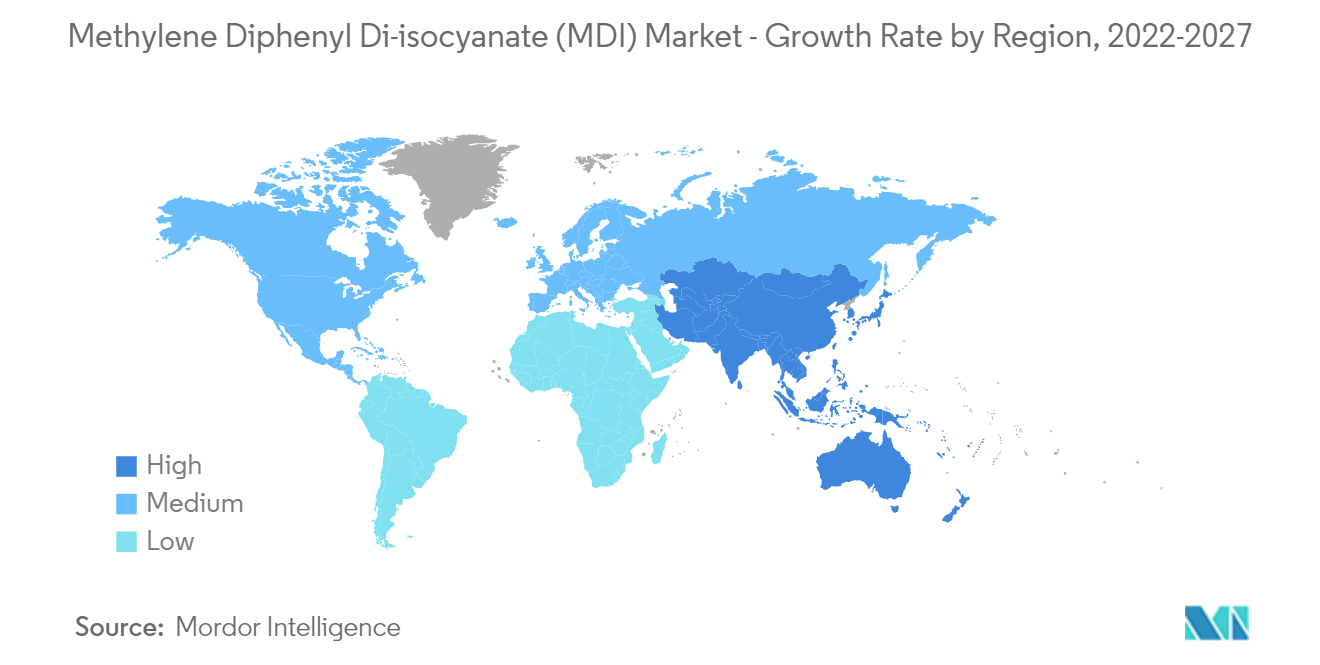

- Asia-Pacífico dominó el mercado en todo el mundo, con el mayor consumo de países como China, Japón y Corea del Sur, y es probable que sea testigo de la CAGR más alta durante el período previsto.

Diisocianato de metileno difenilo Tendencias del mercado

Se espera que el segmento de la construcción domine el mercado

- La construcción es la industria de usuarios finales más grande para el mercado de MDI, donde se utiliza en diversas aplicaciones domésticas, comerciales e industriales.

- Una de las aplicaciones más importantes es el uso de espuma rígida de PU como aislamiento de paredes y techos, paneles aislantes y rellenos de espacios alrededor de puertas y ventanas. Los tableros laminados de poliiso, utilizados principalmente en aislamiento de techos y paredes, representan la participación mayoritaria del total de espuma rígida de PU en aplicaciones de construcción.

- Se pueden aplicar algunas espumas rígidas de PU para sellar espacios y cubrir formas irregulares. Dichas espumas incluyen espumas en aerosol, de vertido in situ y de un componente. Los beneficios ambientales de la espuma rígida de PU son significativos e incluyen una mayor eficiencia energética y un peso reducido del proyecto.

- Los revestimientos protectores son una de las aplicaciones más populares de los PU en la edificación y la construcción. Se utilizan en la producción de pisos de madera, sótanos, edificios, puentes y muchos otros productos comerciales y de consumo.

- Los adhesivos de PU representan otro gran mercado para los materiales de PU en esta industria de usuarios finales. Debido a su rápido tiempo de curado, fuerza de unión y resistencia a la intemperie, los adhesivos de PU se utilizan en instalaciones de techos, pisos, paneles de yeso e instalaciones de puertas y ventanas.

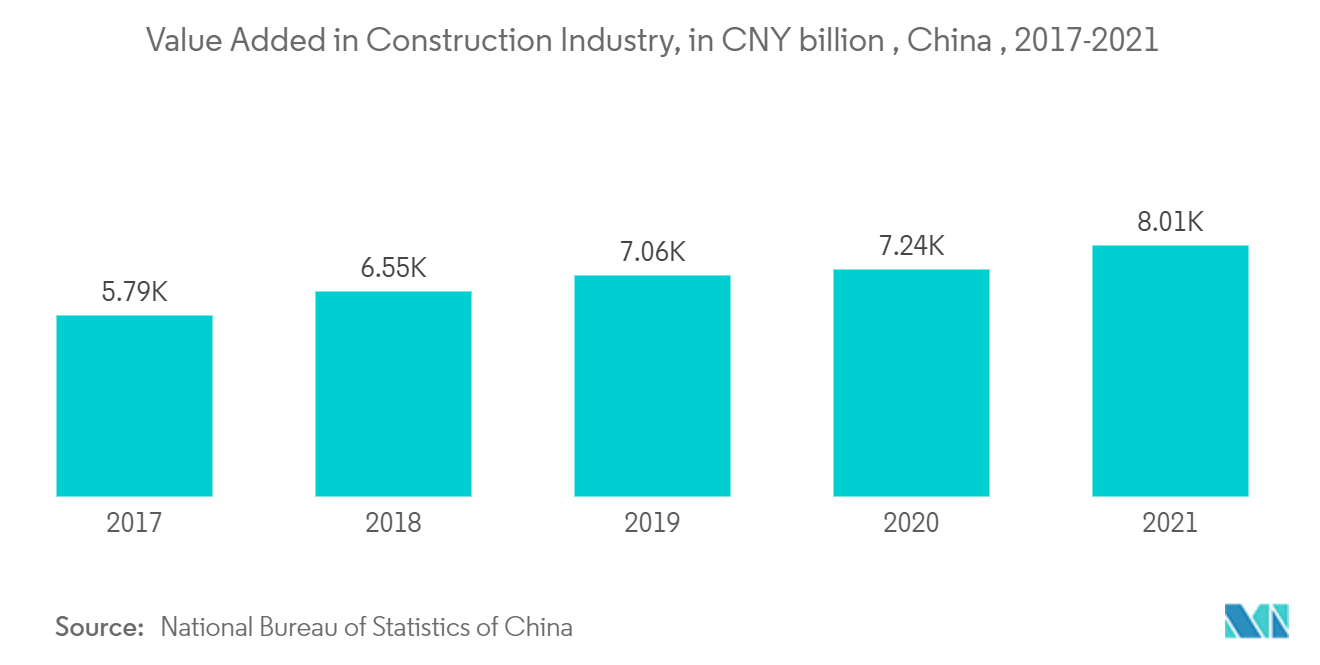

- La industria mundial de la construcción estaba valorada en aproximadamente 7,3 billones de dólares en 2021. El valor de la industria mundial de la construcción disminuyó en 2020, ya que las actividades de construcción se suspendieron temporalmente durante el cierre impuesto por el gobierno para frenar la propagación de nuevos casos de COVID-19.

- Además, en 2021, según la Oficina del Censo de EE. UU., el gasto en construcción ascendió a 1.590 millones de dólares, lo que supone una tasa de crecimiento del 8,2 % en comparación con 2020, aumentando así el consumo de MDI procedente de diversas aplicaciones de construcción.

- Por lo tanto, es probable que todos los factores antes mencionados de la industria de la construcción afecten significativamente la demanda en el mercado estudiado en los próximos años.

Se espera que la región de Asia y el Pacífico domine el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado mundial. Con la creciente demanda de industrias como la construcción, muebles, electrodomésticos y automoción en países como China, India y Japón, el uso de MDI está aumentando en la región.

- En Asia y el Pacífico, China constituye el principal mercado para los IDM. El MDI se utiliza principalmente para poliuretano en China, y el país es el mayor productor y consumidor de productos de poliuretano del mundo.

- Según la Administración de Comercio Internacional, China es el mayor mercado de automóviles del mundo en términos de producción y ventas. En 2021, según la encuesta del corresponsal de la OICA, la producción de automóviles en el país alcanzó los 26,08 millones, un aumento del 3%, frente a los 25,23 millones de vehículos producidos en 2020.

- Además, China tiene el mercado de construcción más grande del mundo y representa el 20% de todas las inversiones en construcción a nivel mundial. Se espera que solo el país gaste casi 13 billones de dólares en edificios para 2030.

- Según informes de la OICA, la producción de automóviles en la India experimentó un crecimiento del 30% en 2021. Según informes de la Sociedad de Fabricantes de Automóviles de la India, SIAM, el país produjo 4.399.112 unidades de turismos y vehículos ligeros en 2021.

- India alberga más de 2500 revestimientos decorativos y 800 fabricantes de revestimientos industriales.. Esta creciente demanda de pinturas y recubrimientos ha venido impulsando a las empresas a incrementar sus capacidades de producción en el país. Se espera que esto aumente aún más la demanda de diisocianato de metilendifenilo (MDI) en el país.

- Japón es uno de los países más grandes en la industria electrónica. El valor de la producción en 2021 alcanzó los 10,95 billones de yenes (80.000 millones de dólares). La producción de productos electrónicos aumentó a niveles superiores a los anteriores a la COVID-19, lo que es una señal positiva para el mercado estudiado.

- Por lo tanto, es probable que todos los factores mencionados anteriormente afecten significativamente la demanda en el mercado de la región de Asia y el Pacífico en los próximos años.

Descripción general de la industria del diisocianato de metileno difenilo

El mercado de diisocianato de metileno difenilo (MDI) es de naturaleza consolidada, y los principales actores representan una parte importante del mercado. Algunos de los actores clave en el mercado incluyen Wanhua Chemical Co. Ltd, BASF SE, Covestro AG, Dow y Huntsman Corporation (sin ningún orden en particular).

Diisocianato de metileno difenilo Líderes del mercado

-

Wanhua Chemical Co. Ltd

-

BASF SE

-

Covestro AG

-

Huntsman Corporation

-

Dow

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_-market_concentration.webp)

Noticias del mercado de diisocianato de metileno difenilo

- En julio de 2022, BASF invirtió 780 millones de dólares en ampliar la planta de diisocianato de metileno difenilo (MDI) en su sitio de Verbund en Geismar, Luisiana, aumentando su capacidad de producción a 600.000 toneladas métricas por año a mediados de la década.

- En febrero de 2022, Covestro AG lanzó un MDI climáticamente neutro. Para que el nuevo MDI sea climáticamente neutro, Covestro utilizó materias primas alternativas basadas en residuos vegetales que se asignan a los productos con la ayuda de un equilibrio de masa certificado según ISCC PLUS. Los nuevos grados de MDI se pueden utilizar en numerosas aplicaciones en los sectores de la construcción, la cadena de frío y la automoción.

Informe de mercado Diisocianato de metileno difenilo – Tabla de contenidos

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente demanda de PU en aislamiento en la industria de la construcción

4.1.2 Ampliación del alcance de aplicación

4.2 Restricciones

4.2.1 Regulaciones estrictas asociadas con el MDI

4.2.2 Efectos tóxicos del MDI

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

4.5 Análisis del proceso de producción

4.6 Licencias de Tecnología y Análisis de Patentes

4.7 Escenario de tendencia de precios

4.8 Análisis de política regulatoria

5. Segmentación del mercado (tamaño del mercado en volumen)

5.1 Solicitud

5.1.1 Espuma rígida

5.1.2 Espuma flexible

5.1.3 Recubrimientos

5.1.4 Elastómeros

5.1.5 Adhesivos y Selladores

5.1.6 Otras aplicaciones

5.2 Industria del usuario final

5.2.1 Construcción

5.2.2 Mobiliario e Interiores

5.2.3 Electrónica y electrodomésticos

5.2.4 Automotor

5.2.5 Calzado

5.2.6 Otras industrias de usuarios finales

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Francia

5.3.3.4 Italia

5.3.3.5 Rusia

5.3.3.6 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de cuota de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 BASF SE

6.4.2 Covestro AG

6.4.3 Dow

6.4.4 Hexion

6.4.5 Huntsman Corporation

6.4.6 Kumho Mitsui Chemicals Corp.

6.4.7 Sadara

6.4.8 Shanghai Lianheng Isocyanate Co. Ltd

6.4.9 Sumitomo Chemical Co. Ltd

6.4.10 Tosoh Corporation

6.4.11 Wanhua

6.4.12 Chongqing ChangFeng Chemical Co. Ltd

6.4.13 KAROON Petrochemical Company

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Proceso de producción de MDI sin fosgeno

Segmentación de la industria del diisocianato de metileno difenilo

El diisocianato de metilendifenilo (MDI) se define como un tipo de isocianato aromático que tiene una amplia base de aplicaciones en sectores comerciales y de consumo a gran escala. Para la producción de MDI, la condensación de anilina se realiza con formaldehído para formar metilendianilina (MDA), que reacciona con fosgeno para formar MDI . El mercado de diisocianato de metileno difenilo (MDI) está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en espuma rígida, espuma flexible, revestimientos, elastómeros, adhesivos y selladores, y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en construcción, muebles e interiores, electrónica y electrodomésticos, automoción, calzado y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de diisocianato de metileno difenilo (MDI) en 16 países. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de diisocianato de metileno difenilo

¿Qué tamaño tiene el mercado de Diisocianato de metileno difenilo (MDI)?

Se espera que el tamaño del mercado de diisocianato de metileno difenilo (MDI) alcance los 28,99 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,98% hasta alcanzar los 42,55 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Diisocianato de metileno difenilo (MDI)?

En 2024, se espera que el tamaño del mercado de diisocianato de metileno difenilo (MDI) alcance los 28,99 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Diisocianato de metileno difenilo (MDI)?

Wanhua Chemical Co. Ltd, BASF SE, Covestro AG, Huntsman Corporation, Dow son las principales empresas que operan en el mercado de diisocianato de metileno difenilo (MDI).

¿Cuál es la región de más rápido crecimiento en el mercado Diisocianato de metileno difenilo (MDI)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Diisocianato de metileno difenilo (MDI)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de diisocianato de metileno difenilo (MDI).

¿Qué años cubre este mercado de Diisocianato de metileno difenilo (MDI) y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de diisocianato de metileno difenilo (MDI) se estimó en 26,85 mil millones de dólares. El informe cubre el tamaño histórico del mercado del mercado Diisocianato de metileno difenilo (MDI) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Diisocianato de metileno difenilo (MDI) para los años 2024, 2025 , 2026, 2027, 2028 y 2029.

Informe de la industria del diisocianato de metileno difenilo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de diisocianato de metileno difenilo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de diisocianato de metileno difenilo incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.