Análisis del mercado de metil etil cetona

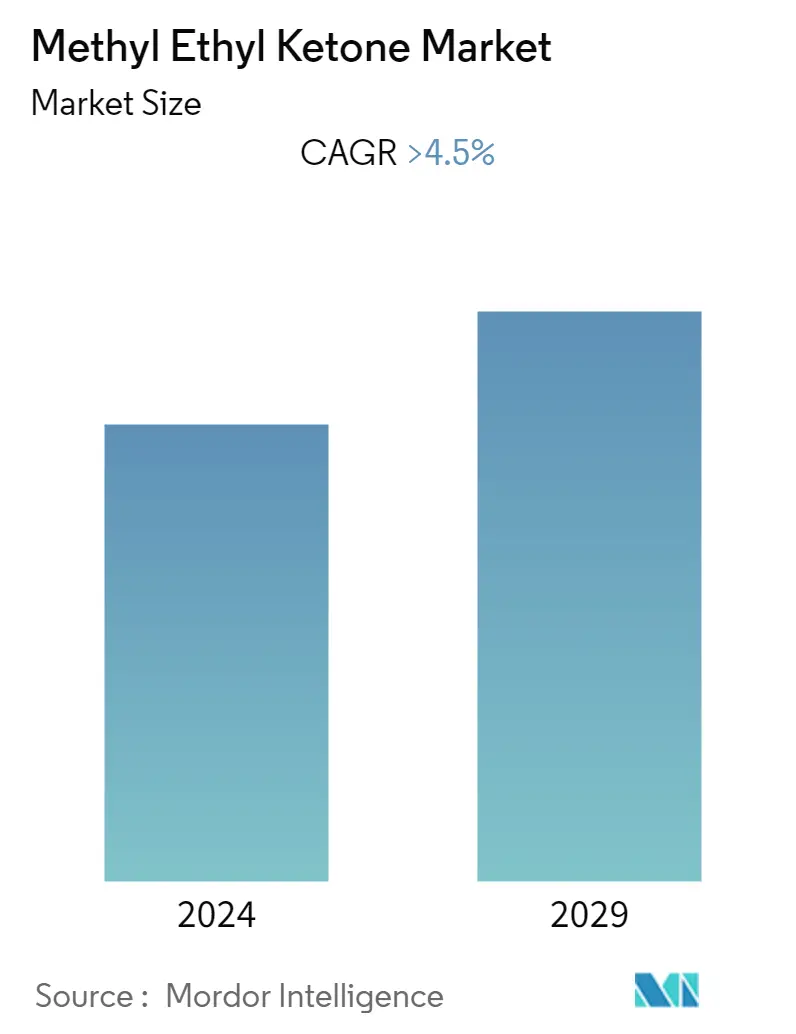

Se prevé que el mercado de metiletilcetona registre una tasa compuesta anual de más del 4,5% durante el período previsto.

COVID-19 perjudicó al mercado en 2020. Dado el escenario pandémico, las actividades automotrices y de fabricación se detuvieron temporalmente durante el cierre, lo que redujo el uso de metiletilcetona como componente y, por lo tanto, afectó al mercado. Pero con la flexibilización de las restricciones, el mercado empezó a acelerarse con el tiempo.

- En el corto plazo, es probable que la creciente demanda de MEK en la industria de la construcción para aplicaciones como resinas, pinturas y revestimientos, así como el mayor uso de MEK como solvente en la industria farmacéutica, impulsen la expansión del mercado.

- Por otro lado, es probable que la creciente conciencia sobre los efectos tóxicos del MEK obstaculice el crecimiento del mercado estudiado.

- Se espera que el aumento de las inversiones gubernamentales en desarrollos de infraestructura ofrezca varias oportunidades para el crecimiento del mercado en breve.

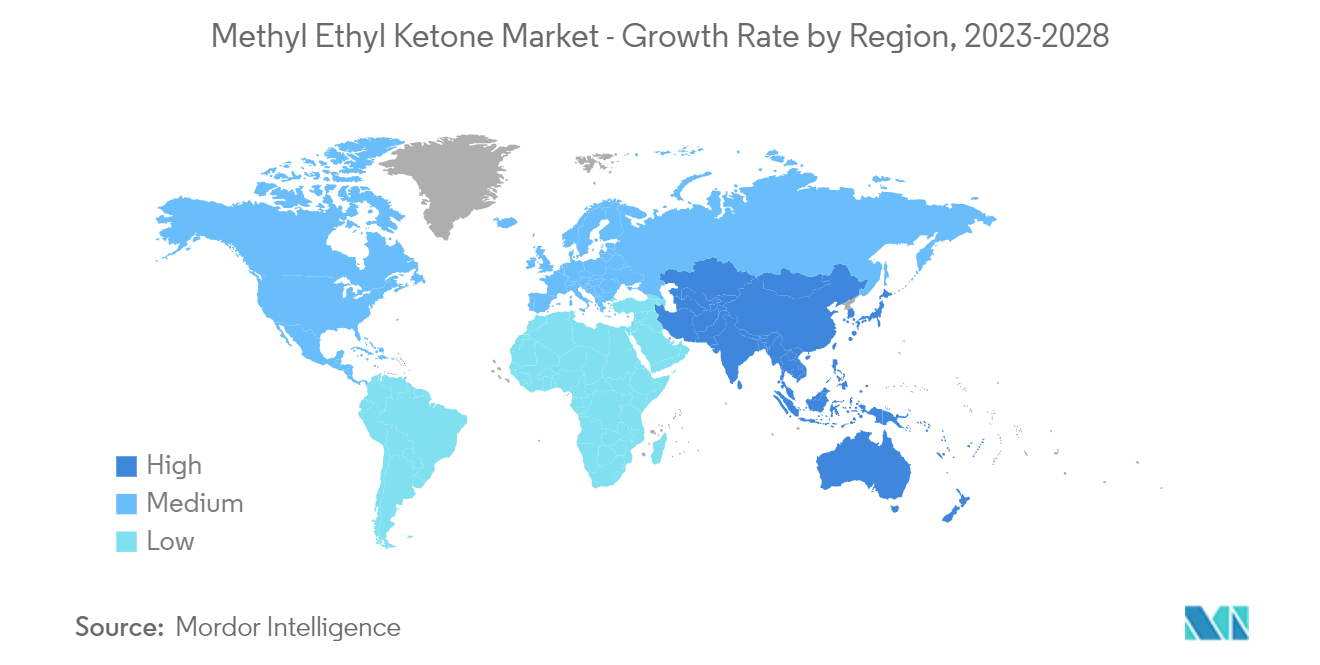

- Se espera que la región de Asia y el Pacífico domine el mercado y también es probable que sea testigo de la CAGR más alta durante el período de pronóstico.

Metil etil cetona Tendencias del mercado

El segmento de pinturas y revestimientos dominará la demanda del mercado

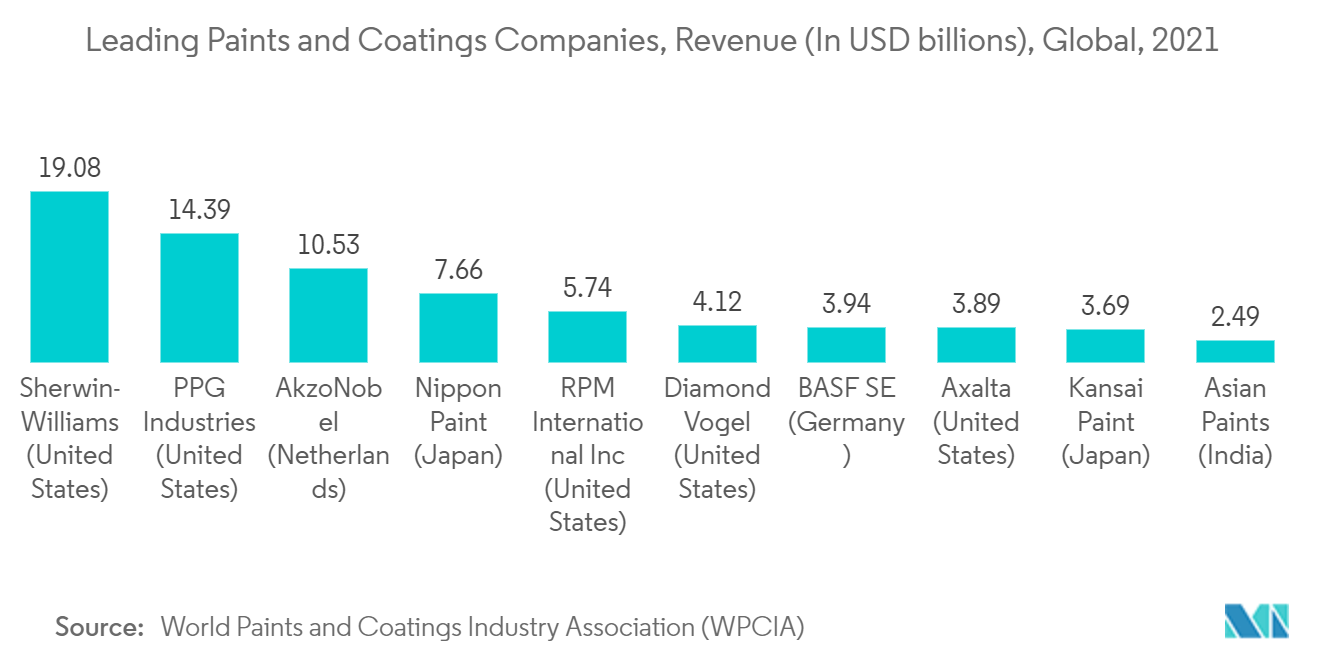

- El segmento de pinturas y revestimientos es el mayor consumidor de metiletilcetona. MEK es un excelente disolvente para su uso en el sector de pinturas y revestimientos. El mayor consumo de pinturas y revestimientos se da en la industria de la construcción.

- Las regiones de Asia-Pacífico y América del Norte han sido testigos de un fuerte crecimiento en la construcción residencial, lo que probablemente aumentará aún más la demanda de MEK para aplicaciones residenciales durante el período de pronóstico.

- América del Norte fue testigo de un crecimiento saludable en el sector de la construcción debido a importantes inversiones en Estados Unidos y Canadá. Según la Oficina del Censo de Estados Unidos, en diciembre de 2022, el gasto en construcción en el país se estimó en una tasa anual desestacionalizada de 1.809,9 mil millones de dólares, un 0,4% por debajo de la estimación revisada de noviembre de 1.817,3 mil millones de dólares. Sin embargo, la cifra de diciembre de 2022 es aproximadamente un 8% superior a la estimación de diciembre del año anterior de 1.681,0 mil millones de dólares.

- Además, en 2022, el gasto en construcción ascendió a un valor de alrededor de 1.790 millones de dólares, alrededor de un 10% más que los 1.600 millones de dólares en 2021, aumentando así el consumo de pinturas y revestimientos en aplicaciones de construcción.

- La industria automotriz también es un uso final importante para pinturas y revestimientos. Según la Organización Internacional de Constructores de Automóviles (OICA), la producción mundial de vehículos de motor experimentó un crecimiento del 3%. La producción en 2020, que fue de 77,71 millones de unidades, aumentó a 80,14 millones de unidades en 2021. Por lo tanto, la creciente demanda de unidades de automóviles después de la era COVID probablemente aumentará el mercado de pinturas y revestimientos y, eventualmente, de MEK.

- Europa alberga muchas grandes industrias de pinturas, con las cuatro economías continentales más grandes Alemania, Francia, Italia y España. Alemania es el mayor mercado de pinturas y revestimientos y alberga aproximadamente 300 empresas productoras de revestimientos, pinturas y tintas de impresión, y Alemania es el mayor exportador de revestimientos de Europa.

- Por lo tanto, se espera que los factores anteriores afecten significativamente al mercado en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- Con crecientes inversiones en construcción residencial y comercial en países como India, China, Filipinas, Vietnam e Indonesia, se espera que el mercado de metiletilcetona (MEK) aumente en los próximos años.

- Actualmente, China incluye numerosos proyectos de construcción de aeropuertos en etapa de desarrollo o planificación. La Administración de Aviación Civil de China (CAAC) pretende construir 216 nuevos aeropuertos para 2035 para satisfacer la creciente demanda de viajes aéreos, y es probable que esta cifra llegue a 450 para 2035. Además, el gobierno puso en marcha planes de construcción masivos para trasladar 250 millones personas a sus nuevas megaciudades en los próximos diez años.

- China es el mayor productor y consumidor de vehículos automotores. La Asociación China de Fabricantes de Automóviles informa que, en comparación con el año anterior, las ventas de automóviles en China aumentaron aproximadamente un 2,1% en 2022. En comparación con los 26,27 millones de automóviles vendidos en 2021, en 2022 se vendieron alrededor de 26,86 millones.

- Se espera que el sector inmobiliario indio alcance un tamaño de mercado de 1 billón de dólares para 2030, y se espera que su contribución al PIB del país sea aproximadamente del 13% para 2025.

- India es el cuarto mayor consumidor de caucho del mundo en 2022. El uso de caucho per cápita en la India es actualmente de 1,2 kg, en comparación con los 3,2 kg a nivel mundial. La industria del caucho de la India genera aproximadamente 12.000 millones de rupias (1.449 millones de dólares). El sector de los neumáticos consume la mayor parte de la producción de caucho de la India y representa más de la mitad de la producción total del país.

- Según el Ministerio de Tierra, Infraestructura, Transporte y Turismo (MLIT) de Japón, se estima que la inversión total en el sector de la construcción en 2022 rondará los 66.990 millones de yenes (508.160 millones de dólares), un aumento del 0,6% con respecto al año anterior.

- La Autoridad de Estadísticas de Filipinas también mencionó en su informe anual de 2022 que el mantenimiento de los vehículos de motor y las motocicletas jugó un papel importante en el crecimiento del PIB del país, del 7,6% respecto al año anterior. El segmento fue el principal contribuyente, representando alrededor del 8,7% de la expansión total.

- Debido al aumento del ingreso disponible, mayores niveles de vida y urbanización, los principales países desarrollados y en desarrollo como China, India y Japón están presenciando una expansión más rápida en las actividades de construcción y la producción de automóviles, lo que resulta en una mayor demanda del mercado de metiletilcetona.

Descripción general de la industria de la metil etil cetona

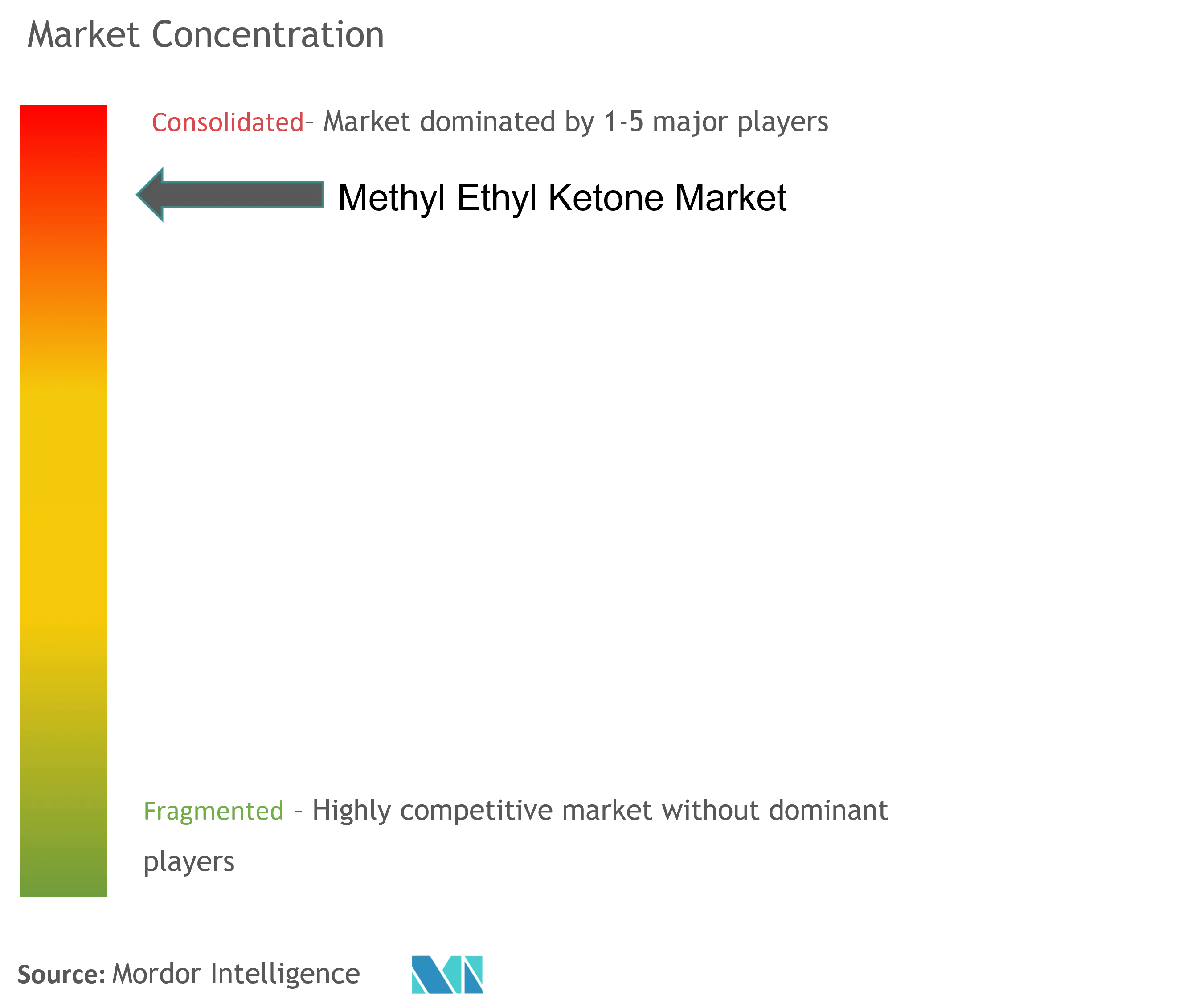

El mercado de metil etil cetona es un mercado consolidado, donde algunos actores importantes tienen una parte significativa de la demanda del mercado. Algunos de los principales actores del mercado incluyen (no en un orden particular) Shell Plc, Arkema, Exxon Mobil Corporation, Nouryon y Sasol, entre otros.

Líderes del mercado de metil etil cetona

-

Arkema

-

Exxon Mobil Corporation

-

Nouryon

-

Sasol

-

Shell Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de metil etil cetona

- En diciembre de 2021, Nouryon anunció el inicio de la producción a gran escala en su revolucionaria y revolucionaria planta de peróxido orgánico de clase mundial en Tianjin, China, para satisfacer la creciente demanda de los clientes de embalaje, pinturas y revestimientos y construcción de la región. Los peróxidos orgánicos Trigonox y Perkadox, así como el peróxido de metiletilcetona Butanox, se encuentran entre las marcas de productos de Nouryon que se fabricarán en el lugar para satisfacer las demandas.

Segmentación de la industria de metil etil cetona

La metil etil cetona (MEK), también conocida como butanona, es una sustancia química orgánica líquida incolora con la fórmula molecular CH3COCH2CH3, que se emplea principalmente como disolvente en revestimientos, adhesivos, tintas de impresión y agentes desparafinados de aceites lubricantes. MEK se produce principalmente mediante la deshidrogenación de butanol secundario, comúnmente conocido como 2-Butanol. El mercado de metiletilcetona está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en solventes, resinas, tintas de impresión, adhesivos y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en pinturas y revestimientos, caucho, construcción, embalaje y publicación, y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones de metiletilcetona en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Solvente |

| Resina |

| Tinta de impresión |

| Adhesivo |

| Otras aplicaciones |

| Pinturas y Recubrimientos |

| Goma |

| Construcción |

| Embalaje y publicación |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Solvente | |

| Resina | ||

| Tinta de impresión | ||

| Adhesivo | ||

| Otras aplicaciones | ||

| Industria del usuario final | Pinturas y Recubrimientos | |

| Goma | ||

| Construcción | ||

| Embalaje y publicación | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de metil etil cetona

¿Cuál es el tamaño actual del mercado de Metil etil cetona?

Se proyecta que el mercado Metiletilcetona registrará una tasa compuesta anual superior al 4,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Metil etil cetona?

Arkema, Exxon Mobil Corporation, Nouryon, Sasol, Shell Plc son las principales empresas que operan en el mercado de metil etil cetona.

¿Cuál es la región de más rápido crecimiento en el mercado Metil etil cetona?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de metil etil cetona?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de metil etil cetona.

¿Qué años cubre este mercado de Metiletilcetona?

El informe cubre el tamaño histórico del mercado de Metil etil cetona durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Metil etil cetona para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de metil etil cetona

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de metil etil cetona en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de metil etil cetona incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.