Análisis del mercado de magnesio metálico

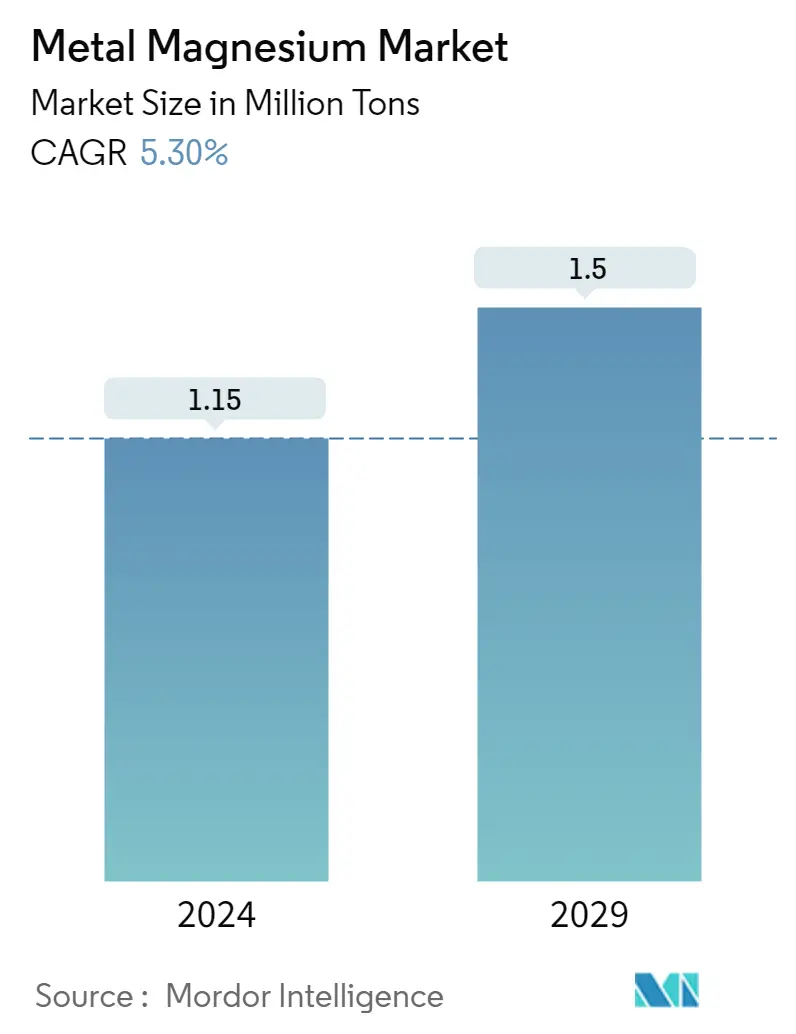

El tamaño del mercado de metal magnesio se estima en 1,15 millones de toneladas en 2024 y se espera que alcance 1,5 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,30% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó negativamente al mercado en 2020. Sin embargo, la demanda aumentó en 2021 debido al aumento del consumo de varios sectores de usuarios finales en crecimiento, como la automoción y la electrónica. Además, en electrónica, el magnesio se utiliza en sistemas de disipación de calor, carcasas de televisores y ordenadores, entre otros. Esto resultó en un crecimiento constante del mercado en la era pospandémica y se espera que continúe al mismo ritmo durante el período previsto.

- A corto plazo, la creciente demanda de aleaciones con otros metales y la creciente demanda de materiales ligeros en las industrias aeroespacial y automotriz son algunos de los factores que estimulan la demanda del mercado.

- Por otro lado, se espera que las fluctuaciones en los precios de los metales obstaculicen el crecimiento del mercado.

- En los próximos años, es probable que el mercado tenga más oportunidades a medida que más personas compren coches eléctricos.

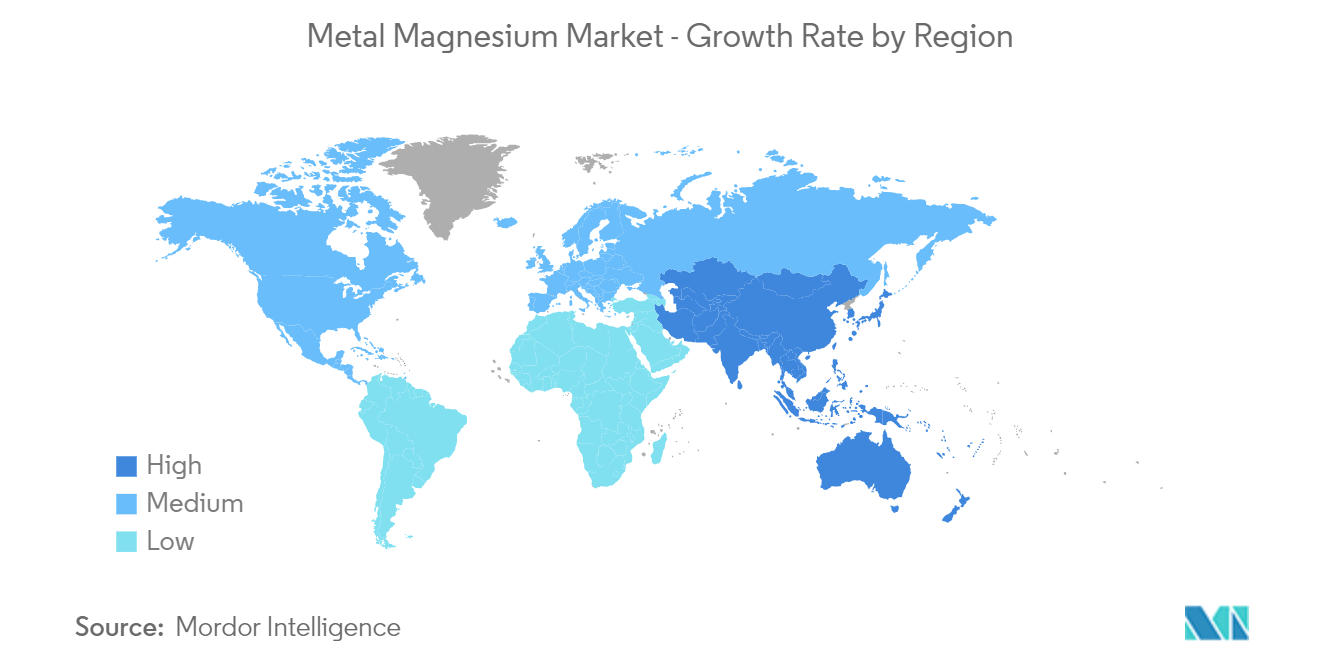

- Se espera que la región de Asia y el Pacífico domine el mercado y también es probable que sea testigo de la CAGR más alta durante el período de pronóstico.

Tendencias del mercado de magnesio metálico

Uso creciente en la producción de aleaciones de aluminio

- El magnesio ofrece características de resistencia moderada y alta a los metales, especialmente a las aleaciones de aluminio, sin afectar la ductilidad. Las aleaciones de aluminio con magnesio añadido se sitúan en la serie 5000 y están disponibles comercialmente en placas y láminas.

- Las principales aplicaciones de las aleaciones de aluminio incluyen la fabricación de piezas aeroespaciales, la fabricación de componentes automotrices, componentes industriales, herramientas y maquinaria, entre otras.

- A medida que más personas quieren coches eléctricos, la forma en que se fabrican está cambiando. Según la Organización Internacional de Constructores de Automóviles (OICA), el número total de ventas y matriculaciones de automóviles nuevos en los países miembros de la OICA fue cercano a 69 millones de unidades en 2022. Por lo tanto, un aumento en el número de vehículos vendidos o fabricados conduciría a un aumento en la demanda del mercado de aleaciones de aluminio.

- Además, en los tres primeros trimestres de 2022 se fabricaron alrededor de 50 millones de turismos en todo el mundo, un aumento de casi el 9% en comparación con los mismos trimestres de 2021. Sin embargo, en 2019, todavía eran alrededor de 5 millones de unidades menos que los niveles prepandémicos. , según el informe de la Asociación Europea de Fabricantes de Automóviles (ACEA).

- Sin embargo, es probable que la demanda del segmento de vehículos eléctricos aumente la demanda de aleaciones de aluminio. Se prevé que la creciente demanda de componentes ligeros en varias aplicaciones impulse el mercado.

- Según el Foro Económico Mundial (WEF), en el primer semestre de 2022 se vendieron en todo el mundo casi 4,3 millones de nuevos vehículos eléctricos alimentados por baterías (BEV) y vehículos eléctricos híbridos enchufables (PHEV). Además, las ventas de BEV crecieron alrededor de un 75 %. interanual y los PHEV un 37%. Además, las ventas mundiales de coches eléctricos superaron la marca de 5,7 millones de unidades en los primeros ocho meses de 2022, y la cuota de mercado de los coches eléctricos enchufables ha aumentado hasta casi el 15%.

- Las aleaciones de aluminio también se utilizan en aviones porque son fuertes y no pesan mucho. Reducir el peso de un avión es una buena manera de ahorrar energía y reducir el uso de combustible, ya que un avión más ligero necesita menos fuerza de sustentación y empuje para volar..

- La creciente demanda de aviones comerciales debido al aumento de pasajeros aéreos y del transporte aéreo para operaciones comerciales ha disparado la fabricación. Cubre aeronaves livianas y de alta resistencia que pueden transportar cargas pesadas con un rendimiento eficiente.

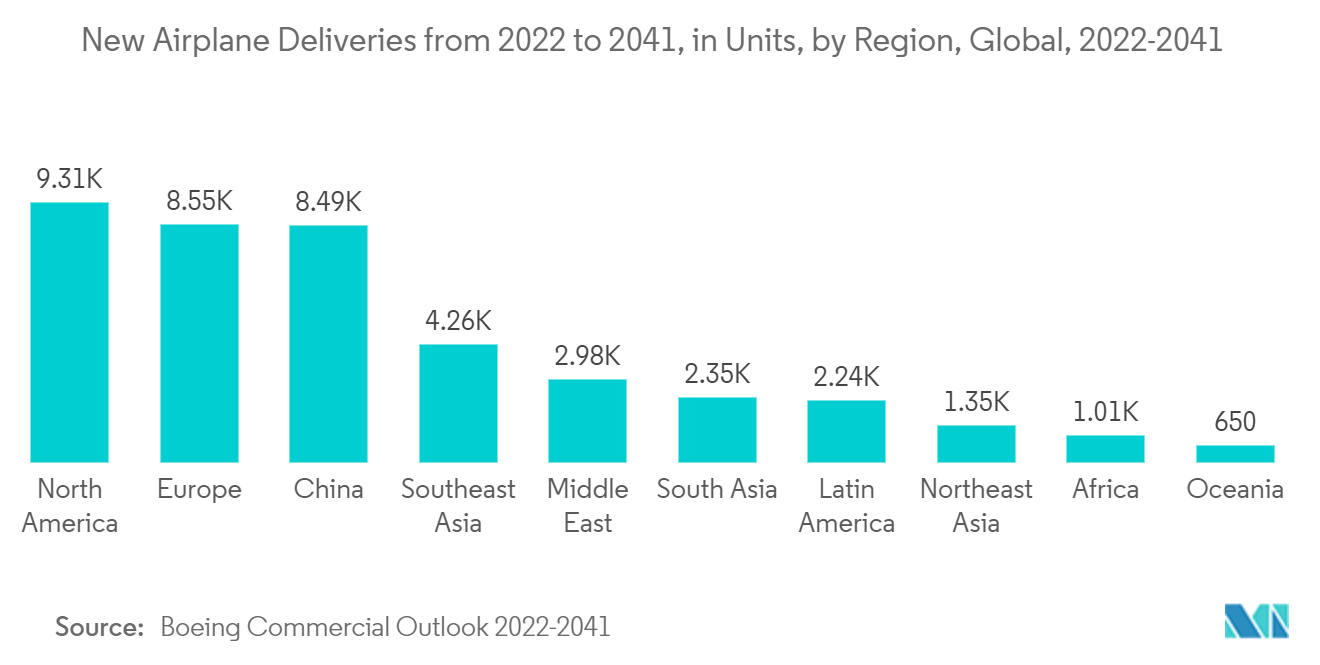

- Según las perspectivas comerciales de Boeing para 2022-2041, se prevé que la región de América del Norte cubra alrededor del 22% de la flota mundial al final del período previsto (2041). También se prevé que se realizarán un total de 9.310 entregas de flotas durante las próximas dos décadas, y las de pasillo único representarán casi el 70% del total de entregas en la región.

- Debido a todos estos factores, es probable que el mercado del magnesio metálico crezca a nivel mundial durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico es el mayor consumidor de magnesio metálico en el mercado mundial. Países como China, India y Japón utilizan mucho magnesio metálico.

- El magnesio metálico se utiliza principalmente en aleaciones de aluminio, fundición a presión, hierro y acero, reducción de metales y otros. Además, las aleaciones de aluminio y la fundición a presión se utilizan cada vez más en la fabricación de piezas de automóviles, piezas y equipos aeroespaciales y otras industrias de usuarios finales. La región de Asia y el Pacífico tiene una importante participación en el mercado mundial de automoción, aeroespacial y electrónica.

- Como China es el mayor fabricante de la industria automotriz, se prevé que el mercado de magnesio en el país aumentará a un ritmo exponencial. Según la Asociación China de Fabricantes de Automóviles (CAAM), la producción de automóviles de China aumentó aproximadamente un 3,4% en 2022 en comparación con el año anterior. En 2022 se producirán aproximadamente 27 millones de automóviles, frente a 26,08 millones de unidades en 2021.

- La India Brand Equity Foundation (IBEF), además, pronostica que la industria automotriz india alcanzará los 300 mil millones de dólares en 2026. El informe también indica que la producción anual de automóviles de la India en el año fiscal 22 fue de aproximadamente 23 millones de unidades.

- Durante el período previsto, también es probable que se produzca un fuerte crecimiento de la demanda de vehículos eléctricos en China. Esto se debe a que el país está cambiando rápidamente debido a más iniciativas gubernamentales, más empresas que fabrican automóviles eléctricos y más estaciones de carga.

- China ha sido el mayor fabricante y comprador de automóviles eléctricos, representando aproximadamente la mitad del mercado mundial. Según la Asociación China de Fabricantes de Automóviles, la producción total de vehículos de nueva energía en China en 2022 se estimó en alrededor de 7 millones. unidades. Esto experimentó un gran aumento de cerca del 97% en comparación con la producción de vehículos en 2021 (3,54 millones de unidades).

- Japón también planea hacer la transición a las ventas de automóviles 100% eléctricos para 2035, y el mercado japonés de vehículos eléctricos está creciendo. Las empresas estadounidenses podrán encontrar oportunidades de negocio en diversas áreas relacionadas con los vehículos eléctricos. Por lo tanto, se prevé que la expansión del mercado de vehículos eléctricos en el país beneficie el crecimiento del mercado.

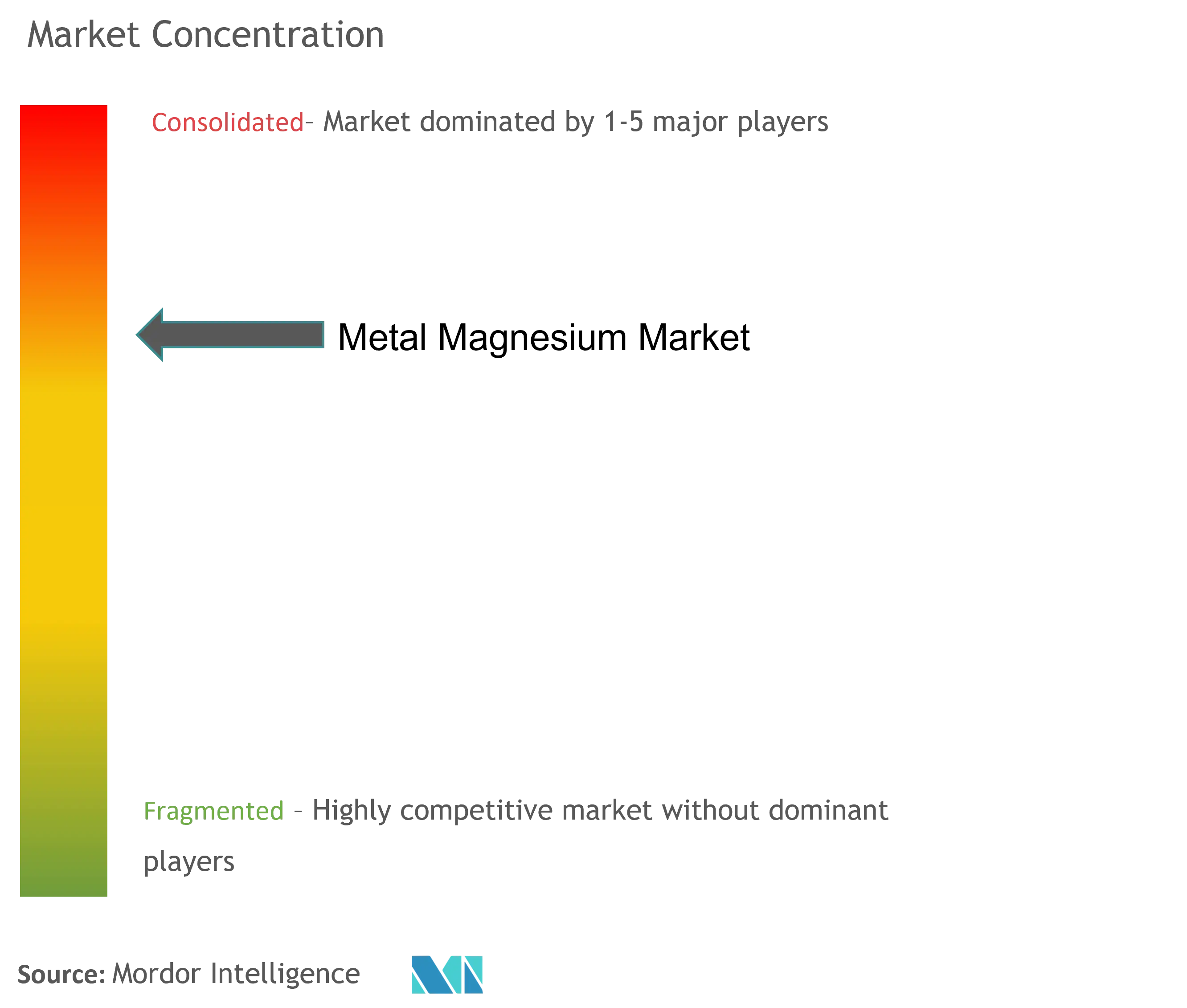

Descripción general de la industria del magnesio metálico

El mercado del magnesio metálico tiene un carácter parcialmente consolidado. Algunos de los actores clave en el mercado estudiado incluyen Nanjing Yunhai Special Metals Co. Ltd., Taiyuan Tongxiang Metal Magnesium Co. Ltd., Dead Sea Magnesium (ICL Group), Wenxi YinGuang Magnesium Industry (Group) Co. Ltd. y EE. UU. Magnesium LLC, entre otros (sin ningún orden en particular).

Líderes del mercado de magnesio metálico

-

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd

-

US Magnesium LLC

-

Taiyuan Tongxiang Metal Magensium Co. Ltd

-

Nanjing Yunhai Special Metals Co. Ltd

-

Dead Sea Magnesium (ICL Group)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del magnesio metálico

- Febrero de 2023 Western Magnesium Corporation anunció su plan para construir una nueva instalación de producción de magnesio metálico con una capacidad anual inicial de 25.000 toneladas métricas y un nuevo centro de investigación y desarrollo en Nevada. Con la ayuda de esta nueva instalación de producción, la compañía pretende servir a empresas automotrices, aeroespaciales, aéreas, de tecnología ecológica y contratistas de defensa a través de esta expansión.

- Julio de 2022 Chongqing Boao Magnesium-Aluminum Metal Manufacturing Co. Ltd (una subsidiaria de propiedad total de RSM Group/Nanjing Yunhai Special Metals Co. Ltd) anunció la finalización de un proyecto de procesamiento profundo y aleación de magnesio y aluminio de alto rendimiento (proyecto Fase II ) ubicado en el parque industrial Pingshan, ciudad de Chongqing. Las nuevas instalaciones productivas podrían contar con varios talleres, incluido un taller de producción de partículas de magnesio con una capacidad de 7.200 toneladas/año.

Segmentación de la industria del magnesio metálico

El magnesio es el metal estructural más liviano y, a menudo, se mezcla con otros metales para hacerlo más fuerte. Las ventajas del magnesio incluyen su gravedad específica y su alta relación resistencia-peso. Manganeso, aluminio, zinc, silicio, cobre, circonio y metales de tierras raras son algunos de los elementos de aleación más utilizados. El mercado del magnesio metálico está segmentado por industria y geografía del usuario final. Por industria de usuarios finales, el mercado se segmenta en aleaciones de aluminio, fundición a presión, hierro y acero, reducción de metales y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado del magnesio metálico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas).

| Aleaciones de aluminio |

| fundición a presión |

| Hierro y acero |

| Reducción de metales |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Industria del usuario final | Aleaciones de aluminio | |

| fundición a presión | ||

| Hierro y acero | ||

| Reducción de metales | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de metal y magnesio

¿Qué tamaño tiene el mercado de Metal Magnesio?

Se espera que el tamaño del mercado de metal magnesio alcance los 1,15 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,30% para alcanzar los 1,50 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Metal magnesio?

En 2024, se espera que el tamaño del mercado de magnesio metálico alcance los 1,15 millones de toneladas.

¿Quiénes son los actores clave en el mercado Metal magnesio?

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd, US Magnesium LLC, Taiyuan Tongxiang Metal Magensium Co. Ltd, Nanjing Yunhai Special Metals Co. Ltd, Dead Sea Magnesium (ICL Group) son las principales empresas que operan en el mercado de metal magnesio.

¿Cuál es la región de más rápido crecimiento en el mercado Metal magnesio?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Metal magnesio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de metal magnesio.

¿Qué años cubre este mercado de Metal Magnesio y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de metal magnesio se estimó en 1,09 millones de toneladas. El informe cubre el tamaño histórico del mercado de Metal Magnesio durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Metal Magnesio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del magnesio metálico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Metal Magnesio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Metal Magnesio incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.