Análisis de mercado de sistemas microelectromecánicos

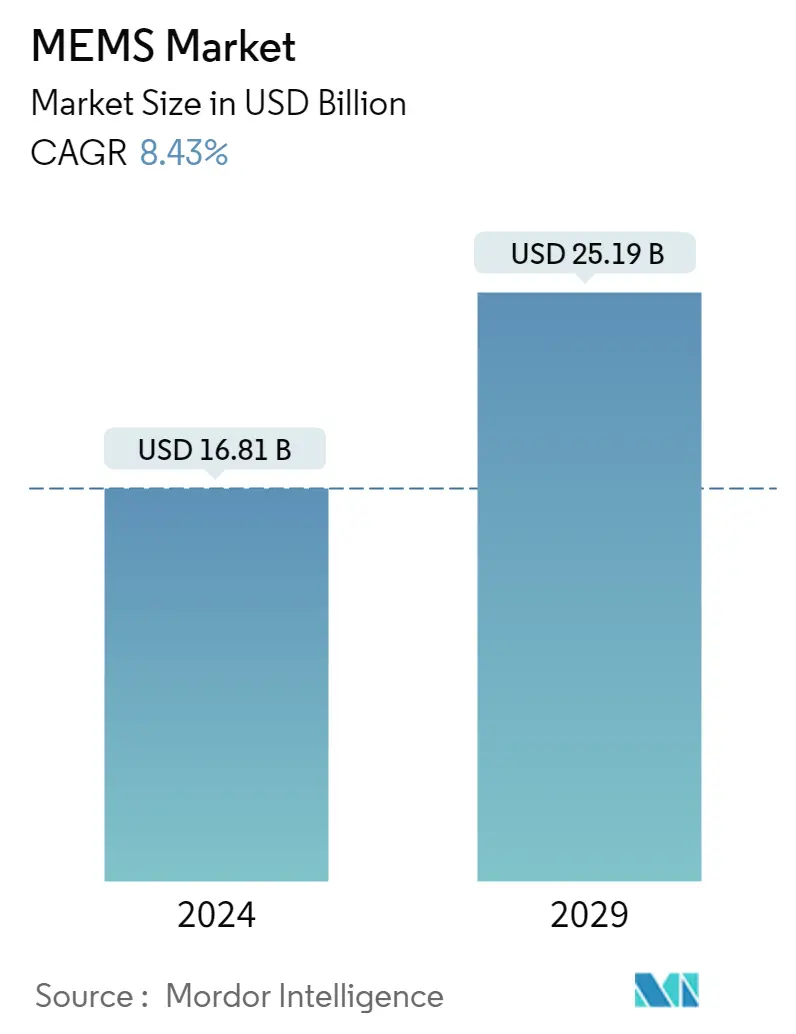

El tamaño del mercado de MEMS se estima en 16,81 mil millones de dólares en 2024 y se espera que alcance los 25,19 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,43% durante el período previsto (2024-2029).

El sector MEMS está experimentando un rápido crecimiento debido a la creciente demanda de MEMS en múltiples aplicaciones, desde automoción hasta electrónica de consumo.

- Los sensores de sistemas microelectromecánicos (MEMS) han ganado un impulso significativo en los últimos años debido a ventajas como la precisión, la confiabilidad y la posibilidad de fabricar dispositivos electrónicos más pequeños. Entre los factores importantes que impulsan el mercado de MEMS se encuentran la automatización industrial y la demanda de dispositivos de consumo miniaturizados, como dispositivos portátiles y conectados a IoT.

- La creciente demanda de dispositivos IoT en todo el mundo está encabezando la tasa de adopción de MEMS en estos dispositivos; Cuando se combina con la tendencia a la miniaturización, los dispositivos conectados también se benefician. Según Cisco Systems, se espera que el número de conectados alcance los 1.105 millones en 2022, impulsando así el mercado.

- Además, se espera que la demanda industrial de IoT eclipse la demanda de dispositivos conectados al consumidor en los próximos años, con la gran cantidad de dispositivos conectados necesarios y la adopción en el espacio industrial en aumento. Para 2025, se espera que los dispositivos conectados industriales sean más numerosos que los dispositivos conectados al consumidor, según GSMA. En CES 2021, TDK Corp. anunció la disponibilidad de su gama de plataformas y sensores MEMS para aplicaciones industriales.

- Sin embargo, el mercado enfrenta desafíos en la producción de productos y la falta de un proceso de fabricación estandarizado. Teniendo en cuenta el diseño de la interfaz del sensor utilizado en la industria automotriz, el MEMS produce cambios de capacitancia de magnitudes diminutas. Esto debe abordarse con precisión y exactitud, aumentando el tiempo de fabricación de los productos y compensando ligeramente el crecimiento del mercado.

- La sensorización continua de aplicaciones automotrices y de consumo y los avances en los mercados finales médicos e industriales y las aplicaciones asociadas son factores importantes que contribuyen al crecimiento del mercado. Debido a la demanda sin precedentes de sensores MEMS, muchos actores MEMS están invirtiendo actualmente en nuevas plantas de producción. Por ejemplo, Bosch anunció planes para invertir más de 400 millones de euros (426,07 millones de dólares) en 2022 para ampliar sus fábricas de obleas en Dresde y Reutlingen, Alemania, y sus operaciones de semiconductores en Penang, Malasia. Como parte de la inversión, a los 35.000 metros cuadrados actuales de salas blancas de Reutlingen se añadirán en dos etapas un total de más de 4.000 metros cuadrados. La primera etapa, que implicó añadir 1.000 metros cuadrados de área de producción de obleas de 200 milímetros para llevar el total a 11.500 metros cuadrados, ya ha sido completada.

- Además de esto, la COVID-19 también ha acelerado el ritmo hacia un enfoque más centrado en el paciente y ha aumentado la necesidad de monitorización remota de pacientes, incluida la telesalud, los dispositivos de punto de atención y los dispositivos portátiles. Existe una demanda creciente de dispositivos portátiles debido a su capacidad para rastrear la temperatura y la presión arterial de las personas. Esta tendencia ha creado nuevas oportunidades en el mercado de wearables, así como para sensores MEMS integrados, como presión, inercia, micrófonos, termopilas, etc.

Tendencias del mercado de sistemas microelectromecánicos

Se espera que el segmento de aplicaciones de electrónica de consumo tenga una participación de mercado significativa

- La tecnología MEMS ha mejorado varias aplicaciones cruciales de biotecnología médica y de comunicación, pero su uso en electrónica de consumo es muy prometedor para avances futuros. MEMS se ha arraigado en la vida diaria de las personas al aparecer en varios productos, desde teléfonos inteligentes hasta otros bienes de consumo.

- MEMS se usa ampliamente en teléfonos inteligentes, dispositivos portátiles y otros dispositivos electrónicos debido a su rendimiento eléctrico mejorado en altas frecuencias. A medida que el sector de la electrónica de consumo desvía su atención de los sensores convencionales hacia la tecnología MEMS, se prevé que el mercado crezca en popularidad. Como principal impulsor tecnológico de los MEMS, la electrónica de consumo, impulsada por los teléfonos inteligentes, reemplazó gradualmente a las aplicaciones automotrices.

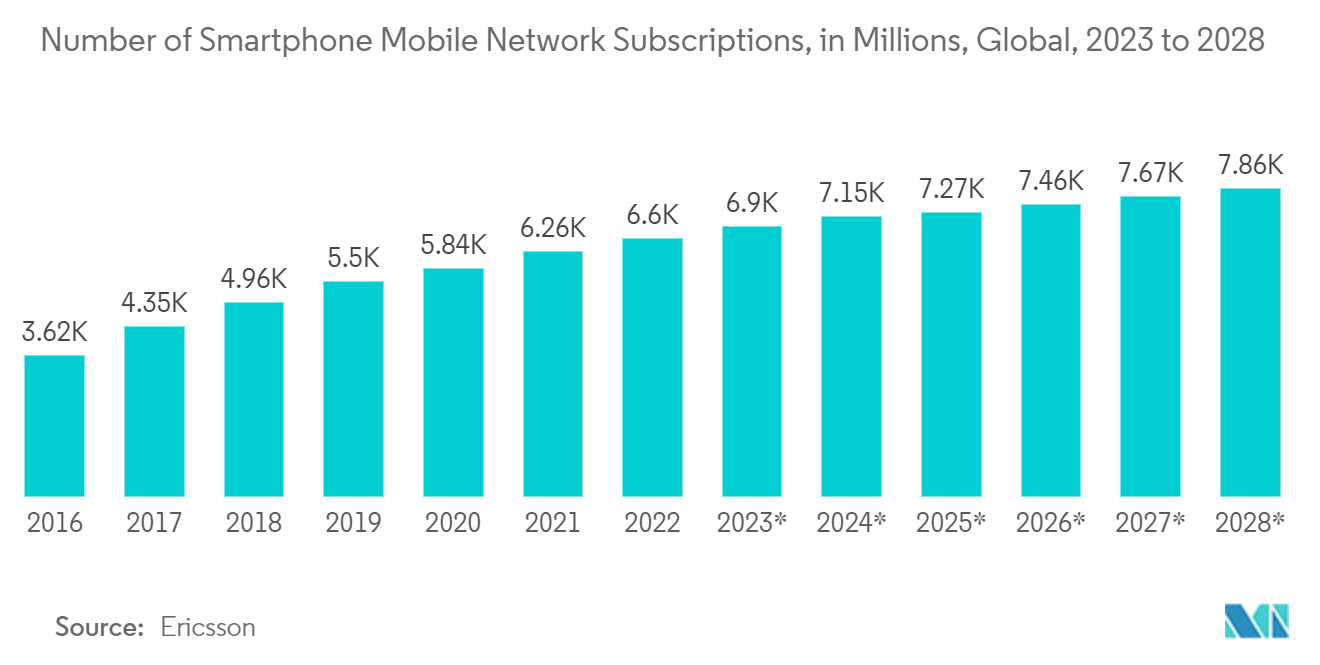

- Los acelerómetros y los giroscopios son dos de las aplicaciones MEMS (sistemas microelectromecánicos) más conocidas que se encuentran en los teléfonos inteligentes. La proliferación de múltiples chips para diversas aplicaciones de sensores y actuadores en teléfonos inteligentes es uno de los principales impulsores del crecimiento explosivo del mercado MEMS. Durante el período de pronóstico, se anticipa que los MEMS para dispositivos móviles se expandirán significativamente debido al aumento de las ventas de teléfonos inteligentes y las oportunidades comerciales.

- Por ejemplo, la penetración global de suscripciones móviles fue del 106 por ciento en el cuarto trimestre de 2022, según el informe de Ericsson Mobility para el cuarto trimestre de 2022. Con una adición neta de 39 millones de suscripciones durante el trimestre, el número total de suscripciones móviles superó los 8.400 millones en el cuarto trimestre de 2022. Se prevé que estos desarrollos aumentarán la demanda de dispositivos MEMS y brindarán a los proveedores diversas oportunidades comerciales para aumentar su participación de mercado y satisfacer la demanda de MEMS en teléfonos inteligentes.

- Los teléfonos inteligentes utilizan estabilización de imagen óptica (OIS) y estabilización de imagen electrónica (EIS), habilitada por sensores MEMS. Durante el período de pronóstico, estas amplias características y funciones innovadoras probablemente aumentarán la demanda de sensores MEMS, especialmente para su uso en dispositivos móviles inteligentes.

- El avance y la evolución de tecnologías como la estabilización óptica de imagen, pantallas de proyección, tecnología de huellas dactilares y otras han influido significativamente en los diseños de los sensores MEMS. Las tendencias tecnológicas, las preferencias de los consumidores y otros factores son importantes a la hora de dar forma a la evolución de la industria electrónica de consumo y dispositivos inteligentes. Estos patrones están impulsando la demanda de miniaturización de sensores MEMS.

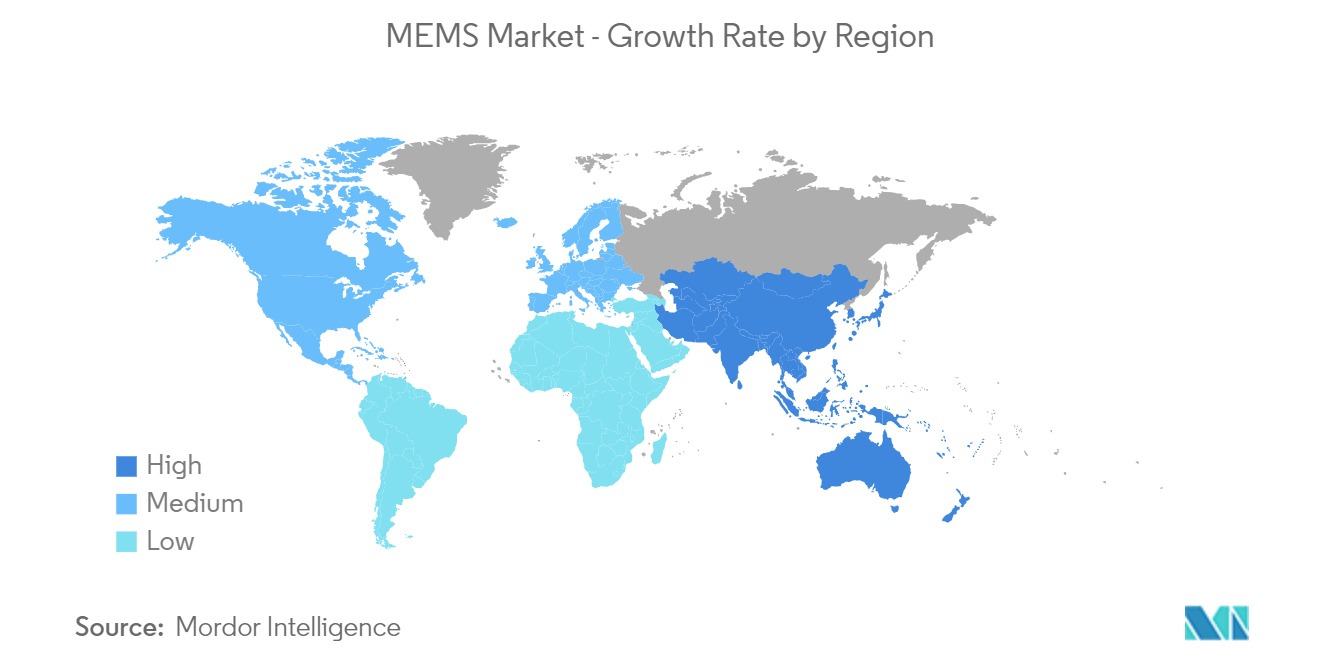

Se espera que Asia Pacífico mantenga una participación de mercado significativa

- Es probable que Asia Pacífico domine el mercado MEMS. El mercado de sistemas microelectromecánicos (MEMS) se está expandiendo debido a la presencia de importantes fabricantes de electrónica de consumo en esta área. Se prevé que el mercado se verá impulsado por la creciente penetración de los teléfonos inteligentes, la penetración de 5G y los avances en numerosas industrias de usuarios finales.

- China, Corea del Sur, Japón e India, entre otros, son los principales países de Asia y el Pacífico. Asia-Pacífico es un mercado enorme para las tecnologías de sensores MEMS. El área domina muchos subsectores manufactureros de otras industrias de usuarios finales y el sector mundial de fabricación de semiconductores. Países como China están suministrando bienes de bajo costo al mercado.

- Por ejemplo, muchas empresas chinas de sensores MEMS, incluidas MEMSIC Semiconductor, Senodia Technologies y otras, están invirtiendo fuertemente en Internet de las cosas (IoT). El gobierno chino considera que su industria automotriz, incluido el sector de autopartes, es una de sus industrias más destacadas. El Gobierno central espera que la producción de automóviles de China alcance los 35 millones de unidades para 2025. Con ello se pretende que el sector automovilístico sea uno de los usos más destacados de los sensores MEMS en China. China ordenó recientemente a los fabricantes de automóviles que vendan un 40 por ciento más de vehículos eléctricos (EV) que vehículos convencionales para 2030. Como resultado de estos avances en la industria automotriz, la tecnología MEMS tendrá una demanda cada vez mayor.

- En el mercado automovilístico chino, se espera que la presión de los MEMS siga creciendo debido a la evolución hacia mayores niveles de autonomía que exigen una mayor seguridad y una conducción más ecológica. Se espera que las regulaciones de China 6 impulsen diversas aplicaciones, como filtros de partículas diésel y filtros de partículas de gasolina, sistemas de control de emisiones por evaporación, recirculación de gases de escape y sistemas de control de la presión de los neumáticos.

- Además, debido a los avances en el sector de la salud, se prevé que la región de Asia Pacífico crezca significativamente durante el período previsto. Los programas y políticas gubernamentales que apoyan los mercados de equipos y dispositivos sanitarios, el aumento de las inversiones en instalaciones de investigación e innovación y otros factores contribuyen a este crecimiento.

Descripción general de la industria de sistemas microelectromecánicos

El mercado de MEMS está moderadamente fragmentado con la presencia de actores importantes como Broadcom Inc., Robert Bosch GmBH, STMicroelectronics NV, Texas Instruments Inc. y Qorvo Inc. Los actores del mercado están adoptando estrategias como asociaciones y adquisiciones para mejorar sus ofertas de productos. y obtener una ventaja competitiva sostenible.

- Mayo de 2023 SPEA y GongJin Microelectronics han firmado una asociación estratégica que se espera que fortalezca el desarrollo de su negocio de calibración y prueba de MEMS en el territorio de China continental. El acuerdo reúne los servicios de fabricación líderes y las capacidades de gestión de calidad de GJM con la experiencia y las tecnologías de prueba de clase mundial de SPEA y se espera que acelere el crecimiento de ambas compañías en el campo MEMS de rápido crecimiento en China.

- Junio de 2023 Rogue Valley Microdevices anunció la adquisición de un edificio comercial de 50.000 pies cuadrados en Florida para que sirva como su segunda instalación de microfabricación. El espacio se reconfigurará para una sala limpia y un espacio de oficinas, y la producción inicial de sus primeros dispositivos MEMS está programada para 2025. La expansión de la compañía a Palm Bay la ayudará a aumentar la resiliencia de la cadena de suministro y a aumentar el volumen de producción.

Líderes del mercado de sistemas microelectromecánicos

-

Broadcom Inc.

-

Robert Bosch GmBH

-

STMicroelectronics NV

-

Texas Instruments Inc.

-

Qorvo Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas microelectromecánicos

- Marzo de 2023 STMicroelectronics lanzó sus primeros acelerómetros inteligentes mejorados con IA, un par de sensores basados en MEMS que incluyen hardware de máquina de estados finitos (FMC) y núcleo de aprendizaje automático (MLC) para cargas de trabajo tinyML en el dispositivo. Basados en la plataforma de sensores MEMS de tercera generación de STMicro, los nuevos acelerómetros LIS2DUX12 y LIS2DUXS12 tienen como objetivo descargar tareas de aprendizaje automático e inteligencia artificial desde un procesador host directamente en el sensor.

- Febrero de 2023 Infineon lanzó su nuevo pequeño micrófono MEMS con alta relación señal-ruido, el 520 APower, como parte de su familia de productos de micrófonos MEMS XENSIV.

- Enero de 2023 Knowles Corporation lanzó su última serie de micrófonos SiSonicMEMS Titan (digital), Falcon (analógico diferencial) y Robin (analógico de un solo extremo). El nuevo trío de micrófonos proporciona capacidades de rendimiento avanzadas para aplicaciones portátiles y de oído con espacio limitado, como auriculares True Wireless Stereo (TWS), relojes inteligentes, gafas de realidad aumentada (AR) y auriculares de realidad virtual (VR).

Segmentación de la industria de sistemas microelectromecánicos

La tecnología de sistemas microelectromecánicos (MEMS) se define como la miniaturización de elementos mecánicos y electromecánicos, como dispositivos y estructuras, fabricados y fabricados mediante técnicas de microfabricación. Los tipos de dispositivos MEMS varían desde estructuras relativamente simples sin elementos móviles hasta estructuras con múltiples elementos móviles bajo el control de microelectrónica integrada.

El mercado MEMS está segmentado por tipo (MEMS RF, osciladores, microfluidos, MEMS ambientales, MEMS ópticos, micrófonos MEMS, MEMS inerciales, MEMS de presión, termopilas, microbolómetros, cabezales de inyección de tinta, acelerómetros y giroscopios), por aplicación (automoción, atención sanitaria, industrial, electrónica de consumo, telecomunicaciones, aeroespacial y defensa) y por geografía (América del Norte, Europa, Asia-Pacífico, América Latina, Oriente Medio y África). Los tamaños y pronósticos del mercado se proporcionan en términos de valor en USD para todos los segmentos.

| Por tipo | MEMS de RF |

| Osciladores | |

| Microfluidos | |

| MEMS ambientales | |

| MEMS ópticos | |

| Micrófonos MEMS | |

| MEMS inercial | |

| MEMS de presión | |

| Termófilos | |

| Microbolómetros | |

| Cabezales de inyección de tinta | |

| Acelerómetros | |

| giroscopios | |

| Otros tipos | |

| Por aplicación | Automotor |

| Cuidado de la salud | |

| Industrial | |

| Electrónica de consumo | |

| telecomunicaciones | |

| Aeroespacial y Defensa | |

| Por geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de MEMS

¿Qué tamaño tiene el mercado MEMS?

Se espera que el tamaño del mercado de MEMS alcance los 16,81 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,43% hasta alcanzar los 25,19 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado MEMS?

En 2024, se espera que el tamaño del mercado de MEMS alcance los 16.810 millones de dólares.

¿Quiénes son los actores clave en el mercado MEMS?

Broadcom Inc., Robert Bosch GmBH, STMicroelectronics NV, Texas Instruments Inc., Qorvo Inc. son las principales empresas que operan en MEMS Market.

¿Cuál es la región de más rápido crecimiento en el mercado MEMS?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado MEMS?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado MEMS.

¿Qué años cubre este mercado de MEMS y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de MEMS se estimó en 15.500 millones de dólares. El informe cubre el tamaño histórico del mercado de MEMS para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de MEMS para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria MEMS

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de MEMS en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis MEMS incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.