| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 8.75 Billion |

| Tamaño del Mercado (2029) | USD 12.76 Billion |

| CAGR (2024 - 2029) | 7.84 % |

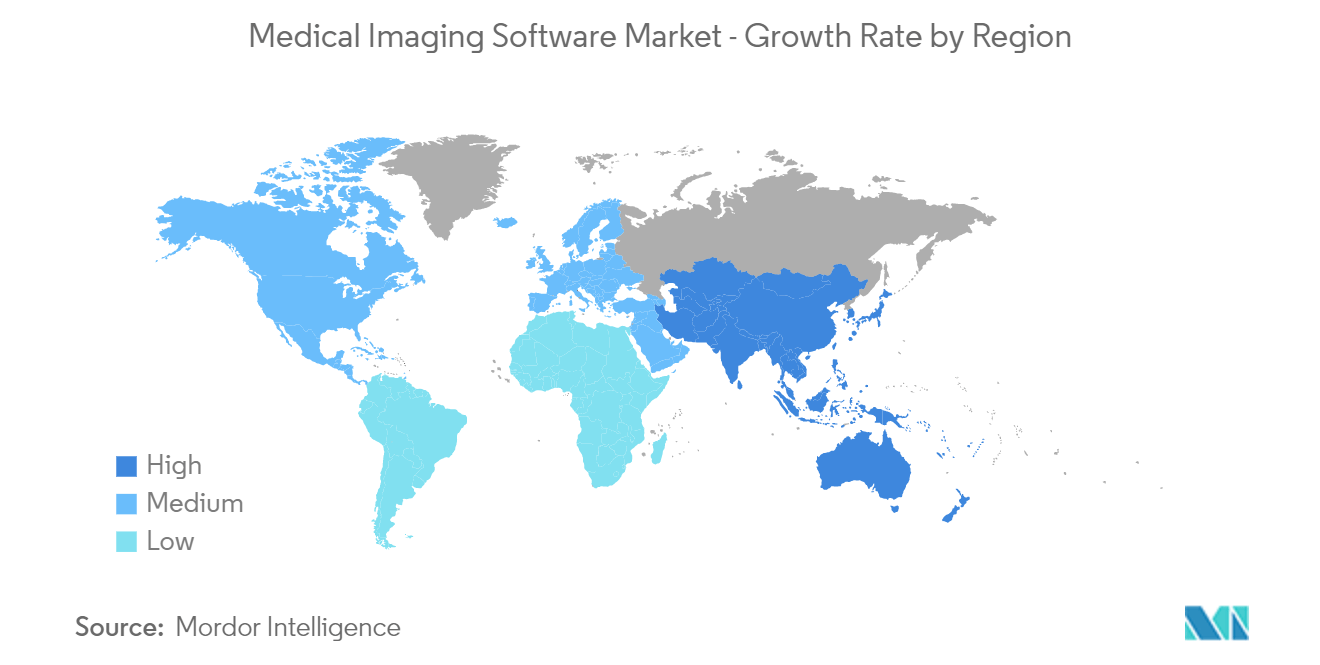

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de software de imágenes médicas

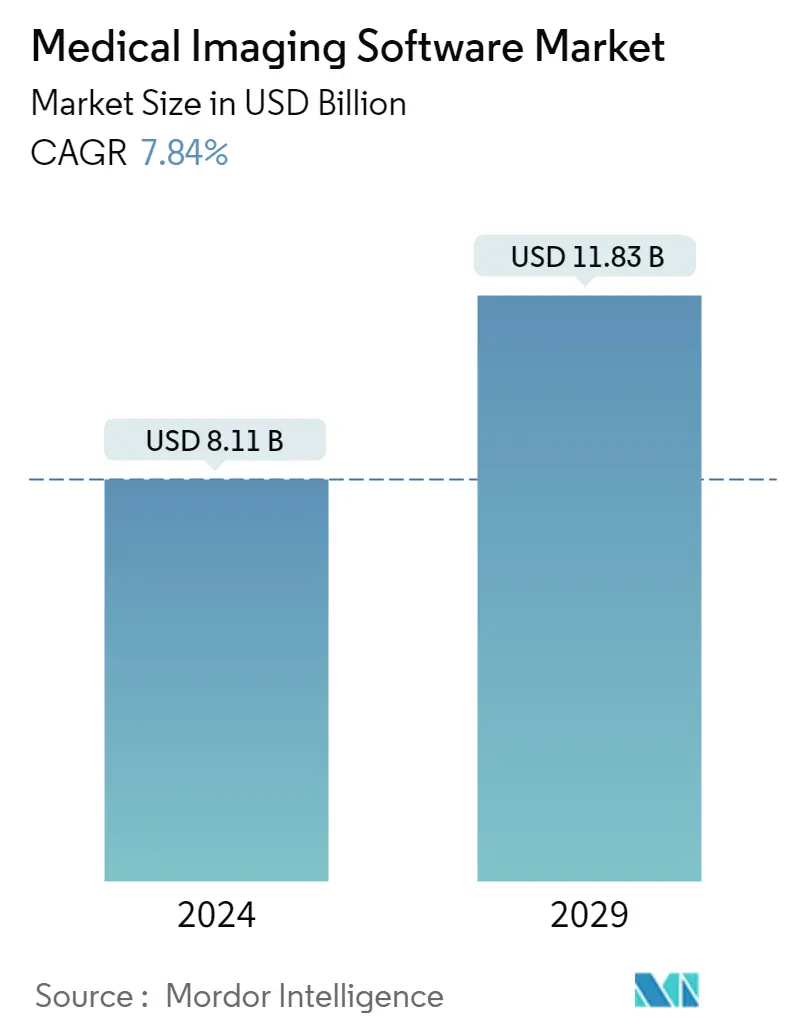

El tamaño del mercado de software de imágenes médicas se estima en 8,11 mil millones de dólares en 2024 y se espera que alcance los 11,83 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,84% durante el período previsto (2024-2029).

El aprendizaje automático y la inteligencia artificial han atraído a la industria de la salud a medida que estas estrategias analíticas innovadoras se han vuelto más exactas y precisas.

- La necesidad de un software de imágenes médicas para el tratamiento avanzado de personas con artritis, cáncer, etc., exige una versión avanzada. Esta imagen avanzada se utiliza para mejorar la atención al paciente y mejorar la productividad operativa al capacitar a los médicos y otros profesionales de la salud al brindar más detalles sobre las condiciones del paciente.

- Se espera que un aumento de la demanda de software de diagnóstico por imágenes en aplicaciones como odontología, ortopedia, cardiología, obstetricia y ginecología, mamografía, urología y neurología contribuya al crecimiento del mercado.

- Es probable que el uso cada vez mayor de equipos de imágenes ultrasónicas para el diagnóstico más temprano, en particular los trastornos crónicos, impulse la demanda del mercado. Además, se espera que los avances en curso en las tecnologías de imágenes, como el diagnóstico asistido por computadora (CAD), impulsen la demanda de estos sistemas. La adopción de la Inteligencia Artificial (IA) en imágenes médicas ha transformado las tendencias del mercado en los últimos años y se espera que tenga un impacto positivo en el crecimiento futuro.

- El alto costo de los equipos de imágenes, combinado con el aumento de las tarifas de implementación y licencia del software, es la mayor limitación para la expansión del mercado, particularmente en países con escenarios de reembolso deficientes. Por ejemplo, la mayoría de los centros de salud en los países en desarrollo, como hospitales y centros de diagnóstico, tienen costos.

- Durante la pandemia de COVID-19, se aplicaron diversas tecnologías de inteligencia artificial, aprendizaje automático y aprendizaje profundo en el procesamiento de imágenes médicas, lo que impulsará aún más la expansión del mercado. Debido a la creciente demanda de soluciones eficientes para mejores resultados para los pacientes, se espera que los institutos de diagnóstico e investigación se conviertan en importantes usuarios finales de soluciones de análisis de imágenes. Debido a los avances tecnológicos en las aplicaciones médicas, el mercado está aumentando después de la pandemia.

Tendencias del mercado de software de imágenes médicas

El segmento de aplicaciones de cardiología tiene una importante cuota de mercado

- A medida que aumenta a nivel mundial la frecuencia de enfermedades crónicas relacionadas con el corazón, también aumenta la demanda de software de imágenes médicas. Con una demanda tan creciente, destacados actores del mercado se están centrando en I+D y lanzamientos de nuevos productos, así como en empresas conjuntas y adquisiciones, para desarrollar sus negocios.

- Por ejemplo, en marzo de 2022, Philips anunció Health Suite Interoperability, una plataforma de TI de salud totalmente integrada y habilitada en la nube diseñada para abordar las diferentes demandas de flujo de trabajo de la industria de imágenes.

- Se ha descubierto que el software de imágenes médicas mejora la velocidad y la precisión del análisis. Actores clave de todo el mundo están integrando tecnologías emergentes como la inteligencia artificial y la computación en la nube para introducir nuevas aplicaciones de software de imágenes médicas. Por ejemplo, Arterys, ubicada en San Francisco, combina algoritmos de inteligencia artificial de aprendizaje profundo con computación en la nube. Arterias diseñadas para resonancias magnéticas cardíacas para ayudar a identificar lesiones anormales en estas áreas.

- En febrero de 2022, Cleery lanzó Cleerly 2.2.0, una nueva versión de software que rastrea las enfermedades cardíacas en función de la cantidad y el tipo de aterosclerosis. Estas innovaciones de mercado y lanzamientos de nuevos productos contribuyen a ampliar el tamaño del mercado de software de imágenes médicas.

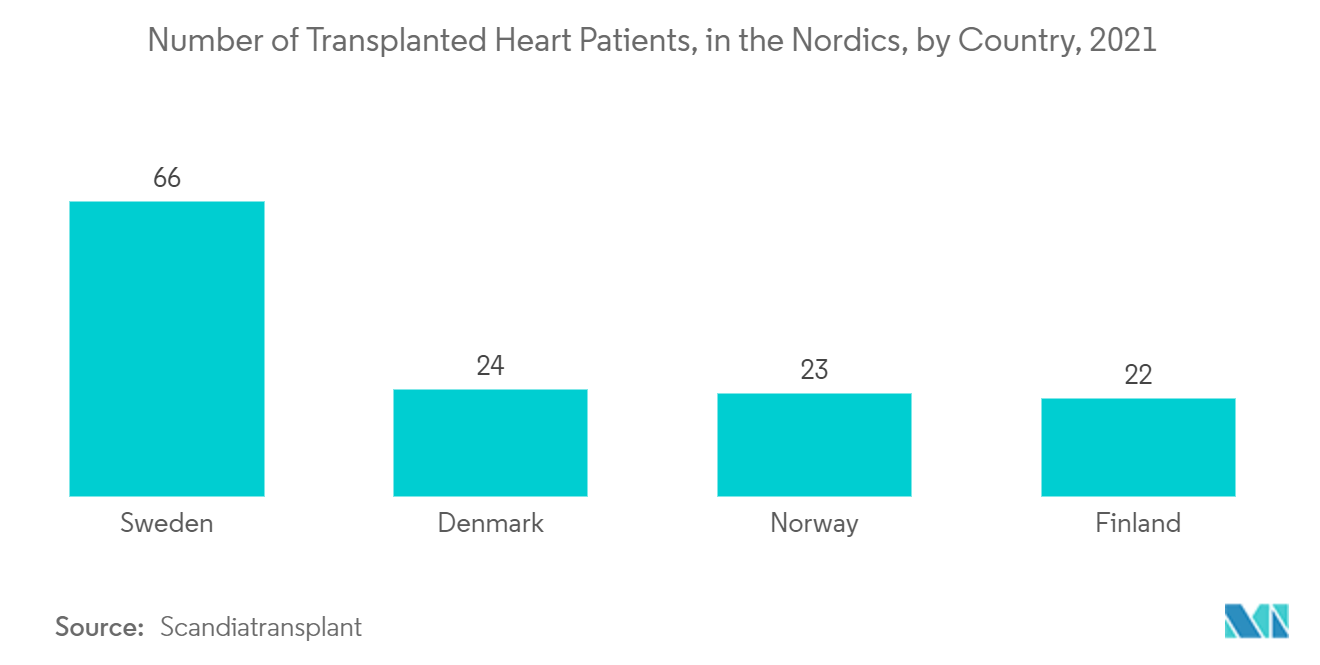

- En problemas cardíacos como el trasplante de corazón, se utiliza software de imágenes médicas para conocer el análisis de datos volumétricos y funcionales. Según Scandiatransplant, el número de receptores de trasplantes de corazón en los países nórdicos en 2021 fue Suecia con el mayor número de pacientes trasplantados de corazón, con 66 personas a las que se les trasplantó un nuevo corazón. Dinamarca tuvo el segundo mayor número de trasplantes, con 24 pacientes.

Se espera que América del Norte registre el mercado más grande

- Se espera que América del Norte sea el mercado más grande de software de imágenes médicas a nivel mundial. La región tiene un nivel considerablemente alto de inversiones en infraestructura médica, especialmente en países como Estados Unidos, México y Canadá. Se espera que este escenario, junto con la creciente multitud de hardware en la región, impulse la demanda de software de imágenes médicas.

- La expansión se puede atribuir a la disponibilidad de instituciones sanitarias bien establecidas equipadas con equipos de diagnóstico modernos y a medidas gubernamentales favorables para impulsar el uso de TI sanitaria en esta región. Además, el aumento de las inversiones en I+D y la presencia de importantes competidores en el mercado están impulsando la expansión del mercado regional.

- En octubre de 2022, Enlitic, una de las empresas líderes de TI para el sector sanitario, anunció una nueva asociación con MULTI Inc., un proveedor de tecnología sanitaria de piezas, equipos y servicios auténticos. Las dos organizaciones colaboraron para proporcionar la plataforma Enlitic Curie a proveedores de atención médica en todo Estados Unidos para ayudar a los departamentos de radiología a impulsar la eficiencia operativa. A medida que crece la necesidad de una atención al paciente de alta calidad, los líderes hospitalarios se centran en desarrollar operaciones más eficientes y al mismo tiempo ampliar las perspectivas de ingresos que contribuyen a mejores resultados para los pacientes. Para lograr estos objetivos, la aplicación Curie|ENDEX impacta los flujos de trabajo de varios usuarios dentro del departamento de radiología.

- Como resultado, muchos proveedores de software de imágenes médicas están avanzando hacia tecnologías de archivo (VNA) neutrales que permiten el acceso a imágenes desde varias redes y la capacidad de integrarlas con sistemas de registros médicos electrónicos (HER) centralizados o de terceros.

- Según la estimación de la Sociedad Estadounidense del Cáncer de enero de 2022, el número de nuevos casos de cáncer de pulmón y bronquios registrados en Estados Unidos es de 2,36,740. Se estima que el mayor número de estos casos se produce en Florida. El aumento de pacientes con cáncer requiere el uso de software de imágenes médicas.

Descripción general de la industria del software de imágenes médicas

La rivalidad competitiva en este mercado es alta debido a actores dominantes como General Healthcare Company (GE), Koninklijke Philips NV, Siemens Healthcare, Canon Medical Systems Corporation y Agfa Gevaert HealthCare, entre otros. Los actores de la industria desarrollan constantemente sus carteras de productos para obtener ventajas competitivas con fusiones y adquisiciones, asociaciones e innovaciones constantes.

- Junio de 2022 Canon Medical Systems Corporation, que ofrece una gama completa de soluciones de imágenes médicas como CT, MRI, ultrasonido, atención oftalmológica, equipos de rayos X intervencionistas y de diagnóstico, soluciones de imágenes móviles y un conjunto completo de soluciones de TI para el cuidado de la salud, ha amplió su asociación con la Sociedad Europea de Radiología para la edición presencial de 2022 en Viena. A través de esta asociación, Canon Medical ofrece sus soluciones de imágenes médicas a pacientes con ESR.

Líderes del mercado de software de imágenes médicas

-

General Healthcare Company (GE)

-

Koninklijke Philips N.V.

-

Siemens Healthcare

-

Canon Medical Systems Corporation

-

Agfa Gevaert HealthCare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de software de imágenes médicas

- Febrero de 2022 la Sociedad Europea de Radiología y GE Healthcare han renovado su asociación estratégica para el Congreso Europeo de Radiología ECR 2022 en línea del 2 al 6 de marzo de 2022 y el ECR 2022 presencial del 13 al 17 de julio en Viena, Austria. GE Healthcare centraría sus esfuerzos en tres pilares estratégicos inteligencia digital y artificial, experiencia del paciente y sostenibilidad y resiliencia.

- Julio de 2022 en ECR 2022, Canon Medical lanzó Vantage Fortian. El nuevo sistema de resonancia magnética incluye soluciones innovadoras de flujo de trabajo, mejora de imágenes y tecnologías de escaneo aceleradas, todo lo cual conduce a tiempos de tratamiento de resonancia magnética más cortos.

- Julio de 2022 Calyx y Qynapse se han asociado para aumentar el uso de técnicas de neuroimagen basadas en inteligencia artificial en ensayos clínicos de opciones de terapia para problemas que afectan el sistema nervioso central (SNC) o el cerebro y la médula espinal.

Segmentación de la industria del software de imágenes médicas

Las imágenes médicas son parte de las prácticas de atención médica en todo el mundo que utilizan los últimos avances tecnológicos, software y equipos para generar representaciones gráficas del interior de un cuerpo para diagnóstico, análisis clínico e intervención médica. La creciente demanda de servicios de salud para la población que envejece impacta significativamente el crecimiento de la industria de la salud. Está respaldado por avances médicos y mejoras en la medicina y la tecnología, que afectan la demanda de servicios de salud. El avance de las plataformas 3D/4D y las plataformas de imágenes multimodales están actuando como catalizadores de este mercado.

El mercado está segmentado por tipo de imágenes (imágenes 2D, imágenes 3D e imágenes 4D), por aplicación (aplicaciones dentales, aplicaciones ortopédicas, aplicaciones de cardiología, aplicaciones de obstetricia y ginecología, aplicaciones de mamografía y aplicaciones de urología y nefrología) y por geografía. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Por tipo de imagen | Imágenes 2D | ||

| Imágenes 3D | |||

| Imágenes 4D | |||

| Por aplicación | Aplicaciones dentales | ||

| Aplicaciones ortopédicas | |||

| Aplicaciones de cardiología | |||

| Aplicaciones de obstetricia y ginecología | |||

| Aplicaciones de mamografía | |||

| Aplicaciones de Urología y Nefrología | |||

| Otras aplicaciones | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Alemania | ||

| Francia | |||

| Reino Unido | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Resto del mundo | América Latina | ||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de software de imágenes médicas

¿Qué tamaño tiene el mercado de software de imágenes médicas?

Se espera que el tamaño del mercado de software de imágenes médicas alcance los 8,11 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,84% hasta alcanzar los 11,83 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Software de imágenes médicas?

En 2024, se espera que el tamaño del mercado de software de imágenes médicas alcance los 8,11 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Software de imágenes médicas?

General Healthcare Company (GE), Koninklijke Philips N.V., Siemens Healthcare, Canon Medical Systems Corporation, Agfa Gevaert HealthCare son las principales empresas que operan en el mercado de software de imágenes médicas.

¿Cuál es la región de más rápido crecimiento en el mercado Software de imágenes médicas?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de software de imágenes médicas?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de software de imágenes médicas.

¿Qué años cubre este mercado de Software de imágenes médicas y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de software de imágenes médicas se estimó en 7,52 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Software de imágenes médicas durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Software de imágenes médicas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria del software de imágenes médicas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Software de imágenes médicas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Software de imágenes médicas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)