Tamaño y Participación del Mercado de Gestión de Imágenes Médicas

Análisis del Mercado de Gestión de Imágenes Médicas por Mordor Intelligence

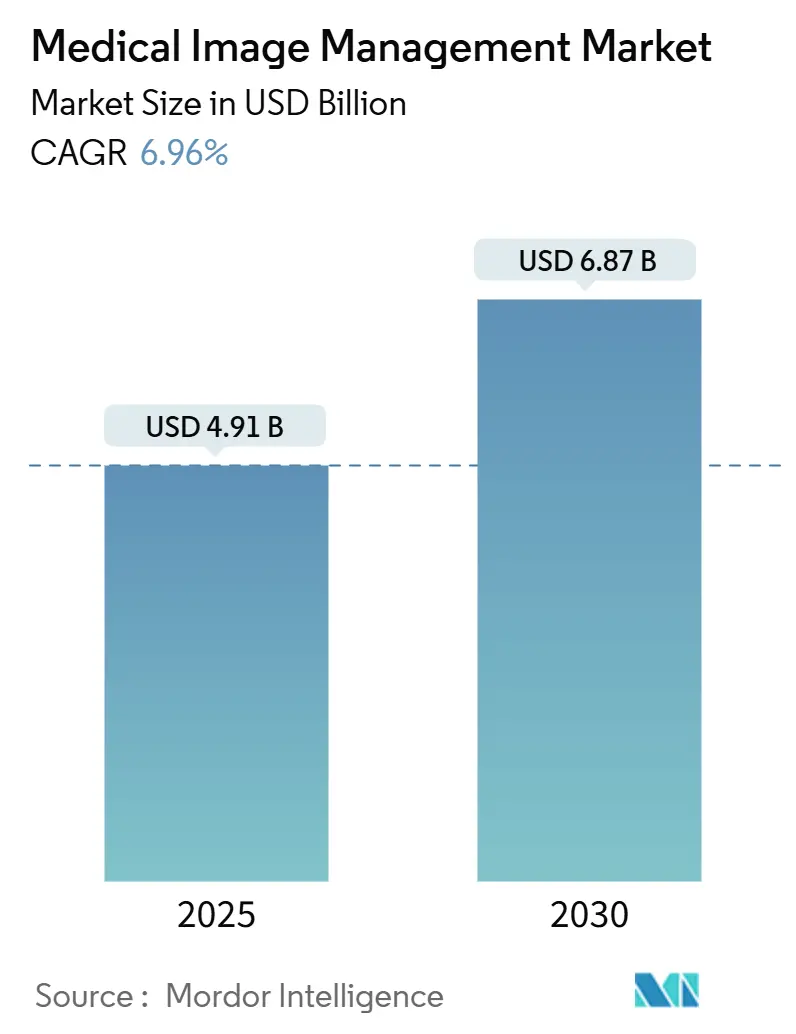

El tamaño del Mercado de Gestión de Imágenes Médicas se estima en USD 4.91 mil millones en 2025, y se espera que alcance USD 6.87 mil millones para 2030, con una TCAC del 6.96% durante el período de pronóstico (2025-2030). La demanda aumenta porque los hospitales, centros de imágenes y centros ambulatorios están migrando de archivos de imágenes aislados y en sitio hacia plataformas empresariales listas para la nube que apoyan diagnósticos impulsados por inteligencia artificial, automatización de flujos de trabajo y reembolsos de atención basada en valor. Las arquitecturas nativas de la nube, archivos neutrales de proveedores y archivos clínicos independientes de aplicaciones transforman conjuntamente el almacenamiento e intercambio de datos de imágenes multimodales, sin embargo, las preocupaciones de ciberseguridad y los modelos de datos propietarios siguen siendo puntos de fricción para muchos compradores. Los sistemas de IA generativa ya entregan ganancias de productividad medibles; Northwestern Medicine redujo el tiempo de informe radiológico en un 15.5% y mitiga un déficit esperado de 19,500 radiólogos. [1]Fuente: Yuta Desai et al., "Efficiency and Quality of Generative AI-Assisted Radiograph Reporting," JAMA Network Open, jamanetwork.com

Puntos Clave del Informe

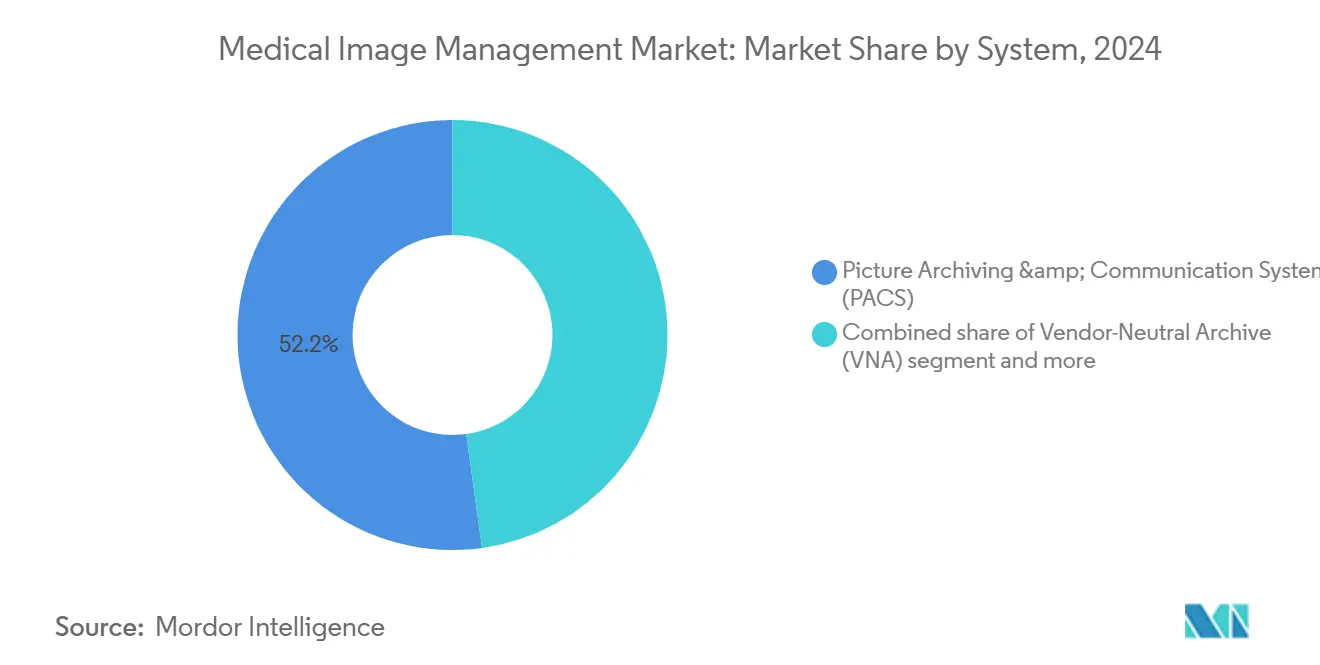

- Por sistema, los Sistemas de Archivo y Comunicación de Imágenes lideraron con una participación de ingresos del 52.23% en 2024; se proyecta que los Archivos Neutrales de Proveedores crezcan a una TCAC del 8.22% hasta 2030.

- Por modo de implementación, las instalaciones en sitio representaron el 71.23% de la participación del mercado de gestión de imágenes médicas en 2024, mientras que las plataformas basadas en la nube están avanzando a una TCAC del 7.85% hasta 2030.

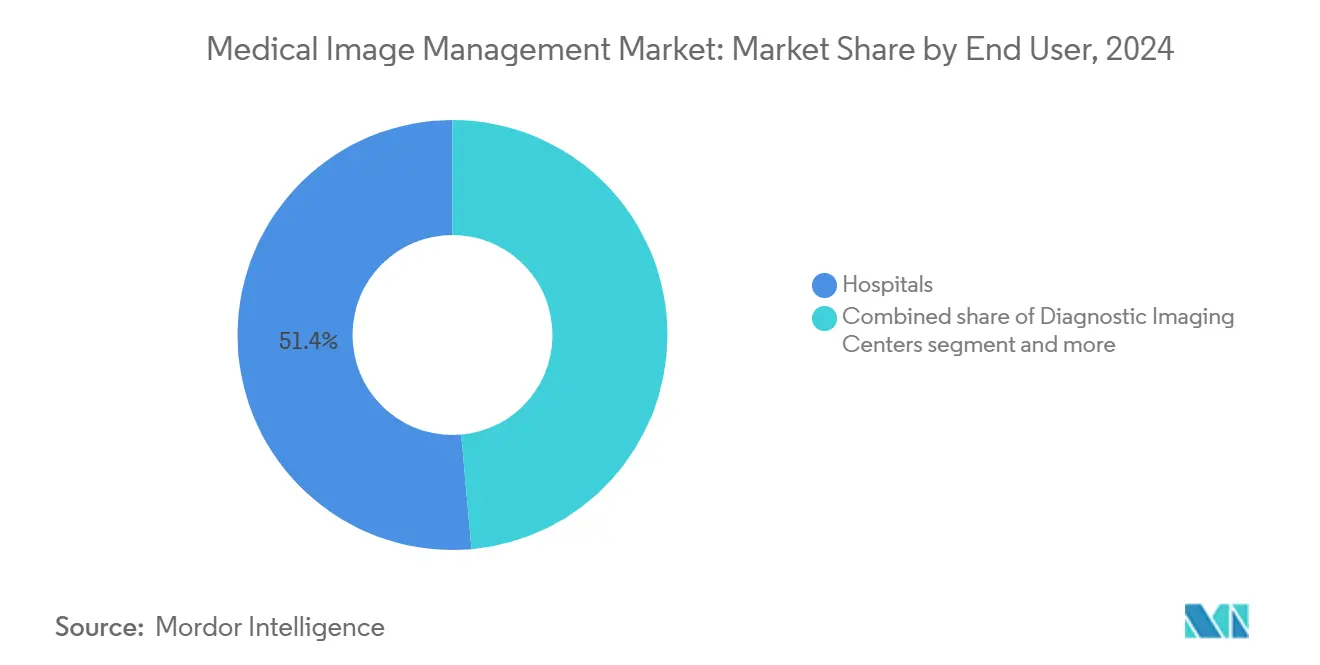

- Por usuario final, los hospitales mantuvieron una participación del 51.42% del tamaño del mercado de gestión de imágenes médicas en 2024 y los centros de diagnóstico por imágenes están expandiéndose a una TCAC del 8.53% hasta 2030.

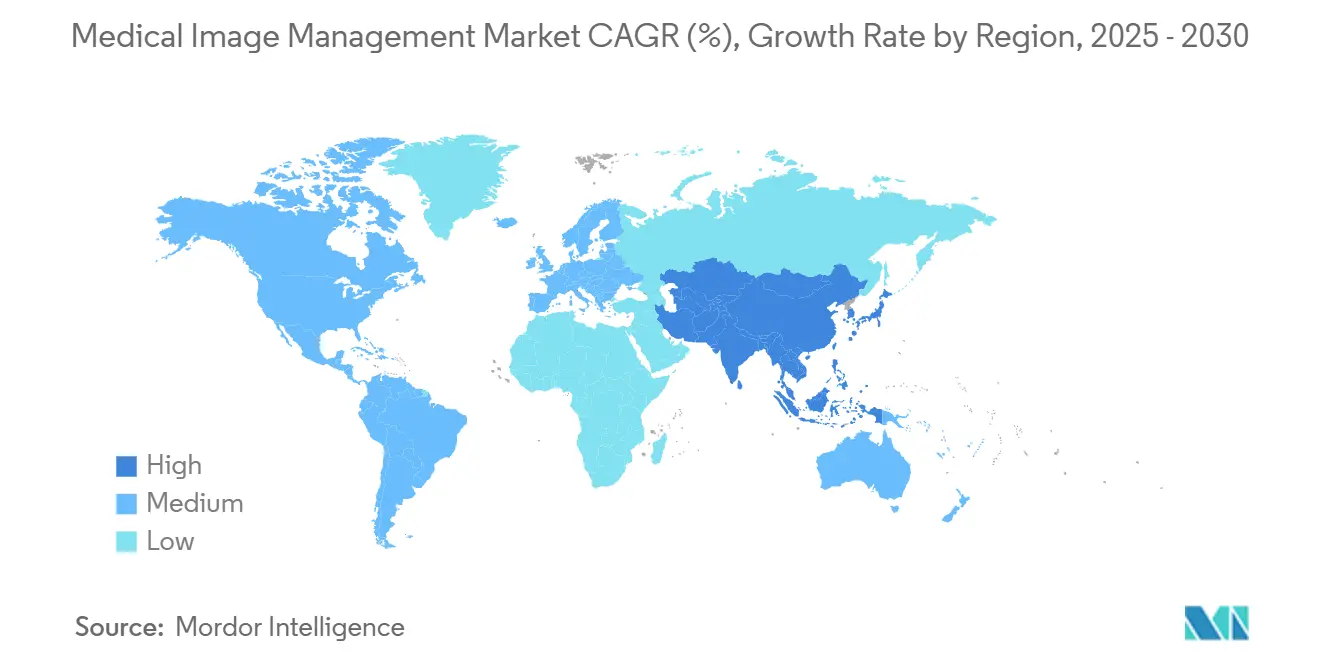

- Por región, América del Norte capturó el 39.32% de los ingresos de 2024; se pronostica que Asia Pacífico se expanda a una TCAC del 9.12% hasta 2030.

Tendencias e Insights del Mercado Global de Gestión de Imágenes Médicas

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Innovaciones tecnológicas en diagnóstico por imágenes y TI de imágenes | +1.8% | Global, con concentración en América del Norte y UE | Mediano plazo (2-4 años) |

| Creciente prevalencia de enfermedades crónicas | +1.2% | Global, con mayor impacto en poblaciones envejecientes de mercados desarrollados | Largo plazo (≥ 4 años) |

| Integración de big data e IA en flujos de trabajo de imágenes | +1.5% | América del Norte y UE liderando, APAC alcanzando rápidamente | Corto plazo (≤ 2 años) |

| Incentivos gubernamentales para adopción de TI en salud | +0.9% | América del Norte, UE, y mercados selectos de APAC con programas nacionales de salud | Mediano plazo (2-4 años) |

| Cambio rápido hacia plataformas empresariales de imágenes nativas de la nube | +1.3% | Global, con adopción más rápida en mercados desarrollados | Corto plazo (≤ 2 años) |

| Impulso de atención basada en valor para archivos longitudinales de imágenes | +0.7% | Principalmente América del Norte, expandiéndose a UE | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Innovaciones Tecnológicas en Diagnóstico por Imágenes y TI de Imágenes

La TC de conteo de fotones avanzada, la RMN de cuerpo completo y las herramientas de flujo de trabajo impulsadas por IA están redefiniendo cómo el mercado de gestión de imágenes médicas maneja grandes conjuntos de imágenes. La FDA aprobó Ezra Flash AI para reducción de ruido en RMN, demostrando que el procesamiento algorítmico posterior puede aumentar el rendimiento sin dañar la integridad diagnóstica.[2]Fuente: Michael Walter, "FDA Clears Updated Ezra Flash AI Software for MRI Scans," Diagnostic Imaging, diagnosticimaging.com El piloto de IA generativa de Northwestern Medicine redujo el tiempo promedio de informe de 573 segundos a 435 segundos sin pérdida de precisión. Los proveedores ahora integran marcos de implementación de IA directamente dentro de los archivos empresariales, habilitando inferencia en tiempo real mientras los radiólogos leen estudios. Como resultado, las plataformas deben ingerir flujos de datos multimodales, orquestar modelos de IA y archivar resultados en registros longitudinales de pacientes. Estas capacidades fortalecen la ventaja competitiva de las empresas nativas de la nube que prometen cómputo elástico y actualizaciones rápidas de algoritmos, acelerando el crecimiento en todo el mercado de gestión de imágenes médicas.

Creciente Prevalencia de Enfermedades Crónicas

La utilización de imágenes está aumentando un 3-4% anualmente, mientras que el suministro de radiólogos crece solo un 2.5%, tensando las restricciones de capacidad. Las condiciones cardiovasculares, oncológicas y neurológicas crónicas requieren imágenes repetidas para rastrear la progresión de la enfermedad. Los hospitales ahora buscan archivos que recopilen historiales de imágenes de múltiples años e integren con análisis de salud poblacional. Los diseños neutrales de proveedores reducen los silos de datos y permiten a los clínicos colaborar entre organizaciones, una necesidad para modelos de atención responsable. En consecuencia, las presiones de atención crónica estimulan un impulso de adopción sostenido en todo el mercado de gestión de imágenes médicas.

Integración de Big Data e IA en Flujos de Trabajo de Imágenes

Los hospitales están emparejando archivos de imágenes con lagos de datos y capas de orquestación de IA que entregan análisis predictivos a escala. El balanceo inteligente de listas de trabajo mejoró la distribución de estudios en un 34% y la IA generativa aumentó la eficiencia de seguimiento de nódulos pulmonares en un 23% en pilotos controlados. LILAC, un modelo de Weill Cornell, ahora ordena cortes de TC longitudinales con 99% de precisión, automatizando la detección de cambios a lo largo del tiempo. Tales resultados convencen a las direcciones ejecutivas de priorizar sistemas que embeben mercados de algoritmos, recursos GPU y pistas de auditoría. Esta mentalidad centrada en datos mantiene al mercado de gestión de imágenes médicas en una curva de innovación rápida.

Incentivos Gubernamentales para Adopción de TI en Salud

Las políticas impulsan las actualizaciones tecnológicas. Los Programas de Promoción de Interoperabilidad de EE.UU. requieren que los hospitales obtengan al menos 60 puntos en métricas de prescripción electrónica, intercambio de información de salud e informes de salud pública. ONC asignó USD 86 millones en 2024 para Proyectos de Aceleración de Vanguardia enfocados en calidad de datos de IA y TI de salud conductual. El presupuesto FY25 del Presidente Biden solicita USD 1.3 mil millones para recompensar hospitales que fortalezcan la ciberseguridad. Incentivos similares en Europa y APAC refuerzan el gasto en plataformas interoperables y seguras, ampliando la base direccionable del mercado de gestión de imágenes médicas.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de implementación e integración | -1.1% | Global, con mayor impacto en proveedores de salud más pequeños | Corto plazo (≤ 2 años) |

| Escasez de radioisótopos frenando actualizaciones SPECT / PET | -0.8% | Global, con impacto agudo en Europa y América del Norte | Mediano plazo (2-4 años) |

| Escalada de ciberataques en archivos de imágenes | -0.9% | Global, con mayor vulnerabilidad en instituciones con recursos limitados | Corto plazo (≤ 2 años) |

| Modelos de datos propietarios causando dependencia de proveedores | -0.6% | Global, afectando entornos de salud multi-proveedor | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Implementación e Integración

Las implementaciones de PACS o VNA de grado empresarial a menudo exceden los presupuestos pronosticados. Un análisis de costos incrementales mostró que una implementación departamental de PACS luchó por entregar ahorros positivos para especialidades de alto volumen. El Children's Hospital de Filadelfia sí ahorró cerca de USD 3 millones durante cinco años después de migrar a una VNA, sin embargo, los proveedores más pequeños carecen de la escala para absorber las tarifas de conversión iniciales. Los modelos de suscripción en la nube reducen el gasto de capital pero introducen nuevas partidas como cargos de salida y tarifas de archivo a largo plazo. La presión de costos puede posponer la adquisición entre hospitales rurales y prácticas independientes, moderando la expansión a corto plazo del mercado de gestión de imágenes médicas.

Escalada de Ciberataques en Archivos de Imágenes

En 2024, el 90% de las organizaciones de salud reportaron una violación de datos, con pérdidas promedio diarias de ransomware de USD 2 millones dirigidas a sistemas de diagnóstico.[3]Fuente: College of Healthcare Information Management Executives, "CHIME Cheat Sheet on President's FY25 Budget Request," chimecentral.org El incidente de Change Healthcare forzó a pagadores y proveedores fuera de línea durante semanas, destacando el riesgo sistémico dentro de intercambios centralizados de imágenes. Los archivos heredados carecen de defensas de confianza cero o respaldos inmutables, haciéndolos puntos de entrada atractivos. Un sistema de Pensilvania pagó USD 65 millones después de un ataque que filtró escáneres de pacientes con cáncer. Para mitigar el riesgo, los compradores están agregando autenticación multifactor, segmentación y monitoreo de amenazas en tiempo real, pasos que aumentan el costo de implementación y alargan los ciclos de ventas para el mercado de gestión de imágenes médicas.

Análisis de Segmentos

Por Sistema: Dominio de PACS Enfrenta Disrupción Nativa de la Nube

Los Sistemas de Archivo y Comunicación de Imágenes mantuvieron el 52.23% de la participación del mercado de gestión de imágenes médicas en 2024, confirmando la ventaja de base instalada de estaciones de trabajo de radiología tradicionales y enrutadores DICOM. Se pronostica que el tamaño del mercado de gestión de imágenes médicas vinculado a PACS crezca más lentamente que el mercado general mientras los archivos neutrales de proveedores se aceleran a una TCAC del 8.22%. Los diseños neutrales de proveedores desacoplan el archivo del visualizador, permitiendo a las organizaciones reducir costos de licencias e integrar algoritmos de IA sin modificar el almacenamiento central.

Los proveedores que priorizan la nube están reescribiendo el guión competitivo. Los archivos clínicos independientes de aplicaciones agregan una capa de gobernanza que presenta imágenes a aplicaciones de cardiología, patología y planificación quirúrgica en términos iguales. Juntas estas tendencias remodelan el mercado de gestión de imágenes médicas mientras los sistemas de salud reevalúan la soberanía de datos, la integración de IA y las prioridades de recuperación ante desastres.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modo de Implementación: La Migración a la Nube se Acelera Pese a Preocupaciones de Seguridad

Las instalaciones en sitio retuvieron el 71.23% de los ingresos de 2024, impulsadas por inversiones hundidas en servidores y preferencias de control local de grandes hospitales universitarios. Sin embargo, las plataformas en la nube están avanzando a una TCAC del 7.85%, reflejando confianza creciente en infraestructura compatible con HIPAA ofrecida por hiperescalares. Se proyecta que el tamaño del mercado de gestión de imágenes médicas para implementaciones en la nube se duplique para 2030 mientras las organizaciones buscan modelos opex, escalabilidad instantánea y análisis integrados.

Las estrategias híbridas dominan las fases de transición. Ambra Health se basa en Google Cloud para facilitar el enrutamiento de estudios encriptados, habilitando a los radiólogos leer desde cualquier lugar mientras los identificadores sensibles permanecen en sitio. Los mandatos de lectura remota de COVID-19 probaron la viabilidad de la nube, y los equipos ejecutivos ahora citan la fortaleza de recuperación ante desastres como una razón principal para migrar archivos. Aun así, la ansiedad a nivel de junta sobre responsabilidad por violaciones sostiene la demanda de copias de seguridad locales, moderando el ritmo a corto plazo de migración completa en todo el mercado de gestión de imágenes médicas.

Por Usuario Final: Centros de Imágenes Impulsan Crecimiento a Través de Tendencias Ambulatorias

Los hospitales generaron el 51.42% de la demanda de 2024 gracias a flotas de modalidades integrales e iniciativas empresariales de imágenes. Los centros de diagnóstico por imágenes, sin embargo, están siguiendo la TCAC de crecimiento más rápida del 8.53% mientras los pagadores dirigen escaneos no agudos hacia centros ambulatorios de menor costo. La industria de gestión de imágenes médicas experimenta actividad de acuerdos intensificada: RadNet invirtió más de USD 54 millones en adquisiciones en 2024 y continuó adquiriendo startups de IA en 2025.

Las relajaciones regulatorias amplifican ese crecimiento. Los estados que flexibilizan las reglas de certificado de necesidad ahora dan la bienvenida a nuevas construcciones de imágenes ambulatorias en códigos postales suburbanos y rurales. Los centros de cirugía ambulatoria invierten en soluciones VNA ligeras que integran imágenes de ultrasonido intraoperatorio, endoscopia y fluoroscopia en flujos de trabajo de alta el mismo día. Estos patrones sostienen una expansión robusta dentro del mercado de gestión de imágenes médicas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte lidera con el 39.32% de los ingresos globales, respaldada por reembolsos maduros, banda ancha robusta y pilotos agresivos de IA. Las subvenciones federales como el programa LEAP de USD 86 millones catalizan el gasto hospitalario en plataformas interoperables que embeben características de garantía de algoritmos. Las provincias canadienses despliegan VNAs a nivel provincial para habilitar consultas oncológicas entre sitios, reforzando el liderazgo regional en el mercado de gestión de imágenes médicas.

Asia Pacífico entrega el crecimiento más pronunciado con una TCAC del 9.12% hasta 2030. El regulador de China aprobó 59 dispositivos de IA para imágenes a mediados de 2023 versus nueve en 2020, abriendo canales de comercialización para PACS en la nube y complementos de informes de IA. La expansión de seguros de India impulsa mandatos de registros electrónicos que agrupan bibliotecas de imágenes con sistemas de ciclo de ingresos. Tailandia implementó quioscos de telemedicina que conectan clínicas rurales con radiólogos centrales, impulsando la demanda de visualizadores web ligeros. Colectivamente, estos cambios de política e inversiones de capacidad aceleran el mercado de gestión de imágenes médicas en APAC.

Europa registra adopción constante. GDPR impulsa encriptación, pistas de auditoría y gestión de consentimiento dentro de archivos, mientras que la Ley de IA de la UE etiqueta la mayoría de herramientas de IA para imágenes como "alto riesgo", forzando a los proveedores a construir módulos de cumplimiento para febrero de 2025. Alemania, Francia y el Reino Unido canalizan presupuestos de digitalización nacional hacia columnas vertebrales de imágenes empresariales que federan hospitales regionales. Los países del CCG en Medio Oriente modernizan diagnósticos para objetivos de turismo médico, y los proveedores latinoamericanos adoptan VNAs en la nube para sortear barreras de capex. Estos impulsores y restricciones diversos sostienen crecimiento de dígito medio para el mercado de gestión de imágenes médicas en EMEA y las Américas fuera de América del Norte.

Panorama Competitivo

El campo está moderadamente consolidado pero intensificándose. GE Healthcare, Philips y Siemens Healthineers todavía dominan PACS adjuntos a modalidades pero enfrentan competencia de empresas nativas de la nube. GE HealthCare acordó en 2024 comprar MIM Software, agregando planificación de terapia adaptativa y segmentación de aprendizaje profundo a su plataforma Edison.

Las startups explotan espacios en blanco. Core Sound Imaging recaudó USD 80 millones para escalar Studycast, un archivo en la nube optimizado para cardiología y ultrasonido en punto de atención. AIATELLA aseguró EUR 2 millones para comercializar IA vascular multimodal, apostando por profundidad de nicho sobre cobertura amplia de modalidades. ONRAD adquirió Direct Radiology de Philips en enero de 2025, formando la red independiente de telerradiología más grande en Estados Unidos.

La estrategia competitiva se concentra en tres ejes: imágenes empresariales de pila completa, orquestación de flujos de trabajo de IA y diferenciación de ciberseguridad. Los proveedores que combinan los tres-más implementación flexible-ganan tracción mientras los sistemas de salud retiran PACS heredados. Esta alineación los posiciona para capturar participación incremental en el mercado de gestión de imágenes médicas durante el horizonte de pronóstico.

Líderes de la Industria de Gestión de Imágenes Médicas

-

Fujifilm Holdings Corporation

-

IBM Corporation

-

Siemens Healthineers

-

GE Healthcare

-

Koninklijke Philips N.V

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Aiatella aseguró EUR 2 millones para acelerar la IA de imágenes cardiovasculares para análisis de TC, RMN y ultrasonido en Europa y EE.UU.

- Mayo 2023: Nandico lanzó un PACS en la nube multimodal que transmite imágenes de TC, RMN, PET y DSA en cualquier dispositivo.

- Febrero 2023: La empresa de imágenes médicas Avicenna.AI lanzó la solución de IA CINA-iPE, una herramienta de IA con marca CE que analiza imágenes de escaneos de TC de tórax para la presencia de embolia pulmonar incidental. CINA-iPE es la primera herramienta en CINA Incidental, una nueva suite de soluciones de imágenes médicas de Avicenna.AI que detecta patologías no sospechadas en escaneos de TC.

Alcance del Informe del Mercado Global de Gestión de Imágenes Médicas

Según el alcance del informe, la gestión de imágenes médicas incluye la fusión de una variedad de sistemas de información. Con la ayuda de estos sistemas, los proveedores de salud pueden fácilmente hacer frente a radiología, medicina nuclear y otros departamentos relacionados.

El Mercado de Gestión de Imágenes Médicas está segmentado por Sistema (Archivo Neutral de Proveedores, Sistema de Archivo y Comunicaciones de Imágenes (PACS) y Otros Sistemas), Usuario Final (Hospitales, Centros de Diagnóstico y Centros de Cirugía Ambulatoria), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países en las principales regiones globalmente. El informe ofrece el valor (USD millones) para los segmentos anteriores.

| Sistema de Archivo y Comunicación de Imágenes (PACS) |

| Archivo Neutral de Proveedores (VNA) |

| Archivo Clínico Independiente de Aplicaciones (AICA) |

| Otros Sistemas |

| En sitio |

| Basado en la nube |

| Híbrido |

| Hospitales |

| Centros de Diagnóstico por Imágenes |

| Centros de Cirugía Ambulatoria |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Sistema | Sistema de Archivo y Comunicación de Imágenes (PACS) | |

| Archivo Neutral de Proveedores (VNA) | ||

| Archivo Clínico Independiente de Aplicaciones (AICA) | ||

| Otros Sistemas | ||

| Por Modo de Implementación | En sitio | |

| Basado en la nube | ||

| Híbrido | ||

| Por Usuario Final | Hospitales | |

| Centros de Diagnóstico por Imágenes | ||

| Centros de Cirugía Ambulatoria | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de gestión de imágenes médicas?

El mercado está valorado en USD 4.91 mil millones en 2025 y se proyecta que alcance USD 6.87 mil millones para 2030.

¿Qué tipo de sistema tiene la mayor participación?

Los Sistemas de Archivo y Comunicación de Imágenes representan el 52.23% de los ingresos de 2024.

¿Por qué los centros de diagnóstico por imágenes están creciendo más rápido que los hospitales?

Las ventajas de costos ambulatorios, la dirección de pagadores y las regulaciones relajadas de certificado de necesidad están impulsando una TCAC del 8.53% para centros de imágenes.

¿Qué región se está expandiendo más rápidamente?

Se espera que Asia Pacífico crezca a una TCAC del 9.12% hasta 2030 por la digitalización acelerada y políticas gubernamentales de apoyo.

¿Qué papel juega la inteligencia artificial en este mercado?

La IA mejora la eficiencia del flujo de trabajo, apoya diagnósticos predictivos e impulsa la demanda de archivos listos para la nube que pueden implementar y monitorear algoritmos a escala.

Última actualización de la página el: