Tamaño del mercado de manganeso

| Período de Estudio | 2019 - 2029 |

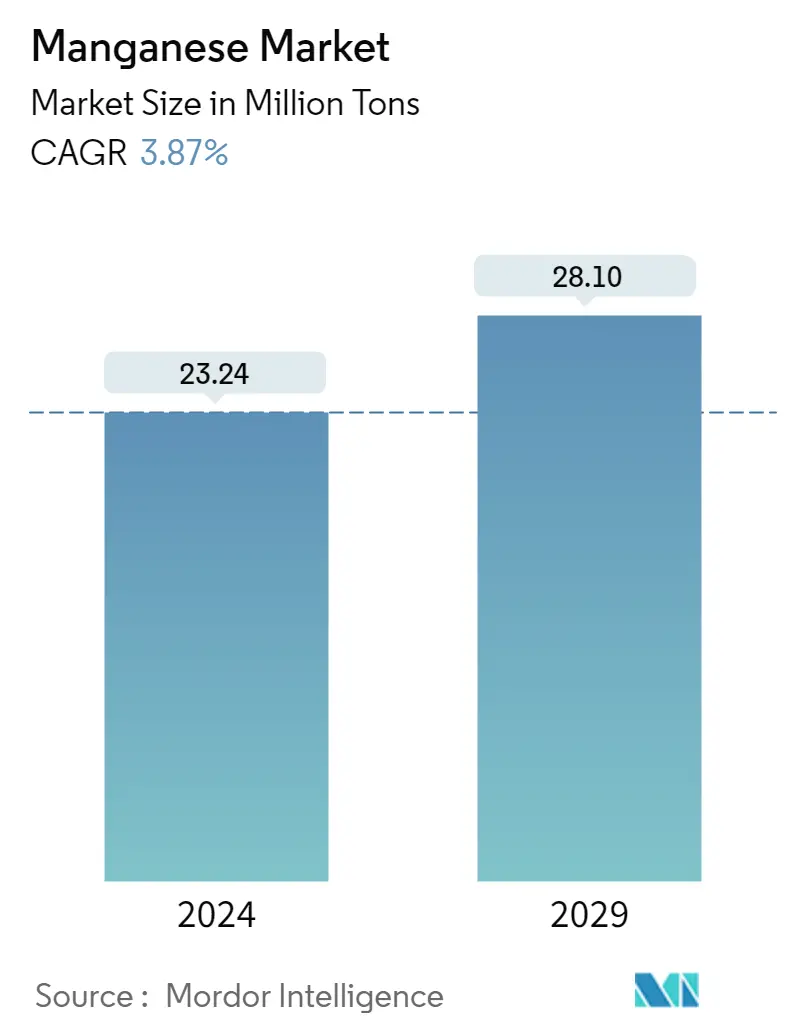

| Volumen del Mercado (2024) | 23.24 millones de toneladas |

| Volumen del Mercado (2029) | 28.10 millones de toneladas |

| CAGR(2024 - 2029) | 3.87 % |

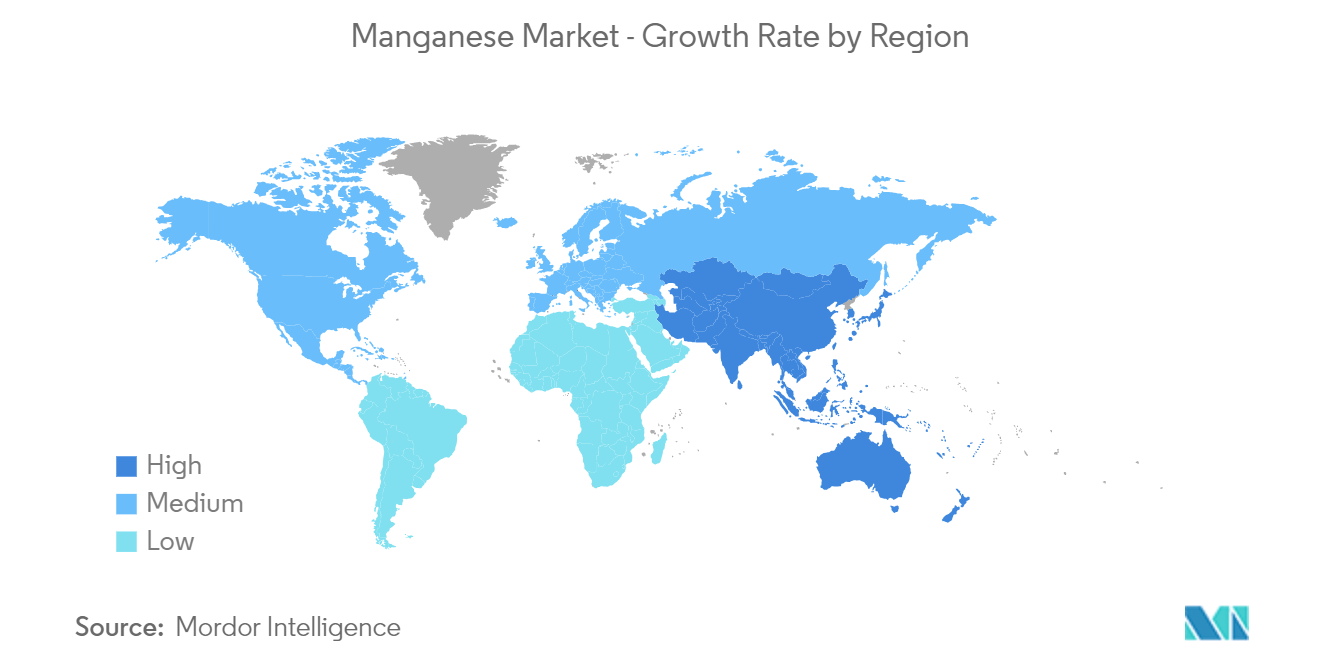

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

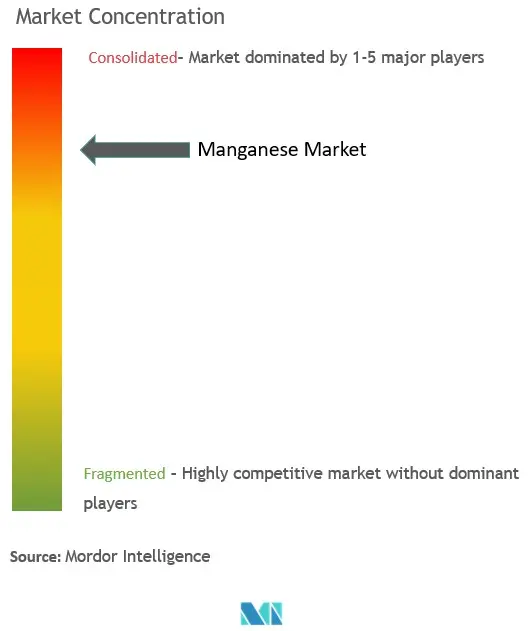

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de manganeso

El tamaño del mercado de manganeso se estima en 23,24 millones de toneladas en 2024 y se espera que alcance los 28,10 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,87% durante el período previsto (2024-2029).

Durante el escenario de pandemia de 2020, las actividades de construcción se detuvieron temporalmente durante el cierre impuesto por el gobierno para frenar la propagación de nuevos casos de COVID-19, lo que disminuyó la demanda de acero de la industria de la construcción. Sin embargo, considerando el escenario pospandémico, la industria de la construcción está acelerando el ritmo que probablemente aumentará la demanda del mercado en los próximos años.

- A corto plazo, se espera que la creciente demanda de manganeso en la producción de baterías de iones de litio, debido a la creciente demanda de vehículos eléctricos, impulse el crecimiento del mercado.

- Por el contrario, se espera que las condiciones desfavorables derivadas de políticas gubernamentales restrictivas y las crecientes preocupaciones ambientales obstaculicen el crecimiento del mercado.

- Sin embargo, es probable que el uso de manganeso en baterías cree oportunidades de crecimiento lucrativas para el mercado global.

- Se espera que la región de Asia y el Pacífico domine el mercado y también es probable que sea testigo de la CAGR más alta durante el período de pronóstico.

Tendencias del mercado de manganeso

Creciente demanda del sector de la construcción

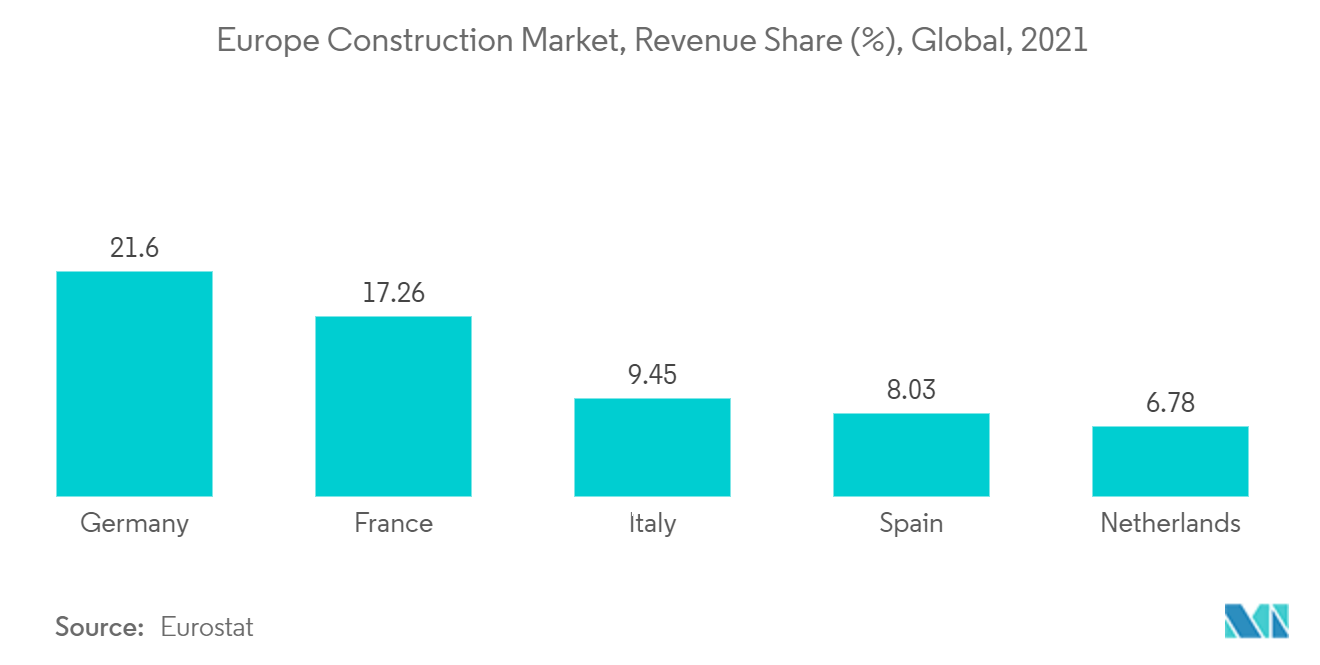

- El manganeso se utiliza en el acero porque aumenta la templabilidad y la resistencia a la tracción. Más del 40% del acero mundial se utiliza en el sector de la construcción para aplicaciones de edificación (secciones estructurales, barras de refuerzo, productos en láminas, acero no estructural y otros), infraestructura y transporte.

- El manganeso también actúa como un agente oxidante suave. Los aceros también se utilizan en plataformas petrolíferas marinas, puentes, maquinaria de construcción e ingeniería civil, recipientes a presión, centrales eléctricas y plantas hidroeléctricas.

- Se estima que la industria mundial de la construcción alcanzará unos 12,9 billones de dólares en 2030, impulsada principalmente por países como India, China y Estados Unidos.

- La industria de la construcción de China parece inestable mientras el país está lidiando con la crisis de Evergrande (la compañía tiene 300 mil millones de dólares en pasivos solo a junio de 2021), y no se puede descartar una crisis financiera china en toda regla y el efecto de la recesión.

- En Estados Unidos, el presidente Biden presentó un plan de 2 billones de dólares en 2021 para reformar y mejorar la infraestructura del país y convertirla en una industria más ecológica.

- Para 2025, se espera que la producción del mercado de la construcción indio crezca en promedio un 7,1% cada año. Además, se espera que la industria inmobiliaria en la India alcance el billón de dólares en 2030 y contribuya al 13% del PIB.

Asia Pacífico dominará el mercado

- Asia Pacífico ha dominado el mercado a nivel mundial, debido a la creciente demanda de países como China, India y Japón.

- Con la rápida urbanización, especialmente en los países en desarrollo, las inversiones en nuevos proyectos de construcción han aumentado en los últimos años. Asia Pacífico ha dominado las inversiones en el sector de la construcción en todo el mundo debido al crecimiento de las inversiones en China, India, Japón y los países de la ASEAN.

- El aumento de las actividades de construcción de infraestructura y la entrada de importantes actores de la Unión Europea en el lucrativo mercado de China han impulsado aún más la expansión de la industria.

- La industria de la construcción en la India aporta alrededor del 9% del PIB del país. Se permite el 100 por ciento de inversión extranjera directa en la industria de la construcción de la India mediante ruta automática en proyectos terminados para operaciones y gestión de municipios, centros comerciales y complejos comerciales y construcciones comerciales. Se espera que esto impulse la industria en el período previsto.

- Según la Oficina Nacional de Estadísticas de China, la producción industrial china aumentó aproximadamente un 9,6% en 2021, en comparación con el año anterior. Además, la producción industrial aumentó un 5,0% interanual en octubre de 2022, tras un aumento del 6,3% interanual en el mes anterior, estimulando así la demanda del mercado estudiado.

Descripción general de la industria del manganeso

El mercado del manganeso tiene un carácter parcialmente consolidado. Algunos de los principales actores del mercado (sin seguir un orden particular) incluyen Anglo American PLC, Assore Limited (Assmang Proprietary Limited), Ningxia Tianyuan Manganese Industry Group Co. Ltd, Mesa Minerals Limited y Sibelco, entre otros.

Líderes del mercado de manganeso

-

Mesa Minerals Limited

-

Assore Limited (Assmang Proprietary Limited)

-

Sibelco

-

Anglo American PLC

-

Ningxia Tianyuan Manganese Industry Group Co. Ltd

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de manganeso

- En agosto de 2020, South32 Ltd. anunció que vendería toda su participación en la fundición de aleaciones de manganeso, Tasmanian Electro Metallurgical Company (TEMCO) al conglomerado GFG Alliance con sede en el Reino Unido, mejorando así el negocio de GFG Alliance.

Informe de mercado de manganeso índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente demanda de vehículos eléctricos

4.1.2 Otros conductores

4.2 Restricciones

4.2.1 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 La intensidad de la rivalidad competitiva

4.5 Tendencias de precios

4.6 Análisis de producción

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Por aplicación

5.1.1 Aleaciones

5.1.2 Dióxido de manganeso electrolítico

5.1.3 Metales electrolíticos de manganeso

5.1.4 Otras aplicaciones

5.2 Por sector de uso final

5.2.1 Industrial

5.2.2 Construcción

5.2.3 Almacenamiento de energía y electricidad

5.2.4 Otros sectores de uso final

5.3 Por geografía

5.3.1 Asia Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado(%)**/Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Anglo American PLC

6.4.2 Assore Limited (Assmang Proprietary Limited)

6.4.3 BHP

6.4.4 Carus Group Inc.

6.4.5 Eramet

6.4.6 Jupiter Mines Limited

6.4.7 Mesa Minerals Limited

6.4.8 MOIL LIMITED

6.4.9 Ningxia Tianyuan Manganese Industry Group Co. Ltd

6.4.10 NIPPON DENKO CO. LTD

6.4.11 Sibelco

6.4.12 Tata Steel

6.4.13 Vale

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Uso futuro del manganeso en baterías eléctricas

Segmentación de la industria del manganeso

El mercado del manganeso está segmentado por aplicación, sector de uso final y geografía. Por aplicación, el mercado se segmenta en aleaciones, dióxido de manganeso electrolítico, metales de manganeso electrolíticos y otras aplicaciones. Por sector de uso final, el mercado se segmenta en industrial, construcción, almacenamiento de energía y electricidad, y otros sectores de uso final. El informe también cubre el tamaño del mercado y las previsiones para el mercado del manganeso en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| Por aplicación | ||

| ||

| ||

| ||

|

| Por sector de uso final | ||

| ||

| ||

| ||

|

| Por geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de manganeso

¿Qué tamaño tiene el mercado del manganeso?

Se espera que el tamaño del mercado de manganeso alcance los 23,24 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,87% para alcanzar los 28,10 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Manganeso?

En 2024, se espera que el tamaño del mercado de manganeso alcance los 23,24 millones de toneladas.

¿Quiénes son los actores clave en el mercado Manganeso?

Mesa Minerals Limited, Assore Limited (Assmang Proprietary Limited), Sibelco, Anglo American PLC, Ningxia Tianyuan Manganese Industry Group Co. Ltd son las principales empresas que operan en el mercado de manganeso.

¿Cuál es la región de más rápido crecimiento en el mercado Manganeso?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de manganeso?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de manganeso.

¿Qué años cubre este mercado de Manganeso y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de manganeso se estimó en 22,37 millones de toneladas. El informe cubre el tamaño histórico del mercado de Manganeso para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Manganeso para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del manganeso

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de manganeso en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de manganeso incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.