Análisis del mercado de servicios gestionados de infraestructura de TI

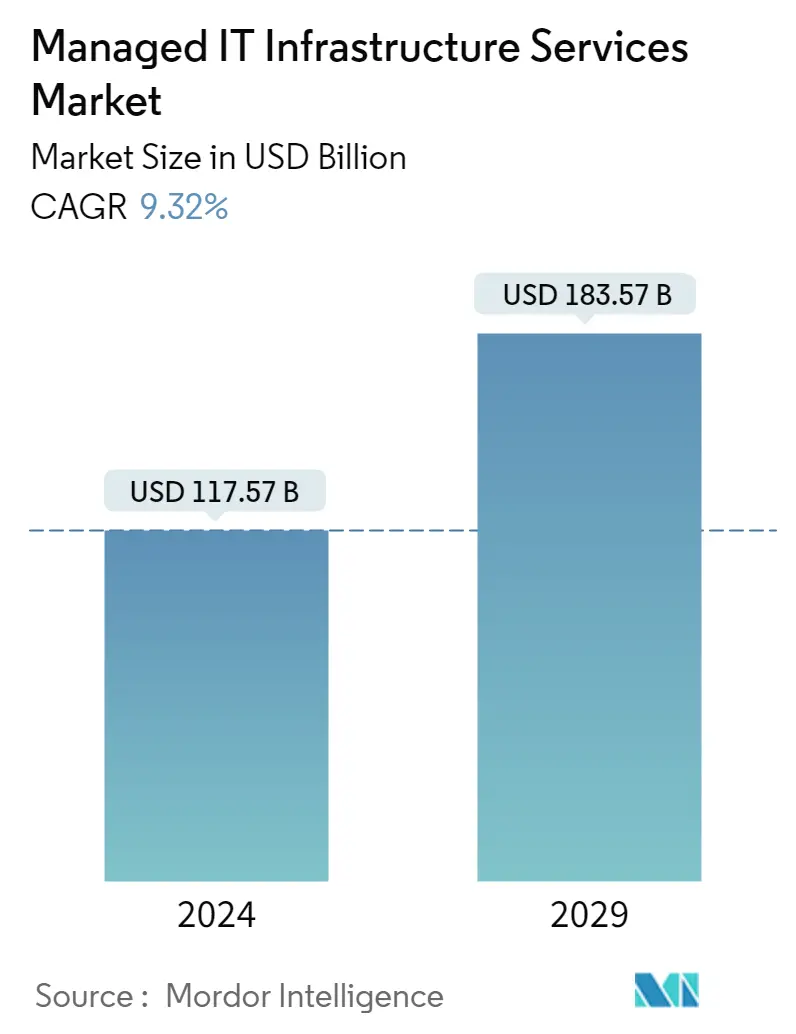

El tamaño del mercado de servicios gestionados de infraestructura de TI se estima en 117,57 mil millones de dólares en 2024, y se espera que alcance los 183,57 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,32% durante el período previsto (2024-2029).

- Las empresas que luchan por lograr un equilibrio entre garantizar que su infraestructura de TI funcione a niveles óptimos de rendimiento y gestionar simultáneamente los costos asociados están contratando cada vez más proveedores que ofrecen servicios de infraestructura. Los servicios de infraestructura gestionada ayudan a diferentes sectores verticales de la industria a centrarse únicamente en su negocio principal.

- Estos servicios se están adoptando principalmente en la industria de TI, donde la optimización de costos, el énfasis en las competencias básicas y la seguridad de los datos siguen siendo preocupaciones importantes. Sin embargo, la reciente proliferación de tecnología basada en la nube y de avances tecnológicos es el principal contribuyente a esta tendencia.

- La proliferación de tecnologías como big data ha aumentado aún más la necesidad de subcontratar servicios de TI. Las empresas pueden aprovechar la combinación de Big Data y la nube para proporcionar soluciones escalables y rentables. Por ejemplo, Elastic Map Reduce de Amazon demuestra cómo se aprovecha el poder de la computación elástica en la nube para el procesamiento de big data.

- Además, la necesidad de actualizar el hardware obsoleto es otro factor importante del mercado. Según una encuesta realizada por Spice Works Inc., el 64% de las 700 empresas involucradas en el estudio informaron que la necesidad de actualizar la infraestructura de tecnología de la información (TI) obsoleta y los problemas de seguridad son los principales factores que conducen a presupuestos de TI elevados.

Tendencias del mercado de servicios gestionados de infraestructura de TI

La proliferación tecnológica y el avance de la tecnología basada en la nube complementan la demanda

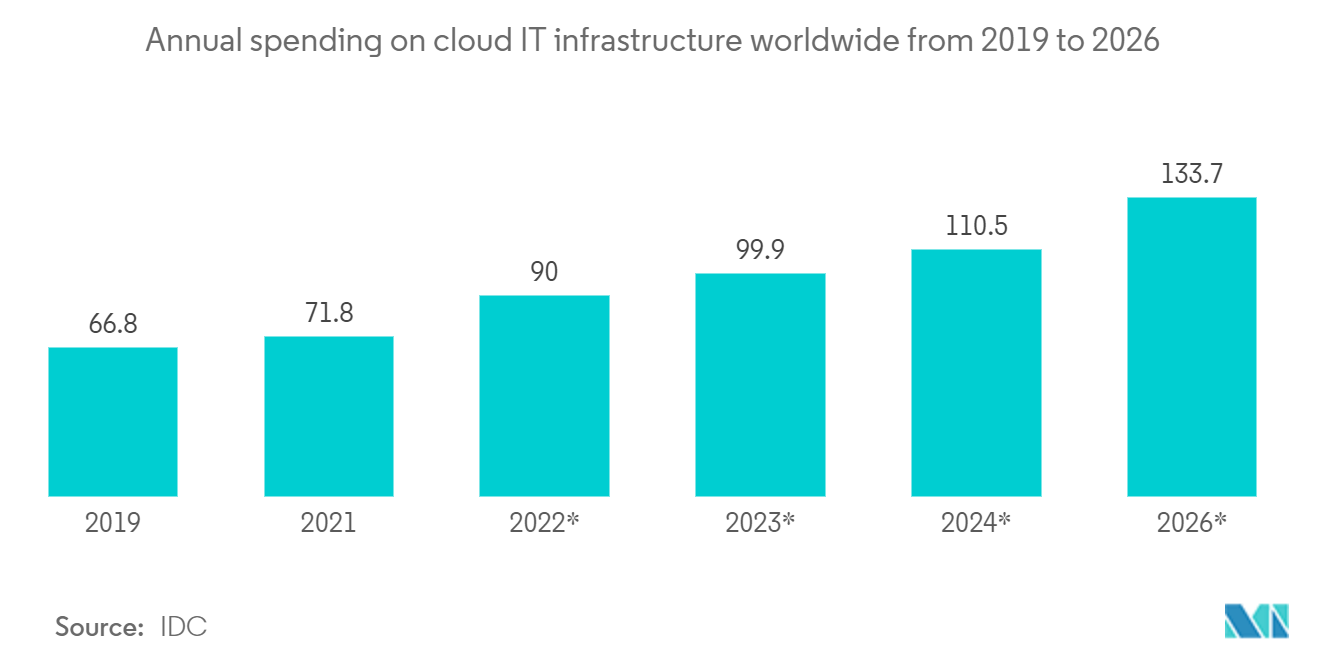

- En el escenario actual del mercado, la creciente dependencia de los servicios en la nube y las actividades de actualización de la infraestructura son los principales factores que impulsan la demanda de servicios gestionados de infraestructura de TI. De hecho, la mayoría de los desarrollos de infraestructura en los próximos años se dedicarán a respaldar la creciente demanda de servicios en la nube.

- El propio panorama de la infraestructura de TI está cambiando rápidamente. Los tradicionales bastidores de servidores almacenados en jaulas están desapareciendo rápidamente a medida que más empresas migran la mayoría o la totalidad de sus servicios y aplicaciones de TI a la nube. Como resultado, se espera que incluso las inversiones en infraestructura de TI tradicional disminuyan durante el período previsto a medida que las empresas invierten cada vez más en infraestructura avanzada de nube.

- Además, según el Informe del Índice Global de Nube de Cisco, más del 90 por ciento de todas las cargas de trabajo estarán basadas en la nube este año. El tráfico global en la nube representará el 95 por ciento del tráfico total del centro de datos. Mientras que se espera que las cargas de trabajo de los centros de datos tradicionales y las instancias informáticas disminuyan durante el mismo período. Históricamente, un servidor transportaba una carga de trabajo y una instancia calculada. Pero con el aumento de la virtualización y la capacidad informática de los servidores, en las arquitecturas de nube son comunes múltiples cargas de trabajo e instancias informáticas por servidor físico.

La región de América del Norte tendrá la mayor cuota de mercado

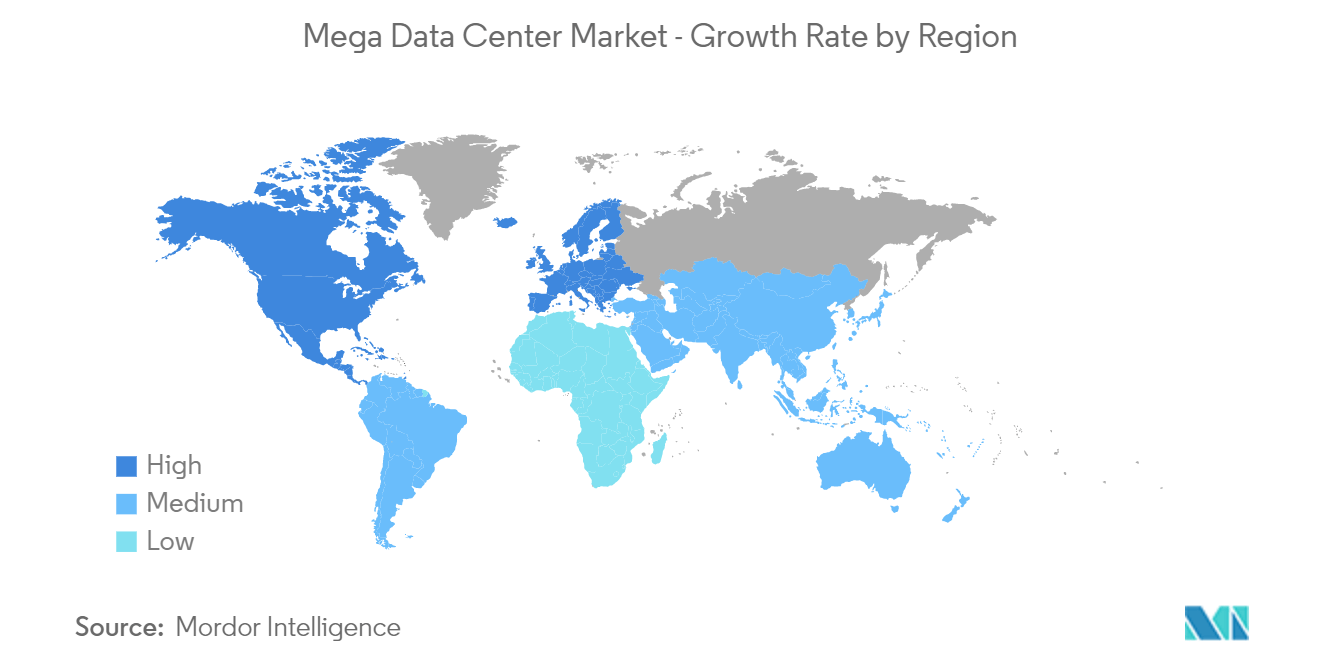

- América del Norte sigue siendo el mercado más grande para servicios de infraestructura de TI gestionados debido a la adopción temprana de tecnología y numerosos centros de datos de TI.

- América del Norte ha experimentado un aumento dramático en la migración a la nube a lo largo de los años, principalmente debido a la sólida infraestructura de TI, las leyes, los estándares y el acceso a la experiencia tecnológica de la región, entre otros factores. Además, la expansión del mercado de servicios de migración a la nube en América del Norte se ha visto favorecida por la existencia de ilustres empresas de la nube como Amazon Web Services, IBM Corporations, Microsoft Corporation, Google y Cisco Systems.

- El otro factor es el alto grado de automatización y la inmensa penetración de las aplicaciones de TI en varias industrias de usuarios finales, lo que crea una demanda constante de servicios de infraestructura de TI en la región.

Descripción general de la industria de servicios de infraestructura de TI gestionados

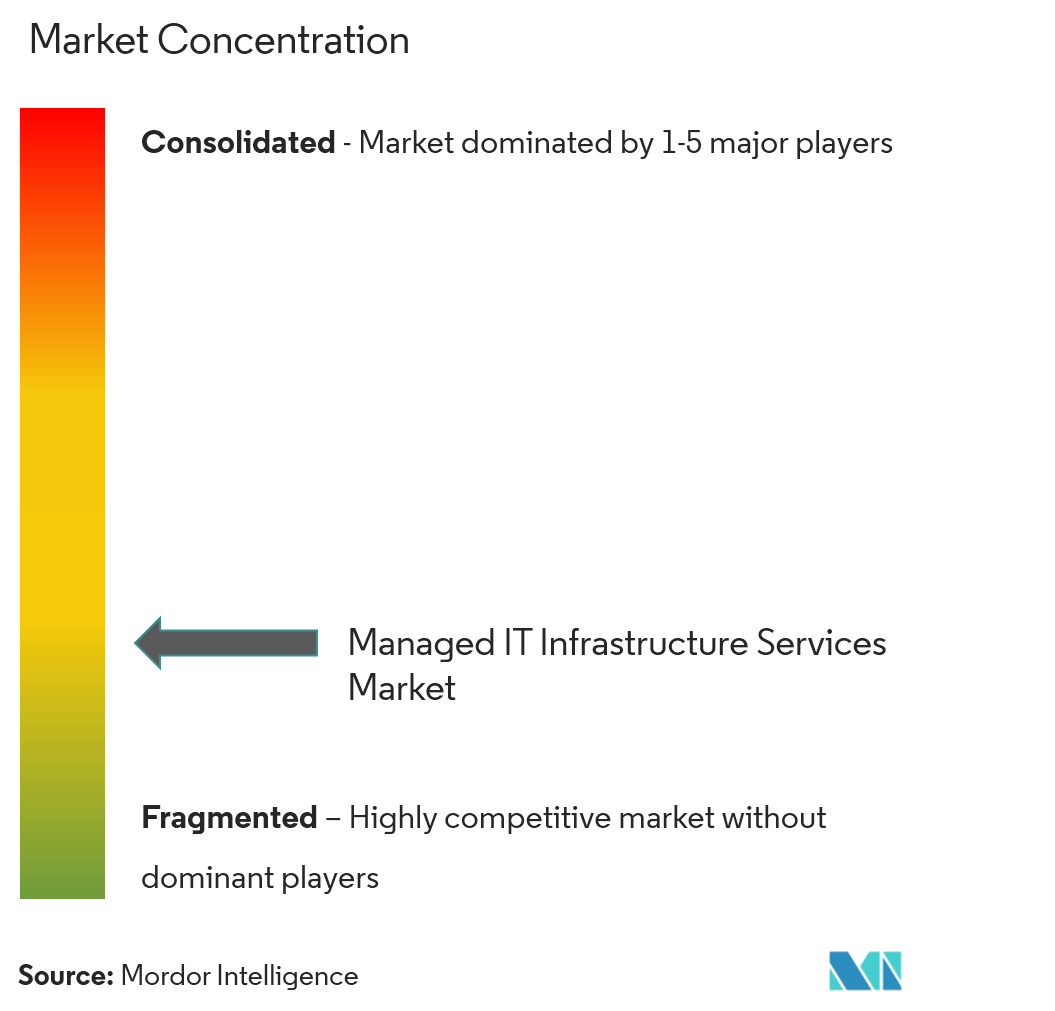

El mercado de servicios gestionados de infraestructura de TI es altamente competitivo debido a la presencia de muchos actores grandes y pequeños. La naturaleza fragmentada del mercado está dando lugar a adquisiciones o a un creciente enfoque en segmentos especializados como estrategias para crecer. La naturaleza en continua evolución de los servicios ofrecidos ha hecho imperativo que todos los actores sigan invirtiendo en habilidades y tecnologías de la nueva era para mantenerse relevantes y por delante de la competencia. Esto sólo se puede lograr contratando el talento de I+D adecuado y/o adquiriendo empresas emergentes interesantes que tengan el potencial de revolucionar el espacio. La principal ventaja que tienen los actores más pequeños sobre los más grandes es su capacidad para servir mejor a los mercados locales debido a la presencia de sus centros de datos a nivel local. Esto obliga a los actores más grandes a realizar adquisiciones agresivas para mejorar su huella global.

En agosto de 2022, Dell Technology anunció el lanzamiento de nuevas soluciones de infraestructura, diseñadas conjuntamente con VMware. Estas nuevas soluciones de infraestructura aumentan la automatización y el rendimiento para las empresas que adoptan estrategias de borde y múltiples nubes.

En marzo de 2022, Verizon Communications Inc. anunció la expansión de su red 5G Ultra Wideband a una cifra esperada de 175 millones de personas para fines de 2022. La compañía describió varias vías de crecimiento, incluida la movilidad 5G, la banda ancha a nivel nacional y la computación de borde móvil (MEC). soluciones comerciales, el mercado de valor y la monetización de la red, con la expectativa de que ayuden a la empresa a lograr un crecimiento en el servicio y otros ingresos.

Líderes del mercado de servicios gestionados de infraestructura de TI

-

Fujitsu Limited

-

Dell EMC (EMC Corporation)

-

Verizon Communications Inc.

-

Microsoft Corporation

-

IBM Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios gestionados de infraestructura de TI

- Febrero de 2022 T-Mobile US y Deutsche Telekom lanzaron un nuevo T Challenge que busca el desarrollo Web3 a través de 5G. Las soluciones creadas por estas empresas aprovecharán el poder de 5G para llevar la Web3.

- Julio de 2022 Google Cloud y Deutsche Telekom anunciaron una nueva asociación para definir una hoja de ruta conjunta para la industria de las telecomunicaciones acercando el poder de la nube a los dispositivos móviles y conectados en el borde de la red de Deutsche Telekom.

Segmentación de la industria de servicios gestionados de infraestructura de TI

La infraestructura de TI se refiere a la combinación de hardware, software, recursos de red y servicios necesarios para operar un entorno de TI empresarial. La infraestructura de TI suele ser interna de una organización y se implementa dentro de las instalaciones de la organización. Pero con la evolución de la cadena de suministro de TI, las empresas pueden subcontratar sus necesidades de infraestructura. En los servicios gestionados, un proveedor de servicios externo gestiona los requisitos de infraestructura de TI diarios internos de una organización, beneficiando a la industria de TI global y ayudándola a reducir varios costos operativos.

El mercado de servicios gestionados de infraestructura de TI está segmentado por categoría de servicios (virtualización, redes, almacenamiento y servidores), tamaño de la empresa (pequeñas y medianas empresas y grandes empresas), implementación (local y en la nube), usuario final (TI y telecomunicaciones). comercio minorista, transporte y logística, BFSI, fabricación y otros usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Oriente Medio y África).

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Por categoría de servicio | Virtualización |

| Redes | |

| Almacenamiento | |

| Servidores | |

| Por tamaño de empresa | Pequeñas y medianas empresas |

| Grandes Empresas | |

| Por implementación | En las instalaciones |

| Nube | |

| Por usuario final | TI y telecomunicaciones |

| Minorista | |

| Transportación | |

| BFSI | |

| Fabricación | |

| Otros usuarios finales | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de servicios de infraestructura de TI gestionados

¿Qué tamaño tiene el mercado de servicios gestionados de infraestructura de TI?

Se espera que el tamaño del mercado de servicios gestionados de infraestructura de TI alcance los 117,57 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,32% hasta alcanzar los 183,57 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Servicios gestionados de infraestructura de TI?

En 2024, se espera que el tamaño del mercado de servicios gestionados de infraestructura de TI alcance los 117,57 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Servicios gestionados de infraestructura de TI?

Fujitsu Limited, Dell EMC (EMC Corporation), Verizon Communications Inc., Microsoft Corporation, IBM Corporation son las principales empresas que operan en el mercado de servicios gestionados de infraestructura de TI.

¿Cuál es la región de más rápido crecimiento en el mercado Servicios gestionados de infraestructura de TI?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de servicios gestionados de infraestructura de TI?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de servicios gestionados de infraestructura de TI.

¿Qué años cubre este mercado de Servicios gestionados de infraestructura de TI y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de servicios gestionados de infraestructura de TI se estimó en 107,55 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Servicios de infraestructura de TI gestionados durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Servicios de infraestructura de TI gestionados para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de servicios de infraestructura de TI gestionados

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de los servicios gestionados de infraestructura de TI en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los servicios gestionados de infraestructura de TI incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.