Análisis del mercado de baterías de Malasia

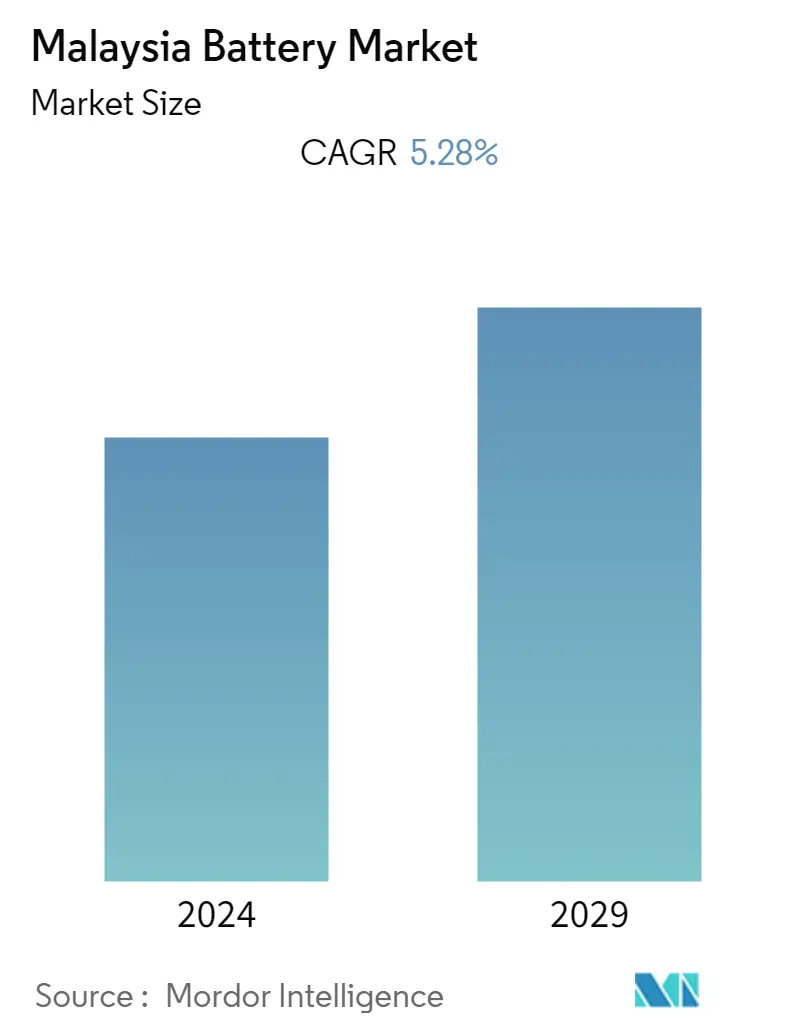

Se espera que el tamaño del mercado de baterías de Malasia crezca de 737,94 millones de dólares en 2023 a 954,44 millones de dólares en 2028, registrando una tasa compuesta anual del 5,28% durante el período previsto.

- A mediano plazo, es probable que factores como la caída de los precios de las baterías de iones de litio y la creciente demanda de baterías de la industria automotriz impulsen el mercado de baterías de Malasia durante el período previsto.

- Por otro lado, el desajuste entre la oferta y la demanda de materias primas como cobalto, litio, cobre, etc., probablemente obstaculizará el crecimiento del mercado de baterías de Malasia en el período estudiado.

- Sin embargo, los avances tecnológicos en las nuevas tecnologías de baterías para almacenar energía probablemente crearán oportunidades de crecimiento lucrativas para el mercado de baterías de Malasia durante el período previsto.

Tendencias del mercado de baterías de Malasia

Se espera que las baterías de plomo-ácido dominen el mercado

- La relación energía-peso de una batería de plomo-ácido es baja. Sin embargo, puede suministrar grandes sobrecorrientes, lo que indica una alta relación potencia-peso, útil principalmente para aplicaciones SLI (arranque de encendido por iluminación). Además, se prefieren las baterías de plomo-ácido cuando el precio es más crítico que la relación energía-peso, ya que son baterías de bajo costo. Por ejemplo, se seleccionan en suministros de respaldo para torres de telefonía móvil, hospitales y almacenamiento remoto fuera de la red.

- Las baterías de plomo-ácido en aplicaciones automotrices representan más del 60% del mercado. Las baterías de automóviles (excluidos los vehículos eléctricos) son en su mayoría baterías SLI. Las baterías de plomo-ácido también se pueden utilizar para sistemas de entretenimiento en vehículos, dirección y bloqueo hidráulicos y sistemas de ventanas eléctricas.

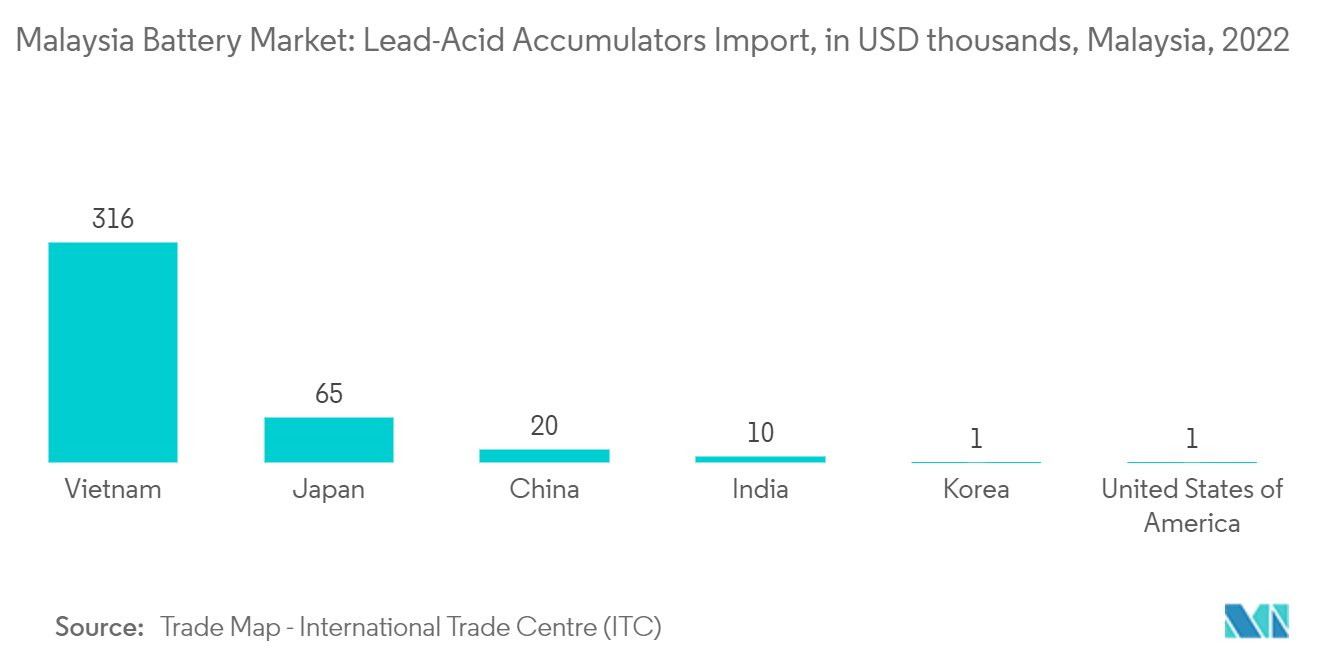

- La demanda de baterías de plomo-ácido está aumentando en Malasia debido al aumento de la producción y la demanda de automóviles. La creciente demanda de los centros de datos y automoción es la razón principal del aumento de las importaciones de baterías de plomo-ácido en el país. Al 2022, las importaciones de acumuladores de plomo-ácido (excluyendo baterías gastadas y de arranque) representaron USD 799 mil desde diferentes países exportadores como India, China, Japón, Singapur, etc.

- La batería más utilizada en una motocicleta es la batería de plomo-ácido de 12 V. Algunas de las marcas preferidas de Malasia para el segmento de vehículos de dos ruedas son GS Yuasa y Deka AGM Power Sport Baterías. Asimismo, la demanda de baterías para el segmento de los vehículos de cuatro ruedas ha ido creciendo, y las baterías de la marca Varta están ganando popularidad.

- Por otro lado, los planes del gobierno para aumentar la inversión en infraestructura de carga y las políticas que promueven las instalaciones de fabricación de vehículos eléctricos pueden aumentar la adopción de vehículos eléctricos en Malasia. Este factor puede crear una oportunidad importante para los fabricantes de baterías de plomo-ácido y de iones de litio que operan en Malasia a largo plazo.

- Por lo tanto, se espera que la creciente demanda del sector automotriz y los planes para establecer instalaciones de fabricación de baterías de plomo-ácido en el país impulsen el segmento de baterías de plomo-ácido durante el período de pronóstico.

La creciente demanda de los centros de datos impulsa la demanda del mercado

- Malasia se considera una de las ubicaciones principales para centros de datos en Asia y el Pacífico, con una sólida infraestructura de telecomunicaciones e iniciativas gubernamentales de apoyo. Con la abundante disponibilidad de recursos y un número cada vez mayor de usuarios de Internet, Malasia puede experimentar un crecimiento significativo en los centros de datos en los próximos años.

- Con el surgimiento de 5G, la inteligencia artificial (IA) y el aprendizaje automático (ML), los esfuerzos de construcción, implementación y actualización de nuevos centros de datos en los centros de datos existentes están en auge. Además, el mercado de centros de datos de Malasia experimentó un crecimiento constante, que se prevé que continúe durante los próximos cinco años. El desarrollo ha sido fuerte por parte de proveedores tanto locales como internacionales.

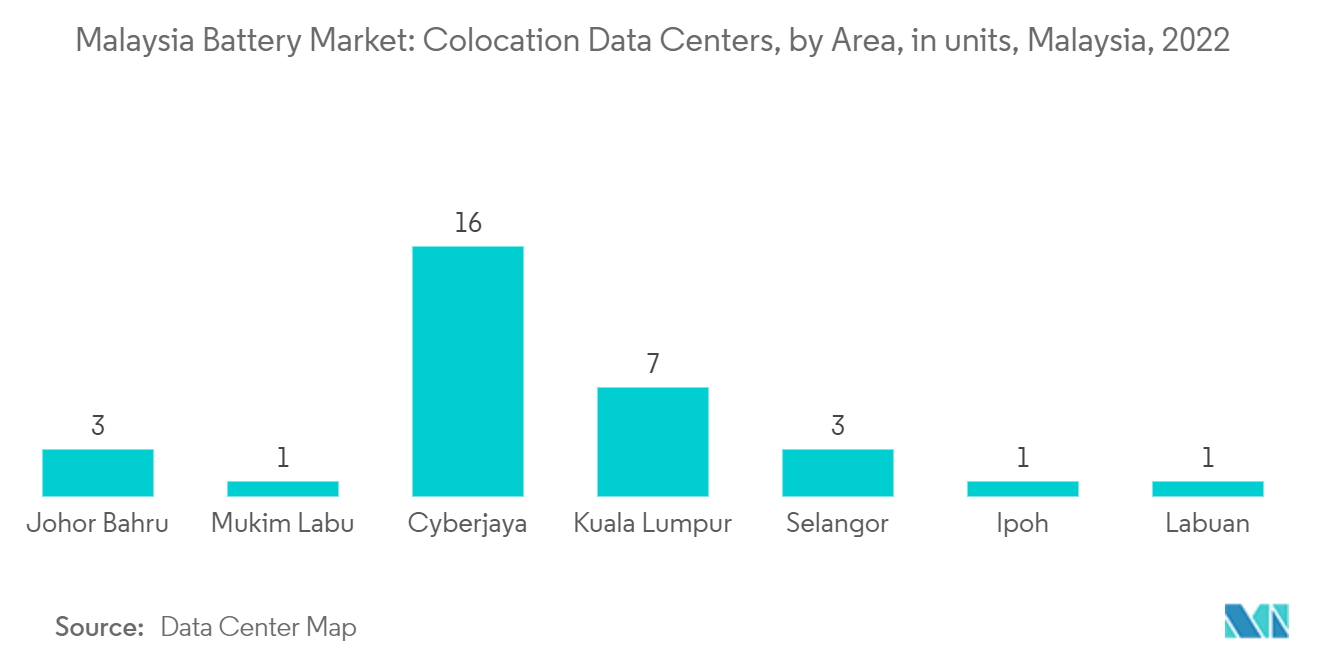

- A partir de 2022, 33 centros de datos de colocación pertenecen a 8 áreas de Malasia (Malasia). Además, en noviembre de 2022, Equinix, Inc. anunció su entrada al mercado de Malasia con planes para desarrollar JH1, un nuevo centro de datos International Business ExchangeTM (IBX®) en Johor. Se espera que JH1 comience a operar en el primer trimestre de 2024, con un gasto inicial de alrededor de 40 millones de dólares, y proporcionará 500 gabinetes y 1.960 metros cuadrados de espacio de colocación.

- Las baterías de plomo-ácido más comunes y notables que se utilizan en los centros de datos son las celdas de plomo-ácido reguladas por válvulas (VRLA). Estos a menudo provienen de un amplio gabinete de baterías apiladas que pueden soportar sistemas de suministro de energía ininterrumpida (UPS). La vida útil estándar prevista para una batería de plomo-ácido es de unos diez años, mientras que la vida útil real es de aproximadamente tres años. En consecuencia, las baterías de plomo-ácido necesitan un reemplazo constante, lo que aumenta los costos de las nuevas celdas y el tiempo de administración a lo largo de los años. Además, las celdas de plomo-ácido deben mantenerse a alrededor de 20 grados para lograr la máxima eficiencia, lo que requiere que las empresas gasten enormes cantidades en sistemas de aire acondicionado para mantenerlas a temperaturas óptimas.

- Recientemente, los centros de datos han apuntado a aumentar su densidad de energía, dadas sus limitaciones de espacio y la necesidad de operaciones más eficientes. Las baterías compactas de iones de litio reducen el área que ocupa un sistema de suministro eléctrico ininterrumpido entre un 50 y un 80 %. Además, estas baterías requieren menos tiempo para cargarse y presentan una mejor tasa de autodescarga, lo que desempeña un papel importante durante los cortes frecuentes. Con el surgimiento de nuevas soluciones y tecnologías con el tiempo, el costo de las baterías de iones de litio puede disminuir aún más.

- Por lo tanto, se espera que la creciente demanda de baterías para aplicaciones de respaldo de energía en centros de datos y los próximos centros de datos a gran escala en el país impulsen el mercado de baterías en Malasia durante el período de pronóstico.

Descripción general de la industria de baterías de Malasia

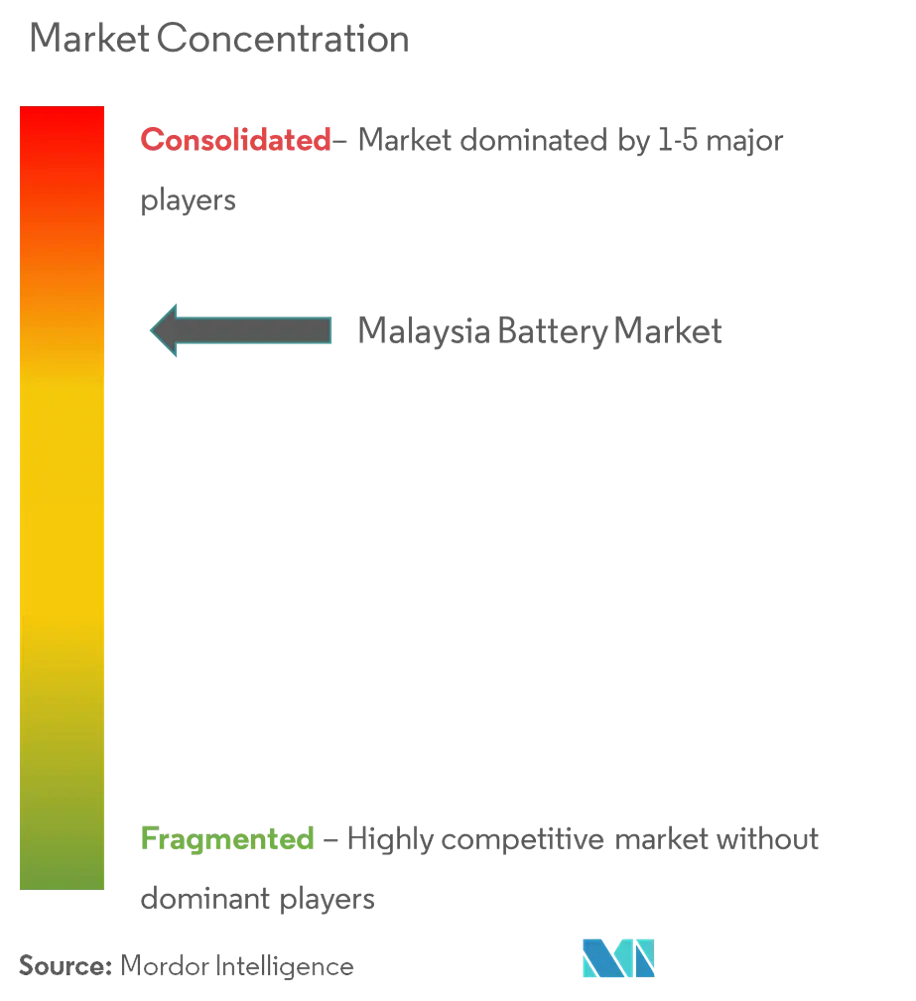

El mercado de baterías de Malasia está moderadamente consolidado. Algunos actores clave en el mercado incluyen (sin ningún orden en particular) FIAMM Energy Technology SpA, GS Yuasa Corporation, ABM Fujiya Berhad, Yokohama Battery Sdn Bhd y Leoch Battery Corporation.

Líderes del mercado de baterías de Malasia

GS Yuasa Corporation

ABM Fujiya Berhad

Leoch Battery Corporation

Yokohama Batteries Sdn Bhd

FIAMM Energy Technology SpA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de baterías de Malasia

- Mayo de 2023 EVE Energy Co. Ltd. firmó un memorando de entendimiento (MoU) con Pemaju Kelang Lama Sdn. Bhd el viernes para desarrollar una instalación de fabricación de última generación en Malasia. La planta se construirá en el estado de Kedah. Según un comunicado conjunto de la Autoridad de Desarrollo de Inversiones de Malasia (MIDA) y EVE, se centrará en producir baterías cilíndricas de iones de litio para herramientas eléctricas y vehículos eléctricos de dos ruedas.

- Enero de 2023 Citaglobal Bhd colaboró con Indonesia Battery Corporation (IBC) para desarrollar una planta de fabricación de baterías y un sistema de almacenamiento de energía en baterías (BESS) en Malasia. La colaboración de Citaglobal e IBC incluye el diseño, desarrollo y construcción de instalaciones de producción integradas llave en mano para celdas, módulos y paquetes de baterías para vehículos eléctricos (EV).

- Julio de 2022 Samsung SDI, la unidad de baterías de Samsung Electronics, inició la construcción de una fábrica de 1.300 millones de dólares en Malasia para capitalizar el ecosistema tecnológico sólido pero asequible del país del sudeste asiático y competir por un lugar en el creciente mercado mundial de baterías para vehículos eléctricos. Samsung SDI afirmó que la fábrica en Seremban, una aldea al sur de la capital de Malasia, Kuala Lumpur, se inaugurará en 2025.

Segmentación de la industria de baterías de Malasia

Una batería es un dispositivo que convierte la energía química contenida en sus materiales activos directamente en energía eléctrica utilizando una reacción electroquímica de oxidación-reducción (redox).

El mercado de baterías de Malasia está segmentado por tecnología y aplicación. El mercado está segmentado por tecnología en baterías de plomo-ácido, baterías de iones de litio y otras tecnologías. El mercado está segmentado por aplicación en automoción, centros de datos, telecomunicaciones, almacenamiento de energía y otras aplicaciones (dispositivos médicos, herramientas eléctricas, defensa, etc.). El dimensionamiento del mercado y las previsiones se han realizado para cada segmento en función de los ingresos (USD).

| Batería de ácido sólido |

| Batería de iones de litio |

| Otros tipos de baterías |

| Automotor |

| Centros de datos |

| Telecomunicación |

| Almacen de energia |

| Otras aplicaciones (dispositivos médicos, herramientas eléctricas, defensa, etc.) |

| Tecnología de batería | Batería de ácido sólido |

| Batería de iones de litio | |

| Otros tipos de baterías | |

| Solicitud | Automotor |

| Centros de datos | |

| Telecomunicación | |

| Almacen de energia | |

| Otras aplicaciones (dispositivos médicos, herramientas eléctricas, defensa, etc.) |

Preguntas frecuentes sobre investigación de mercado de baterías de Malasia

¿Cuál es el tamaño actual del mercado de baterías de Malasia?

Se proyecta que el mercado de baterías de Malasia registre una tasa compuesta anual del 5,28% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de baterías de Malasia?

GS Yuasa Corporation, ABM Fujiya Berhad, Leoch Battery Corporation, Yokohama Batteries Sdn Bhd, FIAMM Energy Technology SpA son las principales empresas que operan en el mercado de baterías de Malasia.

¿Qué años cubre este mercado de baterías de Malasia?

El informe cubre el tamaño histórico del mercado de Baterías de Malasia para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Baterías de Malasia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de baterías de Malasia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de baterías de Malasia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de baterías de Malasia incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

/malaysia-battery-market---growth,-trends,-and-forecast-(2020---2025)_Companies_-_Malaysia_Battery.webp)