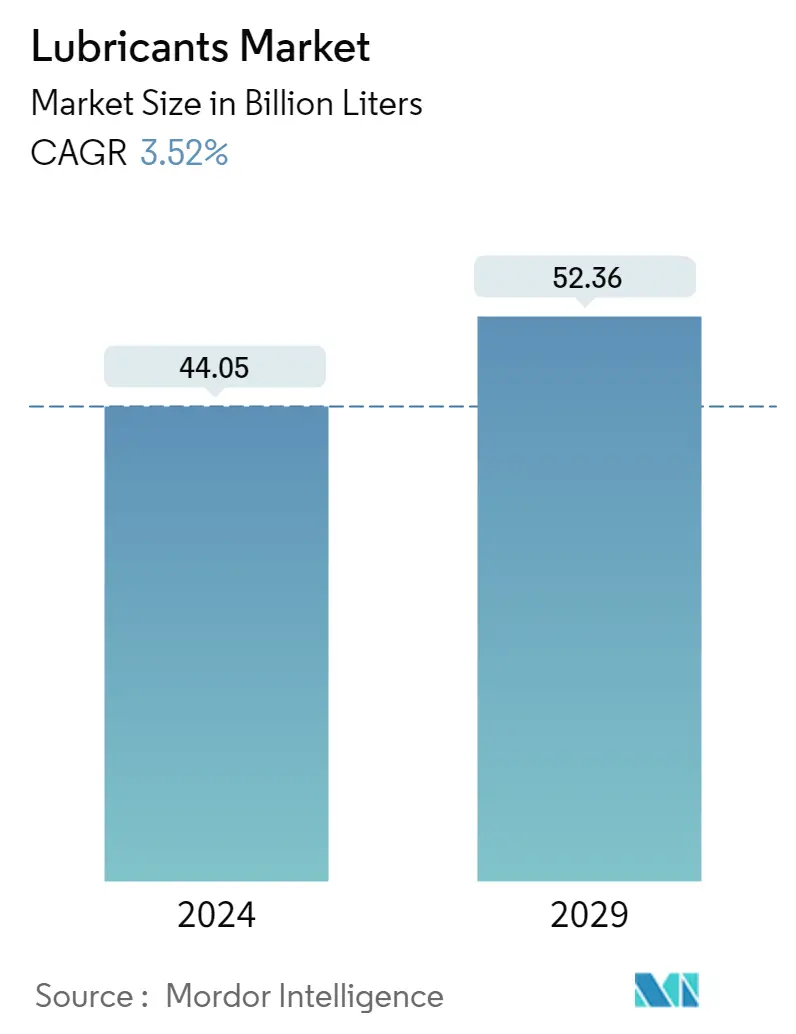

Tamaño del mercado de lubricantes

| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 44.05 mil millones de litros |

| Volumen del Mercado (2029) | 52.36 mil millones de litros |

| CAGR(2024 - 2029) | 3.52 % |

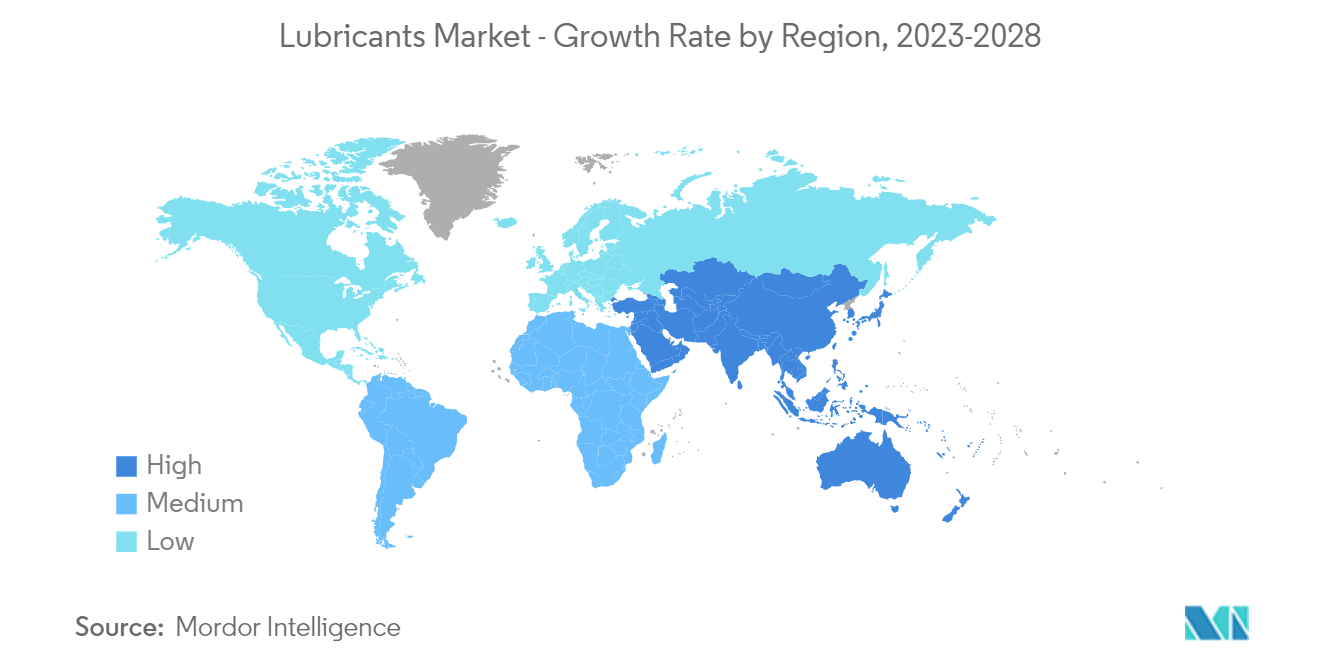

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de lubricantes

El tamaño del mercado de lubricantes se estima en 44,05 mil millones de litros en 2024, y se espera que alcance 52,36 mil millones de litros en 2029, creciendo a una tasa compuesta anual del 3,52% durante el período previsto (2024-2029).

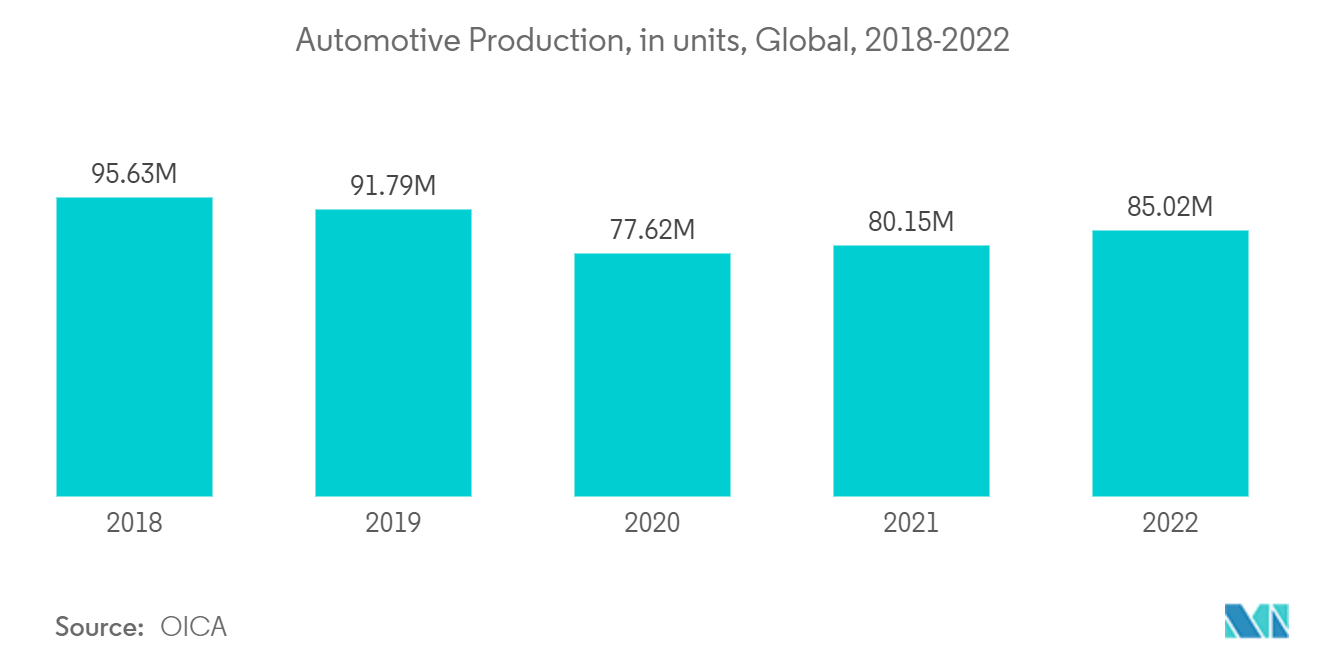

La crisis de la COVID-19 afectó gravemente a la industria mundial de suministro de automóviles, ya que tanto la producción como las ventas de vehículos de motor se detuvieron repentinamente en la mayoría de las regiones. Estos paros laborales provocaron una pérdida en la producción de millones de vehículos en todo el mundo. En la industria del automóvil, los lubricantes se utilizan ampliamente para controlar la fricción y el desgaste del motor, para proteger el motor de la oxidación y el aceite de motor almacenado en el cárter de los gases de combustión, y para enfriar los pistones.

- A corto plazo, un factor importante que impulsa el mercado estudiado es la creciente demanda de lubricantes de alto rendimiento (debido a sus mejores y mejoradas propiedades, como menor inflamabilidad, menor desgaste de engranajes y mayor vida útil).

- Por otro lado, se espera que el aumento de los intervalos de drenaje en los sectores automotriz e industrial y el modesto impacto de los vehículos eléctricos en breve obstaculicen el crecimiento del mercado estudiado en el período de pronóstico.

- El aceite de motor dominó el mercado y se espera que crezca durante el período de pronóstico, ya que se usa ampliamente para lubricar motores de combustión interna.

- Es probable que la creciente importancia de los biolubricantes represente una oportunidad en el futuro.

- Asia-Pacífico dominó el mercado global, con el mayor consumo proveniente de países como China e India.

Tendencias del mercado de lubricantes

El segmento de automoción y otros transportes dominará el mercado

- La automoción y otros medios de transporte, como aviones y barcos, son los mayores mercados de lubricantes.

- Los diseños de los motores se mejoraron continuamente para mejorar el rendimiento, aumentar la eficiencia y, al mismo tiempo, cumplir con las regulaciones de emisiones ambientales.

- Los vehículos ligeros incluyen vehículos de dos ruedas y turismos. Los aceites de motor, aceites para engranajes, aceites para transmisiones, grasas y aceites para compresores son los lubricantes más utilizados en estos automóviles. Los lubricantes ocupan una buena proporción tanto en el mercado OEM como en el mercado de repuestos.

- Los camiones de servicio mediano típicos incluyen camiones utilitarios, de mensajería, de reparto de paquetes, ambulancias, autobuses lanzadera, autobuses escolares y vehículos recreativos. Sin embargo, los camiones rectos siguen siendo los chasis de servicio mediano predominantes.

- En estos vehículos se utilizan ampliamente lubricantes de servicio medio y alto rendimiento, ya que los componentes, como engranajes, sistemas de transmisión y motores, están sujetos a cargas elevadas y fricción rápida, lo que produce mucho calor.

- En los primeros tres trimestres de 2022, se fabricaron alrededor de 50 millones de turismos en todo el mundo, casi un 9% más que en el mismo trimestre de 2021. Sin embargo, en 2019, esta cifra fue aún menos de alrededor de 5 millones de unidades con respecto a los niveles prepandémicos, según informe de la Asociación Europea de Fabricantes de Automóviles (ACEA).

- Según los datos publicados por la AIE, en 2022 se vendieron más de 10 millones de coches eléctricos en todo el mundo y se espera que las ventas crezcan otro 35% en 2023 hasta alcanzar los 14 millones.

- Según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA), el total de unidades de vehículos producidas en 2022 fue de 85.016.728 frente a 82.684.788 en 2021.

- Se espera que todos los factores mencionados anteriormente aumenten significativamente el crecimiento del mercado durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado mundial. Con la creciente necesidad de energía eólica y una gran base de producción automotriz en países como China, India y Japón, el uso de lubricantes está aumentando en la región.

- China es el mayor consumidor de lubricantes de la región y del mundo, seguido de Estados Unidos. Además de la automoción y la energía eólica, la fabricación de productos químicos es otra importante industria de usuarios finales en China.

- 20 fabricantes de automóviles de la India, incluidos Tata Motors Ltd, Suzuki Motor Gujarat, Mahindra, Mahindra, Hyundai y Kia India Pvt. Ltd. Ltd fue seleccionada en febrero de 2020 para recibir incentivos vinculados a la producción (PLI) como parte del plan del gobierno para aumentar la fabricación local de vehículos y atraer nuevas inversiones.

- Sin embargo, se espera que la industria de vehículos eléctricos en Corea del Sur crezca a un ritmo rápido. El crecimiento de la industria de los vehículos eléctricos también se ve impulsado por el objetivo del gobierno de electrificar el 33% de todos los vehículos para 2030. Se espera que el número de estaciones de carga para vehículos eléctricos aumente a 15.000 para 2025 para lograr este objetivo.

- A su vez, se espera que los factores anteriores aumenten el consumo de lubricantes en la región durante el período de pronóstico.

Descripción general de la industria de los lubricantes

El mercado estudiado se consolida entre los 10 mejores jugadores. Las principales empresas están utilizando estrategias e inversiones competitivas para retener y ampliar sus acciones. Los cinco principales actores del mercado son (no en un orden particular) Exxon Mobil Corporation, Chevron Corporation, BP plc, Shell plc y TotalEnergies.

Líderes del mercado de lubricantes

-

Exxon Mobil Corporation

-

Chevron Corporation

-

BP p.l.c.

-

Shell plc

-

TotalEnergies

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes

- Enero de 2022: a partir del 1 de abril, ExxonMobil Corporation se organizó en tres líneas de negocios ExxonMobil Upstream Company, ExxonMobil Product Solutions y ExxonMobil Low Carbon Solutions.

- Enero de 2022: Chevron Lubricants Lanka PLC, una subsidiaria de Chevron Corporation, anunció un acuerdo de comercialización con Rock Energy en Bangladesh para sus productos lubricantes.

Informe de mercado de lubricantes índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Uso creciente de lubricantes de alto rendimiento

4.1.2 Demanda del creciente sector de la energía eólica

4.1.3 Expansión del mercado mundial de la cadena de frío

4.2 Restricciones

4.2.1 Aumento de los intervalos de drenaje en los sectores automotriz e industrial

4.2.2 Impacto modesto de los vehículos eléctricos (EV) en el futuro

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

4.5 Análisis de política regulatoria

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Grupo

5.1.1 grupo yo

5.1.2 Grupo II

5.1.3 Grupo III

5.1.4 Grupo IV

5.1.5 Grupo V

5.2 Existencias básicas

5.2.1 Lubricante de aceite mineral

5.2.2 Lubricante sintético

5.2.3 Lubricante semisintético

5.2.4 Lubricante de base biológica

5.3 tipo de producto

5.3.1 Aceite de Motul r

5.3.2 Fluido hidráulico y de transmisión

5.3.3 Fluido para trabajar metales

5.3.4 Aceite industrial general

5.3.5 Aceite para engranajes

5.3.6 Grasa

5.3.7 Aceite de proceso

5.3.8 Otros tipos de productos

5.4 Industria del usuario final

5.4.1 Generación de energía

5.4.2 Transporte automotriz y otros

5.4.3 Equipamiento pesado

5.4.4 Alimentos y bebidas

5.4.5 Metalurgia y Metalmecánica

5.4.6 Fabricación de productos químicos

5.4.7 Otras industrias de usuarios finales (embalaje, petróleo y gas)

5.5 Geografía

5.5.1 Asia-Pacífico

5.5.1.1 Porcelana

5.5.1.2 India

5.5.1.3 Japón

5.5.1.4 Corea del Sur

5.5.1.5 Filipinas

5.5.1.6 Indonesia

5.5.1.7 Malasia

5.5.1.8 Tailandia

5.5.1.9 Vietnam

5.5.1.10 Resto de Asia-Pacífico

5.5.2 América del norte

5.5.2.1 Estados Unidos

5.5.2.2 Canada

5.5.2.3 México

5.5.3 Europa

5.5.3.1 Alemania

5.5.3.2 Reino Unido

5.5.3.3 Italia

5.5.3.4 Francia

5.5.3.5 Rusia

5.5.3.6 Pavo

5.5.3.7 España

5.5.3.8 El resto de Europa

5.5.4 Sudamerica

5.5.4.1 Brasil

5.5.4.2 Argentina

5.5.4.3 Chile

5.5.4.4 Colombia

5.5.4.5 Resto de Sudamérica

5.5.5 Oriente Medio

5.5.5.1 Arabia Saudita

5.5.5.2 Irán

5.5.5.3 Irak

5.5.5.4 Emiratos Árabes Unidos

5.5.5.5 Kuwait

5.5.5.6 Resto de Medio Oriente

5.5.6 África

5.5.6.1 Egipto

5.5.6.2 Sudáfrica

5.5.6.3 Nigeria

5.5.6.4 Argelia

5.5.6.5 Marruecos

5.5.6.6 Resto de África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado (%)**/Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 AMSOIL INC.

6.4.2 BASF SE

6.4.3 Bharat Petroleum Corporation Limited

6.4.4 BP p.l.c.

6.4.5 Blaser Swisslube

6.4.6 Carl Bechem GmbH

6.4.7 China National Petroleum Corporation (PetroChina)

6.4.8 China Petrochemical Corporation (Sinopec)

6.4.9 Chevron Corporation

6.4.10 Eni SpA

6.4.11 Exxon Mobil Corporation

6.4.12 FUCHS

6.4.13 Gazprom Neft PJSC

6.4.14 Gulf Oil Corporation Limited

6.4.15 Hindustan Petroleum Corporation Limited

6.4.16 Idemitsu Kosan Co. Ltd

6.4.17 Indian Oil Corporation Ltd

6.4.18 Illinois Tool Works Inc. (ROCOL)

6.4.19 ENEOS Corporation

6.4.20 Kluber Lubrication München GmbH & Co. KG

6.4.21 LUKOIL

6.4.22 moto

6.4.23 PT Pertamina Lubricants

6.4.24 Petrobras

6.4.25 PETROFER CHEMIE H. R. Fischer GmbH + Co. KG

6.4.26 Petromin

6.4.27 Petroliam Nasional Berhad

6.4.28 Phillips 66 Company

6.4.29 Repsol

6.4.30 Shell plc

6.4.31 SK Lubricants Co. Ltd

6.4.32 Veedol International Limited

6.4.33 TotalEnergies

6.4.34 Valvoline LLC

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Creciente importancia de los biolubricantes

7.2 Otras oportunidades

Segmentación de la industria de lubricantes

Los productos lubricantes están hechos de una combinación de aceites base y aditivos. La composición del aceite base en la formulación de lubricantes está principalmente entre 75 y 90%. Los aceites base poseen propiedades lubricantes y constituyen hasta el 90% del producto lubricante final. El mercado de lubricantes está segmentado por grupo, stock base, tipo de producto, industria de usuario final y geografía. Por grupos, el mercado se segmenta en Grupo I, Grupo II, Grupo III, Grupo IV y Grupo V. Por stock base. El mercado está segmentado en lubricantes de aceite mineral, lubricantes semisintéticos, lubricantes sintéticos y lubricantes de base biológica. El mercado está segmentado por tipo de producto en aceite de motor, fluido hidráulico y de transmisión, fluido para trabajar metales, aceite industrial general, aceite para engranajes, grasa, aceite de proceso y otros tipos de productos. La industria de usuarios finales segmenta el mercado en generación de energía, automoción y otros transportes, equipos pesados, alimentos y bebidas, metalurgia y metalurgia, fabricación de productos químicos y otras industrias de usuarios finales, incluidos envases, petróleo, gas, etc. El informe también Cubre el tamaño del mercado y las previsiones para el mercado de lubricantes en 33 países en las principales regiones. El dimensionamiento del mercado y las previsiones para cada segmento se basan en el volumen (miles de millones de litros).

| Grupo | ||

| ||

| ||

| ||

| ||

|

| Existencias básicas | ||

| ||

| ||

| ||

|

| tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

|

Preguntas frecuentes sobre investigaciones de mercado de lubricantes

¿Qué tamaño tiene el mercado de lubricantes?

Se espera que el tamaño del mercado de lubricantes alcance los 44,05 mil millones de litros en 2024 y crezca a una tasa compuesta anual del 3,52% hasta alcanzar los 52,36 mil millones de litros en 2029.

¿Cuál es el tamaño actual del mercado Lubricantes?

En 2024, se espera que el tamaño del mercado de lubricantes alcance los 44,05 mil millones de litros.

¿Quiénes son los actores clave en el mercado Lubricantes?

Exxon Mobil Corporation, Chevron Corporation, BP p.l.c., Shell plc, TotalEnergies son las principales empresas que operan en el mercado de lubricantes.

¿Cuál es la región de más rápido crecimiento en el mercado Lubricantes?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de lubricantes?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de lubricantes.

¿Qué años cubre este mercado de Lubricantes y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de lubricantes se estimó en 42,55 mil millones de litros. El informe cubre el tamaño histórico del mercado de Lubricantes para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Lubricantes para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de lubricantes

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Lubricantes en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de lubricantes incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.