Análisis del mercado de baterías de plomo ácido

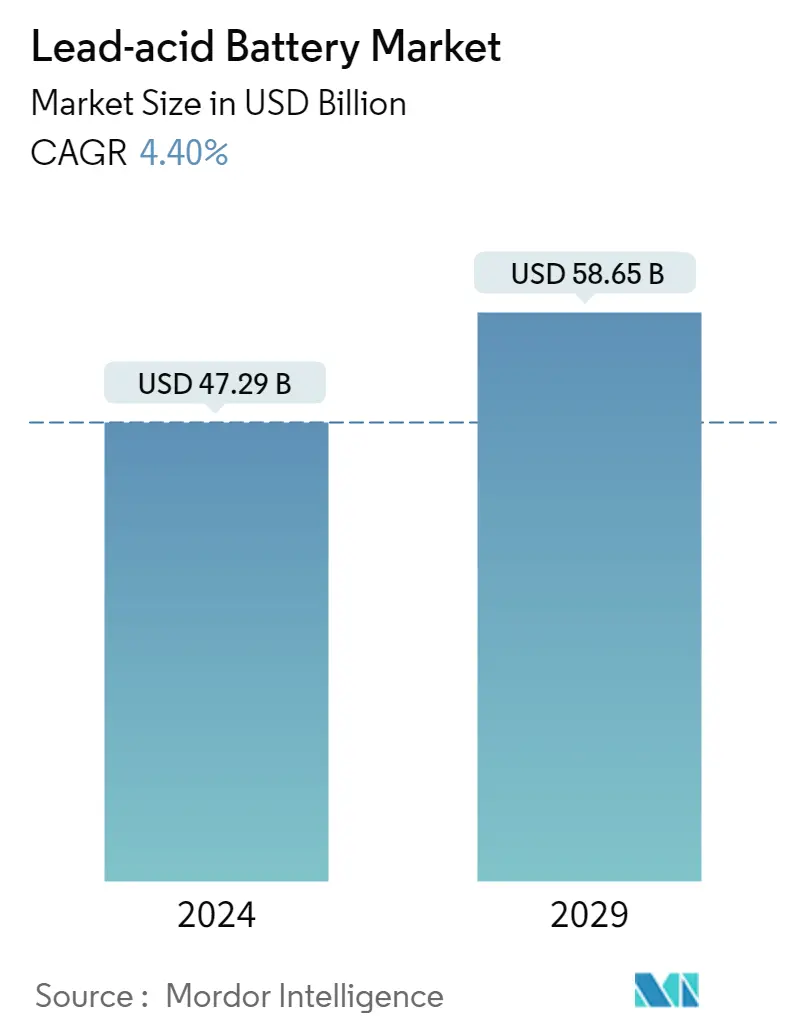

El tamaño del mercado de baterías de plomo-ácido se estima en 47,29 mil millones de dólares en 2024 y se espera que alcance los 58,65 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,40% durante el período previsto (2024-2029).

Aunque COVID-19 afectó negativamente al mercado en 2020, ha alcanzado niveles prepandémicos.

- A medio plazo, se espera que el aumento de las ventas de automóviles estimule el crecimiento del mercado de baterías de plomo-ácido.

- Por otro lado, se espera que la disminución de los costos y la creciente adopción de baterías de iones de litio obstaculicen el crecimiento del mercado durante el período previsto.

- El mercado de baterías de plomo-ácido ha sido testigo de varios desarrollos en tecnologías como las baterías AGM (Absorbed Glass Mat) y la tecnología EFB (Enhanced Flooded Battery), que se espera que brinden grandes oportunidades para el mercado durante el período de pronóstico.

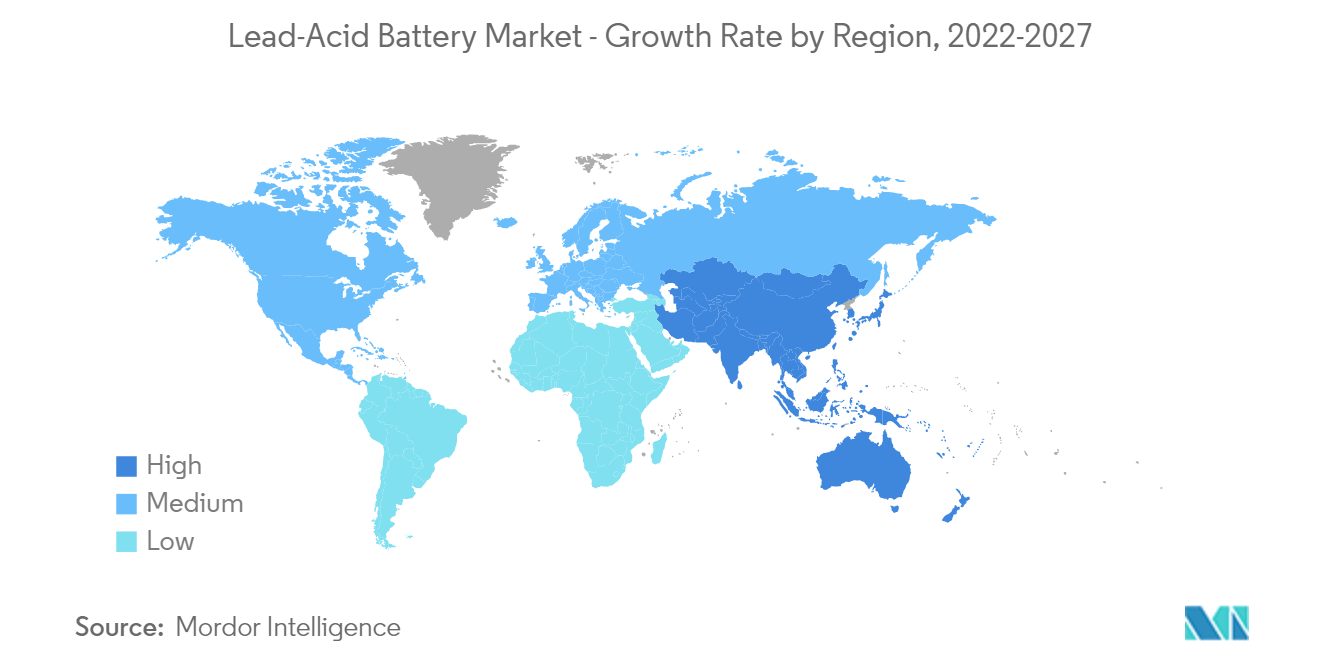

- Se espera que Asia-Pacífico domine el mercado de baterías de plomo-ácido, y la mayor parte de la demanda provendrá de China, Japón e India.

Tendencias del mercado de baterías de plomo ácido

El segmento de baterías SLI dominará el mercado

- Las baterías SLI están diseñadas para automóviles y siempre se instalan con el sistema de carga del vehículo, lo que significa que hay un ciclo continuo de carga y descarga en la batería cada vez que el vehículo está en uso. Las baterías de 12 voltios son las más utilizadas desde hace más de 50 años. Sin embargo, su voltaje promedio (mientras están en uso en el automóvil y se cargan mediante el alternador) se acerca a los 14 voltios.

- El segmento de baterías SLI tuvo una participación de mercado del 75,32% en 2021. Se espera que su participación crezca durante el período previsto, debido al crecimiento mundial del sector automotriz. La creciente demanda de los fabricantes de equipos originales y de los mercados de repuestos ha impulsado el sector de la automoción.

- Los principales factores atribuidos al crecimiento del mercado de baterías SLI son la creciente demanda de estas baterías para alimentar motores de arranque, luces, sistemas de encendido u otros motores de combustión interna, garantizando al mismo tiempo un alto rendimiento, una larga vida útil y una rentabilidad.

- La batería de plomo-ácido es la tecnología elegida para todas las aplicaciones de baterías SLI en vehículos con motor de combustión convencional, como automóviles y camiones en todo el mundo.

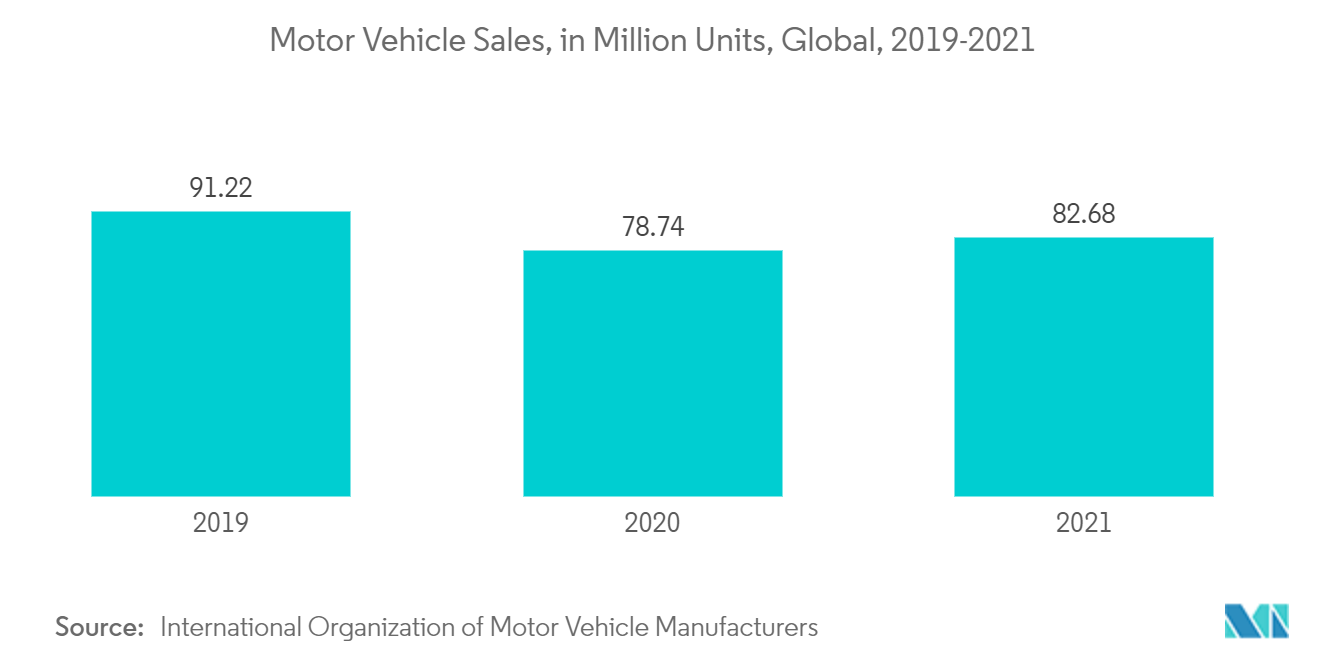

- Según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA), las ventas de vehículos de motor a nivel mundial se han ido recuperando después de una caída en 2020. En 2021, el mundo fue testigo de un aumento del 4,96 % en las ventas de vehículos de motor en comparación con 2020.

- Aunque se espera que el mercado de motores de combustión convencionales disminuya en los próximos 30 a 40 años, se espera que las tecnologías de automóviles de reemplazo continúen utilizando baterías de plomo-ácido tipo SLI para proporcionar energía a diversos dispositivos electrónicos y de seguridad dentro del vehículo.

Asia-Pacífico dominará el mercado

- Se espera que Asia-Pacífico domine el mercado de baterías de plomo-ácido, y la mayor parte de la demanda provendrá de China, Japón e India.

- En 2021, China es el mayor mercado de vehículos eléctricos y vende alrededor de 3,3 millones de vehículos.

- La creciente adopción de vehículos eléctricos se alinea con la política de energía limpia. El gobierno chino planea aliviar las restricciones a los fabricantes de automóviles que importan automóviles al país para reducir la brecha entre la oferta y la demanda. Actualmente, los fabricantes de automóviles extranjeros enfrentan un arancel de importación del 25% o tienen que construir una fábrica en China con un límite del 50% de propiedad. Se espera que los fabricantes de vehículos eléctricos sean los primeros en beneficiarse de este cambio.

- Además, en la India, se espera que el creciente sector del automóvil, el creciente número de proyectos de energía solar y la continua expansión de la infraestructura de telecomunicaciones impulsen la demanda de baterías de plomo-ácido en el país.

- El sector de las telecomunicaciones sigue siendo uno de los usuarios finales más prometedores de la India para el uso de baterías de plomo-ácido. El sector de las telecomunicaciones de la India ha registrado un fuerte crecimiento durante la última década. Por ejemplo, según la Autoridad Reguladora de Telecomunicaciones de la India, la base total de suscriptores de telefonía móvil o inalámbrica alcanzó los 1142,08 millones en marzo de 2022.

- Sin embargo, el mercado de baterías de plomo-ácido en la India enfrenta desafíos debido a la tecnología de baterías de iones de litio, lo que ha llevado a un mayor enfoque en las actividades de investigación y desarrollo relacionadas con las baterías de plomo-ácido. Los fabricantes se ven obligados a ofrecer baterías duraderas y de alta calidad con bajo mantenimiento para sostener la competencia de las baterías de iones de litio.

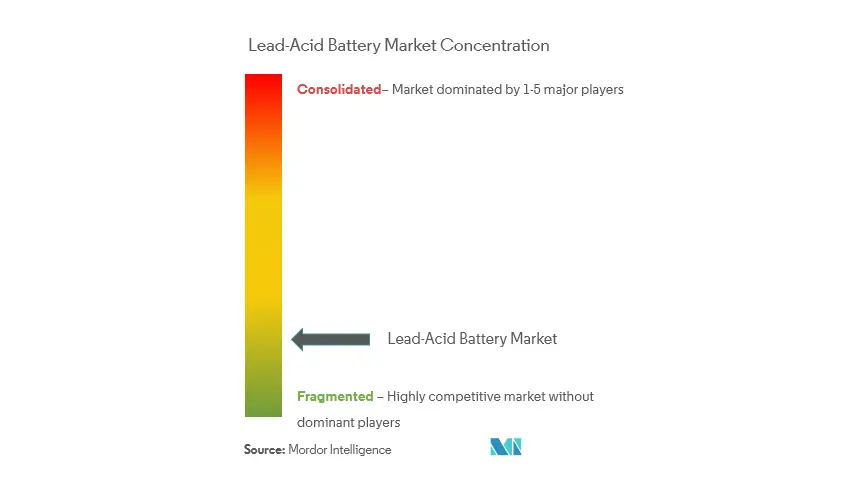

Descripción general de la industria de baterías de plomo ácido

El mercado de baterías de plomo-ácido está fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen Panasonic Corporation, GS Yuasa Corporation, EnerSys, East Penn Manufacturing Co. y Leoch International Technology Limited, entre otros.

Líderes del mercado de baterías de plomo ácido

Panasonic Corporation

GS Yuasa Corporation

EnerSys

East Penn Manufacturing Co.

Leoch International Technology Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de baterías de plomo ácido

- Octubre de 2022 el sistema de almacenamiento de energía de batería de plomo-ácido estacionario de BAE USA obtuvo la certificación para la tercera edición de ANSI/CAN/UL 1973. Una empresa estadounidense de pruebas, inspección y certificación, UL Solutions, certificó la capacidad del ESS.

- Julio de 2022 Amara Raja Battery (ARBL) anunció planes para expandir su negocio de plomo-ácido con varias opciones para expandirse geográficamente fuera de la India. Como parte de la expansión, la empresa se centra en ampliar el negocio de plomo-ácido, principalmente en África, Oriente Medio y el Sudeste Asiático.

Segmentación de la industria de baterías de plomo ácido

La batería de plomo-ácido es una batería recargable que consta de dos electrodos sumergidos en un electrolito de ácido sulfúrico. El electrodo positivo está hecho de granos de óxido de plomo metálico, mientras que el electrodo negativo está unido a una rejilla de plomo metálico.

El mercado de baterías de plomo-ácido está segmentado por aplicación (baterías SLI (arranque, iluminación y encendido), baterías estacionarias (telecomunicaciones, UPS, sistemas de almacenamiento de energía (ESS), etc.), baterías portátiles (electrónica de consumo, etc.), otras aplicaciones), tecnología (batería de plomo-ácido inundada y regulada por válvula) y geografía (América del Norte, Europa, resto del mundo). El informe ofrece el tamaño del mercado y previsiones en términos de ingresos en miles de millones de dólares para todos los segmentos anteriores.

| Baterías SLI (Arranque, Iluminación, Encendido) |

| Baterías estacionarias (Telecomunicaciones, UPS, sistemas de almacenamiento de energía (ESS), etc.) |

| Baterías portátiles (electrónica de consumo, etc.) |

| Otras aplicaciones |

| inundado |

| VRLA (Plomo-ácido regulado por válvula) |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Italia | |

| Reino Unido | |

| Federación Rusa | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por aplicación | Baterías SLI (Arranque, Iluminación, Encendido) | |

| Baterías estacionarias (Telecomunicaciones, UPS, sistemas de almacenamiento de energía (ESS), etc.) | ||

| Baterías portátiles (electrónica de consumo, etc.) | ||

| Otras aplicaciones | ||

| Por tecnología | inundado | |

| VRLA (Plomo-ácido regulado por válvula) | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Italia | ||

| Reino Unido | ||

| Federación Rusa | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de baterías de plomo ácido

¿Qué tamaño tiene el mercado de baterías de plomo-ácido?

Se espera que el tamaño del mercado de baterías de plomo-ácido alcance los 47,29 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,40% hasta alcanzar los 58,65 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Baterías de plomo-ácido?

En 2024, se espera que el tamaño del mercado de baterías de plomo-ácido alcance los 47,29 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Batería de plomo-ácido?

Panasonic Corporation, GS Yuasa Corporation, EnerSys, East Penn Manufacturing Co., Leoch International Technology Limited son las principales empresas que operan en el mercado de baterías de plomo-ácido.

¿Cuál es la región de más rápido crecimiento en el mercado Baterías de plomo-ácido?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de baterías de plomo-ácido?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de baterías de plomo-ácido.

¿Qué años cubre este mercado de Baterías de plomo-ácido y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de baterías de plomo-ácido se estimó en 45,30 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Baterías de plomo-ácido para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Baterías de plomo-ácido para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de baterías de plomo ácido

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Baterías de plomo ácido en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Baterías de plomo ácido incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.