Tamaño del mercado de buques de apoyo offshore en América Latina

| Período de Estudio | 2021 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2021 - 2022 |

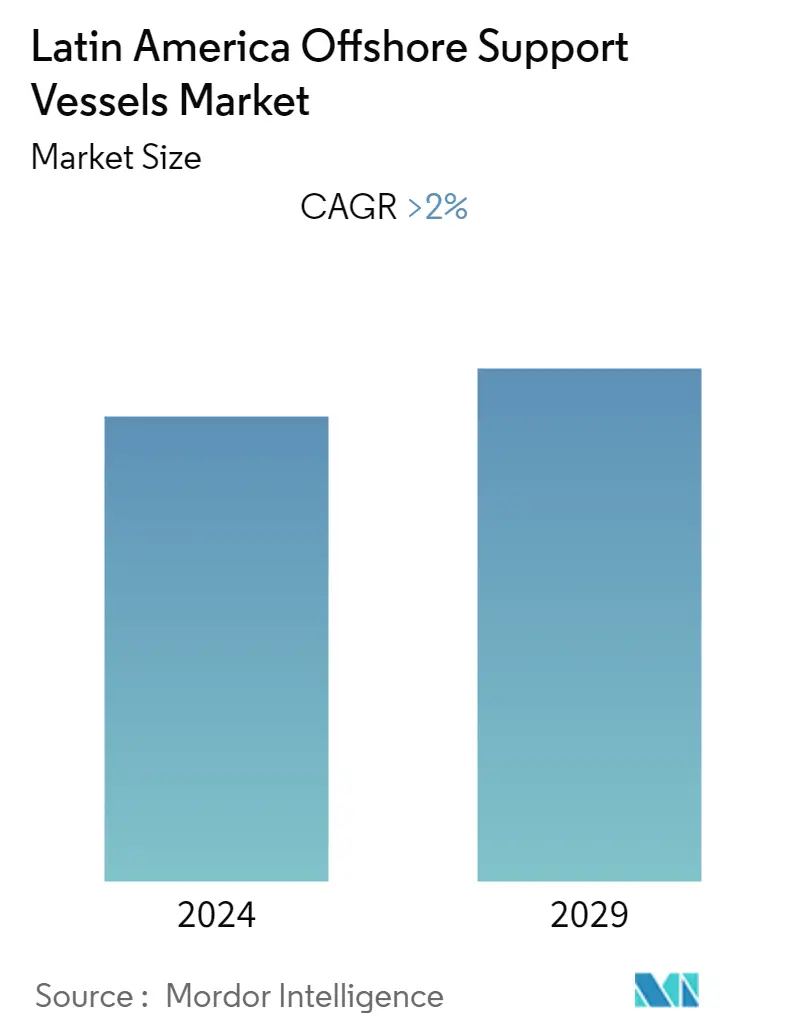

| CAGR | > 2.00 % |

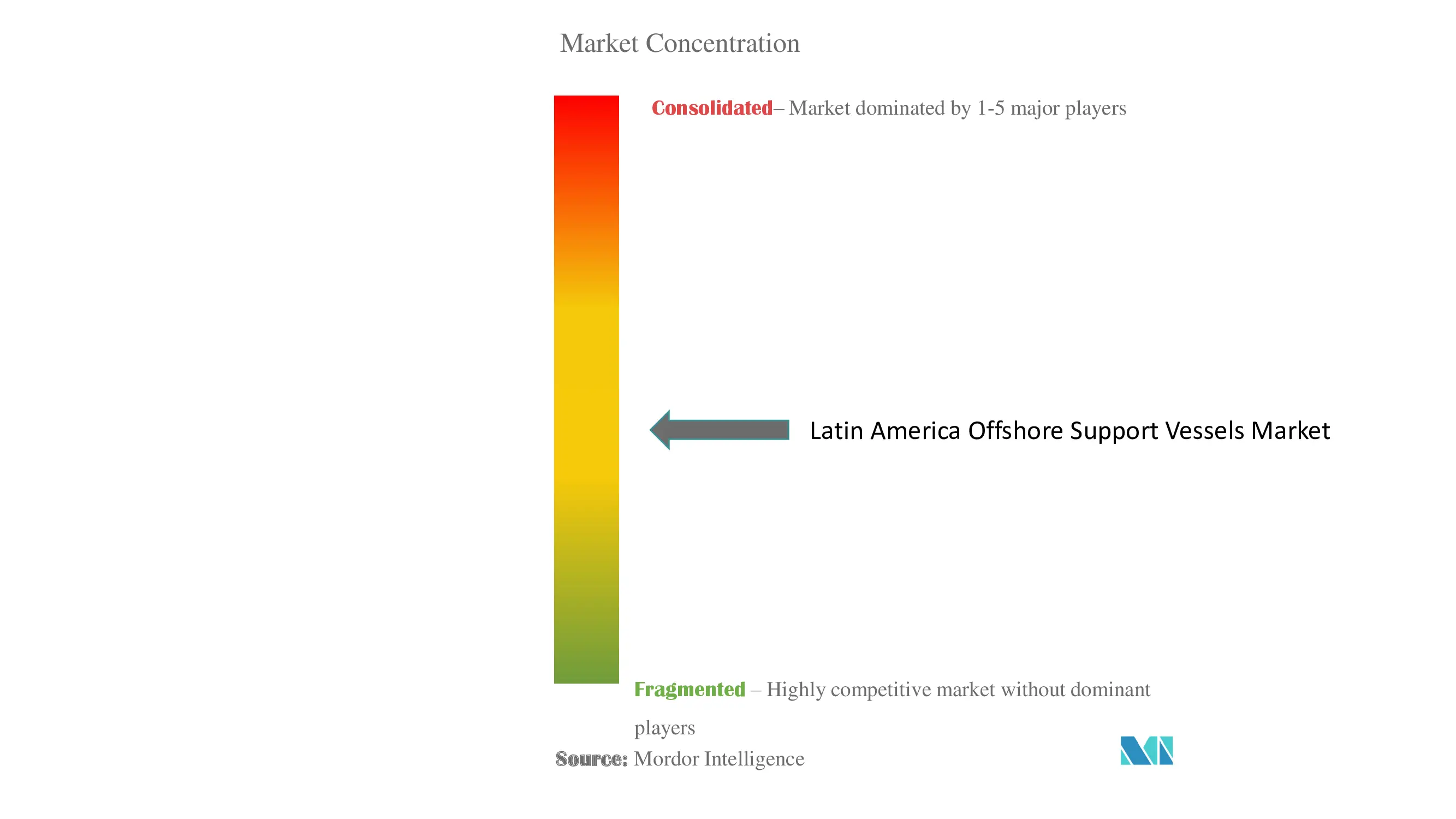

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de buques de apoyo offshore en América Latina

Se proyecta que el mercado latinoamericano de buques de apoyo offshore registre una tasa compuesta anual de más del 2% durante el período previsto.

El mercado se vio afectado negativamente por COVID-19. Actualmente, el mercado ha alcanzado niveles prepandémicos.

A mediano plazo, es probable que factores como el aumento de la exploración de petróleo y gas en alta mar y los proyectos de parques eólicos en el Océano Atlántico impulsen el mercado.

Por otro lado, es probable que las regulaciones estrictas de los gobiernos y las fuertes multas por cualquier cuestión relacionada con el medio ambiente limiten el crecimiento del mercado.

Sin embargo, es probable que el aumento de las actividades de exploración y desarrollo en las cuencas de aguas profundas descubiertas recientemente, como la cuenca de Santos y la cuenca de Campos, cree muchas oportunidades para el mercado latinoamericano de apoyo costa afuera en el futuro.

Debido a su mayor número de actividades en aguas profundas en el Océano Atlántico, se espera que Brasil experimente un crecimiento significativo del mercado durante el período previsto.

Tendencias del mercado de buques de apoyo offshore en América Latina

El segmento de buques de suministro de plataforma (PSV) dominará el mercado

América Latina alberga algunos de los países más grandes del mundo en términos de reservas probadas de petróleo y gas. La región también alberga uno de los mercados de petróleo y gas marinos más grandes del mundo. Brasil, Venezuela, México, Argentina y Colombia son los principales países en la industria del petróleo y el gas de la región.

Los proyectos de petróleo y gas costa afuera en América Latina tienen precios de equilibrio más bajos y tiempos de recuperación competitivos en comparación con proyectos similares en todo el mundo, lo que los hace más resilientes en los tiempos turbulentos actuales. Se espera que para 2023 se pongan en marcha alrededor de 30 proyectos de petróleo y gas marinos en toda la región, lo que requiere una inversión acumulada de alrededor de 50 mil millones de dólares. Estos proyectos son operados por una combinación de compañías petroleras nacionales (NOC) e importantes empresas independientes.

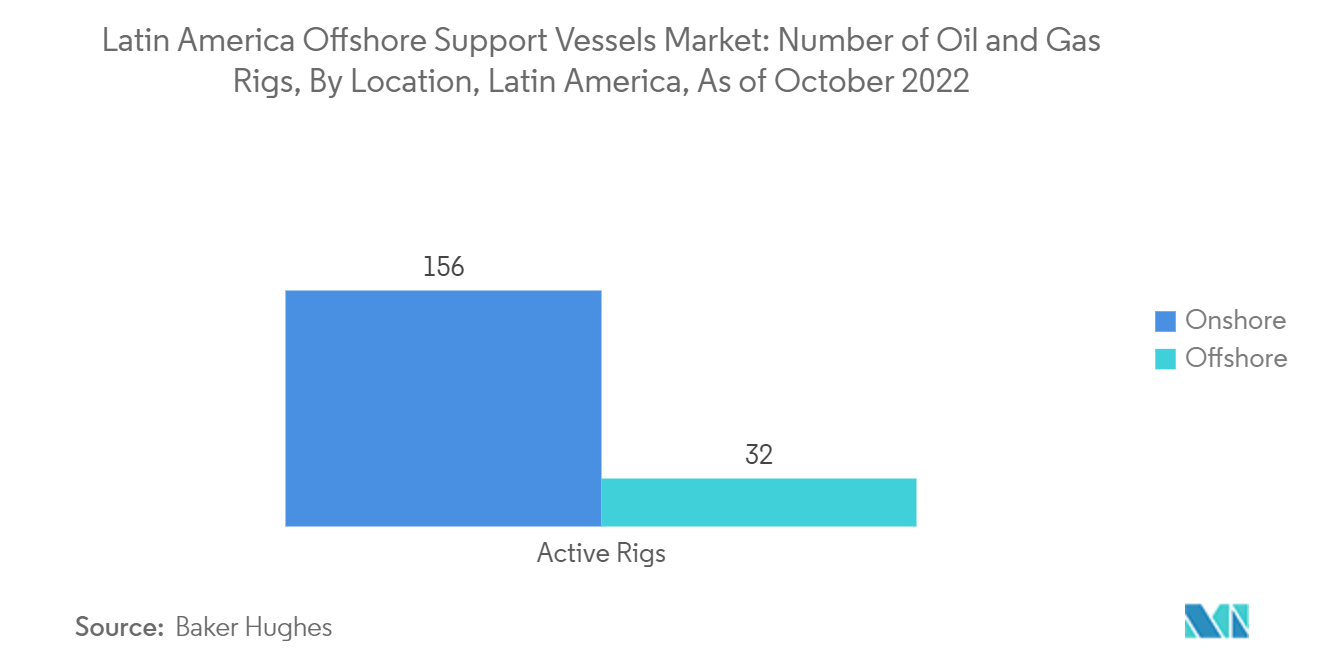

Los buques de suministro de plataforma (PSV) son buques marinos utilizados para transferir equipos, tripulación y otros bienes a la plataforma de perforación marina. En 2014, después de una disminución en los precios del petróleo, el mercado de buques de apoyo en alta mar se desaceleró, pero a medida que los precios del petróleo comenzaron a subir, el mercado de buques de apoyo en alta mar también ganó ritmo. En octubre de 2022, había 156 plataformas terrestres en la región, y otras 32 plataformas ubicadas en alta mar.

Se espera que Guyana sea un nuevo participante esta década en la lista de las principales regiones productoras costa afuera debido al descubrimiento de reservas de más de 8 mil millones de BEP (barriles equivalentes de petróleo) en el bloque Stabroek operado por ExxonMobil. Se espera que hasta 2025 se sancionen cerca de 4 mil millones de BEP de reservas, lo que requerirá inversiones por 30 mil millones de dólares y aportará más de 900.000 barriles de petróleo por día en el pico de producción.

En julio de 2022, ExxonMobil y sus socios anunciaron dos nuevos descubrimientos de petróleo en los pozos Seabob-1 y Kiru-Kiru-1, ubicados en el bloque Stabroek frente a la costa de Guyana. Como resultado de estos descubrimientos en el sureste de los desarrollos Liza y Payara, los recursos recuperables descubiertos previamente en el bloque Stabroek se han incrementado a aproximadamente 11 mil millones de barriles de petróleo equivalente.

En octubre de 2022, el regulador petrolero de México aprobó el plan renovado presentado por Pemex para desarrollar el proyecto de gas natural en aguas profundas Lakach, alguna vez abandonado.

La fase de exploración y desarrollo del proyecto mencionado anteriormente requerirá enormes cantidades de equipos que pueden ser entregados mediante buques de suministro de plataformas (PSV).

Por lo tanto, los puntos anteriores indican que se espera que los PSV dominen el mercado latinoamericano de buques de apoyo costa afuera durante el período de pronóstico.

Brasil dominará el mercado

Las actividades en aguas profundas y ultraprofundas influyen directamente en el mercado de buques de apoyo en alta mar. Después de que los precios del petróleo cayeron en 2014, muchos países optaron por proyectos terrestres. Aún así, resultó que el período de retorno de la inversión de los proyectos terrestres es de 10 a 15 años. Así, Brasil inició exploraciones en aguas profundas y ultraprofundas, que son más rentables y tienen un período de retorno de la inversión de 5 a 6 años.

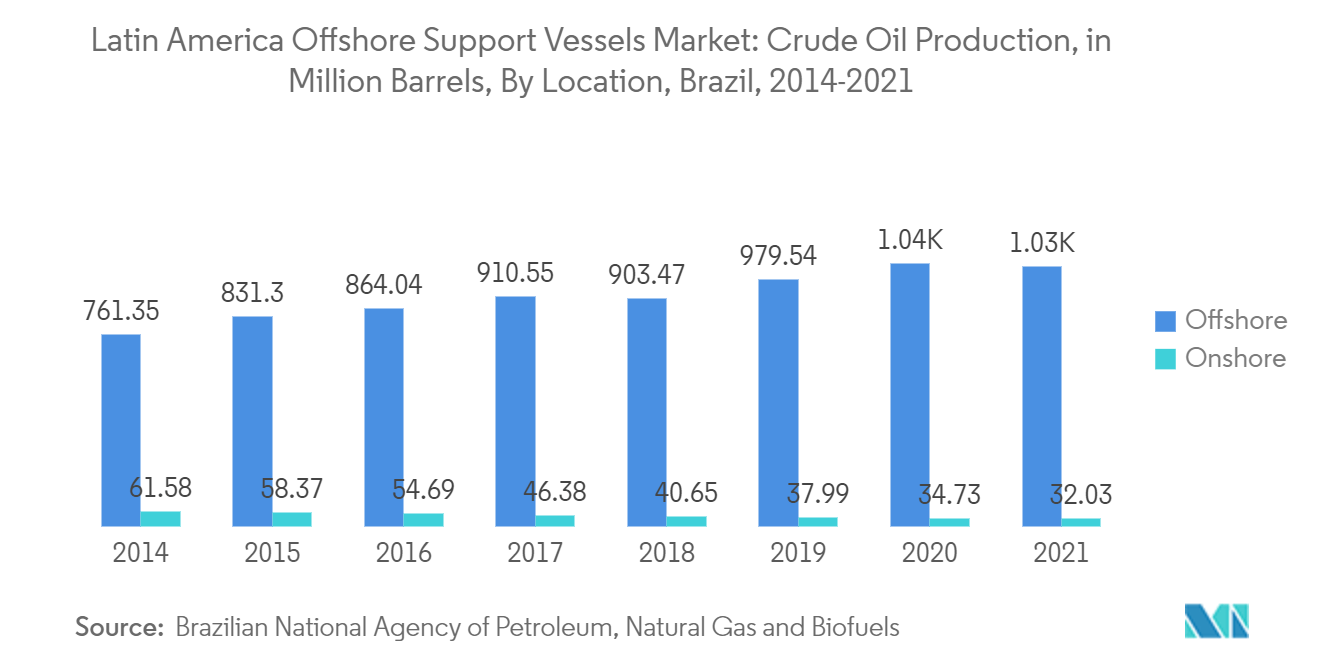

Según la Agencia Nacional de Petróleo, Gas Natural y Biocombustibles (ANP), en 2021, del total de la producción de crudo del país, el 97% provino del mar y solo el 3% del mar. La producción total de petróleo crudo en el país fue de 1.060,37 millones de barriles. Es probable que futuros proyectos futuros en aguas profundas aumenten la participación de Brasil en el mercado latinoamericano de buques de apoyo costa afuera.

En 2021, Brasil fue el noveno productor de petróleo y gas del mundo, el mayor productor de América del Sur y el octavo consumidor de productos petrolíferos del mundo. La mayor parte del petróleo y el gas se producen en alta mar.

En junio de 2022, alrededor de siete plataformas activas estaban operando en áreas marinas y tres plataformas activas en áreas terrestres del país. En 2021, los activos flotantes como el almacenamiento y descarga de producción flotante (FPSO), los buques de perforación, los semisumergibles y el almacenamiento y descarga flotantes (FSO) representaron más del 80% de las plataformas marinas activas en el país. Esto, a su vez, indica el predominio de los activos flotantes marinos en la industria upstream de petróleo y gas de Brasil.

Se espera que Brasil desempeñe un papel importante en la recuperación de la industria del petróleo y el gas marino desde un 2020 tumultuoso, especialmente en el mercado de producción flotante. Se espera que el país despliegue alrededor de 18 FPSO para 2025.

En mayo de 2022, el astillero Keppel de Singapur presentó las mejores ofertas en una licitación de Petrobras para los contratos de ingeniería, adquisiciones y construcción (EPC) de dos FPSO planificadas para el campo brasileño de Búzios. Keppel ofreció 2.980 millones de dólares cada uno en el lote A y en el lote B, superando las propuestas de Sembcorp Marine, que ofreció 3.660 millones de dólares y 3.730 millones de dólares. Otros cuatro posibles postores declinaron presentar propuestas. Además, las FPSO involucradas son P-80 y P-82, cuyo inicio de operaciones está previsto para 2026 en el activo presalino de la cuenca de Santos.

Petrobras prevé invertir alrededor de 68 mil millones de dólares entre 2022 y 2026. De esta inversión total, el 84% se destinará a la exploración y producción (EP) de petróleo y gas natural. Del total de CAPEX de exploración y producción (USD 57 mil millones), alrededor del 67% se asignará a activos del presal. Esto indica que se espera que el sector upstream de petróleo y gas, especialmente los activos de petróleo y gas costa afuera de Brasil, sea testigo de una inversión significativa durante el período previsto. Por lo tanto, se espera que factores como los planes para desarrollar bloques de petróleo y gas en alta mar, particularmente en las cuencas presalinas, impulsen el mercado de buques de apoyo en alta mar en Brasil durante el período de pronóstico.

Por lo tanto, debido a los puntos anteriores, es probable que Brasil, con la mayoría de las actividades en aguas profundas costa afuera, experimente un crecimiento significativo en el mercado latinoamericano de buques de apoyo costa afuera durante el período de pronóstico.

Descripción general de la industria de buques de apoyo costa afuera en América Latina

El mercado latinoamericano de buques de apoyo offshore se encuentra moderadamente consolidado. Algunos de los principales actores del mercado incluyen Edison Chouest Offshore, Tidewater Inc., GulfMark Offshore, Inc., SEACOR Marine Holdings Inc. y Bourbon Corp, entre otros.

Líderes del mercado de buques de apoyo offshore en América Latina

-

Edison Chouest Offshore

-

Tidewater Inc.

-

GulfMark Offshore, Inc

-

SEACOR Marine Holdings Inc

-

Bourbon Corp

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de buques de apoyo offshore en América Latina

- Octubre de 2022 Petrobras de Brasil lanzó una licitación pública para adquirir hasta 20 buques de apoyo costa afuera, lo que confirma su necesidad de tonelaje para respaldar sus ambiciosos planes de crecimiento.

- Agosto de 2022 el grupo tecnológico Wärtsilä firmó un acuerdo con la Companhia Brasileira de Offshore (CBO), con sede en Río de Janeiro, sobre modelos de descarbonización. El objetivo es apoyar y acelerar el camino de CBO hacia operaciones descarbonizadas para su flota de buques de apoyo offshore, que se encuentra entre las más grandes de Brasil en su segmento. La plataforma avanzada de Wärtsilä utiliza una gran cantidad de datos de embarcaciones y algoritmos de aprendizaje automático, complementados con la amplia experiencia en modelado de sistemas de la empresa. En este acuerdo, se llevará a cabo un análisis detallado de los beneficios potenciales para CBO de las soluciones a corto y largo plazo, incluida la digitalización, la eficiencia energética y los dispositivos de ahorro de energía, la hibridación y los combustibles marinos alternativos en el futuro, con un enfoque específico. centrarse en la viabilidad del combustible de etanol en el futuro.

Informe del mercado de buques de apoyo costa afuera en América Latina índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. RESUMEN EJECUTIVO

3. METODOLOGÍA DE INVESTIGACIÓN

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Tamaño del mercado y previsión de demanda en miles de millones de dólares, hasta 2027

4.3 Conteo de plataformas marinas activas en América Latina, hasta 2021

4.4 Tendencias y desarrollos recientes

4.5 Políticas y regulaciones gubernamentales

4.6 Dinámica del mercado

4.6.1 Conductores

4.6.2 Restricciones

4.7 Análisis de la cadena de suministro

4.8 Análisis de las cinco fuerzas de Porter

4.8.1 El poder de negociacion de los proveedores

4.8.2 Poder de negociación de los consumidores

4.8.3 Amenaza de nuevos participantes

4.8.4 Amenaza de productos y servicios sustitutos

4.8.5 La intensidad de la rivalidad competitiva

5. SEGEMENTACIÓN DEL MERCADO

5.1 Tipo de embarcación

5.1.1 Remolcador de manipulación de anclas (AHTV)

5.1.2 Buques de suministro de plataforma (PSV)

5.1.3 Otros tipos de embarcaciones

5.2 Geografía

5.2.1 Brasil

5.2.2 Argentina

5.2.3 México

5.2.4 Guayana

5.2.5 Resto de América Latina

6. PANORAMA COMPETITIVO

6.1 Fusiones, Adquisiciones, Colaboraciones y Joint Ventures

6.2 Estrategias adoptadas por los actores clave

6.3 Perfil de empresas clave

6.3.1 Edison Chouest Costa afuera

6.3.2 Tidewater Inc.

6.3.3 Corporación Borbón

6.3.4 Siem Offshore Inc.

6.3.5 GulfMark Offshore Inc.

6.3.6 AP Moeller Maersk A/S Clase B

6.3.7 SEACOR Marine Holdings Inc.

6.3.8 Great Eastern Shipping Company Ltd

7. OPORTUNIDADES DE MERCADO y TENDENCIAS FUTURAS

Segmentación de la industria de buques de apoyo costa afuera en América Latina

Los buques de apoyo costa afuera, también conocidos como buques de suministro costa afuera, son barcos diseñados específicamente para operar en el océano y cumplen múltiples propósitos. Pueden proporcionar soporte de plataforma, manejo de anclajes, construcción, mantenimiento, etc.

El mercado latinoamericano de buques de apoyo offshore está segmentado por tipo de buque (remolcador de manipulación de anclas (AHTV), buques de suministro de plataforma (PSV) y otros tipos de buques) y geografía (Brasil, Argentina, México, Guyana y resto de América Latina). El informe también cubre el tamaño del mercado y las previsiones para el mercado de buques de apoyo en alta mar en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos en miles de millones de dólares.

Preguntas frecuentes sobre investigación de mercado de buques de apoyo costa afuera en América Latina

¿Cuál es el tamaño actual del mercado de Buques de apoyo offshore en América Latina?

Se proyecta que el mercado latinoamericano de buques de apoyo costa afuera registrará una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Buques de apoyo costa afuera de América Latina?

Edison Chouest Offshore, Tidewater Inc., GulfMark Offshore, Inc, SEACOR Marine Holdings Inc, Bourbon Corp son las principales empresas que operan en el mercado de buques de apoyo offshore de América Latina.

¿Qué años cubre este mercado latinoamericano de Buques de apoyo offshore?

El informe cubre el tamaño histórico del mercado de Buques de apoyo costa afuera de América Latina durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Buques de apoyo costa afuera de América Latina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de buques de apoyo costa afuera en América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Buques de apoyo offshore en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Buques de apoyo costa afuera en América Latina incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.