Análisis del mercado logístico de cadena de frío en América Latina

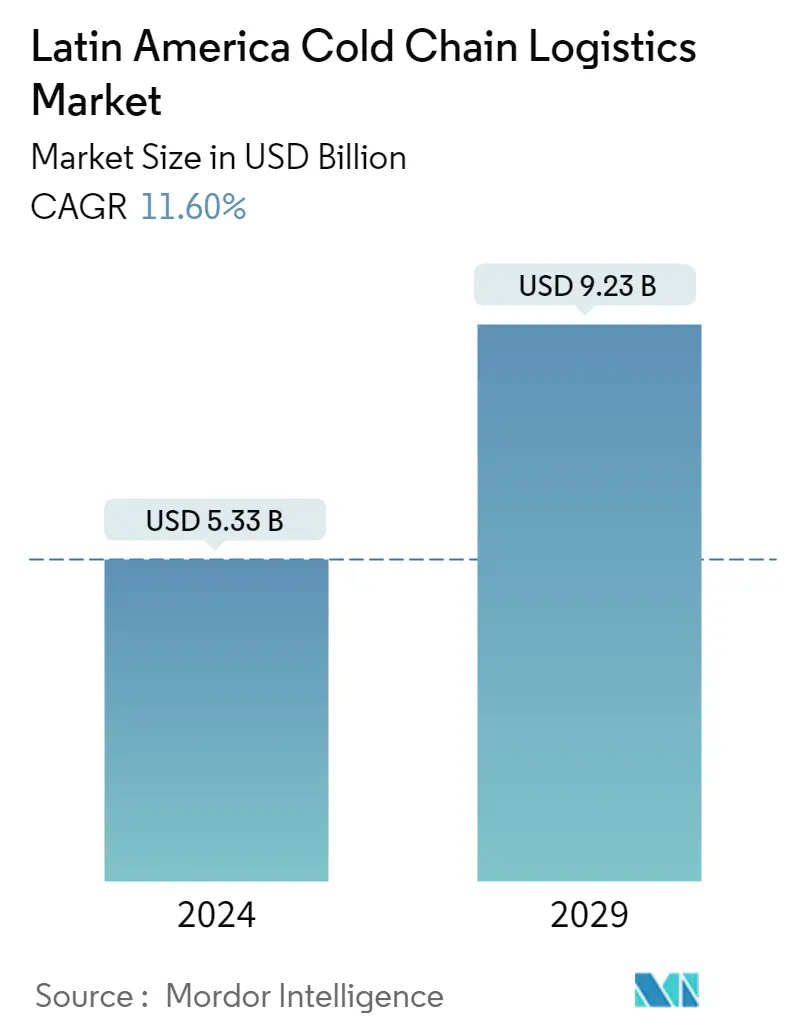

El tamaño del mercado latinoamericano de logística de cadena de frío se estima en 5,33 mil millones de dólares en 2024, y se espera que alcance los 9,23 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 11,60% durante el período previsto (2024-2029).

Las características y realidad del mercado latinoamericano son muy variadas. Como resultado, las empresas de todas las industrias que operan en esta región deben adaptarse a estas condiciones para continuar haciendo negocios. LATAM no excluye precisamente la carga refrigerada de esta obligación debido a las dificultades para atravesar grandes extensiones de terreno entre los centros de producción y comercialización. Es crucial preservar la frescura y calidad de los alimentos, medicamentos y otros insumos que deben almacenarse y transportarse en estas condiciones manteniendo la cadena de frío a las temperaturas adecuadas.

La pandemia de COVID-19 perjudicó inicialmente al mercado de la cadena de frío en América Latina. Aún así, a medida que avanzaba la pandemia y se comercializaban más productos perecederos a nivel internacional, los avances tecnológicos en el transporte y almacenamiento refrigerados, el apoyo gubernamental para el desarrollo de infraestructura y un aumento en la expansión de las cadenas alimentarias por parte de las multinacionales, el mercado de logística de la cadena de frío en LATAM comenzó a crecer.

La cadena de suministro de alimentos perecederos de América Latina sigue siendo sólida y los alimentos llegan a los establecimientos minoristas. Además, se afirma que los almacenes funcionan a plena capacidad y que la escasez de mano de obra es un problema. Estas consideraciones están alentando a los actores regionales ya establecidos a consolidarse y desarrollarse tecnológicamente para abordar la escasez de espacio refrigerado en la región.

Por ejemplo, en octubre de 2022, la empresa agroindustrial y logística Frigorifico Modelo (Frimosa), con sede en Montevideo, Uruguay, anunció que sus operaciones de almacenamiento en frío serían adquiridas por Emergent Cold Latin America (Emergent Cold LatAm o la Compañía), un proveedor. de servicios de logística y almacenamiento refrigerado en América Latina. Emergent Cold LatAm comprará el edificio principal de Frimosa en Polo Oeste, que incluye un almacén con 22.000 pallets de almacenamiento en frío, un almacén aduanero independiente y una cantidad considerable de terreno para expansión. Además, en Asunción, Paraguay, Emergent Cold LatAm adquirirá un nuevo almacén con capacidad para 8.400 pallets.

Tendencias del mercado logístico de cadena de frío en América Latina

La creciente demanda de productos perecederos por parte de los consumidores, el espacio de almacenamiento está creciendo en la región.

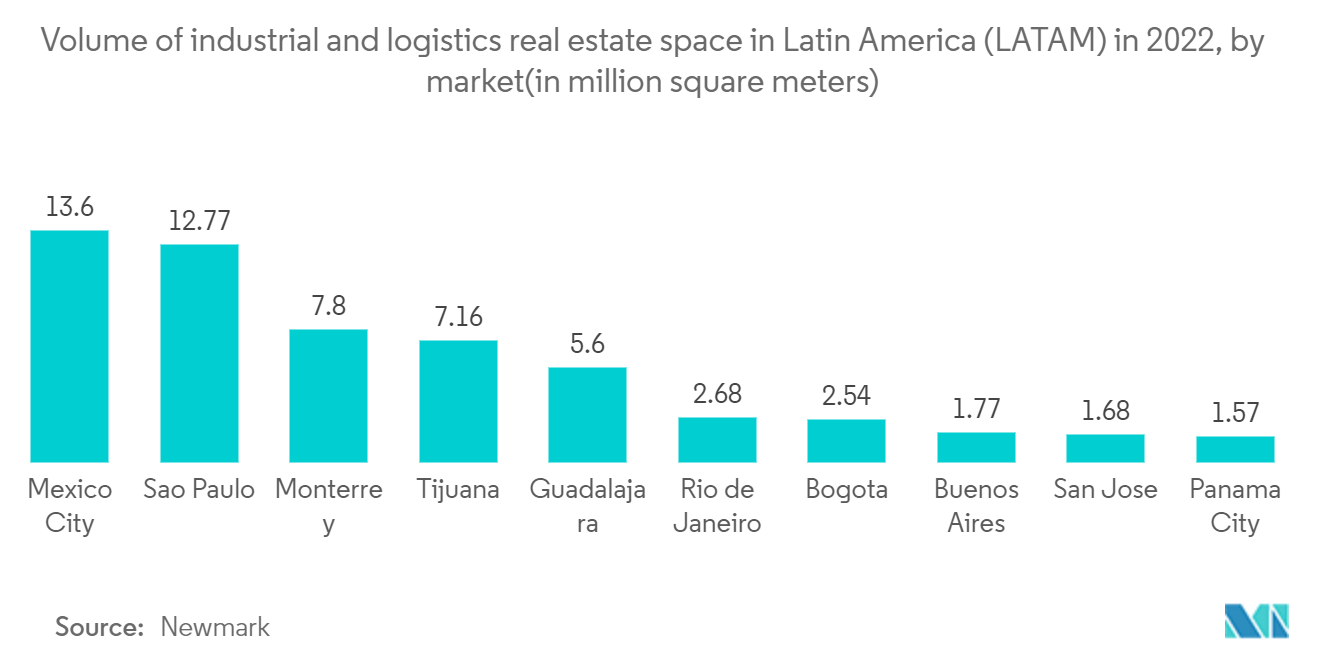

La industria del almacenamiento y almacenamiento en América Latina ha sido impulsada por el desarrollo y crecimiento del comercio electrónico, el aumento del volumen comercial y la creciente necesidad de las empresas de una gestión eficaz del almacenamiento y el inventario. Además, el aumento de la inversión y la adopción del Internet de las cosas (IoT) y la automatización combinados con el desarrollo de infraestructura también contribuyen al crecimiento de la industria.

El almacenamiento y almacenamiento en frío tiene una gran demanda en América Latina debido a la alta demanda de alimentos perecederos. Además, el almacenamiento en frío también tiene una gran demanda en la industria farmacéutica debido a los requisitos de alta temperatura de diversos medicamentos.

Actualmente, Brasil es el mayor mercado de almacenamiento con alrededor del 50% de la cuota total del mercado industrial. Otros mercados importantes incluyen México, Colombia, Chile y Argentina.

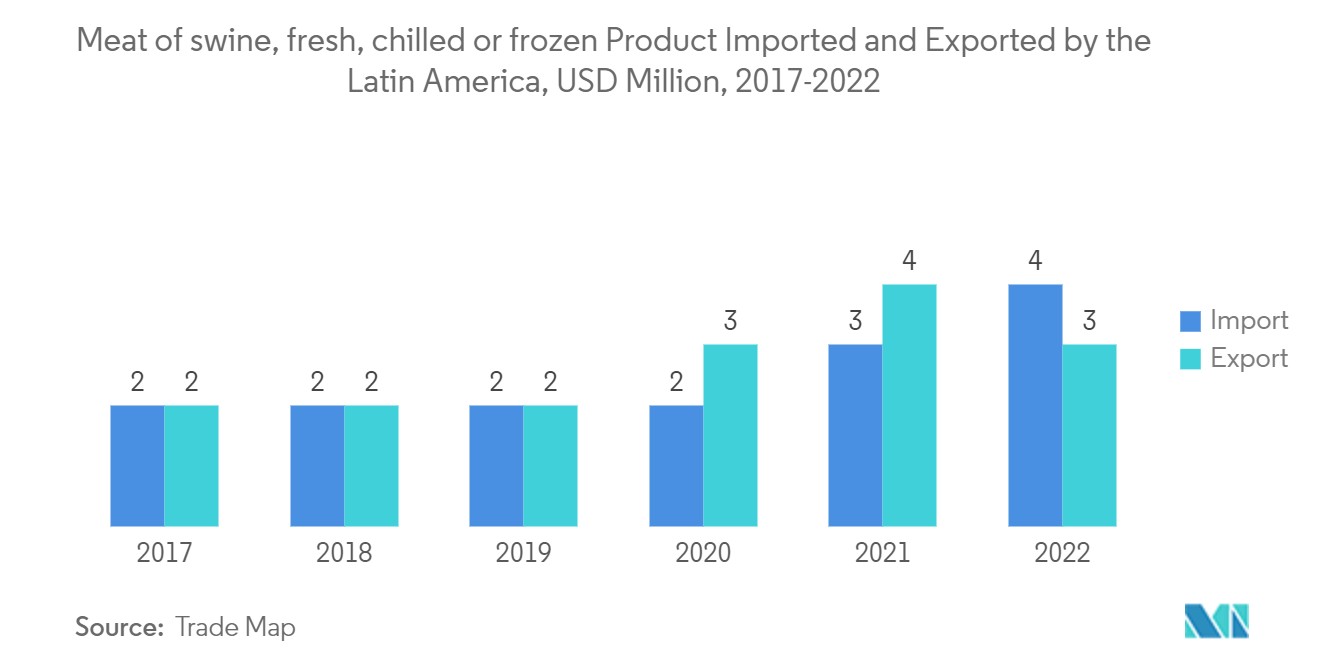

El crecimiento de los alimentos frescos y congelados supera al de otras categorías de productos.

A medida que aumentó la demanda de los consumidores, los grandes minoristas de alimentos se beneficiaron del aumento de las ventas en los últimos años. Según datos recientes de la industria, los productos agrícolas frescos y los alimentos congelados, que requieren logística de cadena de frío, están creciendo más rápido que otros productos alimenticios.

Los productos alimenticios frescos o congelados pueden seguir siendo sustancialmente más importantes que otras categorías de productos. Por lo tanto, las operaciones de la cadena de frío que pueden evitar que los alimentos se pudran durante el transporte pueden volverse considerablemente más críticas. Los alimentos enlatados y envasados podrían ser menos importantes para los fabricantes. Puede obligar a las empresas a gastar dinero en empresas 3PL que puedan manejar sus sistemas y logística de cadena de frío.

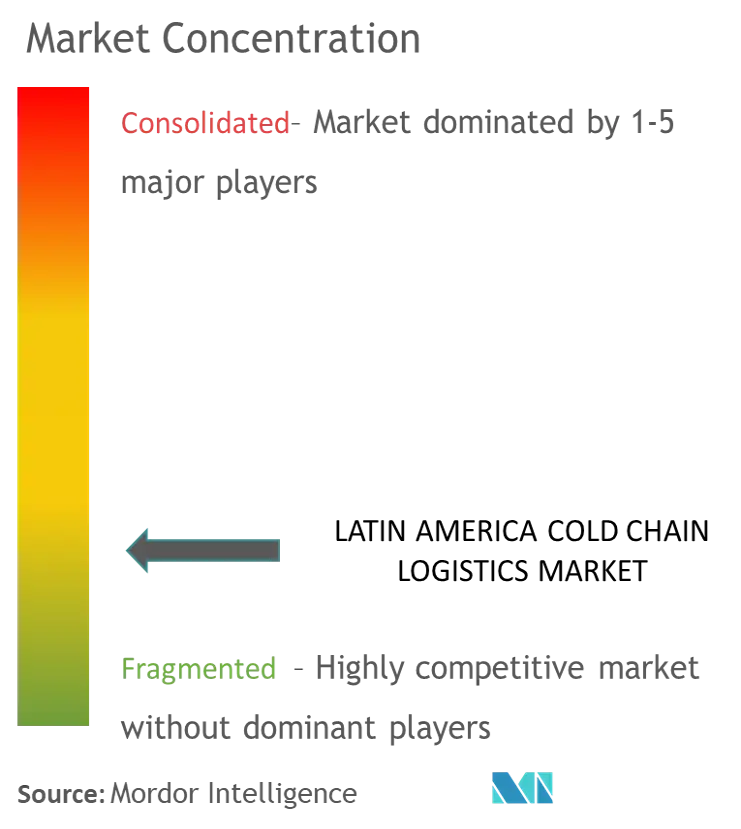

Descripción general de la industria logística de cadena de frío en América Latina

Debido a la existencia de empresas tanto nacionales como extranjeras, el mercado está fragmentado. Brasil es el mercado más grande en esta área, seguido por México, Argentina y Colombia.

Los actores más destacados del mercado de almacenamiento en frío de la región LATAM continúan creciendo gracias a fusiones y consolidaciones. Muchas empresas en los mercados desarrollados siguen creciendo y comprando empresas rivales.

Para facilitar el intercambio de información con los clientes durante el transporte, las empresas de cadena de frío de la zona están implementando tecnologías de cadena de frío más avanzadas y contemporáneas, como la identificación por radiofrecuencia en almacenes, el almacenamiento en la nube, el Internet de las cosas y el intercambio electrónico de datos.

Líderes del mercado logístico de cadena de frío en América Latina

-

Frialsa Frigorificos SA

-

Comfrio SoluCoes LogIsticas

-

Friozem Armazéns Frigorificos

-

Superfrio Armazéns Gerais

-

Americold Logistics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado logístico de cadena de frío en América Latina

- Junio de 2023: Canadian Pacific anunció una asociación estratégica para albergar conjuntamente las instalaciones de almacén estadounidenses en la red de Canadian Pacific (CPKC). Con el apoyo del transporte ferroviario, el objetivo es construir la primera instalación en la red de CPKC en Kansas City (Mo.), Kansas, para combinar almacenamiento en frío y servicios de valor agregado con soluciones de transporte intermodal acelerado que conecten mercados clave en los EE. UU., el Medio Oeste y México.

- Noviembre de 2022: Emergent Cold Latin America (Emergent Cold LatAm), el proveedor de logística de almacenamiento en frío de más rápido crecimiento de la región, anunció la adquisición de una instalación de distribución en Recife, Brasil. La empresa realizó ahora dos inversiones en el noreste de Brasil. Una superficie de construcción de más de 19.000 metros cuadrados y 18.500 posiciones de almacenamiento para palés conforman la nueva ubicación de Emergent Cold LatAm. Está convenientemente situado en Recife, una de las ciudades más grandes de Brasil y el centro de negocios más importante del noreste.

- Octubre de 2022: El proveedor de servicios de logística y almacenamiento refrigerado de más rápido crecimiento en América Latina anunció la expansión de sus instalaciones de temperatura controlada en la Ciudad de Panamá, Panamá. Esta ampliación planificada añadirá más de 8.300 posiciones de palés a las instalaciones, elevando su capacidad total a 28.300 palés.

Segmentación de la industria logística de cadena de frío en América Latina

La logística de la cadena de frío combina el transporte con temperatura controlada con una cadena de suministro planificada para preservar la calidad y la vida útil de los productos, incluidos productos agrícolas frescos, mariscos, alimentos congelados y medicamentos farmacéuticos. La investigación ofrece un análisis exhaustivo de los antecedentes del mercado de logística de cadena de frío de América Latina (LATAM), que cubre los avances tecnológicos más recientes, las tendencias del mercado, detalles detallados sobre sectores importantes y el entorno competitivo de la industria. El estudio también tuvo en cuenta los efectos del COVID-19.

El Mercado Latinoamericano de Logística de Cadena de Frío está segmentado por servicio (almacenamiento en frío/depósito refrigerado, transporte refrigerado y servicios de valor agregado), temperatura (refrigerados, congelados y ambientales), usuario final (frutas y verduras, productos lácteos (leche, mantequilla, queso, helados, etc.), pescados, carnes y mariscos, alimentos procesados, productos farmacéuticos (incluye productos biofarmacéuticos), panadería y confitería, y otros usuarios finales), y país (México, Brasil, Chile, Colombia y resto de América Latina). El informe ofrece el tamaño del mercado y pronósticos para el mercado de logística de cadena de frío de América Latina en valor (USD) para todos los segmentos anteriores.

| Por servicio | Almacenamiento en frío/almacenamiento refrigerado |

| Transporte Refrigerado | |

| Servicios de valor añadido (Gestión de pedidos, Congelación rápida, Etiquetado, Gestión de inventarios, etc.) | |

| Por temperatura | Enfriado |

| Congelado | |

| Ambiente | |

| Por usuario final | Frutas y vegetales |

| Productos Lácteos (Leche, Mantequilla, Queso, Helado, etc.) | |

| Pescados, Carnes y Mariscos | |

| Alimentos procesados | |

| Farmacéutica (Incluye Biofarmacia) | |

| Panadería y Confitería | |

| Otros usuarios finales | |

| Por país | México |

| Brasil | |

| Chile | |

| Colombia | |

| Resto de América Latina |

Preguntas frecuentes sobre investigación de mercado de logística de cadena de frío en América Latina

¿Qué tamaño tiene el mercado latinoamericano de logística de cadena de frío?

Se espera que el tamaño del mercado latinoamericano de logística de cadena de frío alcance los 5,33 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 11,60% hasta alcanzar los 9,23 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de cadena de frío en América Latina?

En 2024, se espera que el tamaño del mercado latinoamericano de logística de cadena de frío alcance los 5.330 millones de dólares.

¿Quiénes son los actores clave en el mercado de Logística de cadena de frío en América Latina?

Frialsa Frigorificos SA, Comfrio SoluCoes LogIsticas, Friozem Armazéns Frigorificos, Superfrio Armazéns Gerais, Americold Logistics son las principales empresas que operan en el Mercado Logístico de Cadena de Frío de América Latina.

¿Qué años cubre este mercado latinoamericano de logística de cadena de frío y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado latinoamericano de logística de cadena de frío se estimó en 4.780 millones de dólares. El informe cubre el tamaño histórico del mercado de Logística de cadena de frío de América Latina durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística de cadena de frío de América Latina para años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Cold Chain Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

Informe de la industria logística de cadena de frío en América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de cadena de frío en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística de la cadena de frío en América Latina incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.