Análisis del mercado de mezcladores de laboratorio

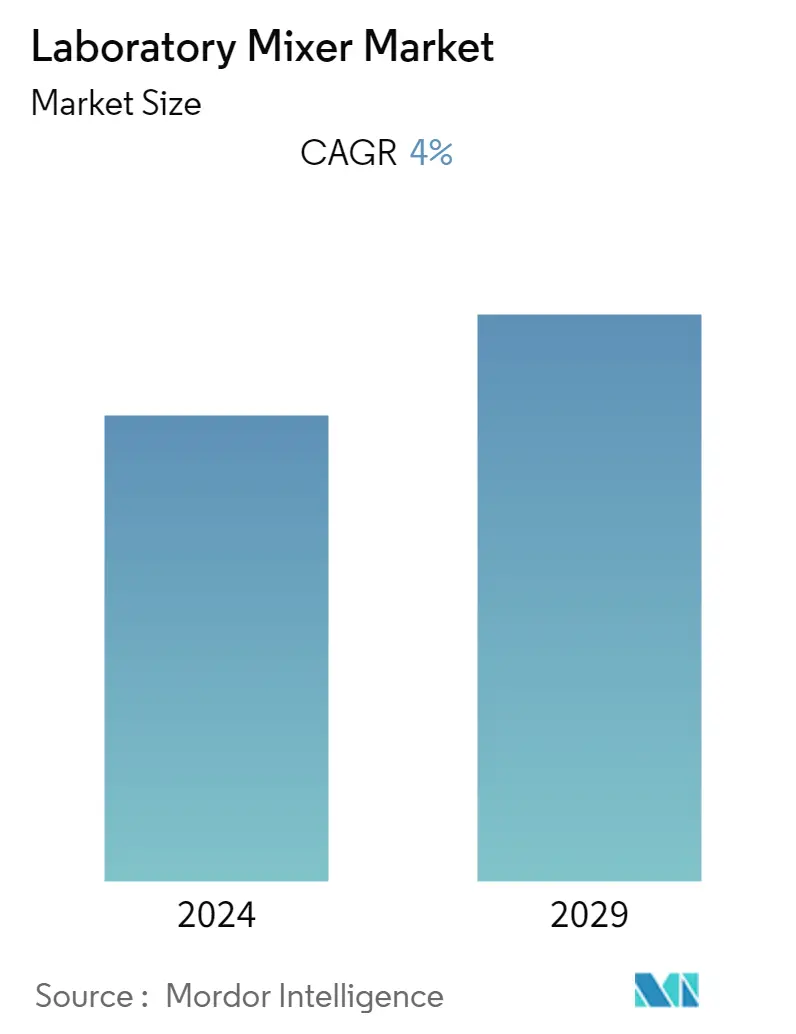

Se espera que el mercado de mezcladores de laboratorio registre una tasa compuesta anual del 4% durante el período de pronóstico.

El mercado de mezcladores de laboratorio experimentó un impacto significativo de COVID-19 en el crecimiento del mercado debido a una disminución en la demanda de productos por parte de usuarios finales importantes, operación limitada de la mayoría de las industrias, financiamiento insuficiente para institutos académicos y de investigación, cierre temporal de importantes institutos educativos, interrupción de la cadena de suministro y dificultades para proporcionar servicios esenciales/postventa debido a los cierres. Esto afectó gravemente al mercado en las fases iniciales de la pandemia. Sin embargo, con la reanudación de los servicios y la investigación, el mercado se ha recuperado a niveles de crecimiento anteriores a la pandemia.

Los mezcladores de laboratorio tienen una gran demanda debido a la creciente actividad de investigación en las industrias farmacéutica y biotecnológica, los avances tecnológicos y la creciente prevalencia de enfermedades. Los mezcladores de laboratorio son instrumentos importantes utilizados en varias industrias, como la farmacéutica y la biotecnología, para mezclar muestras de forma homogénea. Los beneficios asociados con los mezcladores de laboratorio en términos de tiempo, flexibilidad, eficiencia y seguridad están contribuyendo a la gran demanda y adopción en los laboratorios.

La creciente prevalencia del cáncer y otras enfermedades crónicas está impulsando el crecimiento del mercado. Según la OMS, el cáncer es la segunda causa de muerte en todo el mundo y fue responsable de aproximadamente 10 millones de muertes en 2020. El mismo recurso afirmó que alrededor del 70% de las muertes por cáncer ocurren en países de ingresos bajos y medianos.

Además, la carga del cáncer difiere según la región. El Instituto Nacional del Cáncer informó en enero de 2021 que casi la mitad de todos los casos de cáncer se notificaron en Asia. Además, en Europa, una cuarta parte de la población padecía cáncer y en las Américas, el 21% de la población padecía cáncer. Enfermedades como el cáncer y las enfermedades cardiovasculares representan la gran mayoría del gasto en salud. La mayoría de las empresas farmacéuticas y de biotecnología se han centrado en actividades de I+D para el desarrollo de nuevas terapias. Por lo tanto, la creciente carga de enfermedades está impulsando aún más la gran demanda de estos instrumentos de laboratorio, ya que son equipos esenciales utilizados para mezclar muestras en laboratorios de investigación y hospitales.

Sin embargo, el alto costo y la larga vida útil asociados con un mezclador de laboratorio pueden obstaculizar el mercado.

Tendencias del mercado de mezcladores de laboratorio

Se estima que el mercado de agitadores magnéticos en mezcladores de laboratorio será testigo de un crecimiento saludable en el futuro.

Los agitadores magnéticos son necesarios en laboratorios químicos y biológicos, empresas farmacéuticas y de biotecnología e institutos académicos. El desarrollo de nuevos diseños proporciona múltiples posiciones de agitación en una única plataforma, lo que reduce el tiempo y mejora la eficiencia del trabajo. Propiedades como el riesgo mínimo de contaminación y la eficiencia del tiempo han aumentado la demanda del producto entre los científicos de todo el mundo.

Es probable que las crecientes industrias farmacéutica y biotecnológica en economías en desarrollo como India, China, Brasil y Malasia impulsen el crecimiento del mercado durante el período previsto. Por ejemplo, según Invest 2022, se prevé que la industria biotecnológica india alcance los 150 mil millones de dólares para 2025 y los 300 mil millones de dólares para 2030. Por lo tanto, la biotecnología india está creciendo y es probable que genere demanda para el producto, contribuyendo así al crecimiento del mercado.

El crecimiento del sector biotecnológico indio está impulsado por la creciente demanda a nivel nacional e internacional. El aumento de la demanda interna se ve impulsado por iniciativas como Aatmanirbhar Bharat y Make In India, mientras que la demanda extranjera de vacunas y productos biofarmacéuticos indios se debe a la eficacia competitiva global de los productos indios. India exporta vacunas a más de 150 países y es un destino líder para la fabricación por contrato y los ensayos clínicos.

Además, las ventajas asociadas a los agitadores magnéticos están impulsando el crecimiento del mercado. Por ejemplo, según el artículo de la NLM publicado en octubre de 2021, los agitadores magnéticos son relativamente confiables, fáciles de usar y ayudan a cumplir con los estándares de seguridad requeridos. Se prefieren a los agitadores motorizados accionados por engranajes, ya que son más eficientes y no tienen partes externas móviles que puedan romperse o desgastarse. La demanda de disolver nutrientes y sólidos, hacer crecer microorganismos y evitar que la materia suspendida se asiente está aumentando para una variedad de aplicaciones químicas, farmacéuticas, microbiológicas, biotecnológicas y médicas. Además, estos agitadores se utilizan en diálisis, extracción, análisis de aceite, suspensión de suelos, síntesis orgánica, medición de pH y preparación de muestras.

Así, los factores antes mencionados están impulsando el crecimiento segmentario.

Se espera que América del Norte tenga una participación significativa en el mercado

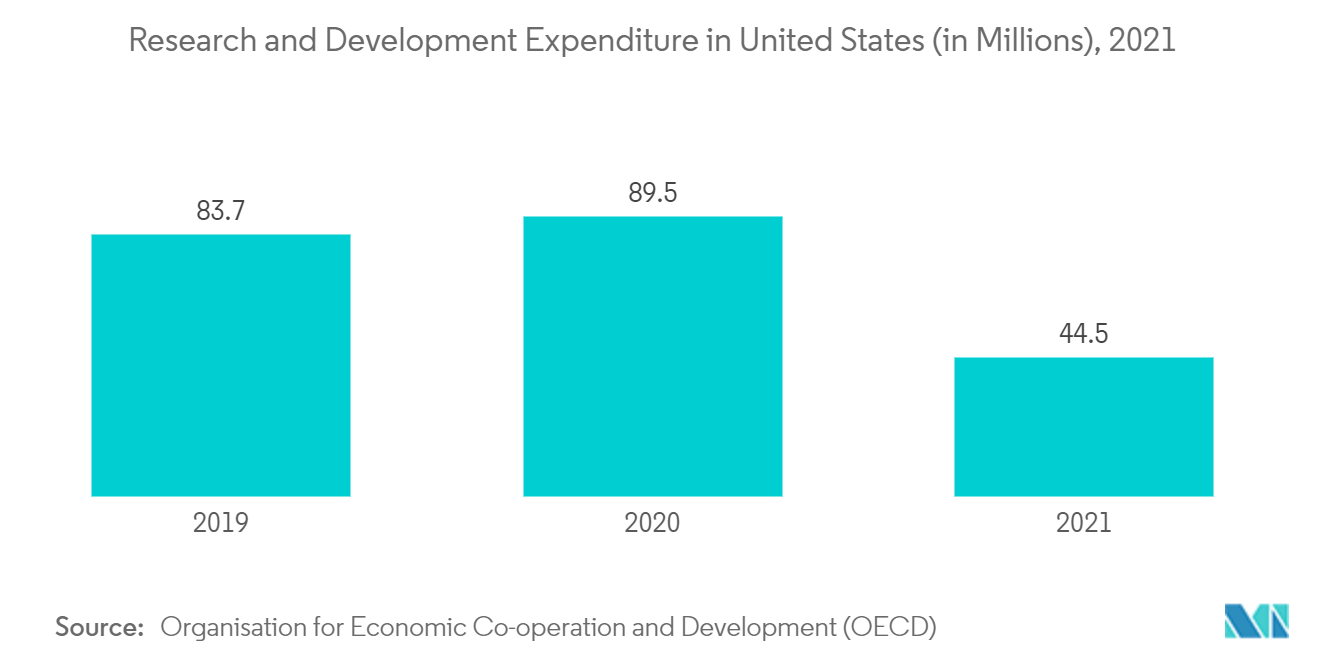

Se espera que América del Norte tenga una participación de mercado significativa en el mercado mundial de mezcladores de laboratorio debido al aumento del gasto en I+D, la creciente demanda de productos biofarmacéuticos, la creciente prevalencia de enfermedades infecciosas y crónicas y la demanda de diagnóstico temprano. Por ejemplo, en abril de 2022, las Estadísticas NCSE, parte de la NSF, publicaron el Informe de la encuesta de investigación y desarrollo de los Centros de Investigación y Desarrollo financiados con fondos federales (FFRDC) para el año fiscal 2020. En total, los 42 FFRDC del país gastaron 23.500 millones de dólares en I+D en 2020, un aumento anual del 3,4%. Por lo tanto, aumentar el gasto en I+D ayudará a facilitar la expansión del producto, lo que impulsará el crecimiento del mercado.

Se espera que el aumento en el número de ensayos clínicos relacionados con productos biofarmacéuticos impulse el mercado norteamericano. Según PhRMA, en enero de 2021, estaban en curso cerca de 1.750 ensayos clínicos para el desarrollo de vacunas y medicamentos para el tratamiento de enfermedades crónicas. Entre ellos, 420 ensayos clínicos están registrados en Estados Unidos. Por lo tanto, es probable que el creciente desarrollo de productos biofarmacéuticos genere demanda para el mercado de mezcladores de laboratorio.

Además, según datos de los CDC, en 2020 se informaron alrededor de 12,151 casos de tuberculosis en los Estados Unidos. El mezclador de laboratorio es esencial en el proceso de diagnóstico de enfermedades, lo que promueve aún más el crecimiento del mercado de mezcladores de laboratorio en esta región. Por tanto, todos los factores antes mencionados contribuyen al crecimiento del mercado.

Descripción general de la industria de mezcladores de laboratorio

El mercado de mezcladores de laboratorio es moderadamente competitivo y está formado por varios actores importantes. Algunas de las empresas que dominan el mercado son IKA-Werke, Eppendorf AG, Thermo Fisher Scientific, Shuanglong Group Co. Ltd, Bio-Rad Laboratories Inc., REMI GROUP, Benchmark Scientific Inc, Silverson, Cole-Parmer, INXIS Group y SARSTEDT. AG Co. KG.

Líderes del mercado de mezcladores de laboratorio

-

Thermo Fisher Scientific

-

Shuanglong Group Co., Ltd

-

IKA-Werke

-

Eppendorf AG

-

Bio-Rad Laboratories Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de mezcladores de laboratorio

- Julio de 2022 IKA-Werka lanzó el primer dispositivo mezclador convertible TWISTER, un agitador magnético de una o varias posiciones.

- Enero de 2022 INXIS Group, líder mundial en automatización de ingredientes, sistemas de premasa y tecnologías de mezcla y depósito para las industrias alimentaria y sanitaria, junto con su patrocinador financiero IK Partners, se complace en anunciar la adquisición de Shaffer, mezcladores y procesos industriales. equipo, de Bundy Baking Solutions.

Segmentación de la industria de mezcladores de laboratorio

Un mezclador de laboratorio consta de palas y una paleta que se utilizan para agitar y mezclar vigorosamente diferentes muestras.

El mercado de mezcladores de laboratorio está segmentado por tipo de producto (agitadores, agitadores magnéticos, mezcladores vórtex y accesorios), usuario final (empresas farmacéuticas y de biotecnología, laboratorios e institutos de investigación y otros usuarios finales) y geografía (América del Norte, Europa, Asia). -Pacífico y Resto del Mundo). El informe ofrece el valor (millones de dólares) para los segmentos anteriores.

| agitadores | Agitadores orbitales |

| Rodillos/Rotadores | |

| Otros tipos de productos | |

| Mezcladores Vortex | |

| Agitadores magnéticos | |

| Accesorios |

| Empresas farmacéuticas y biotecnológicas |

| Laboratorios e institutos de investigación |

| Otros usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Resto del mundo |

| Por tipo de producto | agitadores | Agitadores orbitales |

| Rodillos/Rotadores | ||

| Otros tipos de productos | ||

| Mezcladores Vortex | ||

| Agitadores magnéticos | ||

| Accesorios | ||

| Por usuario final | Empresas farmacéuticas y biotecnológicas | |

| Laboratorios e institutos de investigación | ||

| Otros usuarios finales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Resto del mundo | ||

Preguntas frecuentes sobre investigación de mercado de mezcladores de laboratorio

¿Cuál es el tamaño actual del mercado Mezclador de laboratorio?

Se proyecta que el mercado Mezclador de laboratorio registrará una tasa compuesta anual del 4% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Mezclador de laboratorio?

Thermo Fisher Scientific, Shuanglong Group Co., Ltd, IKA-Werke, Eppendorf AG, Bio-Rad Laboratories Inc. son las principales empresas que operan en el mercado de mezcladores de laboratorio.

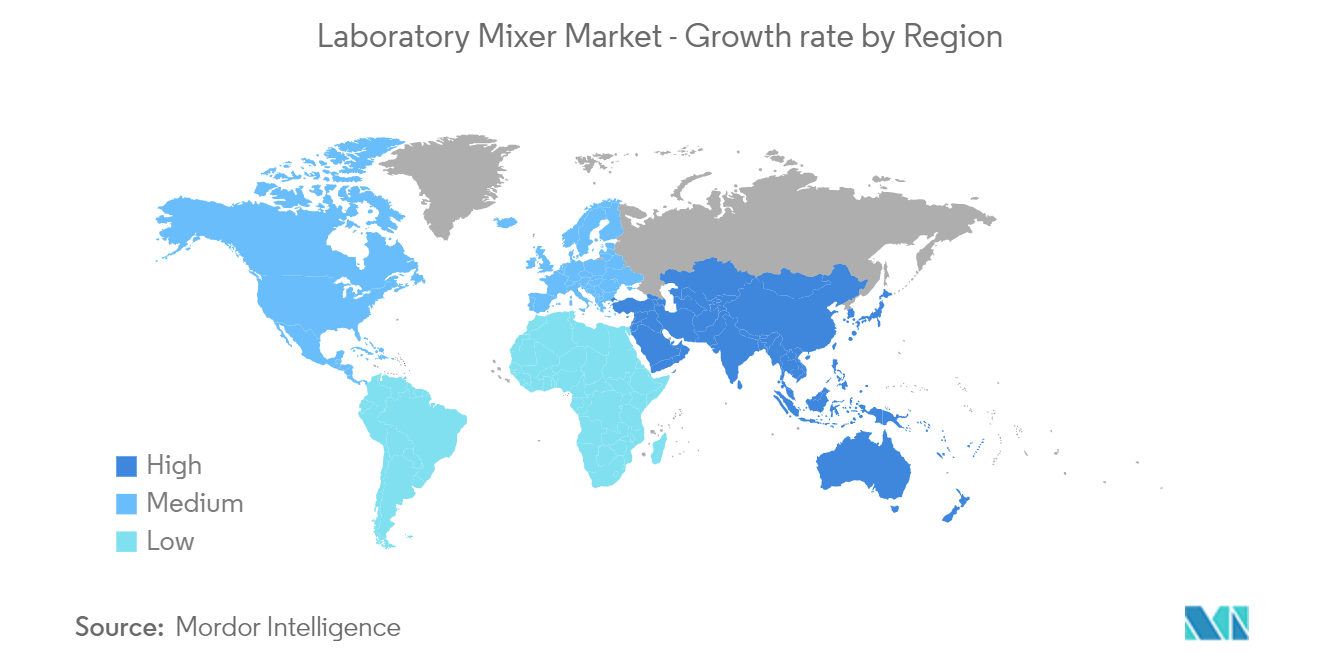

¿Cuál es la región de más rápido crecimiento en el mercado Mezclador de laboratorio?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Mezclador de laboratorio?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de mezcladores de laboratorio.

¿Qué años cubre este mercado de Mezcladores de laboratorio?

El informe cubre el tamaño histórico del mercado de Mezclador de laboratorio para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Mezclador de laboratorio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de mezcladores de laboratorio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Mezcladores de laboratorio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del mezclador de laboratorio incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.