Análisis del mercado de filtración de laboratorio

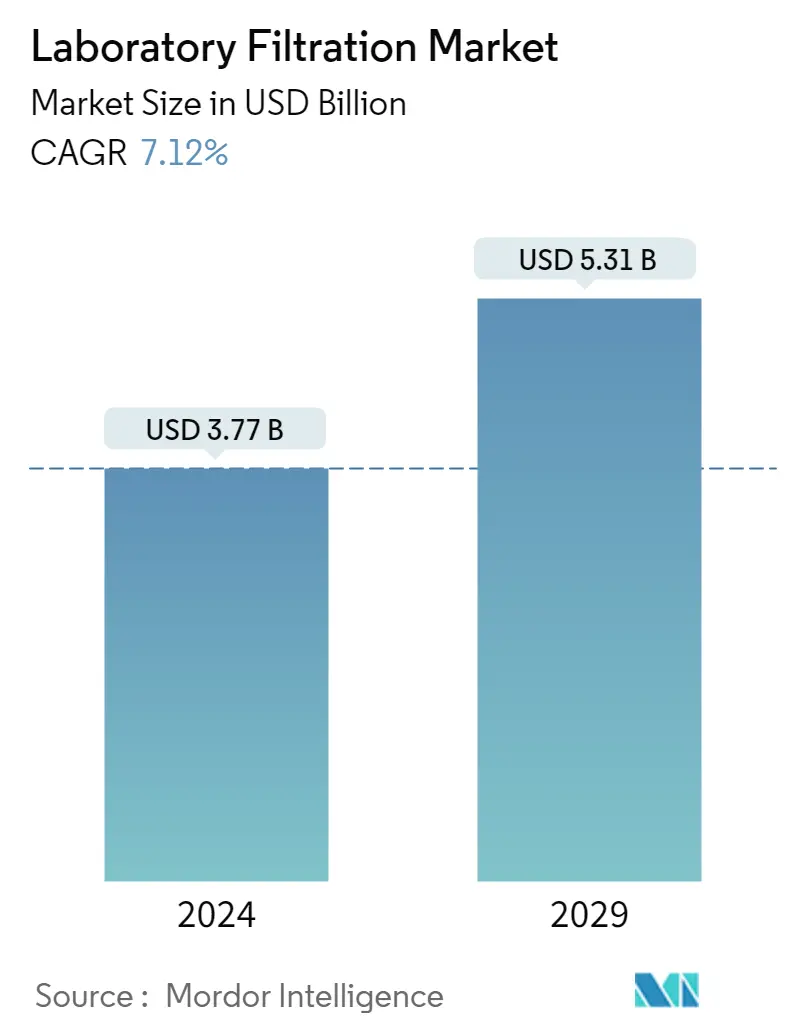

El tamaño del mercado de filtración de laboratorio se estima en 3,77 mil millones de dólares en 2024 y se espera que alcance los 5,31 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,12% durante el período previsto (2024-2029).

El brote de COVID-19 ha afectado al mercado de filtración de laboratorio. La creciente demanda de desarrollo y fabricación de vacunas durante la pandemia ha aumentado la adopción de la filtración de laboratorio. Se utilizan diversas técnicas de filtración para la fabricación de vacunas. Por ejemplo, según el estudio de investigación del NCBI publicado en abril de 2021, se simplificaron nuevos métodos de purificación y filtración para la fabricación de vacunas con el fin de aumentar la producción durante la pandemia de COVID-19. La misma fuente también afirmó que investigadores de la Universidad Tecnológica de Michigan crearon nuevos procesos para mejorar la etapa de purificación y filtración, que representa entre el 50,0% y el 70,0% de los costos de fabricación de una vacuna. El equipo de filtración de laboratorio es un requisito esencial para llevar a cabo los procedimientos de filtración de vacunas. Por lo tanto, tal aumento de iniciativas que favorezcan la vacunación puede aumentar la producción de vacunas, lo que a su vez puede impulsar la demanda de filtración de laboratorio. Por lo tanto, la pandemia afectó positivamente al mercado y se espera que continúe la tendencia ascendente durante el período previsto.

El lanzamiento de tecnología nueva, transformadora e innovadora en filtración de laboratorio, un aumento de las iniciativas que favorecen las vacunas, una demografía favorable de los pacientes y una creciente vacunación de recién nacidos y niños son los principales impulsores del mercado. Por ejemplo, en octubre de 2021, se lanzó el programa 'Tika Express para acelerar la vacunación en VisakhaAgency. Las furgonetas móviles llevan al personal sanitario a zonas remotas, donde se administran las vacunas a las personas in situ mediante la organización de campamentos. Además, en agosto de 2022 se llevó a cabo el Mes Nacional de Concientización sobre la Inmunización para crear conciencia sobre la importancia de la vacunación para prevenir enfermedades crónicas y mortales. Además, en noviembre de 2022, Touchligh impulsará el desarrollo preclínico de su plataforma patentada de vacuna de ADN doggybone. Su última investigación está financiada por una nueva subvención de la Fundación Bill y Melinda Gates. La Fundación Bill y Melinda Gates otorgó a Touchlight una financiación de 2,4 millones de dólares para impulsar el desarrollo preclínico de su plataforma de vacuna de ADN doggybone. Un aumento de este tipo en las iniciativas que favorecen la vacunación puede aumentar la producción de vacunas, impulsando la demanda de filtración de laboratorio. Por lo tanto, se espera un crecimiento considerable del mercado durante el período previsto.

La favorable demografía de los pacientes y la creciente vacunación de recién nacidos y niños también están impulsando el crecimiento del mercado. Por ejemplo, según datos publicados por la Academia Estadounidense de Pediatría, en marzo de 2022, más de 1 millón de personas en los Estados Unidos tienen infecciones prolongadas por hepatitis B, y las personas que se infectan con hepatitis B cuando eran bebés tienen un 90% de ellas. probabilidad de desarrollar enfermedades crónicas graves como cáncer de hígado a lo largo de su vida. Según la misma fuente, la varicela infecta a 4 millones de personas en Estados Unidos cada año. Más de 10.000 fueron hospitalizados y más de 100 murieron. Un caso leve puede hacer que un niño falte a la escuela durante una semana o más. Además, el virus de la polio todavía circula fuera de Estados Unidos y los niños no vacunados corren riesgo. Para superar y reducir la morbilidad, la mortalidad y el costo económico, existe una vacunación cada vez mayor para recién nacidos y niños, que se espera que acelere el ritmo de fabricación de vacunas. Dado que la filtración de laboratorio es un paso esencial para la fabricación de vacunas, se espera que el aumento de la tasa de fabricación de vacunas impulse la demanda de filtración de laboratorio, aumentando así el crecimiento del mercado.

Sin embargo, es probable que la reutilización de filtros de grado esterilizante y el alto costo de los filtros especializados impidan el crecimiento del mercado durante el período previsto.

Tendencias del mercado de filtración de laboratorio

Se espera que el segmento de ultrafiltración experimente un crecimiento significativo durante el período de pronóstico

La ultrafiltración es el proceso de separar partículas extremadamente pequeñas y moléculas disueltas de líquidos. La base principal para la separación es el tamaño de las moléculas, aunque la permeabilidad del filtro puede verse afectada por las propiedades químicas, moleculares o electrostáticas de la muestra. Para separarse mediante ultrafiltración, las moléculas deben diferir en tamaño en al menos un orden de magnitud y tener un peso molecular entre 1 kDa y 1000 kDa. Se pueden utilizar membranas de ultrafiltración para limpiar el filtrado o recoger el retenido. Por lo general, se utiliza para separar proteínas de los componentes del tampón para el intercambio, la concentración o la desalación del tampón.

Las ventajas y la amplia aplicabilidad de la ultrafiltración, como la purificación y el aislamiento de proteínas, la fabricación de vacunas y el aumento de las inversiones en investigación y desarrollo, son los principales impulsores del crecimiento del segmento. Por ejemplo, según el estudio de investigación del NCBI publicado en enero de 2021, las proteínas podrían ser beneficiosas en sus productos concentrados o aislados, de los cuales los métodos de filtración por membrana, como la ultrafiltración, incluyen su aplicación en una amplia gama de fuentes de proteínas. Además, las ventajas de la tecnología de ultrafiltración, como el alto rendimiento del producto y la capacidad de generar resultados rápidos, también impulsan el uso de la ultrafiltración. Además, las técnicas tradicionales como la cromatografía requieren un soporte de instrumentación complejo para funcionar de manera eficiente y producir un bajo rendimiento del producto a un costo extremadamente alto, debido a que la técnica de ultrafiltración se está volviendo más popular a medida que supera tales desventajas.

También se prevé que la mayor demanda de vacunas impulse el crecimiento del segmento. Por ejemplo, en febrero de 2022, el Ministro de Salud y Bienestar Familiar de la Unión, Dr. Mansukh Mandavia, lanzó la Campaña Nacional de Vacunación contra la Polio para 2022 en la India mediante la administración de gotas contra la polio a niños menores de cinco años en el Ministerio de Salud y Bienestar Familiar. Por lo tanto, se espera que el aumento de la demanda de vacunas impulse la producción de vacunas, impulsando el crecimiento del segmento, ya que la ultrafiltración de vacunas es uno de los pasos esenciales en la producción y fabricación de vacunas. Por lo tanto, se prevé que las ventajas de la ultrafiltración, la amplia aplicabilidad y el aumento de la producción de vacunas impulsen el crecimiento del segmento durante el período de pronóstico.

Se espera que América del Norte sea testigo de un crecimiento considerable durante el período previsto

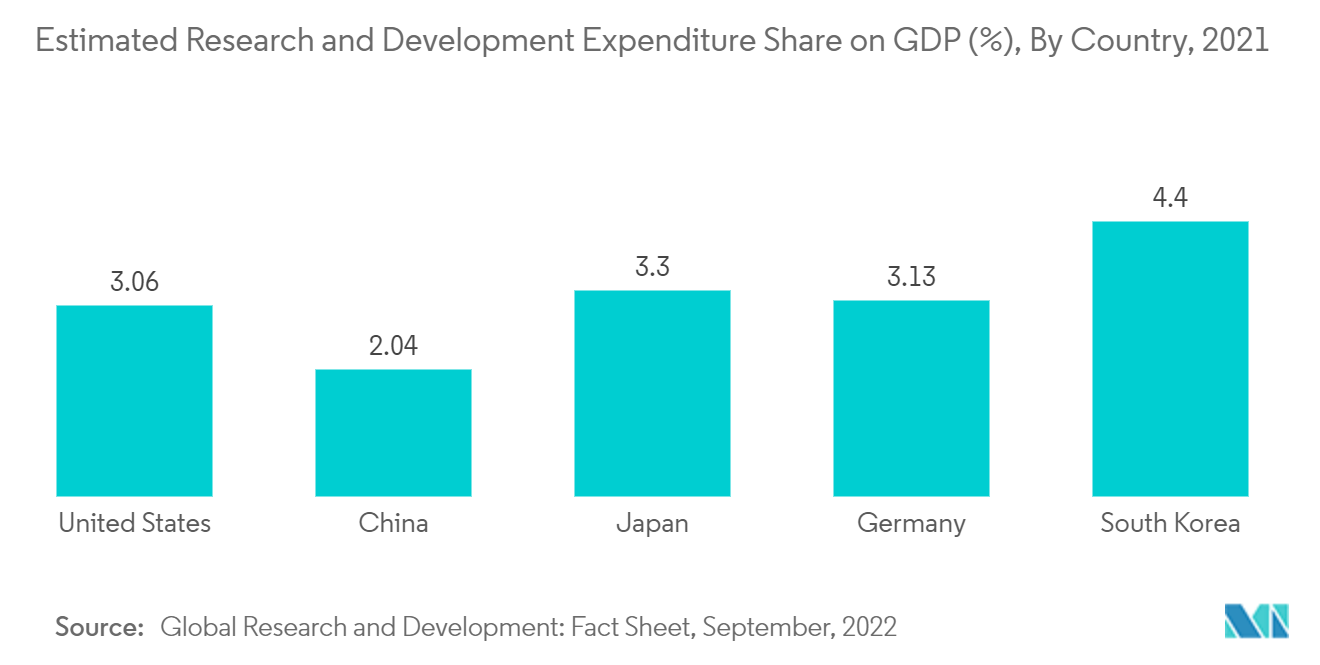

Se espera que América del Norte sea testigo de un crecimiento considerable durante el período previsto. El crecimiento se debe al aumento del trabajo de investigación y al aumento de las inversiones en investigación y desarrollo por parte de los sectores público y privado. Por ejemplo, según el informe publicado por Research America en enero de 2022, la inversión estimada en I+D médica y sanitaria en Estados Unidos fue de más de 245.127 millones de dólares en 2021, mientras que en 2020 fue de alrededor de 221.438 millones de dólares. También informó que la inversión en I+D por parte de los actores industriales también ha aumentado con respecto a años anteriores. En 2021, la inversión por industria fue de más de USD 161.766 millones, mientras que, en 2020, rondó los USD 148.205 millones. Por lo tanto, el aumento de la inversión indica que tanto el sector público como el privado se están centrando en el desarrollo de productos nuevos y avanzados, que pueden crear nuevas oportunidades para el mercado de filtración de laboratorio. Por lo tanto, se prevé que estos factores promuevan el crecimiento del mercado en América del Norte.

Los lanzamientos de productos clave, la alta concentración de actores del mercado o la presencia de fabricantes en la región y las adquisiciones y asociaciones entre los principales actores son los principales impulsores del mercado. Además, el aumento de las inversiones de las empresas biofarmacéuticas en I+D en los Estados Unidos también está impulsando el crecimiento del mercado de filtración de laboratorio en el país. Por ejemplo, en octubre de 2021, el Instituto Nacional para la Innovación en la Fabricación de Productos Biofarmacéuticos (NIIMBL) de los Estados Unidos aprobó una subvención de 3,0 millones de dólares para seis nuevos dispositivos de fabricación biofarmacéuticos. La Universidad Estatal de Carolina del Norte, la Universidad de Massachusetts, la Universidad de Georgia, la Universidad de Michigan, la Universidad de Delaware y la Universidad Carnegie Mellon se encuentran entre las instituciones que recibirán financiación. Se espera que el aumento de las inversiones regionales en I+D impulse el crecimiento del mercado. Además, es probable que los lanzamientos de nuevos productos de filtros de membrana y sistemas de filtrado relacionados impulsen el crecimiento del mercado durante el período previsto en la región. Por ejemplo, en noviembre de 2021, DuPont Water Solutions (DWS) presentó el filtro de membrana de ósmosis inversa TapTec LC HF-4040, que combina altos caudales con confiabilidad. Por lo tanto, debido al aumento de las inversiones en investigación y desarrollo y al lanzamiento de productos en el país, se espera un crecimiento considerable del mercado en los Estados Unidos durante el período previsto.

Descripción general de la industria de la filtración de laboratorio

La competencia en el mercado de filtración de laboratorio se intensificará, ya que varios actores clave se están centrando en la expansión de su cartera de filtración de laboratorio mediante adquisiciones y colaboración con empresas. Se espera que el mercado estudiado abra varias oportunidades para nuevos actores, así como para los líderes del mercado actualmente establecidos. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, incluidas 3M Company, Merck KGaA, Danaher Corporation (Pall Corporation), Sartorius Group y GVS SpA, entre otras.

Líderes del mercado de filtración de laboratorio

-

Merck KgaA

-

Danaher Corporation

-

3M Company

-

Sartorius AG

-

GVS S.p.A

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de filtración de laboratorio

- Septiembre de 2022 Pall Corporation lanzó tres nuevos sistemas Allegro Connect. Este producto incluye sistemas para admitir filtración en profundidad, filtración de virus y llenado a granel de sustancias farmacológicas, y un sistema de gestión de tampones para simplificar la creación de flujos de trabajo de fabricación.

- Abril de 2022 Eaton amplió su gama de medios filtrantes que contienen carbón activado. Las placas filtrantes en profundidad BECO CARBON mejoradas ofrecen propiedades de adsorción especialmente altas para la filtración exigente de líquidos. Con su fuerte capacidad de decoloración y eliminación por adsorción de subproductos no deseados, junto con la corrección de sabor, olor y color, son ideales para su uso en las industrias farmacéutica y biotecnológica.

Segmentación de la industria de filtración de laboratorio

Según el alcance de este informe, el mercado de filtración de laboratorio cubre consumibles y aparatos utilizados para procesos de filtración en un entorno de laboratorio. El alcance de la investigación no cubre los sistemas industriales de purificación y filtración utilizados en procesos de fabricación farmacéutica y biotecnológica.

El mercado de filtración de laboratorio está segmentado por tecnología (microfiltración, ultrafiltración, ósmosis inversa, filtración al vacío y nanofiltración), producto (medios de filtración, conjuntos de filtración y accesorios de filtración) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente). , África y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones a nivel mundial. El informe ofrece el valor (millones de dólares) para los segmentos anteriores.

| Por tecnología | Microfiltración | ||

| Ultrafiltración | |||

| Osmosis inversa | |||

| Filtración al vacío | |||

| Nanofiltración | |||

| Por producto | Medios de filtración | Filtros de membrana | |

| Papeles de filtro | |||

| Microplacas de filtración | |||

| Filtros sin jeringa | |||

| Filtros de jeringa | |||

| Filtros de cápsula | |||

| Conjuntos de filtración | Conjuntos de microfiltración | ||

| Conjuntos de ultrafiltración | |||

| Conjuntos de filtración al vacío | |||

| Conjuntos de ósmosis inversa | |||

| Conjuntos de nanofiltración | |||

| Accesorios de filtración | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado sobre filtración de laboratorio

¿Qué tamaño tiene el mercado de Filtración de laboratorio?

Se espera que el tamaño del mercado de filtración de laboratorio alcance los 3,77 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,12% hasta alcanzar los 5,31 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Filtración de laboratorio?

En 2024, se espera que el tamaño del mercado de filtración de laboratorio alcance los 3,77 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Filtración de laboratorio?

Merck KgaA, Danaher Corporation, 3M Company, Sartorius AG, GVS S.p.A son las principales empresas que operan en el mercado de filtración de laboratorio.

¿Cuál es la región de más rápido crecimiento en el mercado Filtración de laboratorio?

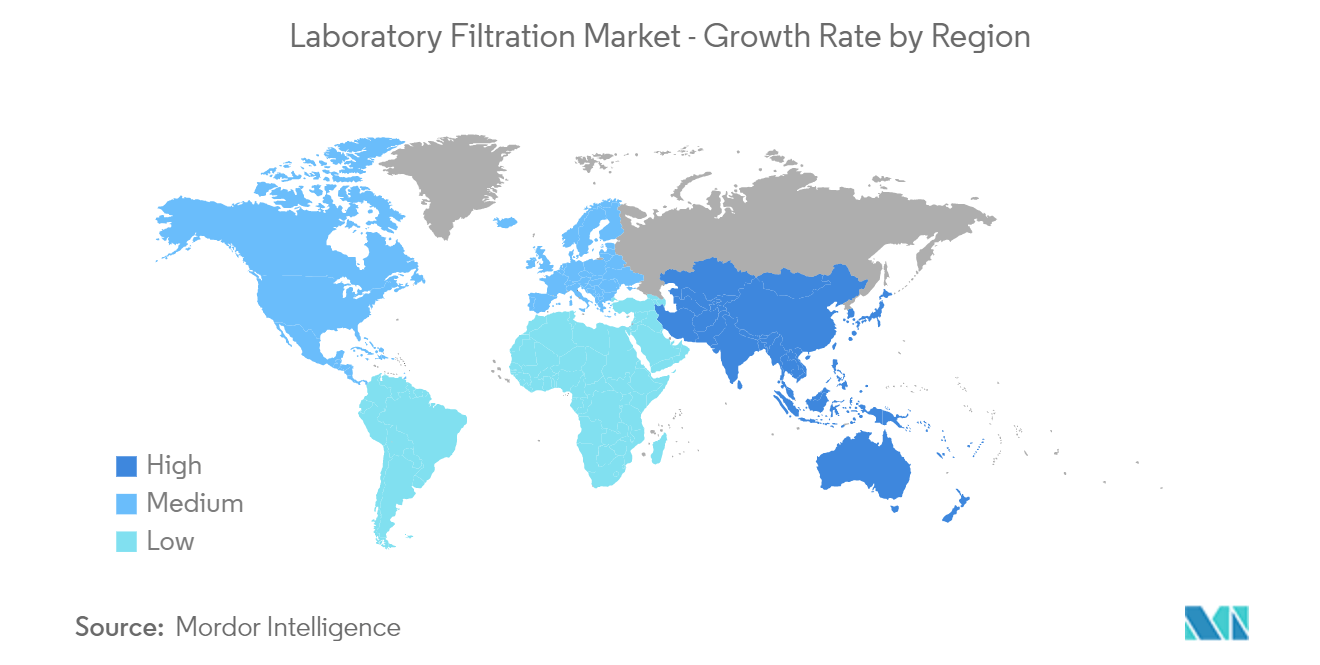

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Filtración de laboratorio?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de filtración de laboratorio.

¿Qué años cubre este mercado de Filtración de laboratorio y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de filtración de laboratorio se estimó en 3,52 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Filtración de laboratorio para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Filtración de laboratorio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria de filtración de laboratorio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Filtración de laboratorio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Filtración de laboratorio incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.