Análisis del mercado logístico de Kazajstán

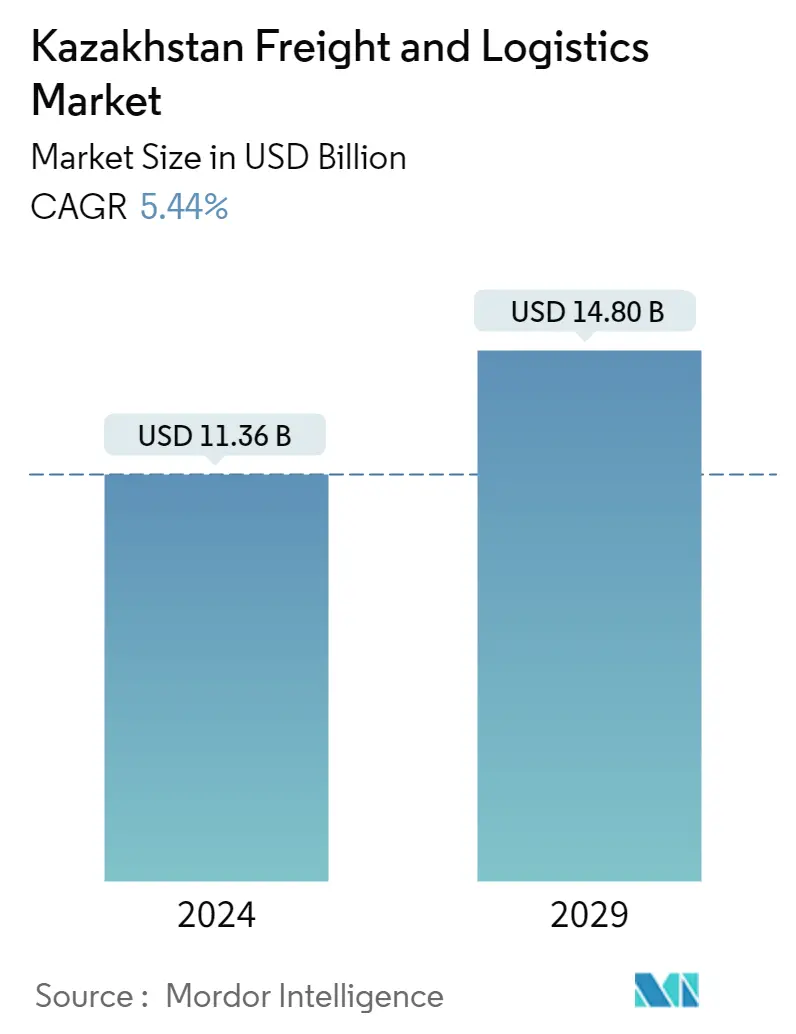

El tamaño del mercado de carga y logística de Kazajstán se estima en 11,36 mil millones de dólares en 2024, y se espera que alcance los 14,80 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,44% durante el período previsto (2024-2029).

El mercado está impulsado por el traslado de empresas y rutas desde territorios rusos a territorios de Kazajstán. Además, el mercado se ve impulsado por el crecimiento del comercio electrónico y el transporte ferroviario transfronterizo.

- Los ingresos generados por el sector logístico se distribuyen casi uniformemente entre las regiones del país. Cuando comparamos esta distribución con la expansión de los valores del comercio minorista y el comercio electrónico, vemos brechas significativas en la estructura regional, con Almaty, Nursultan y Atyrau dominando el mercado. En los últimos años, el volumen de mercancías de Kazajstán ha aumentado. El transporte de mercancías por todos los modos de transporte (excluidos los oleoductos) alcanzó los 4.200 millones de toneladas en 2021, debido al aumento del comercio electrónico y a una mejor utilización del potencial de tránsito del país. Los ingresos totales por transporte (excluidos los oleoductos) alcanzaron los 1,4 billones de KZT (3.250 millones de dólares), de los cuales el transporte de carga representó el 78%.

- Las consecuencias de las acciones militares en Ucrania perturbaron las cadenas logísticas de toda la región sanciones impuestas a Rusia y Bielorrusia, suspensión de las operaciones comerciales en Rusia por parte de varios grandes operadores logísticos, entre ellos Maersk, DSV y DB Schenker, y el bloqueo de las comunicaciones ferroviarias y marítimas. - Todo esto resultó en el bloqueo de la primera y segunda de las rutas enumeradas. Cambiar los envíos de carga a nuevas rutas requiere tiempo e inversión adicionales en una mayor capacidad de transporte, así como CAPEX adicional en vehículos. Tiene el potencial de aumentar los costos de transporte y almacenamiento, lo que supone una carga para los productores e importadores y refleja el precio de venta de los bienes. Sin embargo, la inflación de precios es sólo un aspecto del problema.

- La demanda de instalaciones de almacenamiento seguirá aumentando a corto y medio plazo debido a factores orgánicos como la expansión del mercado del comercio electrónico y la situación actual del mercado en la que se alargan los ciclos de efectivo de las empresas. Un factor adicional que reforzará el atractivo del sector logístico kazajo será la prevista reubicación de algunas empresas de Rusia a Kazajstán. Se espera que algunas de estas empresas importen productos no sancionados a Kazajstán y luego los exporten a Rusia. Además, la salida de las grandes empresas de consumo del mercado ruso abre la puerta a que diversos intermediarios compren los mismos productos en otros mercados e importen desde terceros países para satisfacer la demanda de los consumidores rusos.

- Las realidades geopolíticas modernas alteran el mapa logístico y la dirección del flujo de carga de Eurasia. Los países de Asia Central ya han comenzado a utilizar el potencial de tránsito de Azerbaiyán para obtener acceso a los mercados globales. Azerbaiyán es elegido como ruta de tránsito por los grandes propietarios de carga y empresas de logística de los países antes mencionados. Las mercancías procedentes de Kazajstán se transportan por dos rutas el Mar Caspio y el paso fronterizo Samur-Yalama. El transporte ferroviario de mercancías entre Azerbaiyán y Kazajstán ascendió a 950.000 toneladas (un aumento de ocho veces) de enero a octubre de 2022, y el tráfico de tránsito representó el 96%, según ADY Express LLC, una filial de Azerbaiyán Railways CJSC. Se espera que estos volúmenes sigan creciendo. Se están realizando esfuerzos legales y diplomáticos para establecer una empresa conjunta a través de las administraciones ferroviarias de Azerbaiyán, Georgia y Kazajstán.

Tendencias del mercado logístico de Kazajstán

Tendencias del mercado de carga y logística de Kazajstán

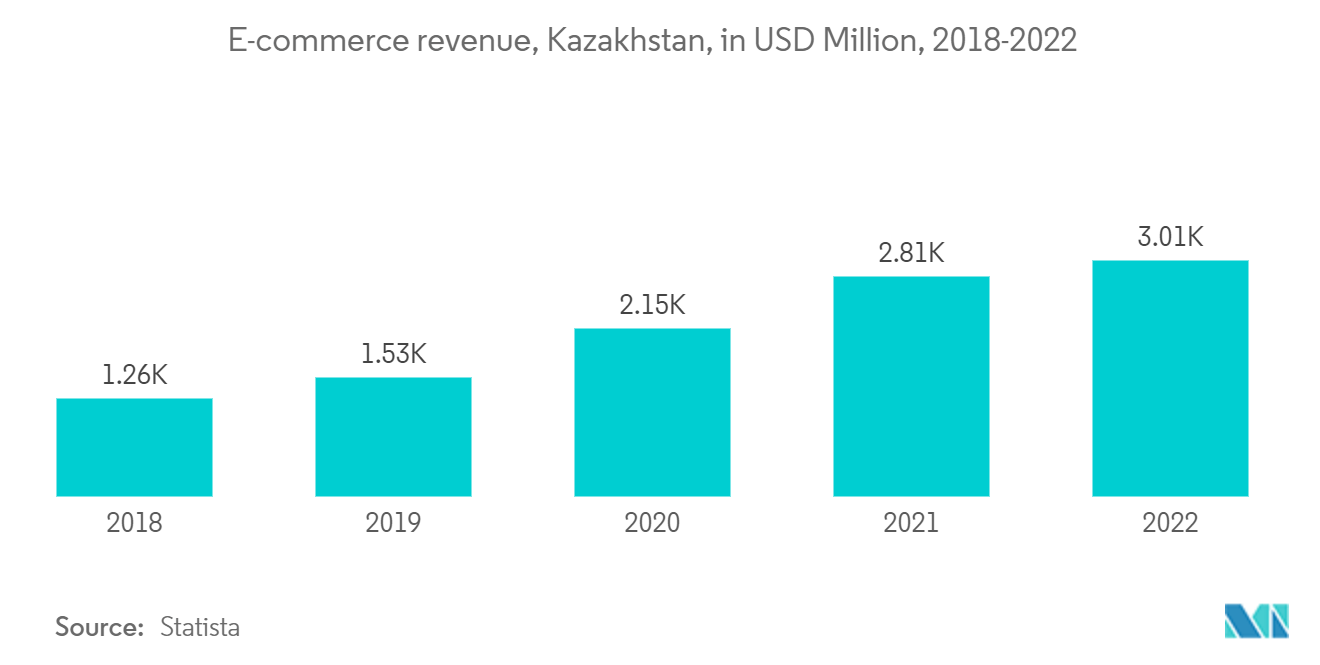

La economía digital se está convirtiendo en una nueva realidad en Kazajstán, donde las compras en línea y los pagos con tarjeta o teléfono inteligente se están convirtiendo en parte de la rutina diaria de las personas. El comercio en línea está ganando terreno y se espera que las ventas minoristas en línea alcancen los 482 mil millones de tenge (1 mil millones de dólares) para 2021. Almaty, la antigua capital y ciudad más grande de Kazajstán, lidera a todas las demás ciudades en términos de volumen de ventas minoristas en línea, con KZT 272,8 mil millones ( USD 607,4 millones), o 56,6%. Nur-Sultán ocupa el segundo lugar con 49,2 mil millones de KZT (109,5 millones de dólares), seguido de Shymkent con 29,5 mil millones de KZT.

Con el avance de las nuevas tecnologías, la variedad de productos disponibles para comprar online ha crecido significativamente. Según el sitio web analítico Ranking.kz, se esperaba que los teléfonos representaran casi una quinta parte del volumen total de ventas minoristas en línea en 2021. Los electrodomésticos, cosméticos, computadoras, piezas de automóviles y materiales de construcción son los siguientes artículos más populares comprados en línea. La mayor cobertura de Internet de banda ancha también ha impulsado las ventas en línea. Según Ranking.kz, en abril de 2022 había más de 17 millones de suscriptores de telefonía móvil con acceso a Internet y 2,8 millones de suscriptores de Internet fijos registrados.

El aumento del transporte marítimo transfronterizo impulsa el mercado

Debido a la mayor demanda de transporte ferroviario, China y Kazajstán están construyendo un tercer ferrocarril en su frontera, otra señal de una creciente conectividad entre los dos vecinos que podría ayudar a impulsar el comercio entre China y la región de Asia Central en general y más allá. Según los expertos chinos, la construcción de la red ferroviaria de Asia Central no sólo ayudará a impulsar la cooperación y las economías locales entre China y Asia Central, sino que también agregará resiliencia a los vínculos comerciales entre China y Europa a través del enlace ferroviario transcontinental. La apertura de la nueva ruta podría aliviar la carga sobre el transporte por carretera y al mismo tiempo satisfacer la creciente demanda de comercio entre China y Europa y China y Asia Central.

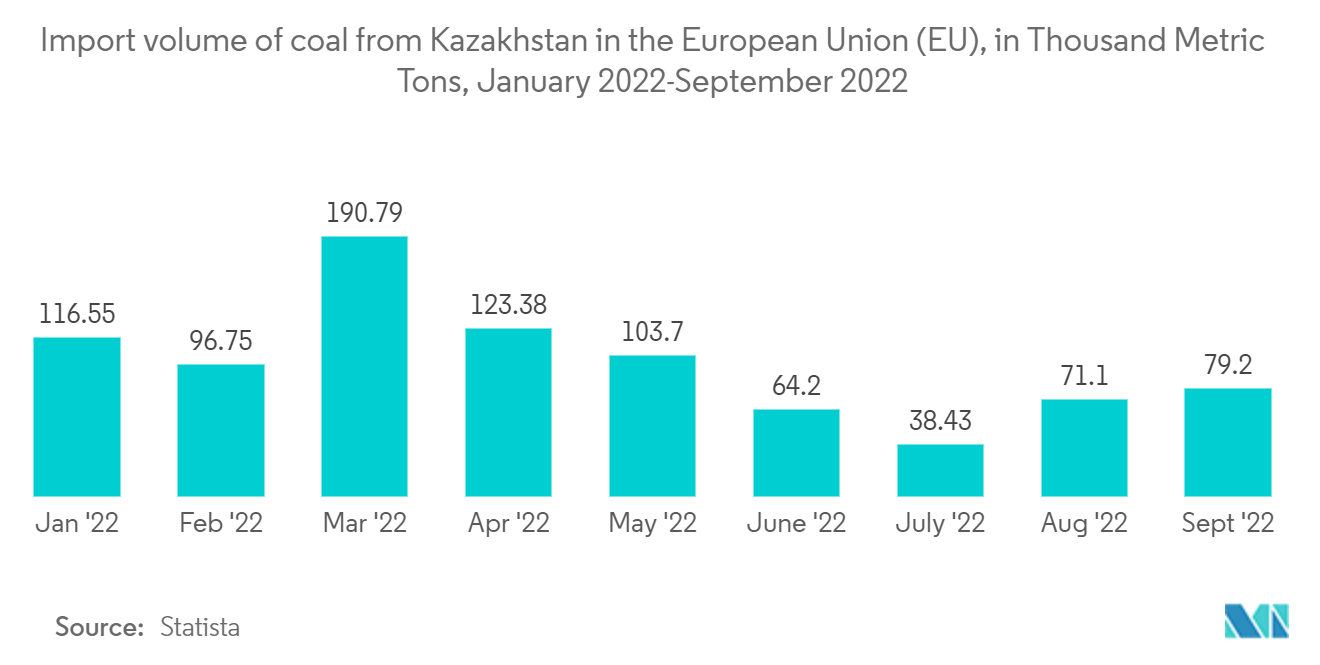

El ferrocarril transporta la mayoría de las cargas en tránsito y de exportación-importación y representa el 52,2% del volumen total de mercancías. La ubicación geográfica de Kazajstán lo califica para servir como enlace transcontinental y de tránsito entre Europa y Asia. Uzbekistán (45%), Kirguistán (20%), Turkmenistán (6%), Tayikistán (9%), Afganistán (5%), Rusia (5,6%) y China (4,5%) son los principales destinos de carga en tránsito. El transporte ferroviario es crucial en los sectores de servicios intermodales y de enlaces de transporte euroasiáticos (EATL). La mayor parte del transporte ferroviario (80%) consiste en envíos de productos básicos a granel como petróleo, metales ferrosos, chatarra, carbón y cereales. La Ruta de Transporte Internacional Transcaspio (TITR), también conocida como Corredor Medio, es una de las pocas opciones viables para el transporte ferroviario de mercancías entre China y Europa. La mayor parte del transporte ferroviario consiste en envíos de productos básicos a granel como petróleo, metales ferrosos, chatarra, carbón y cereales.

El comercio de larga distancia en Asia Central y a través de ella ha sido poco atractivo durante años debido a la falta de acuerdos comerciales efectivos y a cambios en las leyes comerciales nacionales, que aumentaron los costos del transporte ferroviario y la imprevisibilidad, así como una mala coordinación de los servicios y cruces fronterizos que consumen mucho tiempo. A pesar de estos obstáculos, el número de trenes expresos de contenedores que atraviesan Asia Central aumentó de 17 en 2011 a más de 15.000 en 2021. Esto se logró gracias a la voluntad política, la cooperación regional y la reforma ferroviaria. El transporte ferroviario también ha prosperado dentro de la región, facilitando los flujos comerciales entre la República Popular China y Asia Central y al mismo tiempo contribuyendo al diálogo y la cooperación transfronteriza. Este impresionante crecimiento puede atribuirse a procesos simplificados como las operaciones de ventanilla única y parada única, así como a la reducción de las inspecciones fronterizas.

Descripción general de la industria logística de Kazajstán

El mercado de transporte y logística de Kazajstán está fragmentado, con presencia de actores tanto internacionales como locales. El mercado cuenta con una gran cantidad de actores como KTZ - Freight Transportation JSC, Panalpina (DSV), Agility Logistics, CJ Logistics, Rhenus, etc. El aumento de la inversión en infraestructura y ferrocarriles del país crea una oportunidad para que las empresas inviertan en el mercado. Los actores locales y regionales tienen una buena cuota de mercado, pero el aumento de oportunidades también abre caminos para los actores internacionales.

Líderes del mercado logístico de Kazajstán

-

KTZ - Freight Transportation JSC

-

Panalpina

-

Agility Logistics

-

CJ Logistics

-

Rhenus

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado logístico de Kazajstán

- Noviembre de 2022 Nurminen Logistics, una empresa de logística, comenzó a operar servicios ferroviarios regulares desde Europa a Kazajstán en colaboración con los Ferrocarriles Estatales de Kazajstán. Kazajstán sirve como centro logístico que conecta a Europa con los vastos mercados asiáticos. En 2020, la UE representó el 29,7% del comercio total de bienes de Kazajstán. La ruta se utilizará para el transporte de mercancías para clientes del norte y centro de Europa. La mercancía se transportará en 40 contenedores marítimos HC. El primer envío de Helsinki a Kazajstán inició su viaje.

- Septiembre de 2022 el 3PL surcoreano Taewoong Logistics colaborará con el fabricante y distribuidor de alimentos kazajo Shin-Line para establecer almacenes en Kazajstán, lo que indica otro cambio en la cadena de suministro a medida que continúa el conflicto en Ucrania. Los productos alimenticios de Shin-Line serán más fáciles de transportar a Rusia y Asia Central como resultado de la medida, y Taewoong y Shin-Line planean abrir almacenes en Almaty.

Segmentación de la industria logística de Kazajstán

El transporte de mercancías y la logística se refieren al transporte de mercancías en los mercados nacionales e internacionales a través de diversos modos, incluidos el aire, el ferrocarril y las carreteras. Un análisis completo de antecedentes del mercado de transporte y logística de Kazajstán, que incluye la evaluación de la economía y la contribución de los sectores de la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos de mercado, dinámica del mercado y tendencias geográficas. , y el impacto de COVID-19 se incluye en el informe.

El mercado de carga y logística de Kazajstán está segmentado por función (transporte de carga, expedición de carga, almacenamiento, servicios de valor agregado, logística de cadena de frío, logística de última milla, logística de retorno y otras áreas emergentes) y usuario final (construcción, petróleo y gas). y extracción de canteras, agricultura, pesca y silvicultura, manufactura y automoción, comercio de distribución, telecomunicaciones y otros usuarios finales). El informe ofrece el tamaño del mercado y los valores previstos (miles de millones de dólares) para todos los segmentos anteriores.

| Flete de transporte | Camino |

| Transporte marítimo y aguas interiores | |

| Aire | |

| Carril | |

| Tubería | |

| Transporte de carga | |

| almacenamiento | |

| Servicios de valor añadido | |

| Logística de cadena de frío, logística de última milla, logística de retorno y otras áreas emergentes |

| Construcción |

| Petróleo, gas y canteras |

| Agricultura, pesca y silvicultura |

| Manufactura y Automoción |

| Comercio Distributivo |

| Telecomunicaciones |

| Otros usuarios finales (farmacéuticos y sanitarios) |

| Por función | Flete de transporte | Camino |

| Transporte marítimo y aguas interiores | ||

| Aire | ||

| Carril | ||

| Tubería | ||

| Transporte de carga | ||

| almacenamiento | ||

| Servicios de valor añadido | ||

| Logística de cadena de frío, logística de última milla, logística de retorno y otras áreas emergentes | ||

| Por usuario final | Construcción | |

| Petróleo, gas y canteras | ||

| Agricultura, pesca y silvicultura | ||

| Manufactura y Automoción | ||

| Comercio Distributivo | ||

| Telecomunicaciones | ||

| Otros usuarios finales (farmacéuticos y sanitarios) |

Preguntas frecuentes sobre investigación de mercado logístico de Kazajstán

¿Qué tamaño tiene el mercado de transporte y logística de Kazajstán?

Se espera que el tamaño del mercado de carga y logística de Kazajstán alcance los 11,36 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,44% hasta alcanzar los 14,80 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de carga y logística de Kazajstán?

En 2024, se espera que el tamaño del mercado de transporte y logística de Kazajstán alcance los 11,36 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Transporte y Logística de Kazajstán?

KTZ - Freight Transportation JSC, Panalpina, Agility Logistics, CJ Logistics, Rhenus son las principales empresas que operan en el mercado de transporte y logística de Kazajstán.

¿Qué años cubre este mercado de carga y logística de Kazajstán y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de transporte y logística de Kazajstán se estimó en 10,77 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Transporte de carga y logística de Kazajstán durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Transporte de carga y logística de Kazajstán para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria logística de Kazajstán

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de Kazajstán en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística de Kazajstán incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.