Tamaño del mercado de proteínas de Japón

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

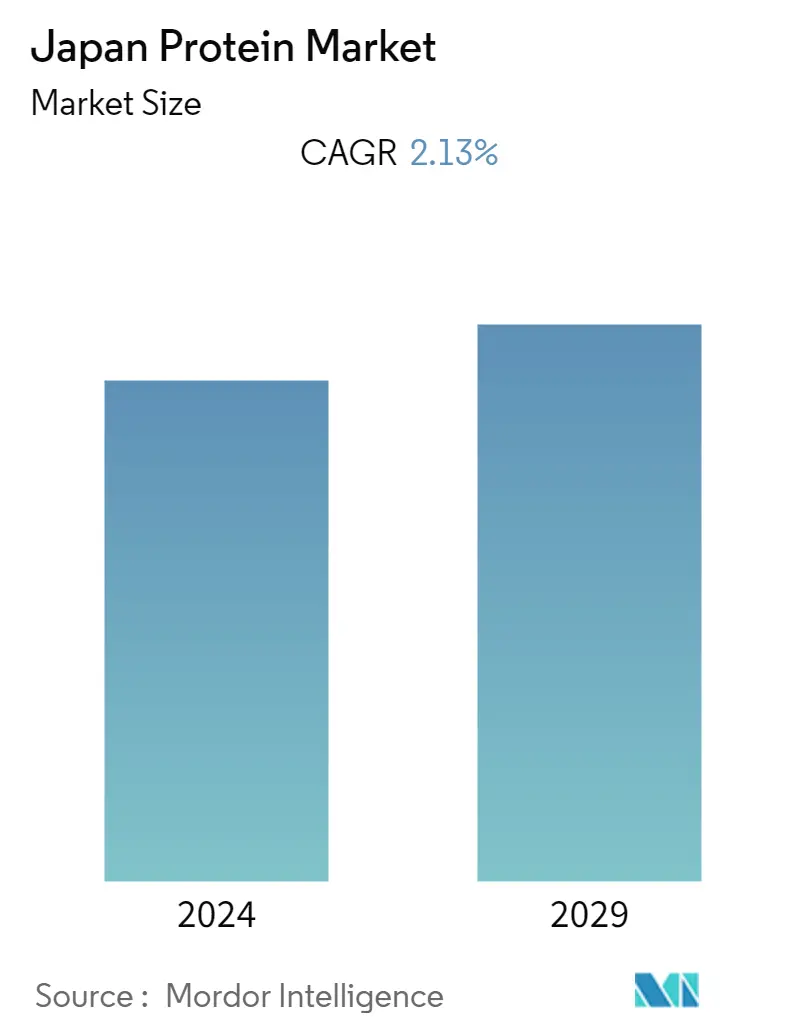

| CAGR | 2.13 % |

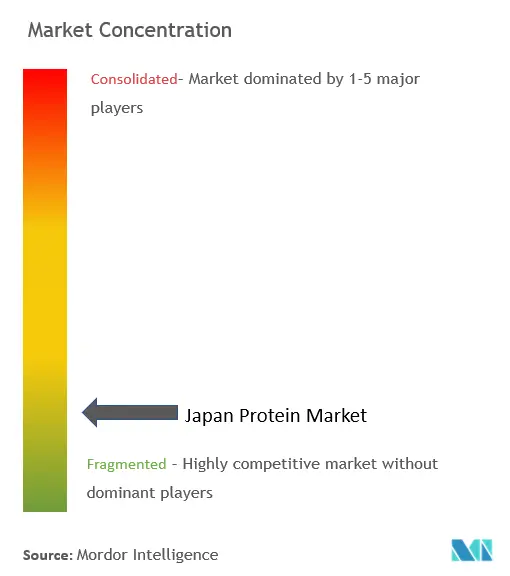

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de proteínas de Japón

Se espera que el tamaño del mercado japonés de proteínas crezca de 514,72 millones de dólares en 2023 a 571,78 millones de dólares en 2028, a una tasa compuesta anual del 2,13% durante el período previsto (2023-2028).

- La demanda de proteínas en Japón está experimentando un crecimiento y se espera que esta tendencia continúe o incluso se acelere en los próximos años, principalmente debido a los cambios en las preferencias dietéticas y la creciente conciencia de los consumidores sobre la ingesta de proteínas. Los hábitos alimentarios japoneses han ido evolucionando, con una inclinación cada vez mayor hacia una dieta más occidentalizada. Esto incluye un mayor consumo de alimentos ricos en proteínas como carne, lácteos, huevos y otras fuentes de proteínas vegetales.

- Además, la urbanización tiende a generar cambios en los estilos de vida y los patrones dietéticos, lo que a menudo resulta en una mayor demanda de alimentos preparados, incluidos refrigerios ricos en proteínas y comidas listas para comer. Estas tendencias han impulsado el crecimiento de la demanda de diferentes tipos de proteínas, incluidas las proteínas cárnicas, vegetales y microbianas. Están impulsando a los fabricantes del país a incorporar altos niveles de proteínas en sus productos durante el procesamiento.

- Además, Japón ha sido testigo de un aumento de varias poblaciones vegetarianas. Esta población se puede dividir en 3 tipos según su patrón de consumo 'vegetales ocultos' (los que ocultan su vegetarianismo), 'yuruveggie' (flexitarianos) y comer verduras una vez a la semana. Estos grupos de población consumen proteínas de origen vegetal como proteína de soja y proteína de guisante en su dieta diaria para compensar las proteínas animales.

- Además, la inclinación de los consumidores hacia el mantenimiento del cuidado personal, incluido el cuidado de la piel y el cabello, ha impulsado aún más la demanda de ingredientes proteicos de origen animal como colágeno, carmín y gelatina por parte de varios fabricantes de productos de cuidado personal y fabricantes de suplementos. Incluso se espera que los fabricantes que desarrollan productos con dichos ingredientes y aumentan su producción debido a la creciente demanda aumenten su uso y, por tanto, la demanda de proteínas animales en el país.

- Por ejemplo, en marzo de 2023, Otsuka Pharmaceutical Co., Ltd. (Otsuka) lanzó una nueva versión de EQUELLE gelée, una extensión de la marca EQUELLE de suplementos que apoyan la salud y la belleza de la mujer. La empresa afirmó que sus suplementos incluyen colágeno y calcio que favorecen la salud de la piel y el cabello.

- Además, los principales actores del país se centran en invertir en varias empresas que desarrollan tecnologías innovadoras que ayudan a revolucionar la producción de proteínas de origen vegetal y animal. Se espera que estos acontecimientos impulsen aún más la demanda de diversos ingredientes proteicos en el país, lo que eventualmente impulsará el crecimiento del mercado.

Tendencias del mercado de proteínas de Japón

Creciente demanda de análogos de la carne

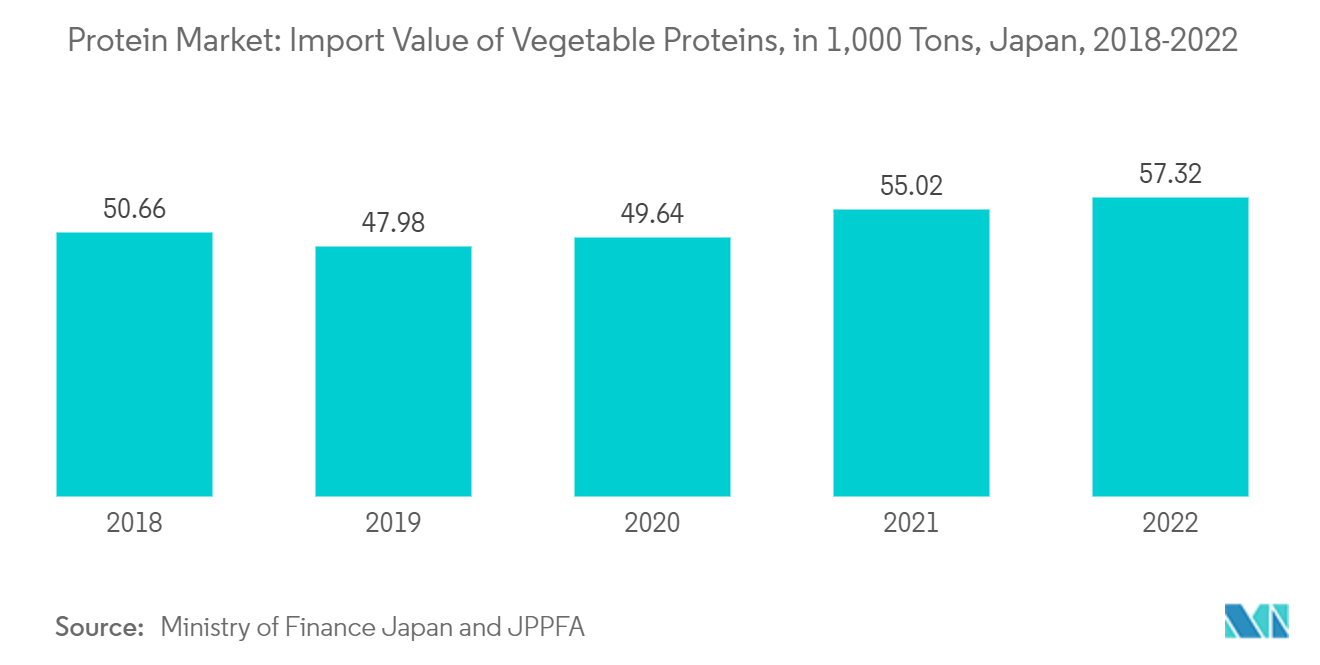

- La proteína vegetal siguió siendo la fuente creciente debido al aumento de la ingesta de proteínas por parte de los consumidores japoneses y al auge de las opciones proteicas alternativas. Los consumidores son cada vez más conscientes de las preocupaciones ambientales asociadas con la adquisición y producción de proteína animal y su necesidad de cambiar a fuentes de proteínas sostenibles, como las vegetales y las microbianas. Estos factores, junto con la disponibilidad de diferentes fuentes de proteínas de origen vegetal en el país, están impulsando el crecimiento del mercado.

- Por ejemplo, varias fuentes de proteína vegetal disponibles en el país incluyen proteína de soja y proteína de guisante, entre otras. Además, la familiaridad de los consumidores con la soja es una de las razones por las que las fuentes de proteínas de origen vegetal han sido aceptadas en Japón. Por ejemplo, el tofu y la leche de soja se consumen desde hace mucho tiempo como parte de la variada dieta japonesa. Otras alternativas a base de soja, como la carne, encajan perfectamente en este patrón existente.

- Además, tales factores han dado lugar a que varias empresas inviertan en espacios de proteínas alternativas para aprovechar el potencial, lo que eventualmente condujo a un mayor crecimiento del mercado. La proteína de soja texturizada es un sustituto ideal de la carne y está ganando cada vez más popularidad entre los consumidores veganos y flexitarianos. Este fenómeno aumentó el crecimiento del mercado de alternativas a las proteínas, que ayuda a los fabricantes de alimentos a proporcionar perfiles de textura y sabor similares a los de la carne a su cartera de productos cárnicos veganos o de imitación de carne, como nuggets, hamburguesas, salchichas y crumbles.

- Las empresas están innovando con nuevas ofertas de carne a base de proteínas vegetales, incluidas hamburguesas, tofu y bolas de masa gyoza de origen vegetal, entre otras, para dirigirse a los consumidores que están acostumbrados a la dieta rica en carne de Japón.

- Por ejemplo, en enero de 2023, Roquette, líder mundial en ingredientes de origen vegetal y pionero en proteínas vegetales, anunció su inversión en DAIZ Inc. Esta startup japonesa de tecnología alimentaria ha desarrollado una tecnología innovadora que utiliza la germinación de semillas de plantas combinada con una extrusión. Proceso para mejorar la textura, el sabor y el perfil nutricional de los alimentos de origen vegetal.

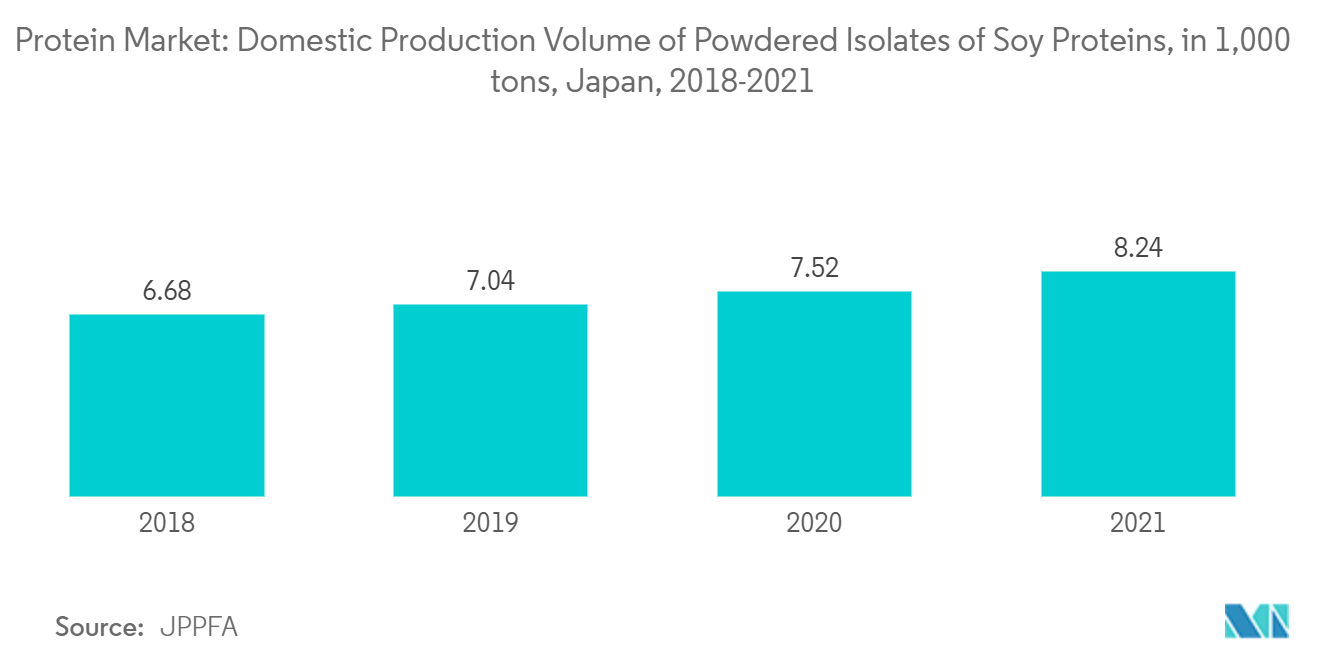

- Además, con la creciente demanda de ingredientes de origen vegetal, la producción de diversas proteínas vegetales también está aumentando en Japón, lo que se espera que apoye el crecimiento del mercado al proporcionar suficiente oferta. Por ejemplo, según el Journal of Educational Development Foundations and Applications in Japan, en 2021, el volumen de producción nacional de aislados en polvo de proteínas de soja en Japón ascendió a alrededor de 8,24 mil toneladas, lo que aumentó de 7,52 mil toneladas en comparación con el año anterior. año. Se espera que estos acontecimientos que se producen en el país impulsen aún más el crecimiento del mercado durante el período previsto.

Los alimentos y bebidas representan la mayor proporción

- Japón es conocido por su cocina diversa y tradicional, y su dieta generalmente incluye una mezcla de alimentos de origen vegetal y animal. Sin embargo, la conciencia sobre el aumento de la ingesta de contenido de proteínas a través de diversos alimentos y bebidas consumidos por los consumidores ha ido aumentando en el país en los últimos años debido a diversos factores, como el cambio de preferencias dietéticas y la mayor conciencia sobre la salud. Estos factores están impulsando el mercado del segmento de alimentos y bebidas en el país.

- En el año 2021, hubo un aumento de productos cárnicos y lácteos de origen vegetal en el mercado japonés, con nuevos lanzamientos periódicamente. Las empresas nacionales lanzaron nuevos productos proteicos alternativos. Casi todos los principales procesadores de carne han lanzado una alternativa a la carne de origen vegetal, así como productos de los principales procesadores de aceite vegetal y procesadores de soja, procesadores de lácteos, fabricantes de alimentos congelados, fabricantes de alimentos y bebidas saludables, así como muchas cadenas minoristas importantes y principales cadenas de cafeterías y hamburgueserías.

- Por lo tanto, se espera que factores como estos aumenten la aplicación de ingredientes alternativos a las proteínas en el país. Además, las proteínas vegetales utilizadas en Japón se refieren principalmente a proteínas de soja y trigo, que pueden agregarse como ingrediente a alimentos procesados o usarse como sustituto de la carne en forma de proteínas vegetales texturizadas.

- En consonancia con esto, los jugadores también se centran en ofrecer ingredientes proteicos que se alineen con las demandas de los fabricantes y los consumidores. Por ejemplo, ADM ofrece aislados de proteína de soja en Japón que, según afirma, pueden brindar nutrición y/o funcionalidad en una variedad de aplicaciones.

- Según la empresa, sus aislados de proteína de soja se pueden utilizar en una larga lista de aplicaciones, desde bebidas hasta snacks y cereales extruidos, además de barras, alternativas lácteas, carne y alternativas a la carne, salsas, jugos y sopas, e incluso piensos y alimentos para mascotas.. Se espera que estos acontecimientos impulsen aún más la demanda de ingredientes proteicos de las industrias de alimentos y bebidas del país, lo que eventualmente impulsará el crecimiento del mercado.

Descripción general de la industria de proteínas de Japón

El mercado japonés de proteínas está fragmentado y diferentes actores participan en él para satisfacer la demanda. Los principales actores en este mercado son Archer Daniels Midland Company, Lacto Japan Co., Ltd., Morinaga Milk Industry Co., Ltd., Nitta Gelatin, Inc. y Darling Ingredients Inc. Varios otros actores pequeños e internacionales participan en el fabricación y distribución de ingredientes proteicos en el país para obtener una ventaja y atender la creciente demanda. Los principales actores se centran en ofrecer ingredientes proteicos orgánicos con afirmaciones de etiqueta limpia y sin gluten para atraer a más fabricantes. Además, las empresas participan en ampliaciones de capacidad, asociaciones estratégicas, ampliaciones de cartera de productos y fusiones y adquisiciones para obtener una ventaja competitiva. Los actores clave han estado innovando activamente en tecnologías de producción y entregando proteína vegetal ideal para uso industrial.

Líderes del mercado de proteínas de Japón

-

Lacto Japan Co., Ltd.

-

Morinaga Milk Industry Co., Ltd.

-

Nitta Gelatin, Inc.

-

Darling Ingredients Inc.

-

Archer Daniels Midland Company

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de Japón

- Junio de 2023 Megmilk Snow Brand, una destacada empresa láctea japonesa, unió fuerzas con Agrocorp International, un proveedor mundial de agroalimentos con sede en Singapur. Su asociación está destinada a fabricar y distribuir ingredientes de origen vegetal, con el objetivo general de promover la producción sostenible de alimentos no sólo en Malasia y Japón, sino también en otros lugares de Asia.

- Marzo de 2023 Marubeni dio a conocer una alianza estratégica con Ynsect, el fabricante y distribuidor líder mundial de proteína de insectos. Esta colaboración significa la entrada de Marubeni al mercado japonés, con un enfoque principal en contribuir al desarrollo de una industria acuícola sostenible y una cadena de suministro de alimentos resiliente en Japón.

- Enero de 2022 The Fooditive Group, un fabricante de ingredientes holandés, presentó su innovador polvo de caseína vegana para la industria de alimentos y bebidas en Asia, incluido Japón. Esta proteína láctea sin origen animal se elabora utilizando técnicas de fermentación de precisión y está lista para incorporarse a una amplia gama de productos alternativos a la leche de vaca.

Informe del mercado japonés de proteínas índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.1.1 Creciente conciencia sobre la salud y el fitness entre los japoneses

4.1.2 Creciente demanda de análogos de la carne

4.2 Restricciones del mercado

4.2.1 Mayores costos de producción y capacidades limitadas

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 El poder de negociacion de los proveedores

4.3.2 El poder de negociación de los compradores

4.3.3 Amenaza de nuevos participantes

4.3.4 Amenaza de productos y servicios sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. Segmentación de mercado

5.1 Fuente

5.1.1 Animal

5.1.1.1 Caseína y caseinatos

5.1.1.2 colágeno

5.1.1.3 Proteína de huevo

5.1.1.4 Gelatina

5.1.1.5 Proteína de insectos

5.1.1.6 Proteína láctea

5.1.1.7 Proteína de suero

5.1.1.8 Otra proteína animal

5.1.2 Microbiano

5.1.2.1 Proteína de algas

5.1.2.2 Micoproteína

5.1.3 Planta

5.1.3.1 Proteína de cáñamo

5.1.3.2 Proteína de guisante

5.1.3.3 Proteína De Patata

5.1.3.4 Proteína de Arroz

5.1.3.5 Soy Protein

5.1.3.6 Proteina de trigo

5.1.3.7 Otra proteína vegetal

5.2 Usuario final

5.2.1 Alimentación animal

5.2.2 Cuidado Personal y Cosmética

5.2.3 Comida y bebidas

5.2.3.1 Panadería

5.2.3.2 Bebidas

5.2.3.3 Cereales de desayuno

5.2.3.4 Condimentos/Salsas

5.2.3.5 Confitería

5.2.3.6 Productos lácteos y alternativos a los lácteos

5.2.3.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

5.2.3.8 Productos alimenticios RTE/RTC

5.2.3.9 Aperitivos

5.2.4 Suplementos

5.2.4.1 Alimentos para bebés y fórmulas infantiles

5.2.4.2 Nutrición de Ancianos y Nutrición Médica

5.2.4.3 Nutrición deportiva/rendimiento

6. Panorama competitivo

6.1 Estrategias adoptadas por los principales actores

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Compañía Archer Daniels Midland

6.3.2 Arla Alimentos AMBA

6.3.3 Bunge limitada

6.3.4 Fuji Oil Holdings Inc.

6.3.5 Darling Ingredients Inc.

6.3.6 Sabores y fragancias internacionales Inc.

6.3.7 Lacto Japón Co., Ltd.

6.3.8 Industria láctea Morinaga Co., Ltd.

6.3.9 Nagata Group Holdings, Ltd.

6.3.10 Gelatina Nitta, Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de proteínas de Japón

Los ingredientes proteicos se derivan de diversas fuentes animales, vegetales y microbianas que a menudo se utilizan para mejorar las propiedades funcionales de alimentos, bebidas, productos de cuidado personal y piensos.

El mercado japonés de proteínas está segmentado según la fuente y el usuario final. Según la fuente, el mercado se segmenta en animal, microbiano y vegetal. Cada uno de estos segmentos está subsegmentado de la siguiente manera. El segmento animal se subsegmenta en caseína y caseinatos, colágeno, proteína de huevo, gelatina, proteína de insecto, proteína de leche, proteína de suero y otras proteínas animales. El segmento microbiano se subsegmenta en proteína de alga y micoproteína. De manera similar, el segmento vegetal se subsegmenta en proteína de cáñamo, proteína de guisante, proteína de papa, proteína de arroz, proteína de soja, proteína de trigo y otras proteínas vegetales. Según el usuario final, el mercado se segmenta en piensos, cuidado personal y cosméticos, alimentos y bebidas, y suplementos. Los segmentos de alimentos, bebidas y suplementos se subdividen de la siguiente manera. Los alimentos y bebidas se segmentan en panadería, bebidas, cereales para el desayuno, condimentos/salsas, confitería, lácteos y productos alternativos a los lácteos, carnes/aves/mariscos y productos alternativos a la carne, productos alimenticios RTE/RTC y snacks.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y en términos de volumen en toneladas para todos los segmentos antes mencionados.

| Fuente | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Usuario final | ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

|

Preguntas frecuentes sobre la investigación del mercado de proteínas de Japón

¿Cuál es el tamaño actual del mercado japonés de proteínas?

Se proyecta que el mercado japonés de proteínas registrará una tasa compuesta anual del 2,13% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Proteína de Japón?

Lacto Japan Co., Ltd., Morinaga Milk Industry Co., Ltd., Nitta Gelatin, Inc., Darling Ingredients Inc., Archer Daniels Midland Company son las principales empresas que operan en el mercado de proteínas de Japón.

¿Qué años cubre este mercado de Proteínas de Japón?

El informe cubre el tamaño histórico del mercado del mercado de proteínas de Japón para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de proteínas de Japón para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de proteínas de Japón

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de proteínas de Japón en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de proteínas de Japón incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.