Análisis del mercado japonés de dispositivos de cirugía mínimamente invasiva

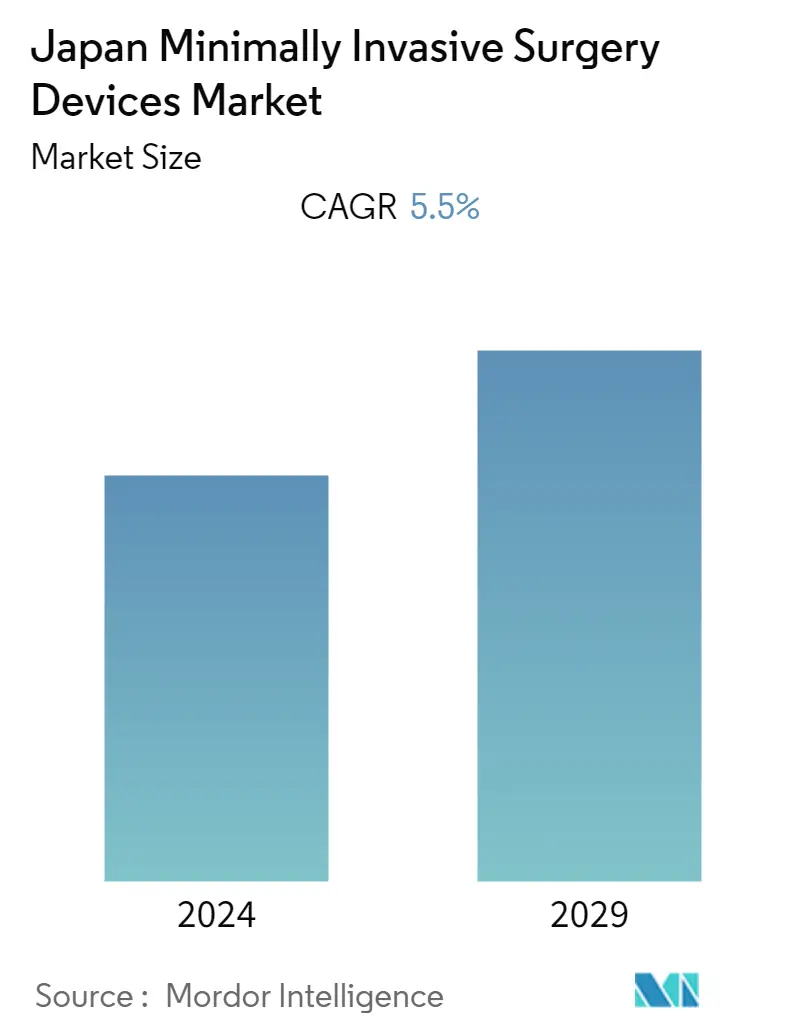

Se espera que el mercado japonés de dispositivos de cirugía mínimamente invasiva registre una tasa compuesta anual del 5,5% durante el período previsto.

La pandemia de COVID-19 afectó el crecimiento del mercado. Las medidas de bloqueo y las restricciones impuestas por el gobierno interrumpieron las actividades de la cadena de suministro y suspendieron las visitas programadas y las hospitalizaciones no urgentes, lo que afectó la demanda de dispositivos quirúrgicos mínimamente invasivos durante la pandemia. Cancelar procedimientos electivos para evitar la propagación de COVID-19 y reservar recursos para pacientes con COVID ha ralentizado el crecimiento del mercado. Un artículo publicado en el Surgical Today Journal en enero de 2022 observó que la mayoría de los procedimientos quirúrgicos, como los oncológicos y cardiovasculares, disminuyeron en 2020 en Japón. La disminución general en la tasa de cirugía fue del 10% al 15%. Por lo tanto, la disminución de los procedimientos quirúrgicos ha impactado la demanda de dispositivos quirúrgicos y dispositivos de monitoreo utilizados para cirugías mínimamente invasivas. Sin embargo, con las restricciones de liberación y la reanudación de los procedimientos quirúrgicos, se espera que el mercado estudiado crezca durante el período previsto.

Ciertos factores que impulsan el crecimiento del mercado son la creciente prevalencia de trastornos crónicos y relacionados con el estilo de vida, los avances tecnológicos y la creciente población geriátrica en Japón.

Los procedimientos quirúrgicos mínimamente invasivos (MIS) tienen varias ventajas sobre los procedimientos convencionales, como menos dolor posoperatorio, menos complicaciones operativas y posoperatorias importantes, tiempos de recuperación más rápidos, menos cicatrices, menos estrés para el sistema inmunológico e incisiones más pequeñas. Estos beneficios de los procedimientos mínimamente invasivos reducen el hospital general y el costo del tratamiento, por lo que se prefieren los procedimientos MIS, que se espera que impulsen el crecimiento del mercado.

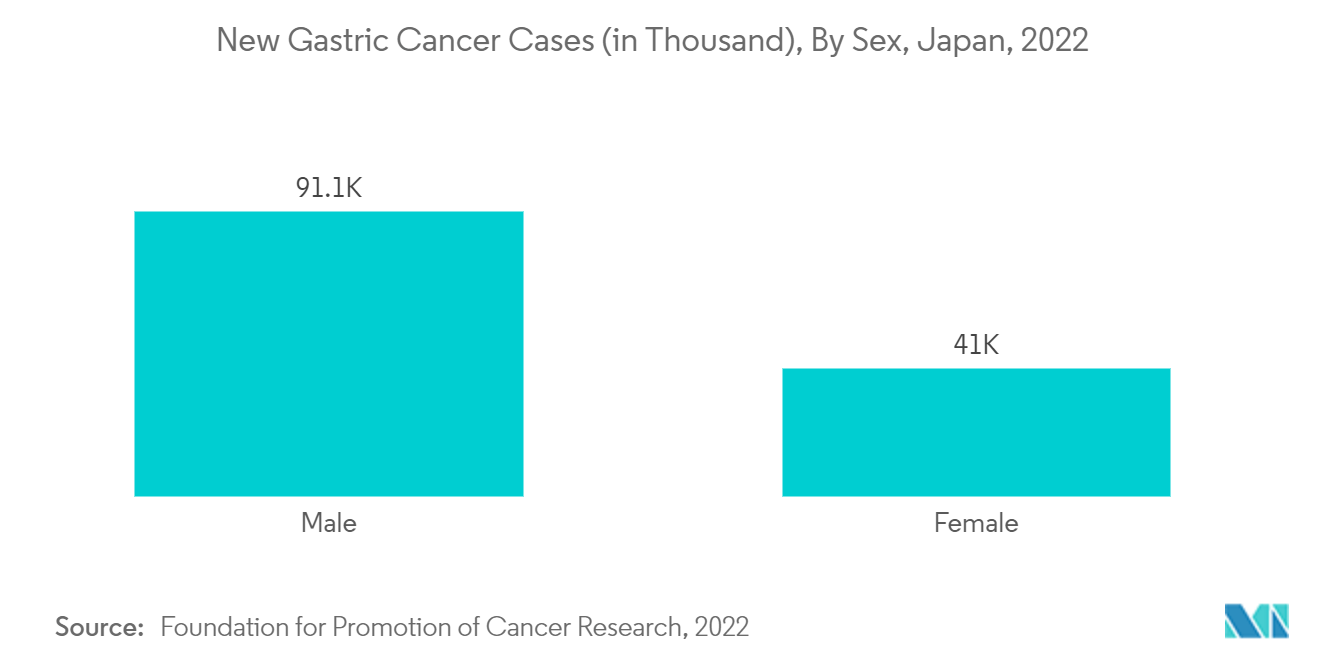

La creciente prevalencia de enfermedades crónicas como el cáncer y las enfermedades cardiovasculares está impulsando la demanda de procedimientos quirúrgicos para su tratamiento, aumentando el crecimiento del mercado estudiado. Por ejemplo, según el informe GLOBOCAN 2020, Japón informó 1.028.658 nuevos casos de cáncer (599.243 nuevos casos de cáncer en hombres y 429.415 nuevos casos de cáncer en mujeres) en 2020. El mismo informe proyectó que el número de casos de cáncer alcanzará 1.110.549 para 2030. y 1.128.057 para 2040. Por lo tanto, la creciente carga de cáncer entre los japoneses aumenta la demanda de procedimientos quirúrgicos, lo que se espera que aumente la demanda de dispositivos quirúrgicos, impulsando así el crecimiento del mercado.

Según las estadísticas de 2022 publicadas por la FID, en 2021, 11 millones de personas vivían con diabetes en Japón. Se prevé que esta cifra aumente para 2030. El nivel alto de azúcar en sangre causado por la diabetes puede dañar los nervios que controlan el corazón y los vasos sanguíneos, lo que provoca enfermedades cardiovasculares como la enfermedad de las arterias coronarias y los accidentes cerebrovasculares, que estrechan las arterias. Se prevé que esto aumentará la demanda de procedimientos quirúrgicos, impulsando la demanda de dispositivos quirúrgicos mínimamente invasivos.

Los lanzamientos y aprobaciones de nuevos productos debido a avances tecnológicos, colaboraciones, fusiones y adquisiciones son las iniciativas estratégicas clave emprendidas por los actores de la industria, que se espera que impulsen el crecimiento del mercado. Por ejemplo, en agosto de 2022, los laboratorios Abbott lanzaron en Japón un catéter de irrigación TactiFlex SE, un catéter de ablación por radiofrecuencia (RF) con un electrodo de punta hendida con tecnología de fuerza de contacto. En marzo de 2022, la PMDA de Japón aprobó el catéter de litotricia intravascular coronaria (IVL) Shockwave C² de Shockwave Medical. En mayo de 2021, Japan Lifeline y Galaxy Medical firmaron un acuerdo de distribución exclusiva para el catéter de ablación ALPHA1 en los Estados Unidos. Según los términos del acuerdo, Galaxy busca la aprobación regulatoria de EE. UU. para ALPHA1 en apoyo de la eventual comercialización del sistema CENTAURI PEF.

Sin embargo, se espera que la escasez de profesionales experimentados obstaculice el crecimiento del mercado durante el período previsto.

Tendencias del mercado de dispositivos de cirugía mínimamente invasiva en Japón

El segmento gastrointestinal espera registrar una CAGR alta durante el período de pronóstico

Se espera que el segmento gastrointestinal sea testigo de un crecimiento significativo en el mercado de la cirugía mínimamente invasiva durante el período previsto debido a factores como la creciente incidencia de enfermedades gastrointestinales entre la población.

Las principales enfermedades asociadas con el sistema gastrointestinal son el síndrome del intestino irritable (SII), la enfermedad de Crohn, las úlceras pépticas y otras.

La elevada carga de enfermedades gastrointestinales es el principal factor que impulsa el crecimiento del segmento. Por ejemplo, un artículo publicado en el Journal of Anus, Rectum, and Colon en enero de 2020 observó que 180.000 pacientes padecían colitis ulcerosa y 40.000 enfermedad de Crohn en Japón en 2020. Por tanto, el elevado número de personas que padecen colitis ulcerosa aumenta la necesidad de cirugía para extirpar el colon y el revestimiento del recto. Se prevé que esto impulse la demanda de dispositivos quirúrgicos avanzados, impulsando el crecimiento del mercado.

Se espera que la alta prevalencia de cáncer relacionado con el tracto gastrointestinal, como el cáncer de colon y recto, impulse la demanda de procedimientos mínimamente invasivos, aumentando el crecimiento del mercado durante el período previsto. Por ejemplo, según la hoja informativa GLOBOCAN 2020, en 2020 se notificaron en Japón 99.862 nuevos casos de cáncer de colon y 46.940 casos de cáncer de recto. Por lo tanto, se prevé que la creciente carga de cánceres de colon y recto aumentará la adopción de cirugías mínimamente invasivas, como la laparoscópica. o cirugía robótica, que se espera que aumente el crecimiento del segmento durante el período previsto.

Las crecientes actividades de la empresa en el desarrollo de dispositivos mínimamente invasivos y el aumento de los lanzamientos de productos contribuyen al crecimiento del mercado. Por ejemplo, en abril de 2022, Ambu Inc. recibió la autorización CE para sus Ambu aScope Gastro y Ambu aBox 2 en Japón. Esto ayuda a la empresa a ampliar el lanzamiento global de su gastroscopio de un solo uso y su ecosistema de pantalla de próxima generación para incluir Europa y Japón. En enero de 2021, NEC Corporation lanzó WISE VISION Endcopy, un software de dispositivo médico de soporte de diagnóstico mediante IA para colonoscopias, en Japón. En noviembre de 2021, el Hospital General Central Shinmatsudo en Matsudo, Japón, celebró un acuerdo con Asensus Surgical, Inc., para arrendar y utilizar un sistema quirúrgico Senhance, una plataforma laparoscópica digital que aprovecha la inteligencia aumentada para proporcionar un rendimiento y resultados para los pacientes inigualables a través de aprendizaje automático.

Por lo tanto, debido a los factores antes mencionados, se espera que el segmento estudiado crezca significativamente durante el período de pronóstico.

Se espera que el segmento de sistemas quirúrgicos asistidos por robot tenga una participación de mercado significativa durante el período de pronóstico

Se espera que el segmento de sistemas quirúrgicos asistidos por robot crezca durante el período previsto debido a factores como la creciente prevalencia de enfermedades crónicas, los crecientes avances tecnológicos y el creciente enfoque de la empresa en el desarrollo de productos avanzados en el país.

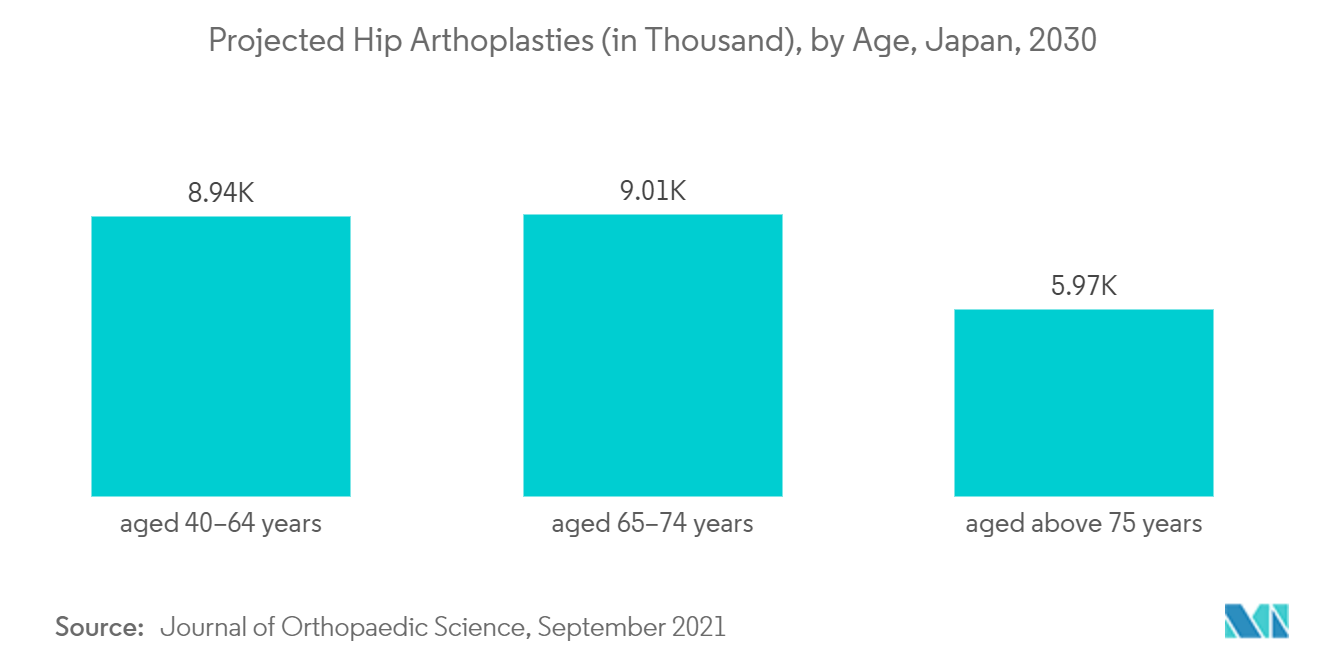

Se espera que la creciente carga del cáncer y otras enfermedades ortopédicas entre la población aumente la demanda de cirugía robótica que proporcione una visión clara de los tejidos y estructuras profundos. Se prevé que esto impulse el crecimiento del segmento durante el período previsto. Por ejemplo, según un artículo publicado en PLOS One, en agosto de 2021, se notificaron más de 25.000 nuevos casos de carcinoma de células renales en Japón en 2020, y se prevé que aumente a 30.000 para 2030. Por tanto, la elevada carga del cáncer de riñón entre la población aumenta la necesidad de procedimientos de tratamiento eficaces, lo que aumenta la demanda de robots para realizar cirugías complejas e impulsa el crecimiento del mercado.

Según un artículo publicado en el Journal of Orthopaedic Science en septiembre de 2021, se espera que se realicen alrededor de 4052 artroplastias de rodilla en hombres de entre 40 y 64 años, 6942 en hombres de entre 65 y 74 años, 14,986 en hombres mayores de 75 años en Japón para 2030. Además, según la misma fuente, se espera que se realicen alrededor de 7.092 artroplastias de rodilla en mujeres de entre 40 y 64 años, 22.957 en mujeres de entre 65 y 74 años, y 22.957 en mujeres de entre 65 y 74 años. 58.340 en mujeres mayores de 75 años en Japón para 2030. Así, el aumento esperado de cirugías de rodilla entre la población aumenta la demanda de robots para realizar cirugías de reemplazo de rodilla para evitar ciertas complicaciones y proporcionar resultados quirúrgicos más precisos. Se prevé que esto aumentará el crecimiento del mercado durante el período previsto.

Se espera que la creciente adopción de sistemas de cirugía asistida por robot y una mayor conciencia de las ventajas de los procedimientos mínimamente invasivos impulsen el crecimiento del mercado durante el período previsto. Por ejemplo, en agosto de 2020, Medicaroid Corp recibió la aprobación del Ministerio de Salud para fabricar y vender un sistema de cirugía asistida por robot en Japón, el sistema quirúrgico hinotori. En febrero de 2022, Smith+Nephew lanzó una plataforma robótica portátil de próxima generación, el CORI Surgical System, en Japón. El sistema robótico combina imágenes intraoperatorias tridimensionales con una sofisticada herramienta robótica de fresado de precisión para esculpir el hueso y preservar la estructura durante las cirugías para preservar los ligamentos.

Se espera que las crecientes aprobaciones de productos en el país aumenten la disponibilidad de sistemas quirúrgicos robóticos en el mercado. Se prevé que esto aumentará su adopción durante cirugías complejas, impulsando el crecimiento del mercado. Por ejemplo, en septiembre de 2022, el Ministerio de Salud, Trabajo y Bienestar de Japón (MHLW) aprobó da Vinci SP de Intuitive, el primer sistema quirúrgico robótico para uso en cirugías generales, cirugías torácicas, cirugías urológicas, cirugías ginecológicas y cirugías transorales de cabeza. y cirugías de cuello. El sistema ofrece a los cirujanos tecnología asistida por robot diseñada para un acceso limitado al tejido corporal.

Por lo tanto, debido a los factores antes mencionados, se espera que el segmento estudiado crezca significativamente durante el período de pronóstico.

Descripción general de la industria japonesa de dispositivos de cirugía mínimamente invasiva

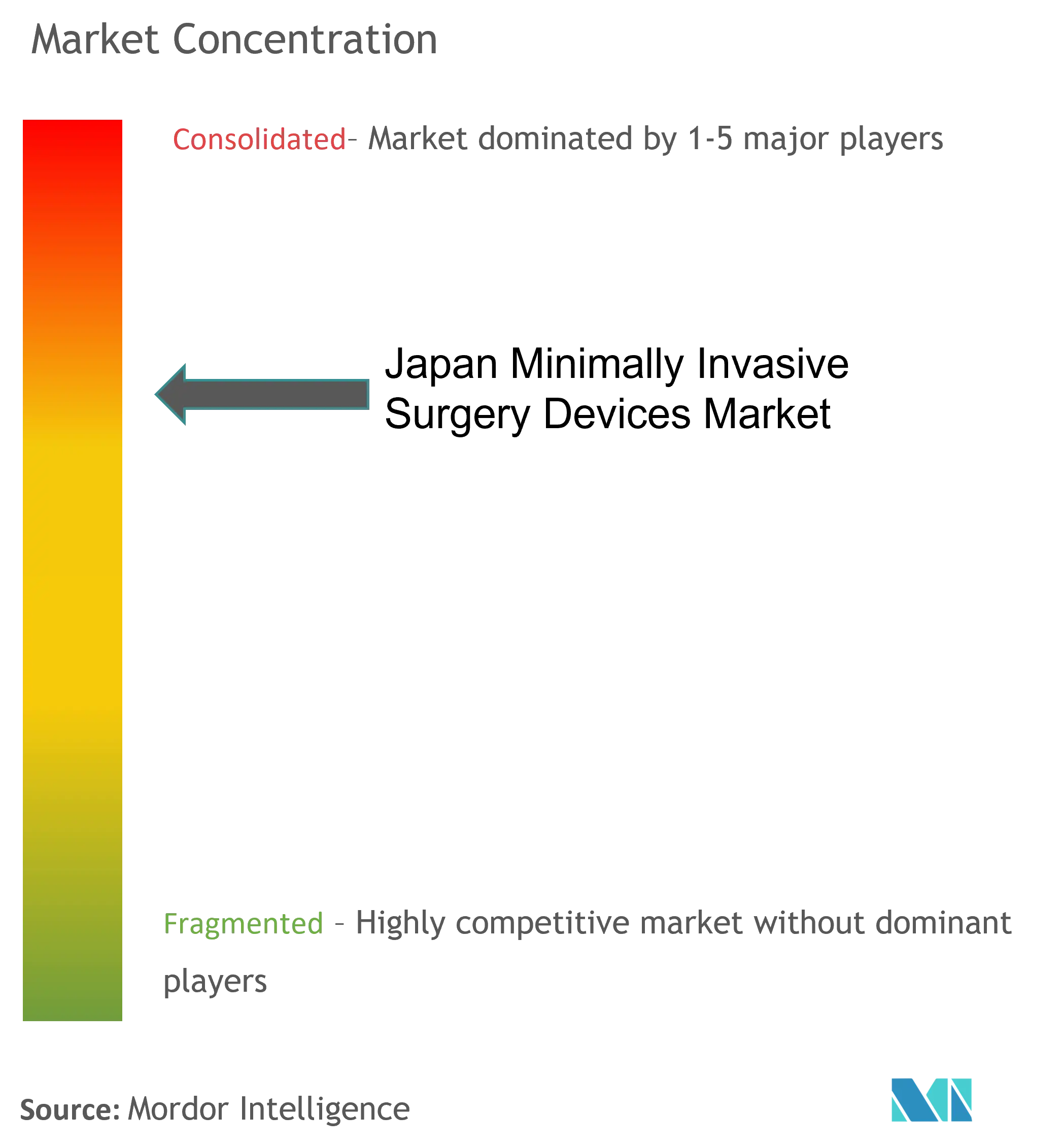

El mercado japonés de dispositivos de cirugía mínimamente invasiva está consolidado debido a la presencia de algunos actores clave en el mercado. Las empresas se están centrando en adoptar diversas estrategias comerciales, como fusiones y adquisiciones, lanzamientos de productos, aprobaciones de productos y colaboraciones para mantener su posición en el mercado de dispositivos de cirugía mínimamente invasiva. Algunos de los actores del mercado son GE Healthcare, Koninklijke Philips NV, Medtronic PLC, Olympus Corporation, Siemens Healthineers, Smith Nephew y otros.

Líderes del mercado japonés de dispositivos de cirugía mínimamente invasiva

-

Medtronic PLC

-

Olympus Corporation

-

Siemens Healthineers

-

Koninklijke Philips NV

-

GE Healthcare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos de cirugía mínimamente invasiva de Japón

En octubre de 2022, Royal Phillips amplió el lanzamiento de su solución de navegación quirúrgica de realidad aumentada (AR), ClarifEye, en Japón. ClarifEye ayudó a los cirujanos ortopédicos a tratar con éxito pacientes con estenosis espinal (estrechamiento de los espacios de la columna) y escoliosis (curvatura lateral de la columna) mediante procedimientos mínimamente invasivos guiados por imágenes.

En septiembre de 2022, Olympus Corporation lanzó VISERA ELITE III, la plataforma de visualización quirúrgica más nueva que aborda las necesidades de los profesionales de la salud (PS) para procedimientos endoscópicos. VISERA ELITE III ofrece varias funciones de imágenes respaldadas en un sistema que permite terapias mínimamente invasivas como la colectomía laparoscópica y la colecistectomía laparoscópica.

Segmentación de la industria de dispositivos de cirugía mínimamente invasiva de Japón

Según el alcance del informe, los dispositivos quirúrgicos mínimamente invasivos se refieren a sistemas electroquirúrgicos, sistemas quirúrgicos asistidos por robots y equipos quirúrgicos utilizados durante procedimientos mínimamente invasivos. La cirugía mínimamente invasiva se refiere a cualquier procedimiento quirúrgico realizado a través de pequeñas incisiones en lugar de una abertura grande, lo que lleva a una recuperación más rápida, una pérdida mínima de sangre y menos dolor que la cirugía abierta tradicional.

El mercado japonés de dispositivos de cirugía mínimamente invasiva está segmentado por productos (instrumentos de mano, dispositivos de guía, dispositivos electroquirúrgicos, dispositivos endoscópicos, dispositivos laparoscópicos, dispositivos de monitorización y visualización, sistemas quirúrgicos asistidos por robot, dispositivos de ablación, dispositivos basados en láser y otros dispositivos MIS). ), aplicación (cardiovascular, gastrointestinal, ginecológica, ortopédica, urológica y otras aplicaciones). El informe ofrece el valor (en millones de dólares) de todos los segmentos anteriores.

| Instrumentos de mano |

| Dispositivos de guía |

| Dispositivos electroquirúrgicos |

| Dispositivos endoscópicos |

| Dispositivos laparoscópicos |

| Dispositivos de Monitoreo y Visualización |

| Sistemas quirúrgicos asistidos por robot |

| Dispositivos de ablación |

| Dispositivos basados en láser |

| Otros dispositivos MIS |

| Cardiovascular |

| Gastrointestinal |

| Ginecológico |

| Ortopédico |

| Urológico |

| Otras aplicaciones |

| Por producto | Instrumentos de mano |

| Dispositivos de guía | |

| Dispositivos electroquirúrgicos | |

| Dispositivos endoscópicos | |

| Dispositivos laparoscópicos | |

| Dispositivos de Monitoreo y Visualización | |

| Sistemas quirúrgicos asistidos por robot | |

| Dispositivos de ablación | |

| Dispositivos basados en láser | |

| Otros dispositivos MIS | |

| Por aplicación | Cardiovascular |

| Gastrointestinal | |

| Ginecológico | |

| Ortopédico | |

| Urológico | |

| Otras aplicaciones |

Preguntas frecuentes sobre investigación de mercado de dispositivos de cirugía mínimamente invasiva de Japón

¿Cuál es el tamaño actual del mercado de Dispositivos de cirugía mínimamente invasiva de Japón?

Se proyecta que el mercado japonés de dispositivos de cirugía mínimamente invasiva registrará una tasa compuesta anual del 5,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado de Dispositivos de cirugía mínimamente invasiva de Japón?

Medtronic PLC, Olympus Corporation, Siemens Healthineers, Koninklijke Philips NV, GE Healthcare son las principales empresas que operan en el mercado japonés de dispositivos de cirugía mínimamente invasiva.

¿Qué años cubre este mercado de Dispositivos de cirugía mínimamente invasiva de Japón?

El informe cubre el tamaño histórico del mercado de Dispositivos de cirugía mínimamente invasiva de Japón durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de cirugía mínimamente invasiva de Japón para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de dispositivos de cirugía mínimamente invasiva de Japón

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de dispositivos de cirugía mínimamente invasiva de Japón en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de cirugía mínimamente invasiva de Japón incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.