| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

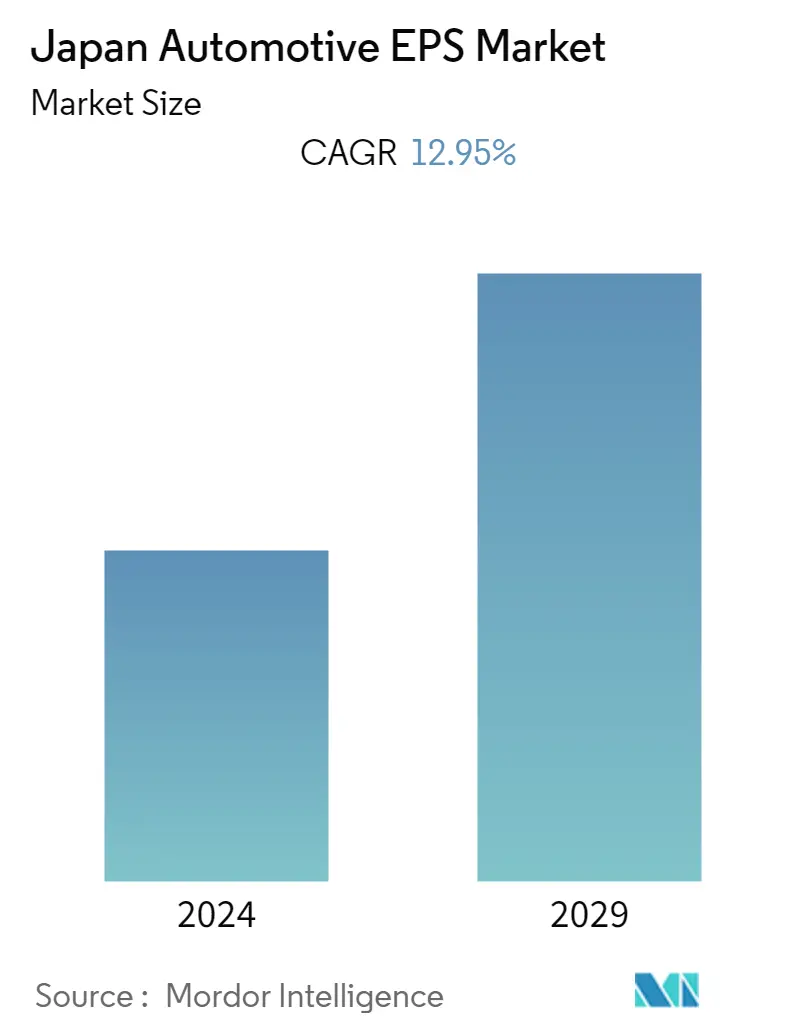

| CAGR | 12.95 % |

| Concentración del Mercado | Medio |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de EPS automotrices de Japón

Se prevé que el mercado japonés de dirección asistida eléctrica para automóviles registre una tasa compuesta anual de alrededor del 12,95% durante el período previsto (2020-2025).

El motor EPS para automóviles es un componente integral, debido a su funcionalidad básica de permitir al conductor conducir el automóvil aumentando los esfuerzos de dirección necesarios para girar el volante. Factores como la propiedad extensiva de vehículos personales y los crecientes avances tecnológicos verán el aumento del mercado de EPS.

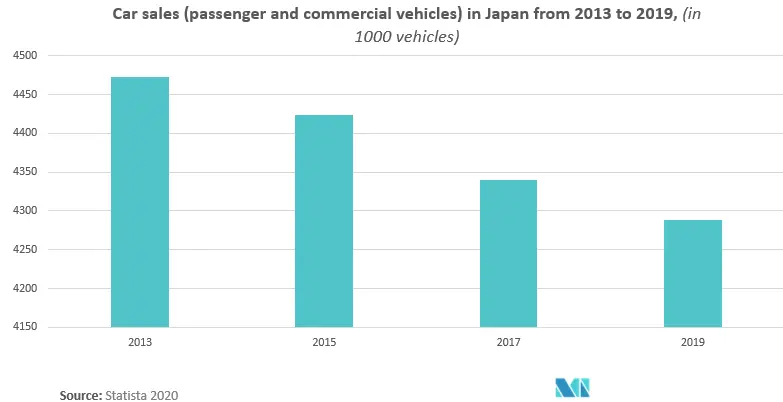

La economía japonesa está creciendo y el ingreso disponible de los consumidores de clase media también está aumentando. Esto, a su vez, se refleja positivamente en la creciente demanda de vehículos. En los últimos cinco años, la producción de vehículos ha aumentado drásticamente debido a los bajos costos de producción en el país. Debido al aumento de la producción de vehículos, el mercado de componentes de dirección asistida eléctrica también está ganando impulso. Además, el gobierno japonés también ha reducido los impuestos sobre los automóviles para aumentar sus ventas.

La creciente popularidad de los vehículos autónomos está impulsando la demanda del sistema de dirección asistida eléctrica. Los vehículos equipados con EPS tienden a tener un peso total reducido, lo que aumenta aún más la eficiencia del combustible.

Tendencias del mercado de EPS automotrices de Japón

La ECU es el componente de más rápido crecimiento entre todos los componentes de la dirección asistida eléctrica (EPS)

La ECU eléctrica proporciona un par de engranaje más bajo para una mejor experiencia de conducción, mejorando la interacción entre los imanes permanentes del rotor y las ranuras del estator de la máquina de imán permanente (PM). Los sistemas de dirección tradicionales requerían que el conductor hiciera continuamente pequeñas correcciones de dirección para compensar irregularidades, como la inclinación de la carretera o los vientos cruzados. Pero la dirección asistida eléctrica moderna ayuda automáticamente al conductor en caso de que se encuentre con tales obstáculos. La unidad ECU puede registrar si el conductor está continuamente en dirección contraria y compensar automáticamente la corrección. Esto hace que la conducción sea más cómoda y menos estresante.

La ECU consta de 3 componentes importantes que son el módulo de control, el módulo de potencia y el software de control. El módulo de control da acceso para alimentar los interruptores y realiza funciones de diagnóstico en el módulo de alimentación. Mientras que el módulo de potencia consta de tres medios puentes donde cada medio puente alimenta una fase del sistema eléctrico trifásico. Por último, el software de control es el algoritmo que permite el control de la velocidad y el par eléctrico de la unidad EPS. Sin embargo, los diseñadores enfrentan desafíos tales como encontrar una arquitectura flexible pero rentable que pueda equiparse en automóviles que van desde SUV hasta vehículos compactos, satisfaciendo los requisitos de potencia para diferentes cargas de cremallera de dirección.

Sin embargo, existe una demanda de mayor potencia de dirección para mejorar la comodidad y la retroalimentación del conductor sin perder asistencia eléctrica, especialmente a un ritmo más lento. Por ejemplo, Nexteer utiliza tres tecnologías de sensores diferentes. Si bien cada uno se puede usar con el mismo sensor de posición, sensor de torsión y ECU. La empresa ha introducido soluciones que reducen el sensor del ángulo de dirección, que proporciona iluminación activa, control de estabilidad y ADAS. Nos permitirán transmitir una posición de dirección absoluta basada únicamente en el sensor del motor EPS.

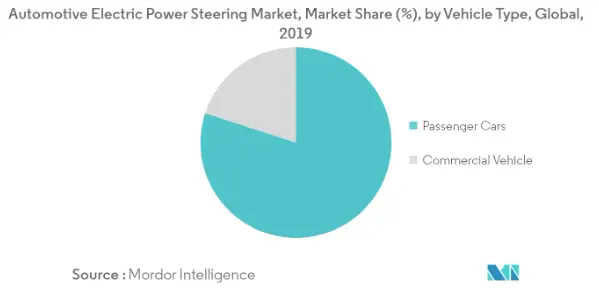

Los turismos dominan el mercado japonés de direcciones asistidas eléctricas

El mercado de vehículos japonés es el tercero del mundo con un volumen anual que oscila en la última década entre 4,9 y 5,5 millones de unidades, finalizando 2019 en 5,18 millones de unidades.

Japón es una economía desarrollada donde la implementación de la dirección asistida eléctrica (EPS) en los turismos está creciendo excesivamente. Esto se debe a sus ventajas, como que no se requieren mangueras ni líquidos en el sistema de dirección, lo que reduce los costos de reparación y mantenimiento. La conducción automatizada hará que las carreteras sean más seguras y, como resultado, Japón aspira a alcanzar el nivel 3 de conducción automatizada en las autopistas para 2020.

Actualmente, menos del 60% de los turismos utilizan tecnología EPS. Sin embargo, las estrictas regulaciones del gobierno japonés con respecto a la eficiencia del combustible impulsarán el crecimiento del segmento EPS.

Aunque el Gobierno impuso restricciones a los viajes internacionales y el cierre de escuelas, el impacto del Covid-19 en el País ha sido relativamente bajo -gracias a las medidas de prevención y protección contra el virus- evitando cierres de negocios.

Descripción general de la industria de EPS automotrices de Japón

El mercado japonés de dirección asistida para automóviles está consolidado con actores del mercado existentes como Denso, JTEKT, NSK Ltd., ZF TRW, Nexteer Automotive, Rane Group y Sono Koyo Steering, que poseen las acciones más importantes. Para tener ventaja sobre sus competidores, las empresas crean empresas conjuntas, asociaciones y lanzan nuevos productos con tecnología avanzada.

Por ejemplo, DENSO recibió el Premio del Ministro de Educación, Cultura, Deportes, Ciencia y Tecnología en Japón en abril de 2019 por desarrollar la primera MCU con dirección asistida eléctrica de dos motores del mundo.

Líderes del mercado de EPS automotrices de Japón

-

JTEKT Corp.

-

Nexteer Automotive

-

ZF / TRW

-

Bosch Corporation

-

NSK

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de EPS automotrices de Japón

El informe Japan Electric Power Steering EMarket cubre las últimas tendencias tecnológicas y proporciona un análisis de varias áreas de la demanda del mercado por tipo, aplicación y categoría de demanda de EPS. En el informe se proporcionará la cuota de mercado de las principales empresas fabricantes de EPS en Japón.

| tipo de vehiculo | Coche de pasajeros |

| Vehiculo comercial | |

| tipo de producto | Por tipo de asistencia de rack (REPS) |

| Tipo de asistencia de columna (CEPS) | |

| Tipo de asistencia de piñón (PEPS) | |

| Categoría de demanda | OEM |

| Reemplazo |

Preguntas frecuentes sobre investigación de mercado de EPS automotrices en Japón

¿Cuál es el tamaño actual del mercado de EPS automotrices de Japón?

Se proyecta que el mercado japonés de EPS automotrices registre una tasa compuesta anual del 12,95% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado EPS automotriz de Japón?

JTEKT Corp., Nexteer Automotive, ZF / TRW, Bosch Corporation, NSK son las principales empresas que operan en el mercado de EPS automotrices de Japón.

¿Qué años cubre este mercado de EPS automotrices de Japón?

El informe cubre el tamaño histórico del mercado de EPS automotrices de Japón durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de EPS automotrices de Japón para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Informe de la industria de EPS automotrices de Japón

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de EPS automotrices de Japón en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de EPS automotrices de Japón incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.