Análisis del mercado de ciberseguridad de Israel

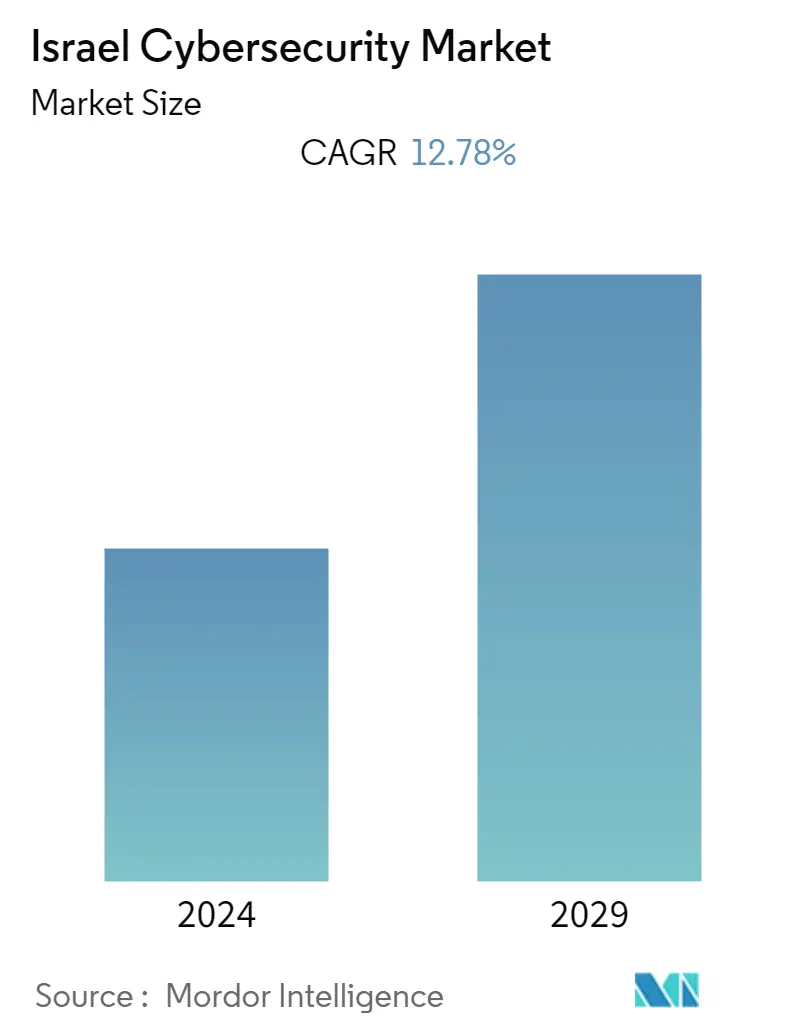

Se estima que el mercado israelí de ciberseguridad registrará una CAGR del 12,78 % durante el período de pronóstico. El mercado está siendo testigo de nuevas empresas emergentes y los actores establecidos están proporcionando servicios nativos de la nube y otros servicios de ciberseguridad. La naturaleza altamente dinámica del mercado define la perspectiva de inversión de las empresas, desarrollando su fuerza laboral para superar los efectos del mundo pospandémico y ampliar las capacidades de los productos.

- Diferentes iniciativas gubernamentales han estado dando forma al mercado de la ciberseguridad en Israel para agilizar las capacidades de defensa contra posibles ataques cibernéticos. En junio de 2022, la Dirección de Ciencia y Tecnología (S&T) del Departamento de Seguridad Nacional de los Estados Unidos (DHS, por sus siglas en inglés) se asoció con la Dirección Nacional Cibernética de Israel (INCD, por sus siglas en inglés) para iniciar el programa cibernético de Investigación y Desarrollo Industrial Binacional (BIRD, por sus siglas en inglés) entre Israel y los Estados Unidos. Se trata de una iniciativa conjunta gestionada por la Fundación BIRD para mejorar la ciberresiliencia de las infraestructuras críticas en Estados Unidos e Israel.

- Según la Dirección Nacional de Ciberseguridad de Israel (INCD), en 2021, la industria cibernética israelí recaudó 8.800 millones de dólares en más de 100 acuerdos diferentes tres veces con respecto al año anterior. Además, se produjeron cuatro OPI de ciberseguridad israelíes, con 11 nuevas entradas israelíes en el prestigioso club Unicornio, con una valoración de más de 1.000 millones de dólares. Los datos proporcionados por la INCD también indicaron que uno de cada tres unicornios de seguridad cibernética en el mundo es una empresa israelí. Esto refleja la naturaleza fuerte y altamente competitiva de la industria israelí de la ciberseguridad.

- Además, la INCD informó que 40 empresas israelíes fueron adquiridas en acuerdos por un total de 3.500 millones de dólares, con el 40% de las inversiones globales privadas en terrenos de financiación cibernética en Israel. Las empresas privadas han emprendido activamente adquisiciones estratégicas para fortalecer su cartera. En septiembre de 2022, Palo Alto Networks anunció un acuerdo para adquirir la startup israelí de ciberseguridad Apiiro por unos 600 millones de dólares.

- Sin embargo, la falta de profesionales cualificados en ciberseguridad sigue siendo un reto importante para complementar el fuerte crecimiento de la industria. Según el Informe de Investigación Global de Fortinet 2022 sobre la brecha de habilidades de ciberseguridad, el 47% de los líderes de ciberseguridad israelíes muestran preocupación y creen que la escasez de habilidades plantea riesgos adicionales para su organización, y el 80% muestra preocupaciones significativas sobre la retención de talento.

- La pandemia de COVID-19 introdujo o amplió los modelos de trabajo desde casa e híbrido de las empresas, creando una demanda significativa de ciberseguridad para las vulnerabilidades de red que la acompañan. Esto también atrajo a varias empresas emergentes y nuevas empresas para satisfacer la demanda, lo que resultó en una afluencia considerable de inversiones en ciberseguridad israelí.

Tendencias del mercado de ciberseguridad de Israel

La seguridad en la nube dominará el mercado

El cambio de los lugares de trabajo a la nube como parte de las políticas de trabajo desde casa e híbrido después de la pandemia de COVID-19 aumentó el énfasis de las empresas en la seguridad en la nube. La facilidad de la computación en la nube requiere seguridad de extremo a extremo, lo que crea una demanda considerable de soluciones de seguridad en la nube en Israel.

Las empresas optan por movimientos estratégicos para fortalecer su cartera de seguridad en la nube en Israel con la ayuda de empresas locales de seguridad en la nube. En enero de 2022, Google adquirió Siemplify, una empresa emergente de ciberseguridad con sede en Israel, para incluir la orquestación, automatización y respuesta de seguridad (SOAR) en su cartera de seguridad de Google Cloud. Esto ayuda a aumentar su plataforma de análisis de seguridad Chronicle y hace que su seguridad sea casi invisible para las aplicaciones requeridas.

Además, los proveedores de servicios continúan tomando las medidas necesarias para fortalecer su plantilla para hacer frente a la alta demanda de seguridad en la nube. En febrero de 2022, Radware Ltd anunció planes para hacer crecer su centro de innovación en India y expandir su área de red, capitalización, capacidad y división de servicios en la nube, incluida su tecnología, operaciones y personal. Estas medidas ayudan a las empresas a mantener una plantilla significativa a nivel israelí y mundial para mejorar los servicios de ciberseguridad y la precisión.

Del mismo modo, las asociaciones dan forma al panorama del mercado, con empresas que comparten beneficios mutuos y una cartera de productos más sustancial de las alianzas estratégicas. En julio de 2022, Delinea y Authorize anunciaron una asociación estratégica conjunta para vender sus productos. La sólida solución proporciona una seguridad de acceso privilegiado coherente en múltiples infraestructuras en la nube y aplicaciones SaaS a través de un enfoque Zero Trust combinado con las integraciones disponibles.

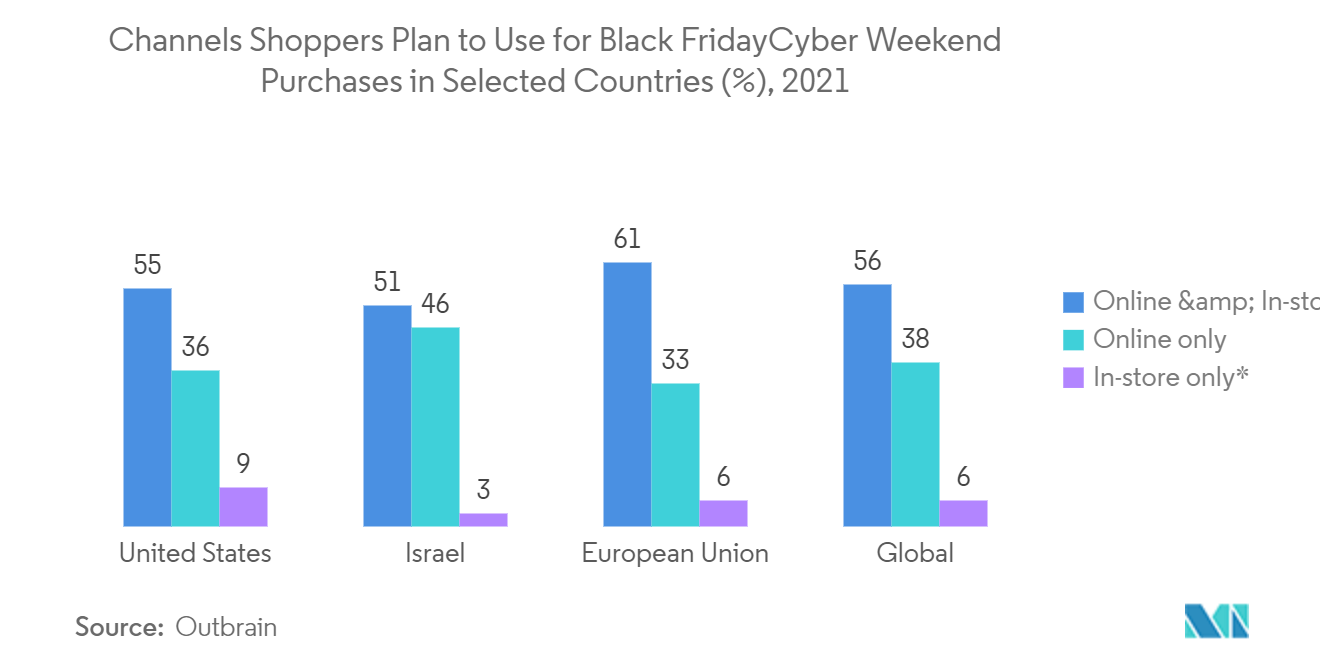

Dado que varias empresas, como las plataformas de comercio electrónico, brindan servicios a través de la computación en la nube, los servicios hacen necesaria la seguridad en la nube. La creciente popularidad de estas soluciones PaaS y SaaS en Israel está creando una demanda significativa de soluciones de seguridad en la nube a gran escala.

BFSI contribuirá significativamente al crecimiento del mercado

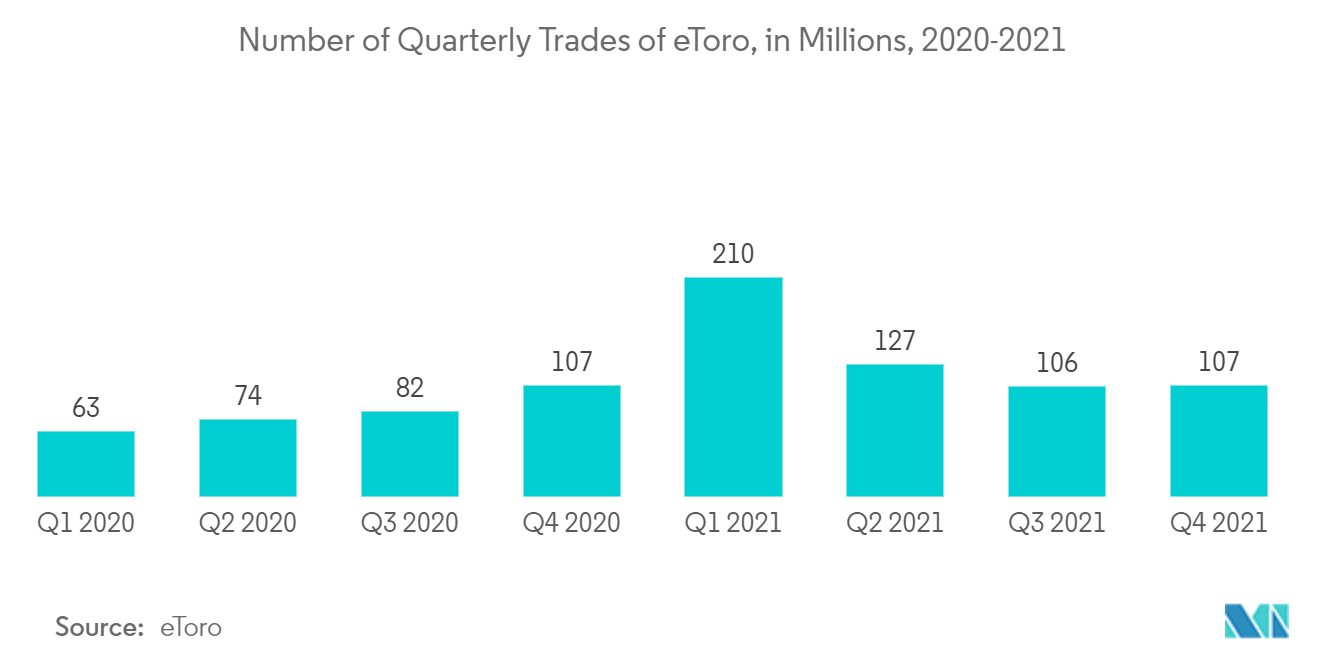

El moderno sistema BFSI y la digitalización de los pagos siempre han sido vulnerables a los delitos cibernéticos y al fraude. Las medidas estrictas por parte de los actores de la tecnología financiera en Israel son cruciales para los proveedores de servicios de tecnología financiera y BFSI. El creciente número de actores fintech en Israel, con más bancos que optan por servicios en línea, genera una demanda significativa en Israel para que las empresas brinden soluciones de seguridad de pagos en el mercado.

El gobierno continúa fortaleciendo el vínculo estratégico con los socios del sector BFSI a través de alianzas de apoyo mutuo, lo que impulsa el crecimiento general de la industria. En agosto de 2022, el Ministerio de Finanzas de Israel y el Departamento del Tesoro de Estados Unidos firmaron el primer acuerdo de cooperación ciberfinanciera. El acuerdo fortalecería la relación y la colaboración de larga data entre las dos naciones. Además, el acuerdo incluyó el intercambio de información financiera cibernética, incluida la ciberseguridad, las amenazas y las metodologías de trabajo para fortalecer la solidez de los sistemas financieros.

Además, varias asociaciones nuevas promueven la banca segura a través de Internet y dan forma a la industria, creando demanda de aplicaciones especializadas de soluciones de ciberseguridad. En septiembre de 2022, Tata Consultancy Services (TCS) anunció que la Cooperativa de Crédito OFEK (OFEK) de Israel había seleccionado la Oficina de Servicios Bancarios (BSB) de TCS, impulsada por TCS BaNCS, para lograr sus objetivos de crecimiento y transformación. OFEK eligió BSB de TCS para lanzar rápidamente sus operaciones y ofrecer servicios de banca digital innovadores y contextuales. La solución bancaria y de valores lista para el mercado de TCS BaNCS y el conjunto diverso de API entregadas en un modelo SaaS ayudarían a OFEK a conectarse e integrarse con el ecosistema del mercado, construyendo una oferta financiera digital vibrante y completa para sus clientes.

Además, varios proyectos innovadores están dando forma al mercado, con asociaciones activas que intentan simplificar la banca para diferentes usuarios finales. En junio de 2022, el Centro de Innovación del BPI, el Banco de Israel y la Autoridad Monetaria de Hong Kong unieron fuerzas para probar la viabilidad de una CBDC minorista cibersegura de dos niveles. En el modelo propuesto, los árbitros no tienen ninguna exposición financiera resultante de la incorporación, tenencia o transferencia de CBDC por parte de sus clientes, lo que reduce el riesgo y los costes asociados a la intermediación financiera. El Centro de Hong Kong del Centro de Innovación lideró el proyecto, que estaba previsto que comenzara en el tercer trimestre de 2022 para publicar sus conclusiones a finales de año.

Por lo tanto, el mercado de ciberseguridad en Israel es muy dinámico para las implementaciones de BFSI. Con el creciente número de usuarios y transacciones en línea, la seguridad de la banca y el comercio electrónicos es necesaria para Israel. Cada vez son más los proveedores de servicios que introducen activamente servicios tanto a nivel general como empresarial para facilitar la integración segura de los productos de ciberseguridad con sus sistemas, productos y servicios.

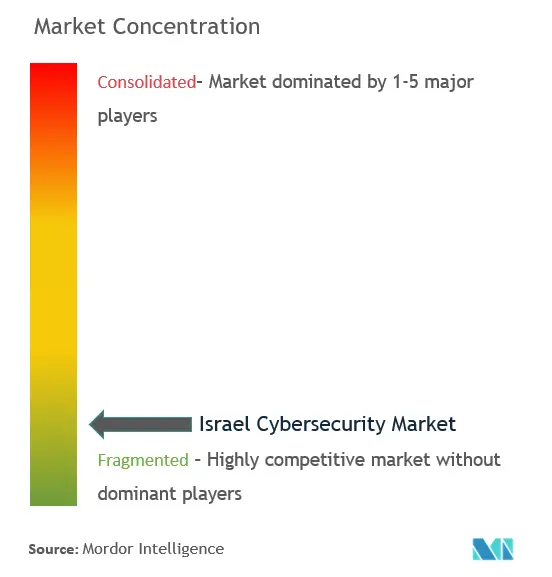

Visión general de la industria de ciberseguridad de Israel

El mercado israelí de ciberseguridad está muy fragmentado, con una intensa competencia entre los proveedores de servicios. El mercado está compuesto por varios unicornios, actores multinacionales y empresas emergentes con muchos nuevos participantes. El mercado fuerte y altamente dinámico es testigo de varios movimientos estratégicos por parte de estos actores y asegura una participación de mercado sustancial. Las empresas se asocian con otras para ampliar su cartera de productos y servicios y optan por adquisiciones estratégicas para obtener los beneficios requeridos.

En octubre de 2022, Radiflow Ltd se asoció con Cisco Systems Inc. para integrar el sistema de detección de intrusos (IDS) de Radiflow con las soluciones de control de acceso a la red (NAC) de Cisco para mitigar los riesgos de ataque. La asociación fue el resultado de una solicitud específica de un cliente para proteger un sistema de gestión de edificios en una instalación financiera crítica, que abordaba los desafíos de seguridad más amplios de las redes industriales.

En febrero de 2022, Radware Ltd anunció una iniciativa estratégica para acelerar el crecimiento de su negocio de servicios de seguridad en la nube mediante la adquisición de SecurityDAM, su proveedor de centros de depuración DDoS. Tales acciones reflejan el compromiso de la compañía de brindar a los clientes servicios y protección de alta seguridad cibernética.

Líderes del mercado de ciberseguridad de Israel

-

IBM Corporation

-

Cisco Systems Inc.

-

Radware Ltd.

-

Check Point Software Technologies Ltd

-

CyberArk Software Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ciberseguridad de Israel

- Mayo de 2022 - Radware Ltd anunció la escisión de su negocio Cloud Native Protector (CNP) para formar una nueva empresa llamada SkyHawk Security. Una filial de Tiger Global Management, una destacada firma global de inversión en tecnología, realizó una inversión externa estratégica de 35 millones de dólares, lo que resultó en una valoración de 180 millones de dólares para acelerar las oportunidades de desarrollo y crecimiento de SkyHawk Security.

- Abril de 2022 - CyberArk Software Ltd amplió su centro de investigación y desarrollo en Beersheba con espacio de oficinas adicional en el Parque Tecnológico Gav-Yam Negev, Beersheba. El centro de investigación y desarrollo de la compañía cubre 720 metros cuadrados de espacio de parque. Con la expansión en marcha, la compañía tiene como objetivo aumentar su fuerza laboral a 100 empleados en los próximos dos años para cubrir una gama más amplia de puestos tecnológicos.

- Febrero de 2022 - Check Point Software Technologies Ltd anunció la adquisición de la startup israelí Spectral, un proveedor de una plataforma de seguridad de código automatizado centrada en desarrolladores. La compañía mencionó la adquisición con el objetivo de profundizar su solución en la nube existente, Check Point CloudGuard, con una plataforma centrada en los desarrolladores para proporcionar una amplia gama de seguridad de aplicaciones en la nube.

Segmentación de la industria de ciberseguridad en Israel

La ciberseguridad se refiere a la seguridad de los servicios, productos y sistemas conectados dentro y fuera de Internet dentro o fuera de una organización. Estos servicios facilitan la transferencia segura de extremo a extremo de datos e información confidencial, salvaguardando los intereses de los clientes de cualquier posible ataque o amenaza cibernética. Entre ellas se encuentran varias soluciones que ofrecen las empresas para la implementación de productos y servicios de seguridad en las instalaciones y en la nube. El mercado israelí de ciberseguridad está segmentado por oferta (tipo de seguridad (seguridad en la nube, seguridad de datos, gestión de acceso a la identidad, seguridad de la red, seguridad del consumidor, protección de la infraestructura, otros tipos de seguridad) y servicios), por implementación (en la nube y en las instalaciones) y por usuario final (BFSI, atención médica, fabricación, gobierno y defensa, TI y telecomunicaciones, otros usuarios finales).

Los tamaños de mercado y las previsiones se proporcionan en términos de valor en millones de dólares para todos los segmentos anteriores.

| Ofreciendo | Tipo de seguridad | Seguridad en la nube |

| Seguridad de datos | ||

| Gestión de acceso a identidades | ||

| Seguridad de la red | ||

| Seguridad del consumidor | ||

| Protección de infraestructura | ||

| Otros tipos de seguridad | ||

| Servicios | ||

| Por implementación | Nube | |

| En la premisa | ||

| Por usuario final | BFSI | |

| Cuidado de la salud | ||

| Fabricación | ||

| Gobierno y Defensa | ||

| TI y telecomunicaciones | ||

| Otros usuarios finales |

Preguntas frecuentes sobre la investigación de mercado de ciberseguridad en Israel

¿Cuál es el tamaño actual del mercado de ciberseguridad de Israel?

Se proyecta que el mercado de ciberseguridad de Israel registre una CAGR del 12,78 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de ciberseguridad de Israel?

IBM Corporation, Cisco Systems Inc., Radware Ltd., Check Point Software Technologies Ltd, CyberArk Software Ltd. son las principales empresas que operan en el mercado de ciberseguridad de Israel.

¿Qué años cubre este mercado de ciberseguridad de Israel?

El informe cubre el tamaño histórico del mercado de ciberseguridad de Israel durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de ciberseguridad de Israel para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de ciberseguridad de Israel

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Ciberseguridad en Israel en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Israel Cybersecurity incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.