Análisis del mercado de isosorbida

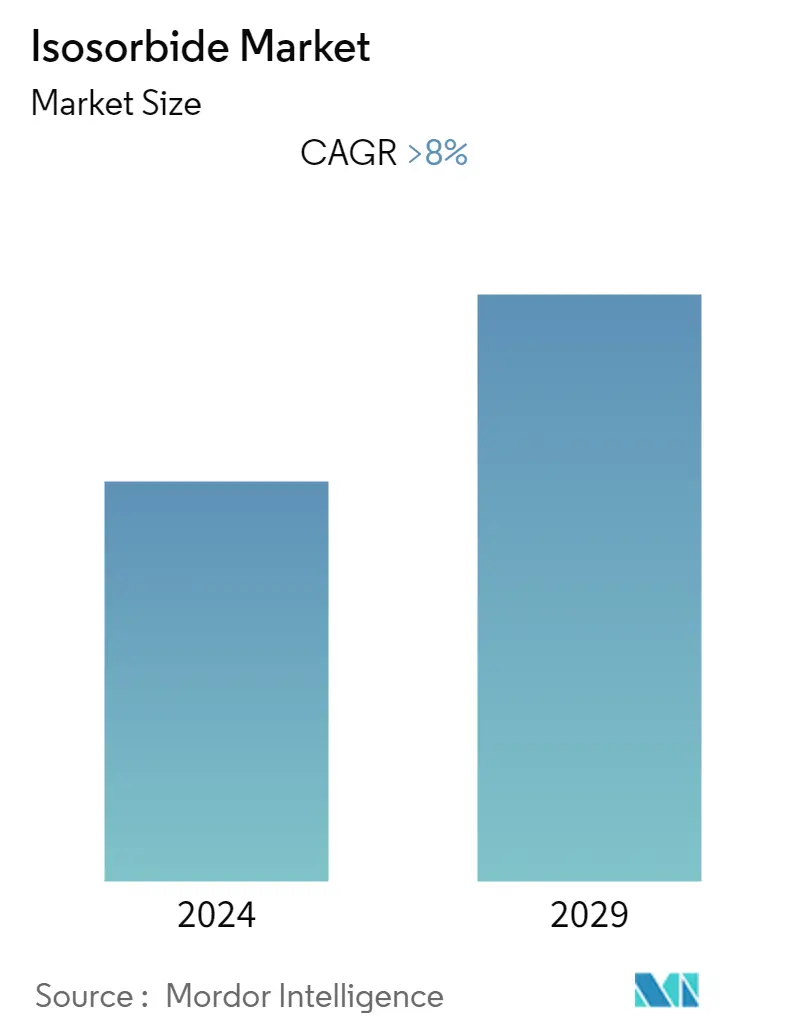

Se proyecta que el mercado global de isosorbida registrará una tasa compuesta anual de más del 8% durante el período de pronóstico (2021-2026).

El mercado se ve afectado negativamente por COVID-19 en 2020. Debido al escenario pandémico, las actividades de construcción y fabricación de automóviles se detuvieron temporalmente durante el cierre, lo que provocó una disminución en el consumo de polímero de isosorbida y resinas utilizadas en la producción de piezas de automoción como consola y salpicadero interior, parrilla de radiador exterior, etc. y productos de construcción como suelos, superficies interiores decorativas, etc., lo que a su vez ha impactado negativamente en la demanda del mercado estudiado. Sin embargo, la demanda de derivados de isosorbida, incluido el mononitrato y dinitrato de isosorbida, ha aumentado durante la situación actual para tratar el dolor de pecho (angina) inducido por COVID-19, estimulando así la demanda del mercado estudiado.

- A corto plazo, se espera que la creciente demanda de isosorbida por parte de la industria farmacéutica y la creciente demanda de productos de origen biológico impulsen el crecimiento del mercado.

- Por otro lado, se espera que los efectos secundarios de los derivados de isosorbida sobre la salud y las condiciones desfavorables que surgen debido a la pandemia de COVID-19 obstaculicen el crecimiento del mercado.

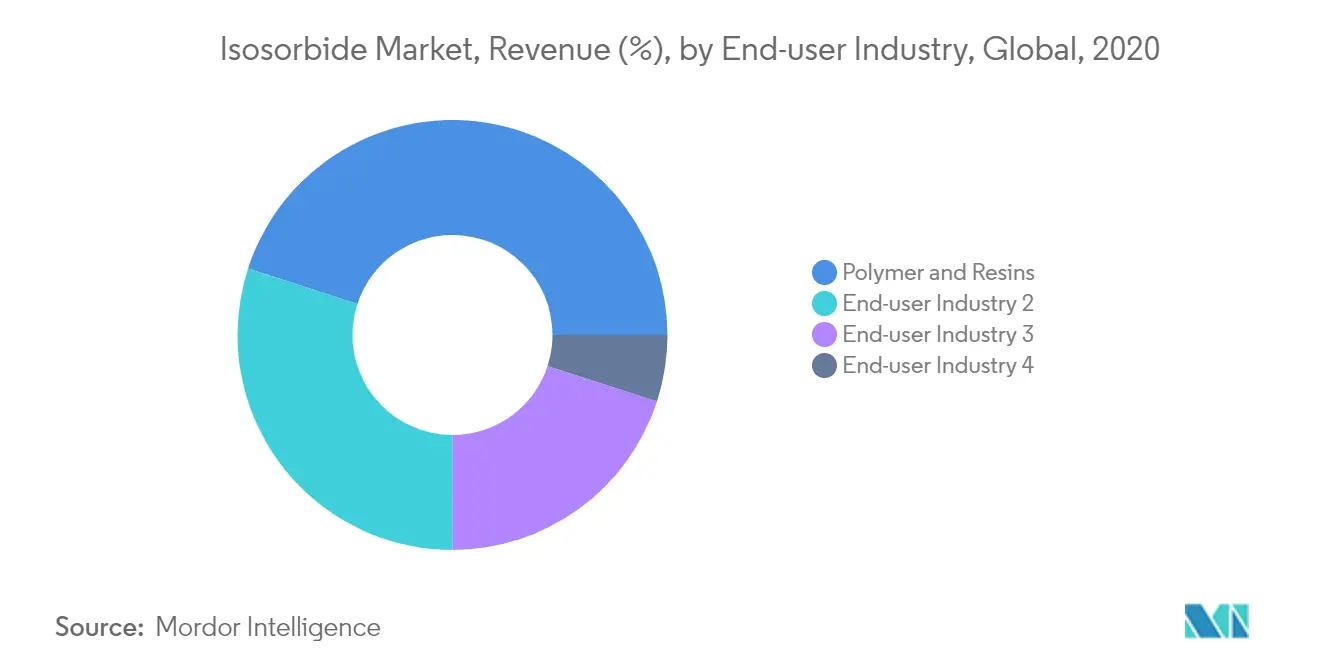

- Por industria de usuarios finales, se espera que el segmento de polímeros y resinas domine el mercado, debido a la creciente demanda de industrias como la construcción, la eléctrica y la electrónica, y otras.

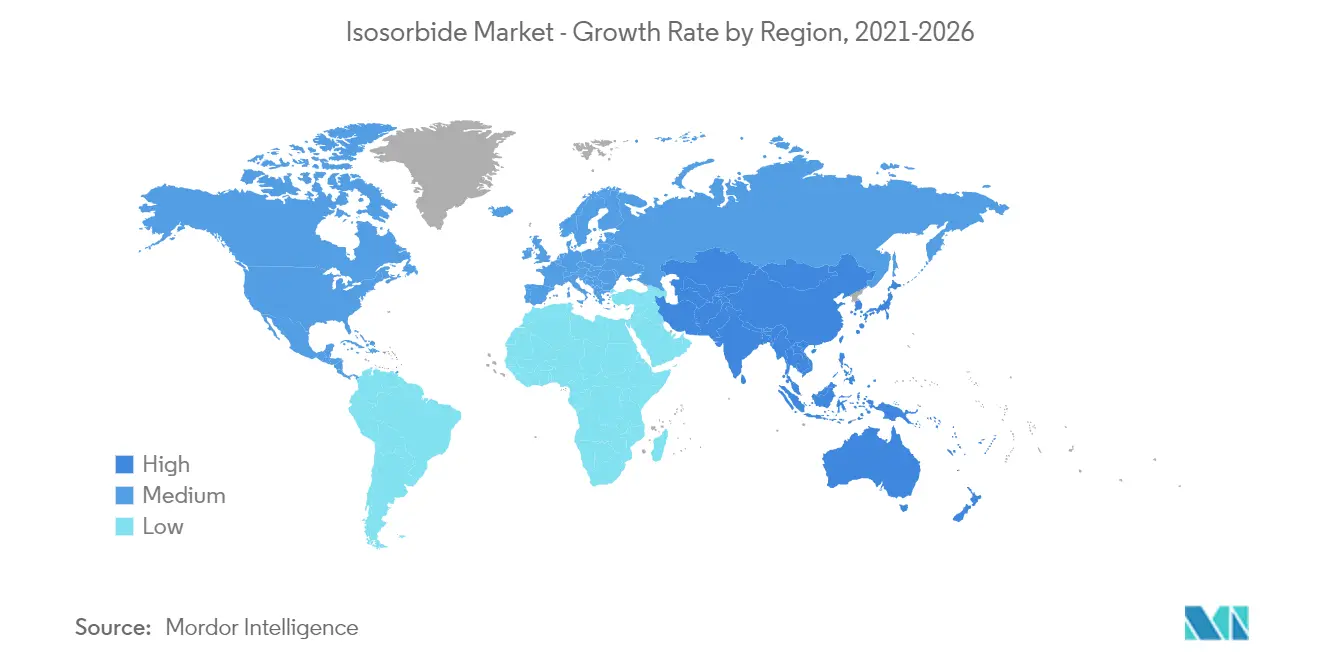

- Asia-Pacífico dominó el mercado en todo el mundo, con el mayor consumo de países como China e India.

Tendencias del mercado de isosorbida

Creciente demanda del segmento de polímeros y resinas

- La isosorbida es un compuesto químico heterocíclico de color blanco del grupo de los dioles, que contiene dos anillos de furano fusionados. Se deriva principalmente de la hidrogenación catalítica de la glucosa.

- La creciente demanda de polímeros y resinas para fabricar productos para diversas aplicaciones en dispositivos médicos, electrónicos y la industria automotriz está aumentando la demanda de isosorbida e impulsando su crecimiento.

- Según la OICA, en 2019 se produjeron alrededor de 92,18 millones de vehículos en todo el mundo y en 2020 se produjeron alrededor de 77,62 millones de vehículos, registrando una tasa de disminución de alrededor del 15,8%, lo que provocó una disminución en la demanda de piezas de automóvil basadas en polímeros de isosorbida y resinas, como como consola interior y salpicadero, parrilla del radiador exterior, etc.

- La isosorbida es ecológica y no tóxica por naturaleza, ya que se produce a partir de materias primas, como el almidón obtenido del maíz, el trigo, el arroz y otros cultivos que contienen almidón. Por tanto, se utiliza ampliamente para fabricar biopolímeros como poliésteres y policarbonatos.

- El éter bis-glicidílico de isosorbida se forma haciendo reaccionar isosorbida con epiclorhidrina, que se reticula con resinas epoxi termoendurecibles con agentes de curado adecuados, como poliaminas o anhídridos de ácido cíclico. Estas resinas encuentran aplicaciones como adhesivos, pinturas y revestimientos de latas de alimentos, lo que aumenta la demanda de isosorbida e impulsa su crecimiento.

- La industria mundial de la construcción estaba valorada en unos 12 billones de dólares en 2019 y se estima que alcanzará unos 14,3 billones de dólares en 2024, con una tasa compuesta anual de alrededor del 3,5%, lo que probablemente mejorará el mercado de isosorbida en la industria de la construcción.

- Además, en 2019, el valor total de las nuevas construcciones realizadas fue de aproximadamente 1.365 mil millones de dólares en los Estados Unidos y alcanzó alrededor de 1.430 mil millones de dólares en 2020, con una tasa de crecimiento de alrededor del 4,5%, lo que a su vez estimuló la demanda de la mercado de isosorbida.

- Se espera que la industria mundial de polímeros registre una tasa compuesta anual de más del 5% durante el período previsto, lo que puede aumentar la demanda de isosorbida y estimular su crecimiento en el futuro.

- Por lo tanto, se espera que los factores antes mencionados muestren un impacto significativo en el mercado en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- Se espera que Asia-Pacífico domine el mercado de isosorbida durante el período previsto. En países como China e India, debido a la creciente demanda de bioplásticos debido a los bajos costos de materia prima y mano de obra, la demanda de isosorbida ha ido aumentando en la región.

- Se prevé que la creciente demanda de polímeros de origen biológico, como el tereftalato de polietileno isosorbida (PIET), el policarbonato y el poliuretano elaborado a partir de isosorbida, impulse el mercado de isosorbida en la región durante el período previsto.

- Además, los derivados de isosorbida, a saber, diésteres y dimetilo, se utilizan como plastificantes en cloruro de polivinilo (PVC) y disolventes y agentes fundentes, respectivamente. Debido a esto, la demanda de isosorbida ha ido aumentando en la región, lo que está impulsando el crecimiento del mercado de isosorbida.

- El sector de la construcción es el consumidor clave de polímeros a base de isosorbida, como el tereftalato de coisosorbida de polietileno (PIET), el policarbonato, el cloruro de polivinilo (PVC) y otros. En 2020, la industria de la construcción china estaba valorada en unos 1.049,2 mil millones de dólares y se estima que alcanzará unos 1.117,4 mil millones de dólares en 2021, con una tasa de crecimiento de alrededor del 6,5%, lo que provocó un aumento en el consumo de isosorbida de la industria de la construcción para aplicaciones que incluyen pisos, muebles y otros, lo que a su vez estimula la demanda del mercado estudiado.

- Además, la creciente aplicación de derivados de isosorbida, como mononitratos y dinitratos, en aplicaciones médicas para tratar enfermedades de las arterias coronarias está impulsando el mercado de isosorbida. Además, el dinitrato de isosorbida es uno de los ingredientes importantes de los medicamentos contra la hipertensión.

- Se espera que el mercado de bioplásticos en Asia y el Pacífico registre una tasa compuesta anual de más del 27% durante el período previsto. Esto puede crear lucrativas oportunidades de crecimiento para el mercado de isosorbida durante el período de pronóstico.

- La isosorbida encuentra su aplicación en la industria automotriz, donde se utiliza para fabricar piezas interiores y exteriores de automóviles sin pintura. Según la OICA, China produjo alrededor de 25,75 millones de vehículos en 2019 y alcanzó alrededor de 25,23 millones de vehículos en 2020, con una tasa de disminución de alrededor del 2%, lo que provocó una disminución en el consumo de isosorbida del segmento automotriz, lo que a su vez impacta negativamente la demanda del mercado estudiado.

- Además, India produjo alrededor de 4,52 millones de vehículos en 2019 y alcanzó alrededor de 3,39 millones de vehículos en 2020, con una tasa de disminución de alrededor del 25%, lo que a su vez ha impactado negativamente la demanda del mercado de isosorbida.

- Algunas de las principales empresas que operan en Asia y el Pacífico son Roquette Frères , ADM y Mitsubishi Chemical Corporation.

- Por lo tanto, se espera que los factores antes mencionados muestren un impacto significativo en el mercado en los próximos años.

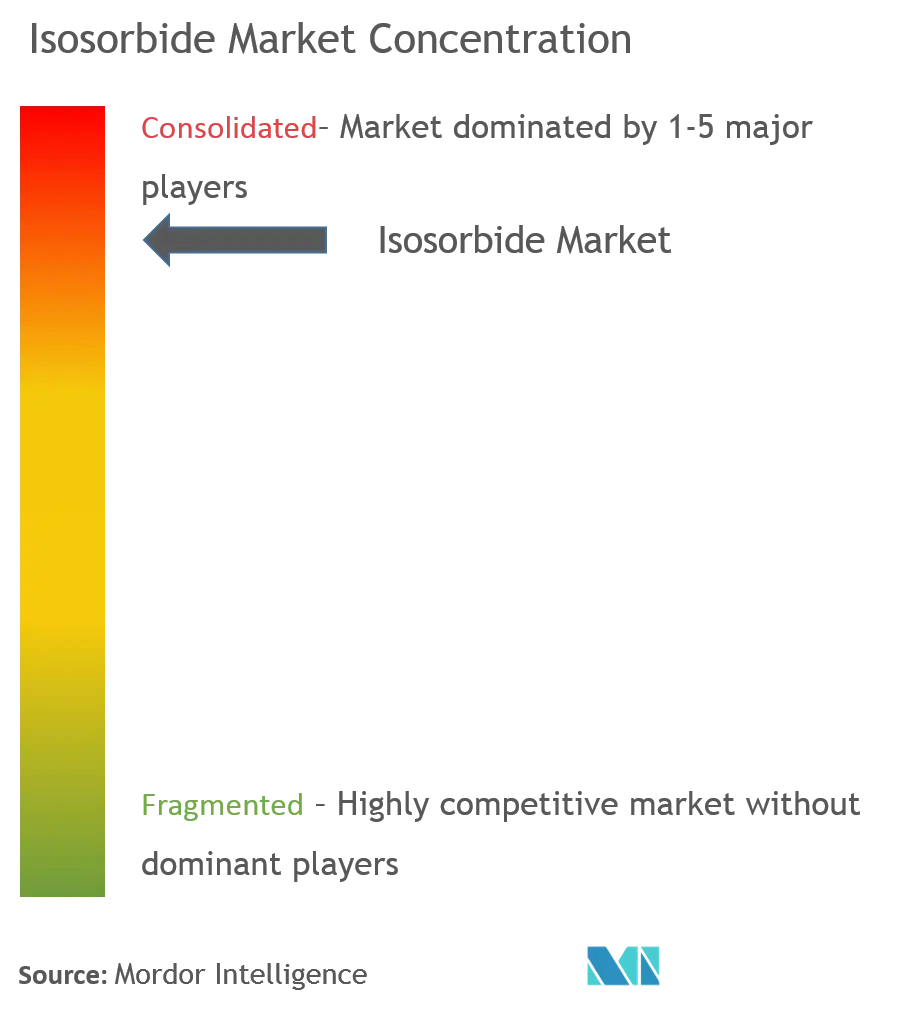

Descripción general de la industria de isosorbida

El mercado de isosorbida tiene un carácter consolidado. Algunos de los actores clave en el mercado incluyen Roquette Freres , ADM, Novaphene, Mitsubishi Chemical Corporation y Par Pharmaceutical, entre otros.

Líderes del mercado de isosorbida

-

ADM

-

Mitsubishi Chemical Corporation

-

Novaphene

-

Par Pharmaceutical

-

Roquette Frères

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de isosorbida

La isosorbida es un poliol blanco cristalino que se puede producir a partir de la deshidratación catalizada por ácido de un compuesto obtenido de la hidrogenación de glucosa llamado sorbitol. Encuentra su principal aplicación en las industrias de la construcción, la automoción y la farmacéutica. El mercado de isosorbida está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en Fuerte y Fuming. Por aplicación, el mercado se segmenta en tereftalato de isosorbida de polietileno (PEIT), policarbonato, poliuretano, succinato de isosorbida de poliéster, diésteres de isosorbida y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en polímeros y resinas, aditivos, productos farmacéuticos y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de isosorbida en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Tereftalato de isosorbida de polietileno (PEIT) |

| policarbonato |

| Poliuretano |

| Poliésteres Succinato de isosobida |

| Diésteres de isosorbida |

| Otras aplicaciones |

| Polímeros y Resinas |

| Aditivos |

| Productos farmacéuticos |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Tereftalato de isosorbida de polietileno (PEIT) | |

| policarbonato | ||

| Poliuretano | ||

| Poliésteres Succinato de isosobida | ||

| Diésteres de isosorbida | ||

| Otras aplicaciones | ||

| Industria del usuario final | Polímeros y Resinas | |

| Aditivos | ||

| Productos farmacéuticos | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de isosorbida

¿Cuál es el tamaño actual del mercado de Isosorbida?

Se proyecta que el mercado isosorbida registrará una tasa compuesta anual superior al 8% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Isosorbida?

ADM, Mitsubishi Chemical Corporation, Novaphene, Par Pharmaceutical, Roquette Frères son las principales empresas que operan en el mercado de isosorbida.

¿Cuál es la región de más rápido crecimiento en el mercado de Isosorbida?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de isosorbida?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de isosorbida.

¿Qué años cubre este mercado de Isosorbida?

El informe cubre el tamaño histórico del mercado de Isosorbida para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Isosorbida para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de isosorbida

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de isosorbida en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de isosorbida incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.