Análisis del mercado de fundición a la cera perdida

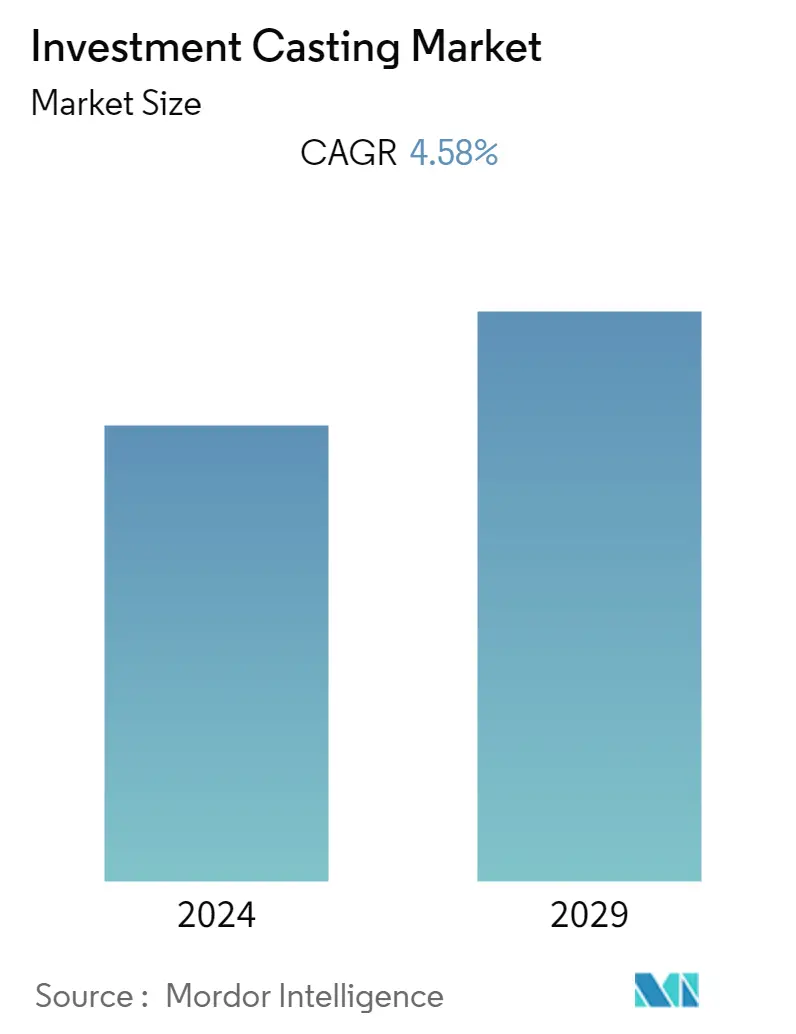

El mercado de fundición de inversión está valorado actualmente en 14,09 mil millones de dólares y se espera que alcance los 17,57 mil millones de dólares, registrando un crecimiento CAGR del 4,58% durante el período previsto.

El brote de COVID-19 ha tenido un impacto rápido y grave en muchas industrias a nivel mundial. La pandemia ejerció una intensa presión sobre las industrias con una caída de la demanda mundial. Ante la caída de la demanda, las empresas están examinando sus estrategias y planes operativos para el período pospandemia. A medida que las economías se recuperan lentamente, se espera que el mercado de fundición de inversión crezca positivamente durante el período previsto.

La demanda de fundición a la cera perdida está impulsada principalmente por la creciente industria aeroespacial y militar, ya que existen muchas aplicaciones y piezas diferentes de aviones, helicópteros y aviones a reacción que se producen mediante fundición a la cera perdida. Estos incluyen componentes críticos y de seguridad para el vuelo, componentes de aterrizaje y frenado, y componentes del sistema de fluido hidráulico, todos los cuales son vitales para la seguridad de la aeronave.

Algunos factores están obstaculizando la demanda de piezas de fundición a la cera perdida, como el costo de fabricación y el alto consumo de energía. Sin embargo, las fundiciones están tratando de superar estos desafíos colaborando para innovar en tecnologías de fundición avanzadas mediante simulaciones, lo que probablemente reducirá el tiempo de trabajo en el taller y aumentará el rendimiento de la fundición.

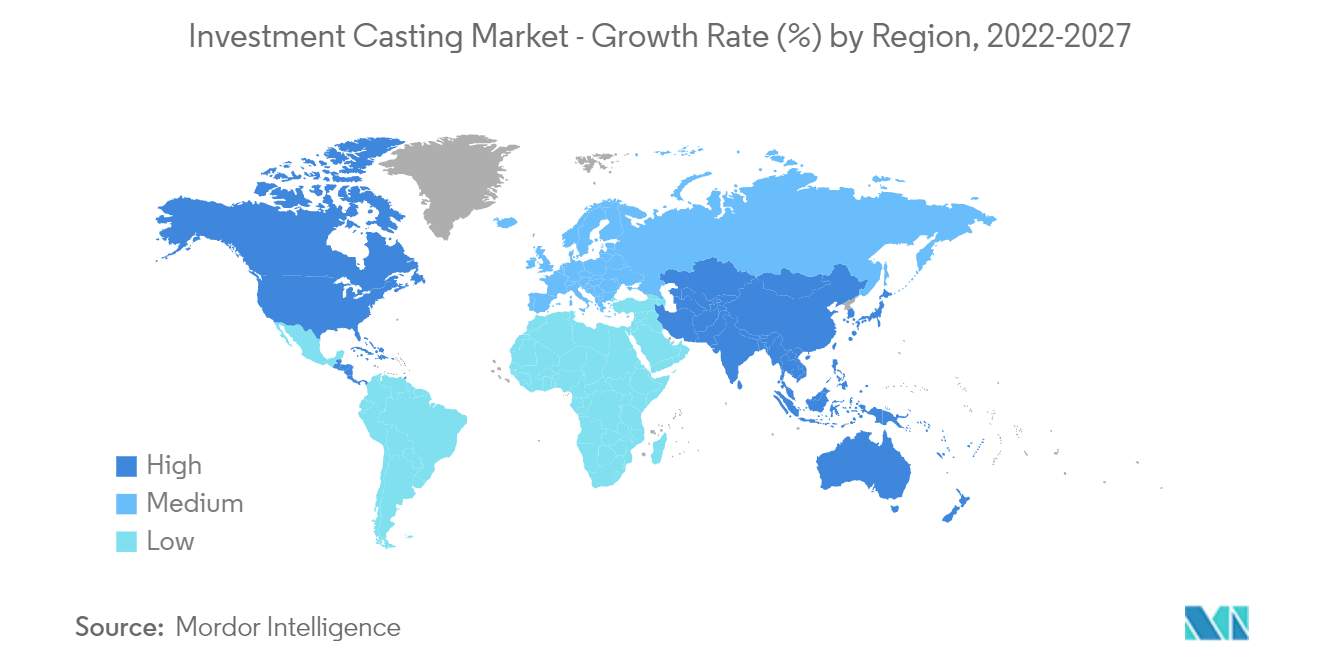

América del Norte lidera actualmente el mercado de fundición a la cera perdida. Los factores atribuibles al crecimiento de la región son la expansión de los sectores manufacturero, médico, aeroespacial y militar. Se prevé que Asia-Pacífico sea la región de más rápido crecimiento durante el período previsto. Es probable que China lidere la región, ya que es uno de los países importantes que contribuye en mayor medida al crecimiento de la industria de fundición a la cera perdida.

Tendencias del mercado de casting de inversión

El proceso de silicato de sodio exhibirá la mayor tasa de crecimiento

La fundición con sol de sílice proporciona a las piezas de fundición a presión una mejor precisión dimensional y un acabado superficial con defectos mínimos. Por tanto, el coste del proceso es mayor que el de la fundición de vidrio soluble. La arena de circón y sol de sílice es muy cara y la preparación necesaria también es mayor, lo que es una de las principales razones de los costes más elevados.

Debido a sus mayores costos, el proceso de sol de sílice tiene comparativamente menos adopción en las fundiciones. La fundición a la cera perdida con sol de sílice utilizada en componentes automotrices o industriales cuesta alrededor de 6,5 USD/kg en promedio.

Varias empresas han identificado ahora la fundición de silicato de sodio como la causa económica frente a la fundición cerámica. Sin embargo, se prefiere este proceso si el objetivo principal del usuario final es la máxima calidad de fundición y la baja tasa de reparación. En comparación con el proceso de vidrio soluble, el proceso de sol de sílice puede producir piezas extragrandes que pesan entre 50 y 100 kg. Por lo tanto, este proceso se utiliza para producir piezas más grandes y pesadas, como bombas de agua, impulsores, carcasas de desviación, cuerpos de bombas, cuerpos de válvulas de bola y placas de válvulas. Al mismo tiempo, este proceso se utiliza ampliamente para producir piezas muy pequeñas (2-1000 g) que requieren una alta precisión dimensional.

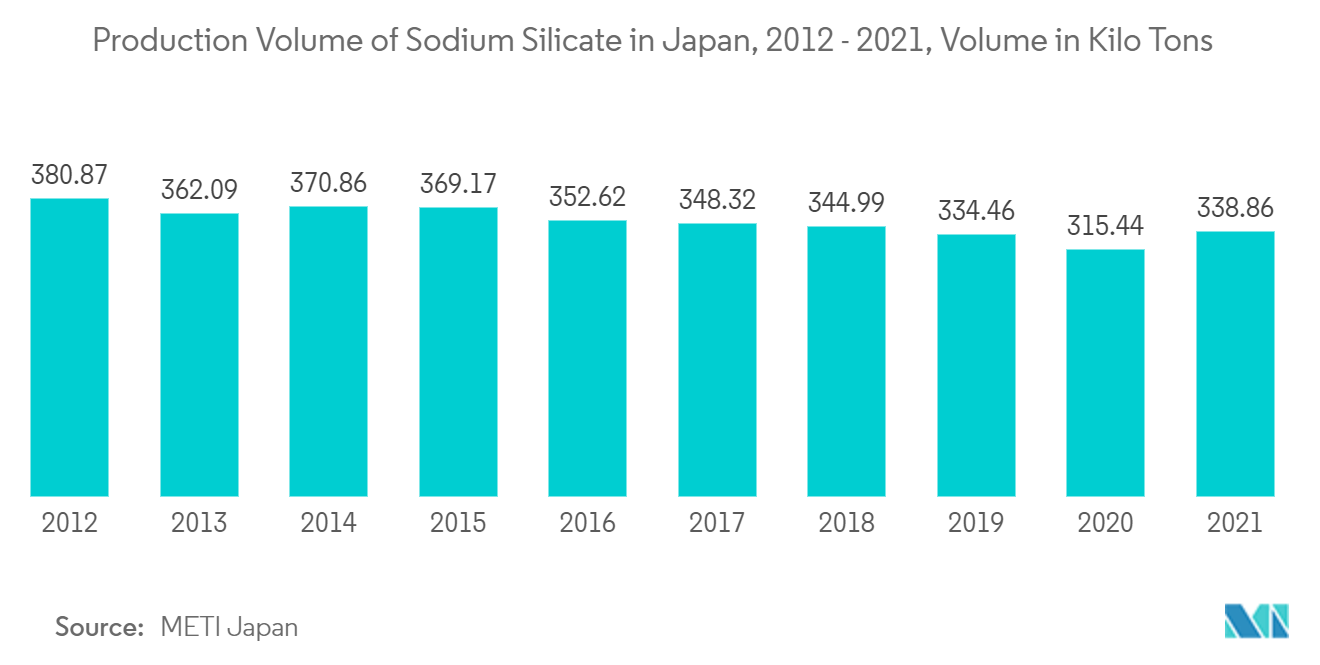

El proceso de silicato de sodio se está volviendo cada vez más popular en regiones como Asia-Pacífico, donde Japón ha demostrado ser líder en la demanda de producción desde la vanguardia. Como resultado de los esfuerzos continuos para mejorar la calidad y precisión dimensional de los componentes producidos.

América del Norte lidera el mercado de casting de inversión

América del Norte lidera el mercado de casting de inversión y es probable que ocupe la primera posición, seguida de Asia-Pacífico y Europa. Los factores atribuibles al crecimiento de América del Norte son la industria manufacturera en expansión, principalmente gas industrial y aplicaciones aeroespaciales y de defensa, y la presencia de importantes fabricantes de componentes y aviones de defensa en la región, incluidos Lockheed Martin, Raytheon y Northrop Grumman.

La fabricación aeroespacial es uno de los principales sectores de Estados Unidos, con plantas de producción para importantes programas de aviones, como Boeing 737, Boeing 777, Boeing 787 y Airbus A220 ubicadas en la región. Se espera que la fabricación de programas de aviones militares, como el F-35, en el país genere demanda de piezas de fundición a la cera perdida.

Estados Unidos es una de las principales industrias automotrices del mundo, que aporta al menos el 3% del producto interno bruto (PIB) general del país. Además, el país es uno de los mayores fabricantes del mercado de automóviles de lujo con ingresos netos de 5 mil millones de dólares en 2021. El fabricante de automóviles de lujo BMW en 2021 registró ventas récord de más de 336.600 unidades de vehículos.

Sin embargo, la industria automotriz en los Estados Unidos sufrió un golpe debido a la pandemia de COVID-19, ya que la mayoría de los sitios de producción estaban cerrados o operaban a capacidad reducida. En abril de 2022, las ventas de vehículos nuevos en Estados Unidos se reportaron 1,256, 224 unidades con una disminución del 18% en comparación con las cifras de abril de 2021. Además, durante abril las ventas de automóviles de pasajeros cayeron a 23.3% al reportar 278,827 unidades, mientras que las ventas de SUV y camionetas también disminuyeron 16.3% con 977,397 unidades. El primer trimestre de 2022 ha sido menos favorable para el sector automotriz de Estados Unidos. Este sector automotriz en expansión evoca una alta utilización de la aplicación de fundición a la cera perdida para piezas y componentes de automóviles, lo que probablemente elevará la demanda de fundición a la cera perdida durante un período a largo plazo.

Además, según la Asociación de Industrias Aeroespaciales de Canadá, Airbus, Boeing, De Havilland Canada y Bombardier Inc. son algunos de los principales fabricantes aeroespaciales del país, con el 95% de las empresas funcionando a capacidad parcial. De Havilland Canada planea comenzar gradualmente la producción de aviones por fases. Se considera que las principales empresas aeroespaciales están ampliando su potencial comercial para elevar la demanda de microfusión en la región. Por ejemplo, en noviembre de 2022, el fabricante de motores de aeronaves Pratt Whitney anunció la apertura de su nueva instalación de turbinas en Estados Unidos. La instalación estaría equipada con una fundición avanzada con una inversión combinada de 650 millones de dólares.

Además, las principales empresas de fundición también están buscando oportunidades para ampliar su potencial de inversión en América del Norte para alcanzar niveles elevados de ventas en medio de una creciente demanda. Por ejemplo, en septiembre de 2022, Signicast Corporation, una empresa de tecnología, anunció la celebración de la nueva apertura de su última instalación de fundición a la cera perdida.

Teniendo en cuenta estos factores y la demanda de desarrollo de la fundición a la cera perdida, se prevé que tendrá un alto potencial de crecimiento en América del Norte debido a su aplicación ampliamente extendida.

Descripción general de la industria de fundición a la cera perdida

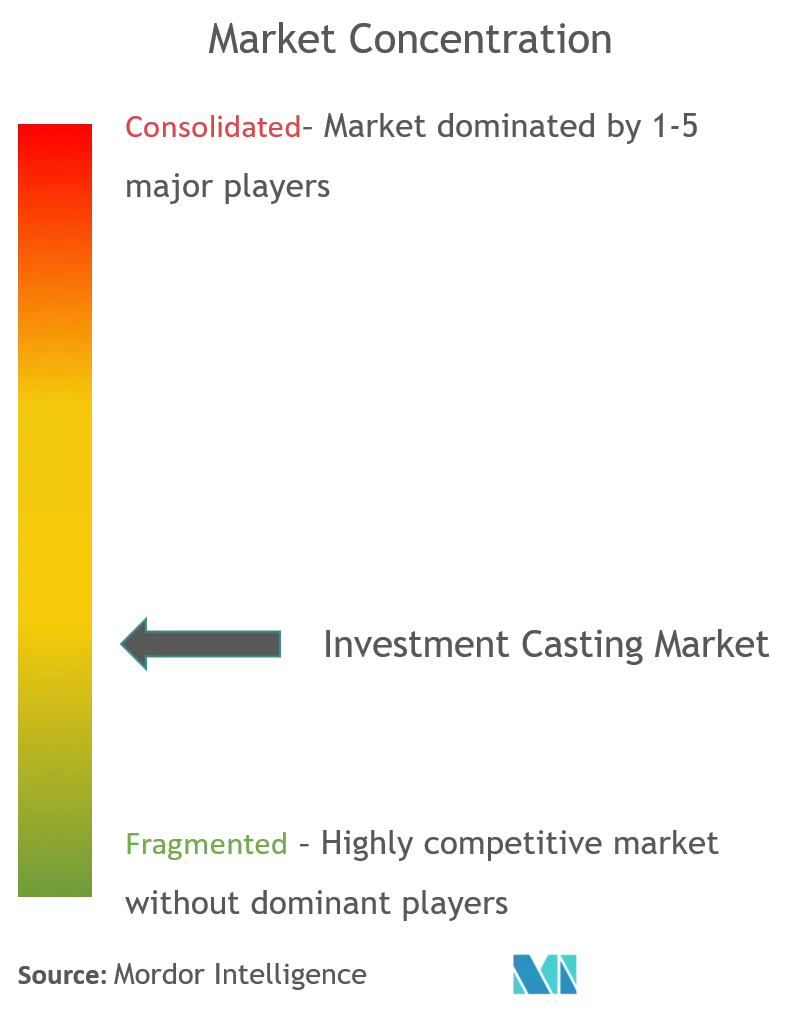

El mercado de fundición a la cera perdida está fragmentado debido a la presencia de fabricantes de fundición a la cera perdida internacionales y regionales. El mercado de microfusión está liderado por Alcoa Corporation, ThyssenKrupp AG, Zollern GmbH and Co. KG, Georg Fischer Ltd, Signicast, Milwaukee Precision Casting y RLM Industries.

A medida que el mercado está fragmentado, las empresas realizan inversiones, asociaciones, empresas conjuntas, adquisiciones, etc., para mantenerse por delante de la competencia. Por ejemplo, en octubre de 2021, Alcoa Corporation anunció sus planes para lograr emisiones netas de gases de efecto invernadero (GEI) cero en todas sus operaciones globales para 2050. El objetivo de alcanzar emisiones netas de GEI cero para 2050 tanto directas (alcance 1) como indirectas ( Las emisiones de alcance 2) se alinean con la prioridad estratégica de la compañía de avanzar de manera sostenible y complementa sus objetivos existentes, que incluyen la reducción de las emisiones directas e indirectas de GEI de las operaciones de fundición de aluminio y refinación de alúmina en un 30% para 2025 y un 50% para 2030.

Líderes del mercado de casting de inversión

Signicast

MetalTek International

Precision Castparts Corp.

Georg Fischer Ltd

Milwaukee Precision Casting Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de casting de inversión

En octubre de 2022, Winsert, un fabricante avanzado de piezas metálicas críticas, anunció la adquisición de Alloy Cast Products Inc., una empresa de fundición a la cera perdida y mecanizado. La adquisición permitirá el crecimiento mutuo de ambas empresas y aprovechará segmentos de productos inexplorados en su próximo mandato.

En agosto de 2022, TriTech Titanium Parts, la empresa derivada que se formó después de que AmeriTi Manufacturing lanzara sus piezas de titanio con sede en Detroit para varios mercados. La empresa utiliza inyección de metal, impresión por chorro de aglutinante 3D y tecnología de fundición a la cera perdida para producir los productos. La empresa ofrece estos productos de titanio para aplicaciones industriales, aeroespaciales, automotrices y médicas.

Segmentación de la industria de fundición a la cera perdida

Fundición a la cera perdida, que también se considera la fundición de precisión y baja cera. Es el proceso de fabricación mediante el cual se utiliza la cera para tomar la forma de moldes cerámicos desechables.

El mercado de fundición a la cera perdida está segmentado por tipo (proceso de silicato de sodio, proceso de ortosilicato de tetraetilo/sol de sílice), tipo de usuario final (automotriz, aeroespacial y militar, maquinaria industrial general, médico y otros tipos de usuarios finales) y geografía (América del Norte). , Europa, Asia-Pacífico y Resto del Mundo).

| Proceso de silicato de sodio |

| Proceso de ortosilicato de tetraetilo/sol de sílice |

| Automotor |

| Aeroespacial y militar |

| Maquinaria Industrial General |

| Médico |

| Otros tipos de usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Resto del mundo | Brasil |

| Argentina | |

| México | |

| Emiratos Árabes Unidos | |

| Otros países |

| Por tipo | Proceso de silicato de sodio | |

| Proceso de ortosilicato de tetraetilo/sol de sílice | ||

| Por tipo de usuario final | Automotor | |

| Aeroespacial y militar | ||

| Maquinaria Industrial General | ||

| Médico | ||

| Otros tipos de usuarios finales | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Resto del mundo | Brasil | |

| Argentina | ||

| México | ||

| Emiratos Árabes Unidos | ||

| Otros países | ||

Preguntas frecuentes sobre investigación de mercado de casting de inversión

¿Cuál es el tamaño actual del mercado Fundición de inversión?

Se proyecta que el mercado de fundición de inversión registrará una tasa compuesta anual del 4,58% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Fundición de inversión?

Signicast, MetalTek International, Precision Castparts Corp., Georg Fischer Ltd, Milwaukee Precision Casting Inc. son las principales empresas que operan en Investment Casting Market.

¿Cuál es la región de más rápido crecimiento en el mercado Fundición de inversión?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de fundición de inversión?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de fundición de inversión.

¿Qué años cubre este mercado de Fundición de inversión?

El informe cubre el tamaño histórico del mercado de Investment Casting para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Investment Casting para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de fundición a la cera perdida

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Fundición de inversión en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Investment Casting incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.