Tamaño y Participación del Mercado de Radiología Intervencionista

Análisis del Mercado de Radiología Intervencionista por Mordor Intelligence

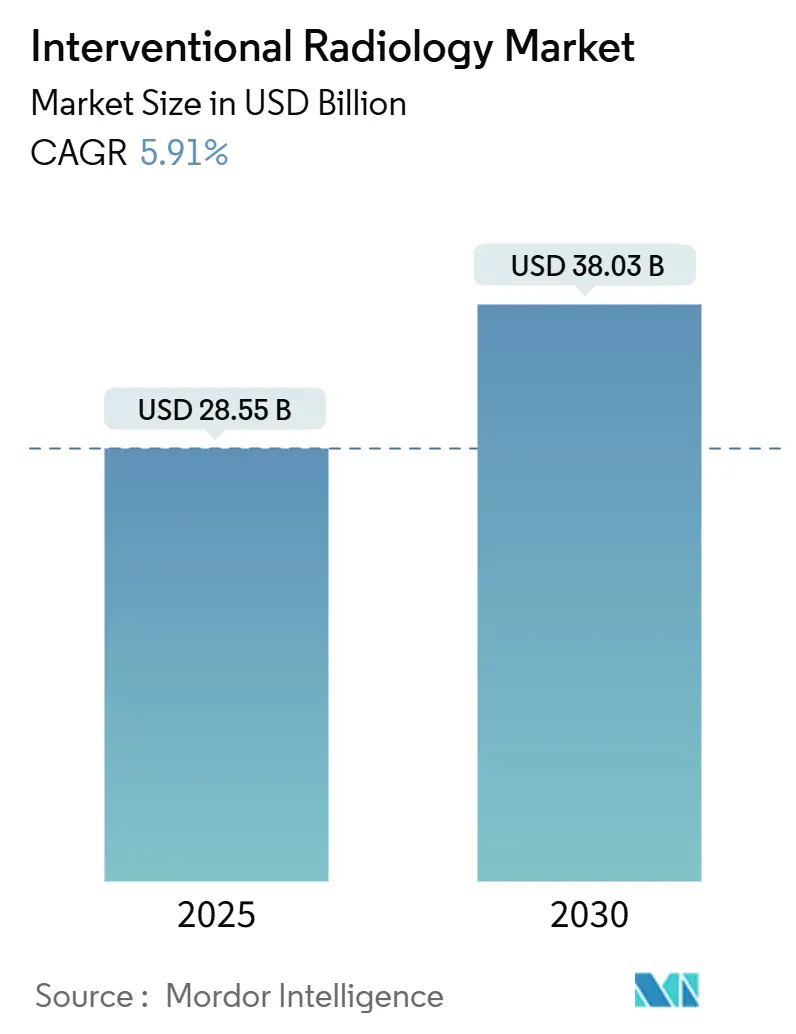

El tamaño del mercado de radiología intervencionista está valorado en USD 28.55 mil millones en 2025 y se pronostica que alcance USD 38.03 mil millones en 2030, avanzando a una TCAC de 5.91%. La rápida migración de la cirugía abierta a las terapias mínimamente invasivas guiadas por imagen sustenta esta expansión, reduciendo los tiempos de recuperación y disminuyendo el gasto total para pagadores y proveedores. La inteligencia artificial integrada en suites de imagen avanzadas mejora la orientación en tiempo real, eleva la calidad de la atención y estimula los volúmenes de procedimientos en casos cardiovasculares, oncológicos y neurovasculares complejos. La demanda también se beneficia de un aumento mundial de enfermedades crónicas que requieren intervenciones repetidas y manejo de enfermedades a largo plazo. Al mismo tiempo, los centros ambulatorios capturan flujos de procedimientos cambiantes mientras los modelos de reembolso de pago por valor recompensan los entornos de atención eficientes en costos. La intensificación de la inversión en I+D de fabricantes líderes sostiene un sólido pipeline de dispositivos, software y robótica que amplían el grupo de pacientes abordables y abren flujos de ingresos de consumibles de alto margen.

Conclusiones Clave del Informe

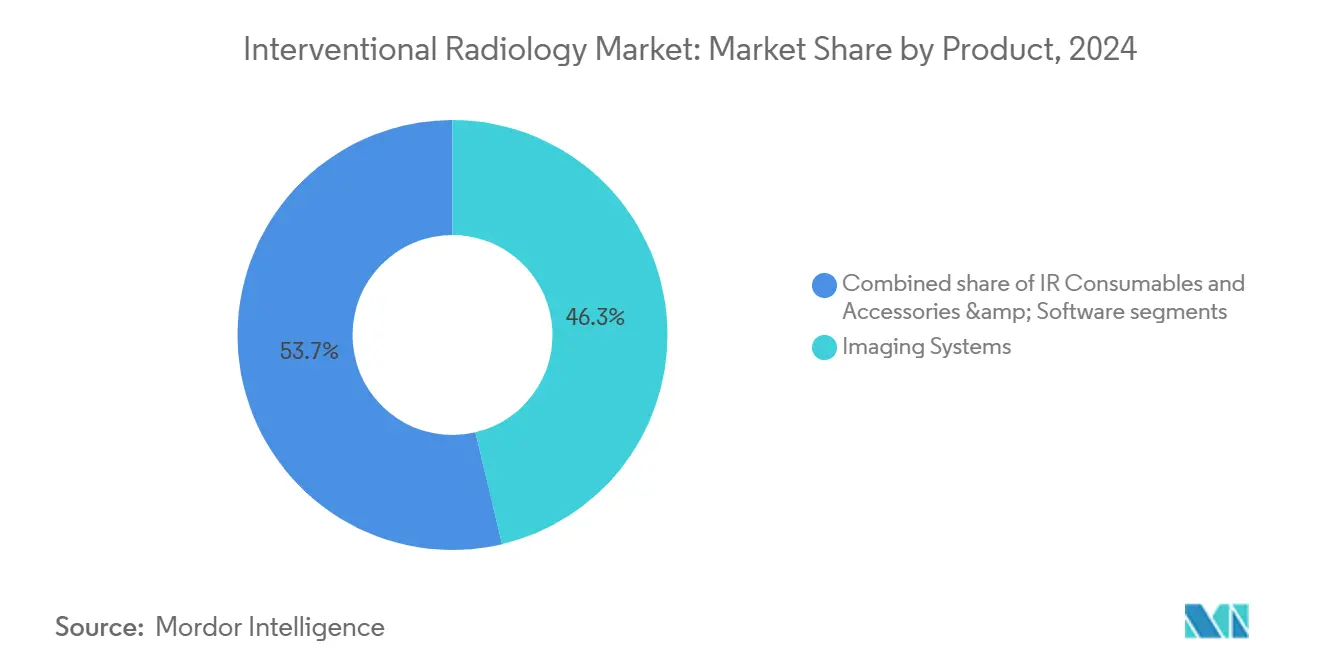

- Por producto, los Sistemas de Imagen lideraron con 46.34% de participación de ingresos en 2024, mientras que los Consumibles de RI se proyecta que se expandan a una TCAC de 7.45% hasta 2030.

- Por tipo de procedimiento, los procedimientos de Diagnóstico representaron 38.23% de la participación del mercado de radiología intervencionista en 2024; los procedimientos Terapéuticos están avanzando a una TCAC de 7.66% hasta 2030.

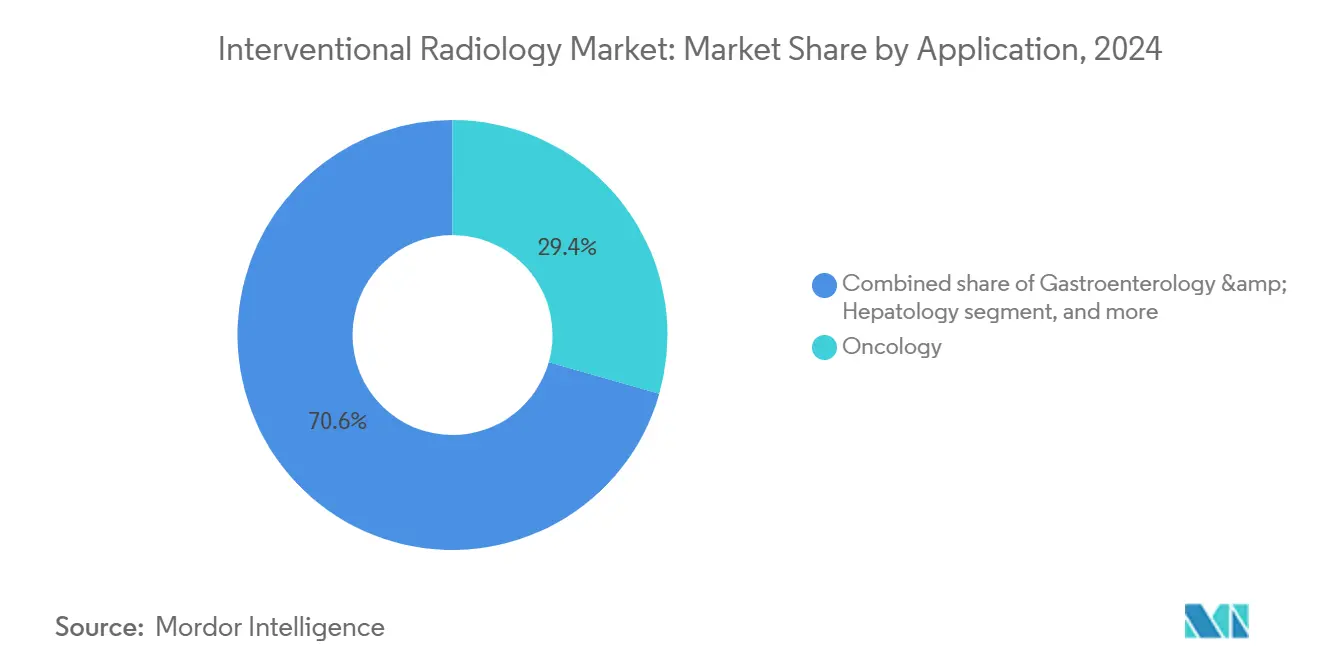

- Por aplicación, Oncología capturó 29.43% de los ingresos en 2024, mientras que Urología y Nefrología se pronostica que crezca a una TCAC de 8.23% hasta 2030.

- Por usuario final, los Hospitales conservaron 57.98% de los ingresos en 2024, sin embargo, los Laboratorios con Base en Oficinas y Centros de Imagen se están expandiendo a una TCAC de 8.54% hasta 2030.

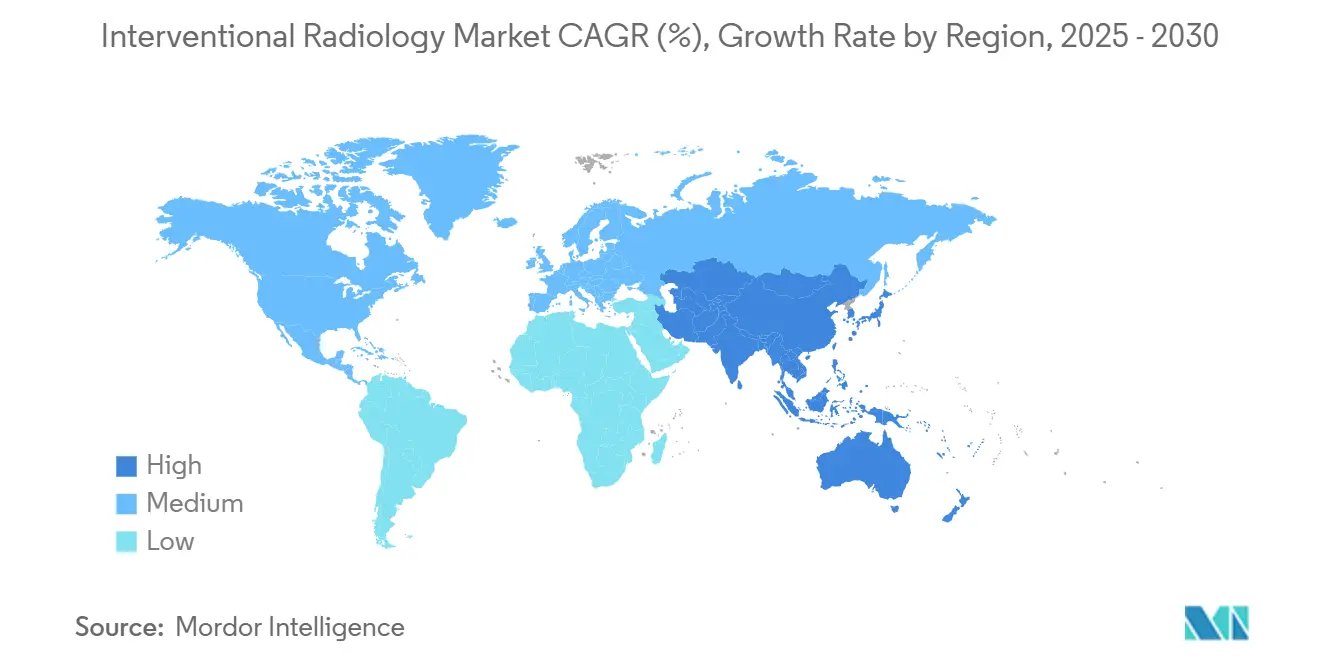

- Por geografía, América del Norte mantuvo 43.21% de participación de ingresos en 2024, mientras que Asia-Pacífico está preparada para crecer más rápidamente a una TCAC de 6.34% hasta 2030.

Tendencias e Insights del Mercado Global de Radiología Intervencionista

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente prevalencia de enfermedades crónicas y del estilo de vida | +1.2% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Avances continuos en tecnologías de imagen mínimamente invasiva | +1.8% | América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Expansión de aplicaciones de radiología intervencionista en áreas terapéuticas | +1.1% | Mercados desarrollados mundialmente | Mediano plazo (2-4 años) |

| Cambio hacia entornos de tratamiento ambulatorio y de día | +0.9% | América del Norte, Europa, Asia-Pacífico | Corto plazo (≤ 2 años) |

| Crecientes inversiones de capital en infraestructura de imagen de alta gama | +0.7% | Asia-Pacífico, Medio Oriente y África | Largo plazo (≥ 4 años) |

| Creciente soporte de reembolso para procedimientos guiados por imagen | +0.4% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedades Crónicas y del Estilo de Vida

Las cargas cardiovasculares y oncológicas elevan la demanda de intervenciones basadas en catéter que ofrecen beneficios clínicos duraderos. Solo el reemplazo valvular aórtico transcatéter generó casi USD 7 mil millones en 2024, señalando una adopción de procedimientos sostenida. Los avances neurovasculares como el sistema WEB de Terumo lograron una tasa de oclusión del 86.5% para aneurismas rotos, ampliando las indicaciones previamente tratadas mediante craneotomía abierta. Las terapias de enfermedad arterial periférica progresan con el stent bioabsorbible Esprit BTK de Abbott aprobado por la FDA, diseñado para más de 20 millones de estadounidenses afectados. Mientras la esperanza de vida aumenta, las comorbilidades crónicas generan pipelines de procedimientos constantes, anclando el crecimiento a largo plazo para el mercado de radiología intervencionista.

Avances Continuos en Tecnologías de Imagen Mínimamente Invasiva

La inteligencia artificial reduce los tiempos de fluoroscopia y la dosis de radiación, ejemplificado por el Ciartic Move de Siemens Healthineers, que acelera los procedimientos de columna y pelvis hasta en un 50%. La robótica integrada con IA permite la estimulación del sistema de conducción sin cables, realizada por primera vez con la plataforma de estimulación del sistema de conducción en investigación de Abbott. Lumina 3D de RapidAI reconstruye imágenes neuro de alta calidad en minutos, abordando las escaseces de tecnólogos y apoyando los flujos de trabajo de accidente cerebrovascular sensibles al tiempo. Philips profundiza la capacidad de innovación a través de una colaboración de varios años con NVIDIA para desarrollar modelos fundamentales de MRI que ofrecen planificación de escaneo sin clics. Juntos, estos desarrollos elevan la precisión de procedimientos y crean diferenciación defendible para suites de imagen premium.

Expansión de Aplicaciones de Radiología Intervencionista en Áreas Terapéuticas

La ablación por radiofrecuencia y microondas reduce la necesidad de cirugía tiroidea, proporcionando alternativas guiadas por imagen con bajas tasas de complicación. Los ensayos clínicos como GENESIS II validan la embolización de arterias geniculares para la osteoartritis de rodilla, abriendo nuevas vías de manejo del dolor. Los límites de ablación hepática se amplían a través de sistemas de microondas IntelliBlate que muestran zonas de ablación en tiempo real, reduciendo el tejido colateral. La nueva guía de adquisición radiológica de la FDA de EE.UU. reduce la fricción regulatoria, acelerando la entrada al mercado de dispositivos novedosos. Esta diversificación permite a los médicos abordar un espectro más amplio de enfermedades, elevando las tasas de utilización en todo el mercado de radiología intervencionista.

Cambio Hacia Entornos de Tratamiento Ambulatorio y de Día

La angiografía cerebral realizada en centros endovasculares ambulatorios valida un cambio pionero de la cardiología intervencionista. Las cadenas de imagen respaldadas por capital privado se expanden geográficamente, aumentando el acceso de pacientes y optimizando estructuras de costos a través de instalaciones de alto rendimiento. Las preferencias del consumidor favorecen sitios convenientes, impulsando la participación de la imagen ambulatoria del 40% en 2024 al 46% en tres años. Los campus de salud integrados que colocan la imagen junto con la atención primaria agilizan las referencias y acortan los ciclos de atención. Estos cambios redistribuyen los ingresos entre entornos de atención y amplifican la demanda de plataformas de imagen móviles y compactas adecuadas para laboratorios con base en oficinas.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de capital y operación de suites de imagen híbrida | -0.8% | Mercados emergentes mundialmente | Largo plazo (≥ 4 años) |

| Regulaciones estrictas de seguridad radiológica y cargas de cumplimiento | -0.6% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Escasez de radiólogos intervencionistas capacitados y personal | -0.5% | Global, más agudo en regiones rurales y emergentes | Mediano plazo (2-4 años) |

| Presión competitiva de especialidades endovasculares alternativas | -0.3% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Capital y Operación de Suites de Imagen Híbrida

Las suites híbridas que combinan angiografía, TC y MRI pueden exceder varios millones de USD y requieren blindaje especializado, actualizaciones de HVAC e integración de software multimodal. Los contratos de servicio continuos y la capacitación del personal elevan el costo total de propiedad y disuaden la adopción en hospitales con restricciones presupuestarias. Siemens Healthineers mitiga estas barreras a través de Asociaciones de Valor de décadas que amortizan los costos de modernización y estandarizan las flotas de equipos. No obstante, las instalaciones pequeñas a menudo buscan fusiones para acceder al financiamiento y las adquisiciones agrupadas, ralentizando la difusión en sistemas de salud menos desarrollados.

Regulaciones Estrictas de Seguridad Radiológica y Cargas de Cumplimiento

La Regulación del Sistema de Calidad modificada de la FDA se armoniza con ISO 13485, requiriendo que los fabricantes de dispositivos alineen la documentación, trazabilidad y gestión de riesgos para febrero de 2026[1]U.S. Food and Drug Administration, "Quality System Regulation Amendments," fda.gov. Los proveedores de atención médica también deben invertir en programas de dosimetría y auditorías periódicas de equipos, elevando los costos operacionales y prolongando las actualizaciones de instalaciones. Aunque estas reglas mejoran la seguridad del paciente, alargan los cronogramas de comercialización y favorecen a los titulares con infraestructuras de cumplimiento establecidas, restringiendo el impulso de nuevos participantes dentro del mercado de radiología intervencionista.

Análisis de Segmentos

Por Producto: Los Consumibles Impulsan los Ingresos a Pesar del Dominio de Imagen

En 2024, los Sistemas de Imagen conservaron una participación de 46.34%, subrayando su papel fundamental en la planificación y orientación de procedimientos. Las actualizaciones continuas de características-como los algoritmos de eliminación de huesos entrenados con IA en syngo DynaCT de Siemens-apoyan los ciclos de reemplazo de capital recurrentes incluso cuando los presupuestos se ajustan. Los Consumibles de RI, sin embargo, exhiben una TCAC de 7.45% hasta 2030, reflejando su ventaja de ingresos recurrentes mientras los volúmenes de casos suben. Los catéteres de un solo uso y las espirales de embolización reducen los riesgos de contaminación cruzada y agilizan el control de inventario, haciéndolos atractivos para laboratorios ambulatorios donde la rotación es alta. Se proyecta que el tamaño del mercado de radiología intervencionista para consumibles se amplíe rápidamente mientras la complejidad terapéutica aumenta.

Los accesorios y software de flujo de trabajo superan el crecimiento de hardware porque los análisis en la nube reducen el tiempo de inactividad de modalidades y optimizan la programación. El MRI BlueSeal libre de helio de Philips ahorra casi 40 MWh anualmente por unidad, ilustrando cómo la ecoeficiencia complementa el rendimiento clínico. Los sistemas de fluoroscopia que incluyen monitoreo de dosis habilitado por IA cumplen con los mandatos de seguridad cada vez más estrictos y atraen a hospitales de nivel medio. En general, la infraestructura de imagen madura establece el escenario para la adopción de desechables de alto margen, impulsando la expansión rentable en todo el mercado de radiología intervencionista.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Procedimiento: El Crecimiento Terapéutico Supera la Base Diagnóstica

Los procedimientos terapéuticos avanzan a una TCAC de 7.66%, impulsados por avances en dispositivos como la endoprótesis impermeable a células Wrapsody de Merit Medical que logró una fuerte permeabilidad primaria para el acceso de hemodiálisis[2]Merit Medical, "Wrapsody WAVE Trial Results," endovascular-today.com. La angioplastía y colocación de stents se benefician de andamios absorbibles que apoyan la curación de vasos mientras aseguran la entrega de medicamentos, como la plataforma Esprit BTK de Abbott. El progreso de la tecnología de ablación produce límites de lesión predecibles y reduce la lesión colateral, ampliando las indicaciones de oncología y manejo del dolor. Consecuentemente, se proyecta que el tamaño del mercado de radiología intervencionista atribuido a servicios terapéuticos alcance USD 25.2 mil millones en 2030 a nivel de segmento.

Los procedimientos diagnósticos mantienen una participación de 38.23%, proporcionando mapas de imagen esenciales para intervencionistas pero entregando menor ingreso por caso. Sin embargo, las innovaciones en TC de haz cónico y angiografía asistida por IA mejoran la precisión diagnóstica, apoyando indirectamente la expansión terapéutica. La biopsia y drenaje permanecen vitales para la estadificación oncológica y control de infección. La base diagnóstica duradera asegura un flujo constante de pacientes hacia el pipeline terapéutico, sosteniendo el impulso de crecimiento en el mercado más amplio de radiología intervencionista.

Por Aplicación: El Liderazgo en Oncología Desafiado por el Aumento en Urología

Oncología sigue siendo la aplicación más grande, poseyendo 29.43% de ingresos en 2024 vía quimioembolización hepática y ablación tumoral que demuestran resultados de supervivencia superiores comparados con cirugía en cohortes de pacientes selectos. La innovación en dispositivos-como microcatéteres de precisión y perlas liberadoras de medicamentos-amplía el alcance a malignidades pancreáticas y renales. Sin embargo, Urología y Nefrología está escalando más rápidamente a una TCAC de 8.23%, impulsada por la embolización de arteria prostática respaldada por guías que ofrece alivio de síntomas duradero para hiperplasia prostática benigna. La aprobación de la FDA para denervación renal por ultrasonido para hipertensión expande aún más la base de pacientes abordables.

Las intervenciones de cardiología persisten en el manejo del corazón estructural y embolia pulmonar, mientras que los casos de gastroenterología aprovechan la recanalización de vena porta y drenaje biliar para diferir intervenciones quirúrgicas. Los procedimientos musculoesqueléticos y de manejo del dolor completan nichos emergentes, subrayando el alcance terapéutico cada vez más amplio de la industria de radiología intervencionista a través de diversos estados de enfermedad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Instalaciones Ambulatorias Desafían el Dominio Hospitalario

Los hospitales controlan 57.98% de los ingresos de 2024 debido a las capacidades de cuidados intensivos y preparación para complicaciones emergentes. Siguen siendo centrales para juntas tumorales multidisciplinarias y casos combinados quirúrgicos-intervencionistas. Sin embargo, los Laboratorios con Base en Oficinas (OBL) y Centros de Imagen especializados se están expandiendo a una TCAC de 8.54%, ayudados por menores gastos generales, ubicaciones convenientes y flujos de trabajo personalizados. El tamaño del mercado de radiología intervencionista para OBLs está en camino de exceder USD 9 mil millones en 2030 mientras la paridad de reembolso para procedimientos selectos nivela el campo de juego económico.

Los Centros Quirúrgicos Ambulatorios explotan la credencialización simplificada para adoptar intervenciones intrincadas como angiografía cerebral ambulatoria con perfiles de seguridad comparables a entornos hospitalarios. Los sistemas de salud responden a través de redes radiales que anclan casos complejos en hospitales insignia mientras canalizan intervenciones rutinarias a centros satélites, preservando el alcance del mercado en medio del cambio ambulatorio.

Análisis Geográfico

América del Norte comandó 43.21% de ingresos en 2024, apoyada por guías clínicas establecidas, alta penetración de dispositivos y compromisos robustos de I+D incluyendo la expansión de instalaciones de USD 150 millones de Siemens Healthineers en Estados Unidos. Las presiones de pago se avecinan mientras Medicare promulga una reducción del programa de honorarios de 2.83% y un corte proyectado de 4% en reembolsos de radiología intervencionista, estimulando la inversión del proveedor en capacidad ambulatoria eficiente en costos. Las iniciativas regulatorias como la vía de Cobertura Transicional para Tecnologías Emergentes de la FDA aceleran la adopción del mercado para dispositivos innovadores, sosteniendo el flujo de innovación a pesar del ajuste fiscal.

Asia-Pacífico registra el crecimiento más rápido a una TCAC de 6.34%, impulsado por grandes necesidades de procedimientos no satisfechas, construcciones hospitalarias urbanas y empresas conjuntas. La asociación de Inari Medical con 6 Dimensions Capital acelera la comercialización de dispositivos de trombectomía en Gran China, ilustrando la colaboración extranjera-doméstica que localiza terapias avanzadas. Los gobiernos priorizan la infraestructura de imagen y la capacitación de médicos para frenar el turismo médico de salida, mientras las alianzas público-privadas aprovechan las plataformas en la nube para escalar herramientas de IA a través de redes regionales.

Europa mantiene una expansión estable anclada por estándares estrictos de seguridad de dispositivos y fuertes redes de hospitales universitarios. Philips lideró las solicitudes de la Oficina Europea de Patentes con 594 aplicaciones de tecnología médica en 2024, reforzando la reputación de innovación de la región. Los sistemas de Europa Oriental asignan fondos de cohesión de la Unión Europea para actualizar laboratorios de angiografía, impulsando la capacidad de procedimientos. Medio Oriente y África y América del Sur siguen siendo incipientes pero muestran adopción acelerada mientras las iniciativas de capacitación como el programa Road2IR de Tanzania completan más de 1,500 procedimientos con altas tasas de éxito[3]Road2IR, "Training Outcomes in Tanzania," auntminnie.com. Los OEMs multinacionales adaptan paquetes de financiamiento para penetrar estos mercados conscientes del valor, diversificando los flujos de ingresos a través del mercado global de radiología intervencionista.

Panorama Competitivo

El panorama está moderadamente consolidado, con conglomerados de imagen, especialistas en catéteres y firmas robóticas emergentes compitiendo en ecosistemas integrados. Siemens Healthineers creció los ingresos de Terapias Avanzadas en 8.0% en 2025 y aseguró una asociación de modernización de 10 años con Tower Health, reforzando su enfoque de plataforma para paquetes de imagen, software y servicio. Philips invierte fuertemente en colaboración de IA, apuntando a flujos de trabajo sin interrupciones desde adquisición hasta informes, mientras enfatiza MRI libre de helio para reducir los costos del ciclo de vida.

Las fusiones y adquisiciones estratégicas remodelan los límites del mercado. La adquisición de USD 4.9 mil millones de Inari Medical por parte de Stryker otorga entrada inmediata a la trombectomía venosa de alto crecimiento y expande su franquicia vascular. Boston Scientific amplió su armamentario de oncología hepática al adquirir dispositivos de Intera Oncology que entregan quimioterapia de infusión arterial hepática. Los innovadores de robótica buscan disrupción de nicho; Stereotaxis solicitó autorización de la FDA para su catéter EMAGIN, con el objetivo de integrar navegación magnética con imagen 3D para procedimientos endovasculares.

Las carteras de patentes siguen siendo fosos críticos. Philips controla 50,500 derechos de patente activos globalmente, asegurando libertad para operar a través de IA, bobinas de gradiente MR y algoritmos de optimización de dosis. Al mismo tiempo, las firmas de dispositivos pequeños aprovechan la iteración más rápida para apuntar a indicaciones específicas, a menudo asociándose con OEMs grandes para escala de comercialización. Se espera que la intensidad competitiva aumente mientras los modelos de reembolso favorezcan resultados clínicos diferenciados que justifiquen precios premium, obligando a todos los jugadores a acelerar los ciclos de innovación en todo el mercado de radiología intervencionista.

Líderes de la Industria de Radiología Intervencionista

-

Shimadzu Corporation

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens Healthineers AG

-

Fujifilm Holdings Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Stryker completó su adquisición de USD 4.9 mil millones de Inari Medical, ingresando al espacio vascular periférico enfocado en tecnologías de tratamiento de tromboembolismo venoso.

- Mayo 2025: Abbott obtuvo aprobación de la FDA para el sistema de reemplazo valvular mitral transcatéter Tendyne, el primer dispositivo en reemplazar válvulas mitrales calcificadas sin cirugía.

- Mayo 2025: Siemens Healthineers invirtió USD 150 millones en instalaciones nuevas y expandidas en EE.UU. para mejorar el acceso a imagen y terapias mínimamente invasivas.

- Mayo 2025: Koninklijke Philips NV anunció una colaboración con NVIDIA para desarrollar modelos de IA que automaticen la planificación de escaneo MRI y mejora de imagen

- Abril 2025: RadNet cerró su adquisición de USD 103 millones en acciones de iCAD, expandiendo la capacidad de IA en imagen mamaria y cerebral.

Alcance del Informe Global del Mercado de Radiología Intervencionista

Según el alcance del informe, la radiología intervencionista es el uso de guía de imagen radiológica (fluoroscopia de rayos X, ultrasonido, tomografía computarizada [TC], o imagen por resonancia magnética [MRI]) para dirigir precisamente la terapia. La mayoría de los tratamientos que caen bajo RI son cirugías mínimamente invasivas y las alternativas para cirugía abierta o laparoscópica (ojo de cerradura).

El Mercado de Radiología Intervencionista está segmentado por Producto (Sistemas MRI, Sistemas de Imagen por Ultrasonido, Escáneres TC, Sistemas de Angiografía, Sistemas de Fluoroscopia, Dispositivos de Biopsia, y Otros Productos), Aplicación (Cardiología, Urología y Nefrología, Oncología, Gastroenterología, y Otras Aplicaciones), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes alrededor del mundo. El informe ofrece el valor (en millones de USD) para todos los segmentos anteriores.

| Sistemas de Imagen | Sistemas de Angiografía |

| Sistemas de Fluoroscopia | |

| Escáneres TC | |

| Sistemas MRI | |

| Consumibles de RI | Catéteres y Guías |

| Sistemas de Globo y Stent | |

| Dispositivos de Embolización y Trombo | |

| Accesorios y Software |

| Diagnóstico | Angiografía |

| Biopsia y Drenaje | |

| Terapéutico | Angioplastía y Colocación de Stents |

| Embolización | |

| Ablación |

| Cardiología |

| Oncología |

| Gastroenterología y Hepatología |

| Urología y Nefrología |

| Otras Aplicaciones |

| Hospitales |

| Centros Quirúrgicos Ambulatorios (ASC) |

| Laboratorios con Base en Oficinas (OBL) y Centros de Imagen |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Sistemas de Imagen | Sistemas de Angiografía |

| Sistemas de Fluoroscopia | ||

| Escáneres TC | ||

| Sistemas MRI | ||

| Consumibles de RI | Catéteres y Guías | |

| Sistemas de Globo y Stent | ||

| Dispositivos de Embolización y Trombo | ||

| Accesorios y Software | ||

| Por Tipo de Procedimiento | Diagnóstico | Angiografía |

| Biopsia y Drenaje | ||

| Terapéutico | Angioplastía y Colocación de Stents | |

| Embolización | ||

| Ablación | ||

| Por Aplicación | Cardiología | |

| Oncología | ||

| Gastroenterología y Hepatología | ||

| Urología y Nefrología | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | |

| Centros Quirúrgicos Ambulatorios (ASC) | ||

| Laboratorios con Base en Oficinas (OBL) y Centros de Imagen | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de radiología intervencionista?

El mercado está valorado en USD 28.55 mil millones en 2025 y se pronostica que alcance USD 38.03 mil millones en 2030.

¿Qué segmento de producto está creciendo más rápidamente?

Los Consumibles de RI se están expandiendo a una TCAC de 7.45% mientras los volúmenes de casos terapéuticos aumentan y los dispositivos de un solo uso ganan preferencia.

¿Por qué las instalaciones ambulatorias están ganando participación de mercado?

Los menores costos generales, la conveniencia del paciente y los cambios de reembolso están impulsando procedimientos de hospitales a Laboratorios con Base en Oficinas y Centros de Imagen donde el crecimiento es TCAC de 8.54%.

¿Qué región geográfica ofrece el mayor potencial de crecimiento?

Asia-Pacífico lidera con una TCAC de 6.34% debido a inversiones en infraestructura, grandes poblaciones de pacientes y empresas conjuntas estratégicas.

¿Cómo están influyendo la IA y la robótica en la industria de radiología intervencionista?

La IA acorta los tiempos de procedimiento y mejora la precisión, mientras la robótica permite navegación compleja de catéteres, juntas mejorando los resultados y diferenciando sistemas premium.

¿Cuáles son los principales desafíos que enfrentan los nuevos participantes?

Los altos costos de capital para suites híbridas y las regulaciones estrictas de seguridad radiológica aumentan las barreras, favoreciendo a jugadores establecidos con fuertes capacidades de cumplimiento.

Última actualización de la página el: