Volumen del mercado de Detección de fraude de seguros Industria

| Período de Estudio | 2019-2029 |

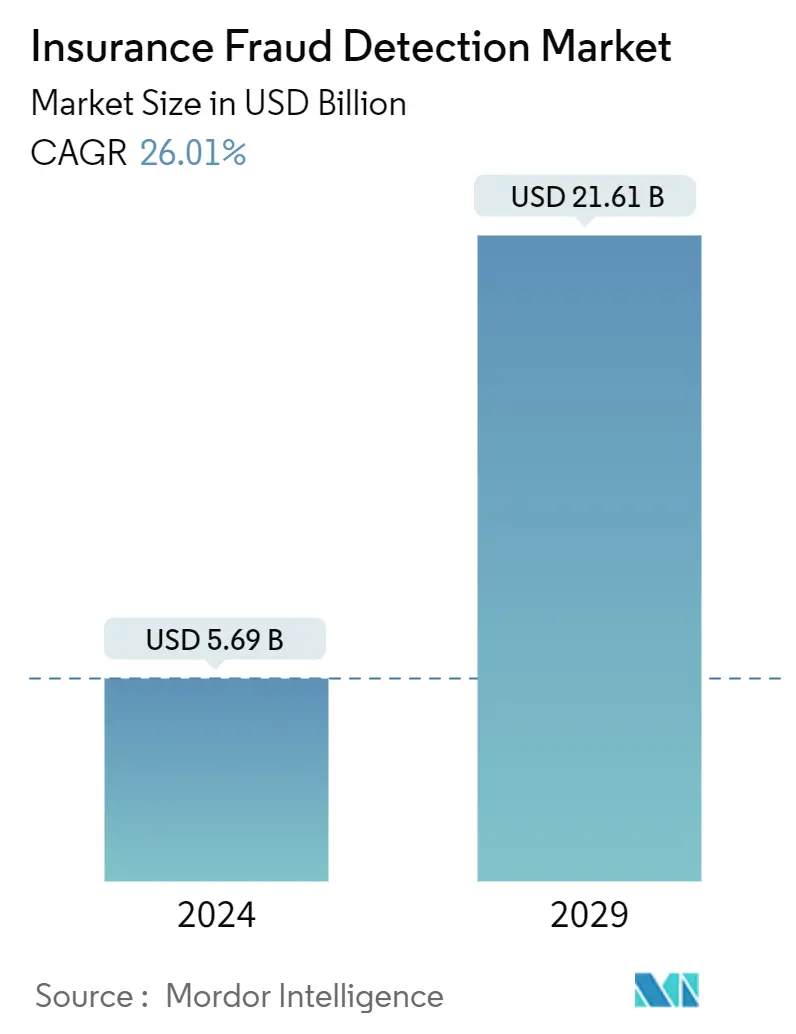

| Volumen del mercado (2024) | USD 5,69 mil millones de dólares |

| Volumen del mercado (2029) | USD 21,61 mil millones de dólares |

| CAGR(2024 - 2029) | 26.01 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Necesita un informe que refleje la manera en la que el COVID-19 ha impactado en este mercado y su crecimiento?

Análisis del mercado de detección de fraudes en seguros

El tamaño del mercado de detección de fraude en seguros se estima en 5,69 mil millones de dólares en 2024, y se espera que alcance los 21,61 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 26,01% durante el período previsto (2024-2029)

El creciente número de reclamaciones por fraude y su carga para las empresas de seguros, la necesidad de gestionar eficientemente grandes cantidades de datos de los asegurados y una mayor eficiencia operativa para mejorar la experiencia del cliente son los factores clave que impulsan el crecimiento del mercado

- La adopción de la automatización por parte de la industria de seguros ha acelerado los procesos de procesamiento de solicitudes, suscripción y reclamos y ha abierto caminos para nuevos tipos de fraude a lo largo del ciclo de vida del seguro. El cambio digital dio lugar a experiencias digitales y procesos automatizados de cálculo de primas, lo que abrió nuevas oportunidades para los estafadores. Por tanto, el uso de herramientas de inteligencia artificial para el fraude de seguros está creciendo considerablemente.

- La necesidad de gestionar eficazmente grandes volúmenes de identidades desempeña un papel fundamental en la configuración del mercado de detección de fraudes en seguros, lo que refleja la respuesta de la industria a los desafíos cambiantes que plantean los riesgos relacionados con la identidad. A medida que el sector de seguros experimenta una transformación digital, ha aumentado el gran volumen y la diversidad de identidades involucradas en las transacciones, el procesamiento de reclamaciones y las interacciones. Este aumento en la complejidad de los datos requiere un enfoque sofisticado para la gestión de identidades, lo que la convierte en un impulsor de mercado fundamental para las aseguradoras.

- Una mayor eficiencia operativa y una mejor experiencia del cliente representan un enfoque integral dentro del mercado de detección de fraude en seguros. Significa un cambio de los métodos tradicionales y segregados de prevención del fraude a una estrategia más integrada que prioriza el funcionamiento interno de la aseguradora y la experiencia externa del asegurado.

- El conocimiento y la comprensión de estas tecnologías por parte de la industria de seguros son cruciales para la eficacia de los sistemas de detección de fraude en el panorama actual de rápidos desarrollos tecnológicos y estrategias de fraude cambiantes. Sin embargo, la ignorancia generalizada podría representar una barrera importante para la adopción y aplicación efectiva de tecnologías avanzadas de detección de fraude.

- La pandemia de COVID-19 tuvo un impacto a largo plazo en varias industrias, en particular el mercado de detección de fraudes en seguros. El sector de seguros fue testigo de cambios en los patrones de actividad fraudulenta a medida que el mundo enfrentaba desafíos no reconocidos anteriormente, lo que llevó a una reevaluación de las técnicas de detección de fraude.

- La pandemia de COVID-19 aceleró la digitalización en el negocio de los seguros, proporcionando al sector mejores instrumentos para luchar contra el fraude durante todo el ciclo de vida de las pólizas. Según la encuesta de FRISS, en la que participaron 400 profesionales de seguros de todo el mundo, el 53% anticipó que la tecnología antifraude les ayudaría a mantenerse por delante de los esquemas fraudulentos emergentes. Por el contrario, el 52% espera una mayor eficiencia de los investigadores. Según una encuesta reciente de FRISS, para el 59% de los encuestados en el sector de seguros, se espera que el software de detección de fraude mejore el índice de siniestralidad. La mayor adopción de herramientas y tecnología digitales, como lo indican las herramientas mejoradas para combatir el fraude, refleja la respuesta de la industria a los desafíos planteados por el dinámico panorama del fraude durante y después de la pandemia.