Análisis del mercado de detección de fraudes en seguros

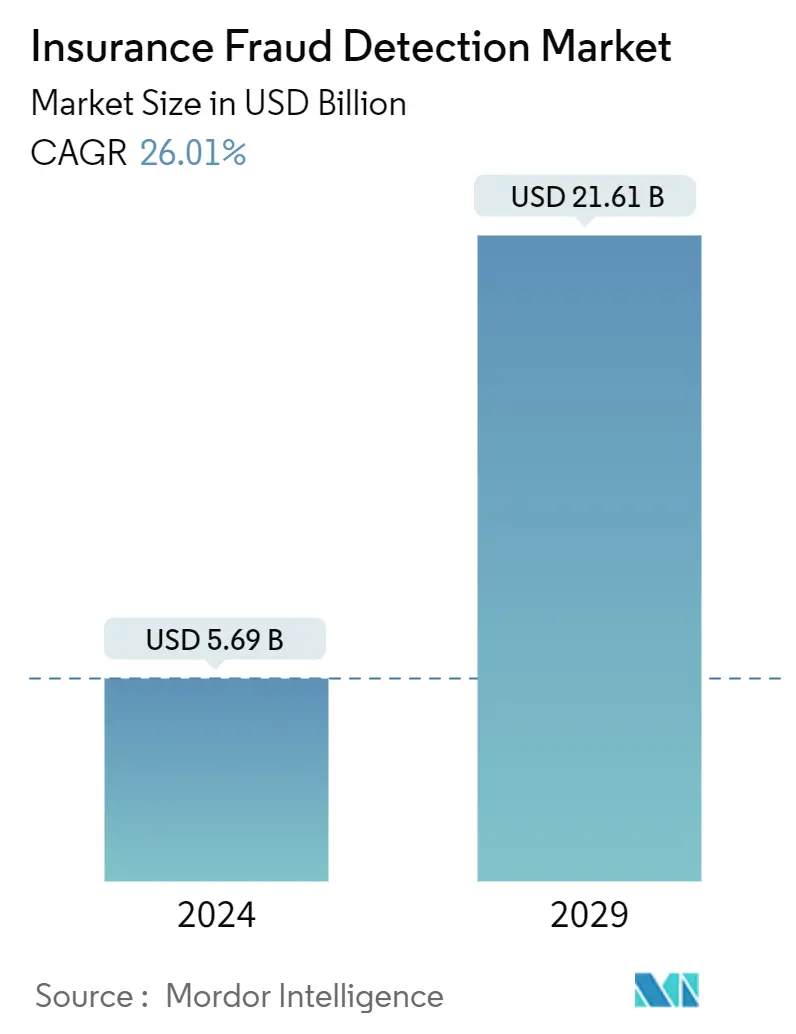

El tamaño del mercado de detección de fraude en seguros se estima en 5,69 mil millones de dólares en 2024, y se espera que alcance los 21,61 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 26,01% durante el período previsto (2024-2029).

El creciente número de reclamaciones por fraude y su carga para las empresas de seguros, la necesidad de gestionar eficientemente grandes cantidades de datos de los asegurados y una mayor eficiencia operativa para mejorar la experiencia del cliente son los factores clave que impulsan el crecimiento del mercado.

- La adopción de la automatización por parte de la industria de seguros ha acelerado los procesos de procesamiento de solicitudes, suscripción y reclamos y ha abierto caminos para nuevos tipos de fraude a lo largo del ciclo de vida del seguro. El cambio digital dio lugar a experiencias digitales y procesos automatizados de cálculo de primas, lo que abrió nuevas oportunidades para los estafadores. Por tanto, el uso de herramientas de inteligencia artificial para el fraude de seguros está creciendo considerablemente.

- La necesidad de gestionar eficazmente grandes volúmenes de identidades desempeña un papel fundamental en la configuración del mercado de detección de fraudes en seguros, lo que refleja la respuesta de la industria a los desafíos cambiantes que plantean los riesgos relacionados con la identidad. A medida que el sector de seguros experimenta una transformación digital, ha aumentado el gran volumen y la diversidad de identidades involucradas en las transacciones, el procesamiento de reclamaciones y las interacciones. Este aumento en la complejidad de los datos requiere un enfoque sofisticado para la gestión de identidades, lo que la convierte en un impulsor de mercado fundamental para las aseguradoras.

- Una mayor eficiencia operativa y una mejor experiencia del cliente representan un enfoque integral dentro del mercado de detección de fraude en seguros. Significa un cambio de los métodos tradicionales y segregados de prevención del fraude a una estrategia más integrada que prioriza el funcionamiento interno de la aseguradora y la experiencia externa del asegurado.

- El conocimiento y la comprensión de estas tecnologías por parte de la industria de seguros son cruciales para la eficacia de los sistemas de detección de fraude en el panorama actual de rápidos desarrollos tecnológicos y estrategias de fraude cambiantes. Sin embargo, la ignorancia generalizada podría representar una barrera importante para la adopción y aplicación efectiva de tecnologías avanzadas de detección de fraude.

- La pandemia de COVID-19 tuvo un impacto a largo plazo en varias industrias, en particular el mercado de detección de fraudes en seguros. El sector de seguros fue testigo de cambios en los patrones de actividad fraudulenta a medida que el mundo enfrentaba desafíos no reconocidos anteriormente, lo que llevó a una reevaluación de las técnicas de detección de fraude.

- La pandemia de COVID-19 aceleró la digitalización en el negocio de los seguros, proporcionando al sector mejores instrumentos para luchar contra el fraude durante todo el ciclo de vida de las pólizas. Según la encuesta de FRISS, en la que participaron 400 profesionales de seguros de todo el mundo, el 53% anticipó que la tecnología antifraude les ayudaría a mantenerse por delante de los esquemas fraudulentos emergentes. Por el contrario, el 52% espera una mayor eficiencia de los investigadores. Según una encuesta reciente de FRISS, para el 59% de los encuestados en el sector de seguros, se espera que el software de detección de fraude mejore el índice de siniestralidad. La mayor adopción de herramientas y tecnología digitales, como lo indican las herramientas mejoradas para combatir el fraude, refleja la respuesta de la industria a los desafíos planteados por el dinámico panorama del fraude durante y después de la pandemia.

Tendencias del mercado de detección de fraude en seguros

Se espera que el segmento de soluciones de análisis de fraude tenga una participación de mercado significativa

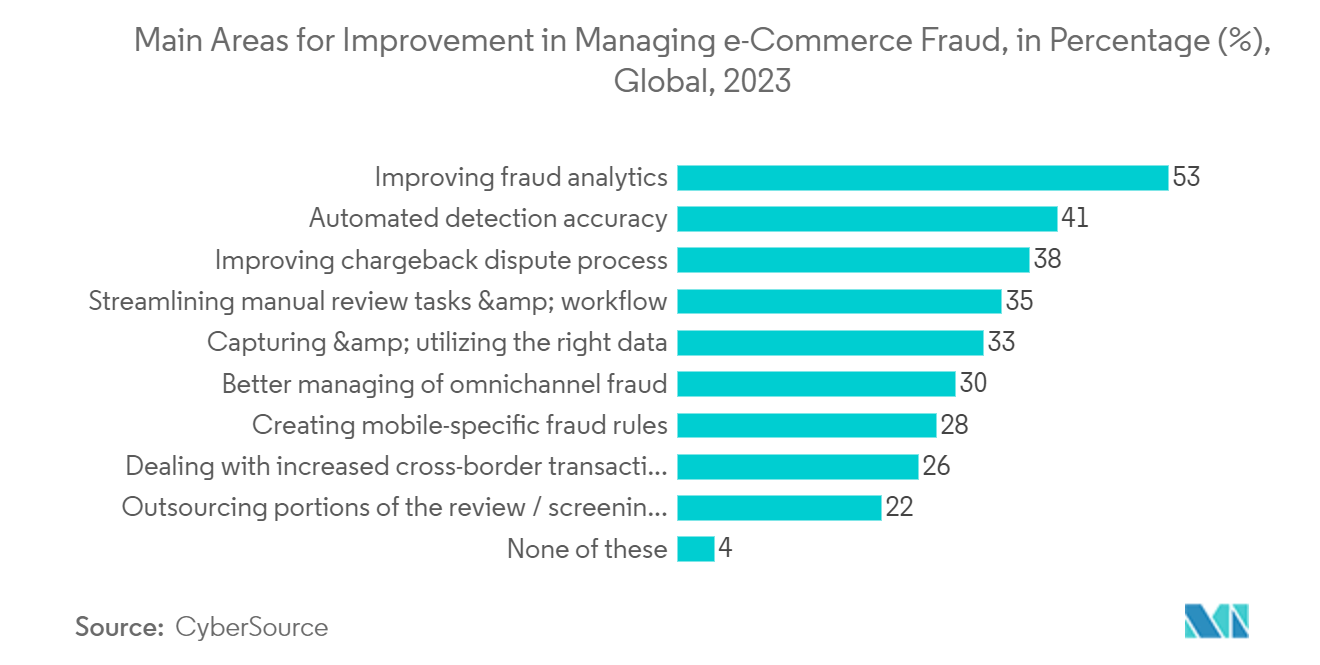

- Las soluciones de análisis de fraude de seguros pueden mejorar la precisión de la detección de fraude, aprovechando las capacidades de la inteligencia artificial (IA), el aprendizaje automático y el modelado predictivo, lo que podría ser útil para que el usuario identifique casos de comportamiento sospechoso y se proteja proactivamente contra reclamaciones fraudulentas. impulsando la demanda de soluciones de análisis de fraude de seguros en el mercado.

- Las aseguradoras han estado pagando una cantidad significativa por reclamaciones fraudulentas anualmente, lo que aumenta la importancia de la detección de fraudes en seguros y crea una oportunidad para el crecimiento del mercado en países de todo el mundo. Por ejemplo, en junio de 2023, el Departamento de Control de Fraudes de Seguros (IFED) de la Policía de la Ciudad de Londres publicó datos recopilados sobre fraudes de seguros entre marzo de 2022 y abril de 2023. Afirmó que el país había sido testigo de un aumento del 61% en el fraude de seguros durante el estudio. período, lo que muestra el creciente riesgo de fraude de seguros en los usuarios finales, alimentando la necesidad de soluciones analíticas de fraude de seguros en el mercado.

- Los proveedores del mercado brindan soluciones analíticas de fraude de seguros, incluidos FICO, IBM, Genpact, etc. El uso de modelos predictivos para identificar, calificar y priorizar posibles casos de fraude puede reducir los pagos de reclamos fraudulentos de las aseguradoras y ayudarlos a evitar daños a la reputación o la pérdida de clientes debido a las primas. aumenta, alimentando la demanda del mercado.

- Por usuario final, el sector BFSI, que incluye el sector de seguros, impulsa el crecimiento del mercado de soluciones de análisis de fraude de seguros debido a sus aplicaciones para proteger el negocio de las compañías de seguros contra reclamaciones fraudulentas.

- Por ejemplo, en mayo de 2023, Teradata y FICO, el proveedor de software de análisis en el mercado de reclamaciones de seguros, se asociaron para llevar al mercado soluciones analíticas avanzadas integradas para reclamaciones de seguros por fraude de pagos en tiempo real mediante la incorporación de automatización y optimización de decisiones impulsadas por IA a los servicios financieros. , que muestra la demanda de soluciones analíticas de fraude en el sector BFSI.

- La digitalización en los sectores bancario, de seguros y sanitario está respaldando el crecimiento del mercado debido a la disponibilidad de datos en línea. Debido al proceso de digitalización, es útil que los usuarios finales adopten soluciones de análisis de fraude para una mejor gestión de riesgos, lo que se espera que impulse el crecimiento del mercado durante el período de pronóstico.

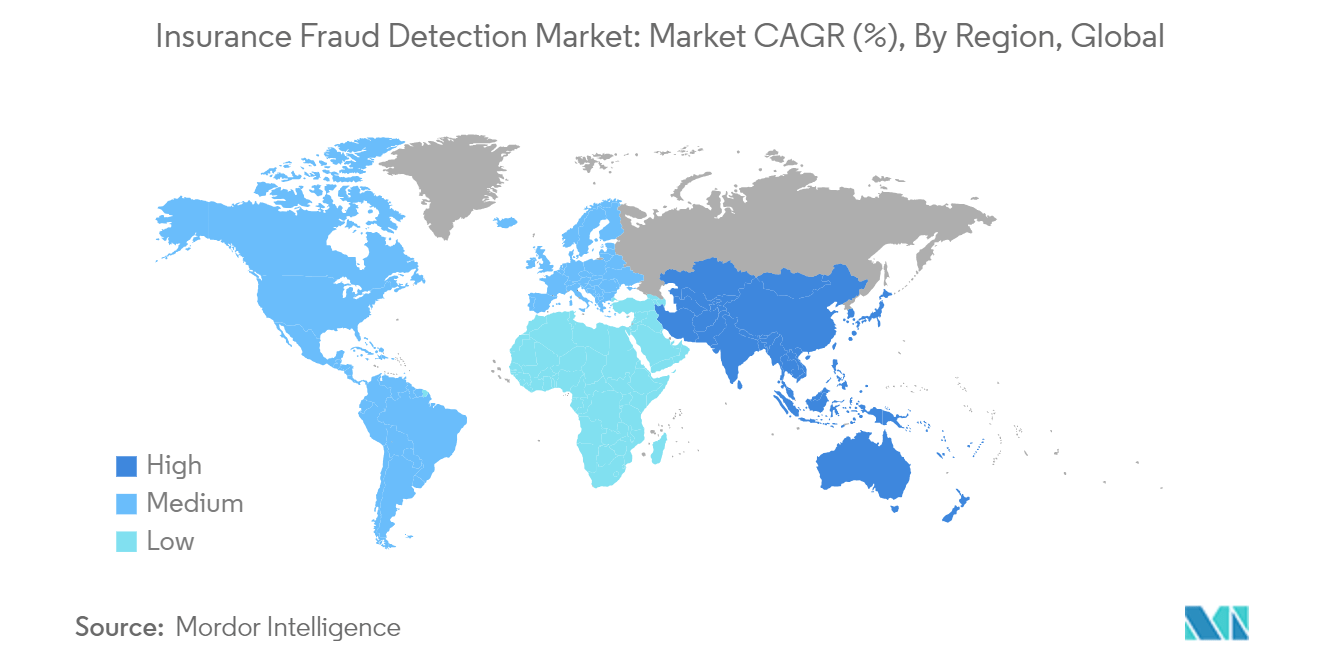

América del Norte tendrá la mayor cuota de mercado

- El crecimiento del mercado en el país está impulsado por el creciente número de estadounidenses más jóvenes que están cada vez más sujetos al fraude de seguros, donde generalmente son más tolerantes con los delitos no fraudulentos. Los estadounidenses más jóvenes ven el fraude de seguros como un costo de hacer negocios con las compañías de seguros. Debido a esto, las empresas de seguros incurren en pérdidas con reclamaciones por fraude. Para minimizar estas pérdidas, las compañías de seguros tienden a adoptar estas soluciones.

- Según la Coalición contra el Fraude de Seguros, el fraude de seguros le cuesta a Estados Unidos más de 308 mil millones de dólares al año. La Oficina Federal de Investigaciones (FBI) estima que el fraude de seguros le cuesta a una familia promedio entre 400 y 700 dólares en primas al año. Con la creciente adopción de tecnología y la aparición de nuevas capacidades como la IA generativa, se espera que aumente la amenaza de fraude.

- El aumento del fraude exitoso tiende a hacer que los consumidores paguen el precio. Las compañías de seguros se ven obligadas a trasladar el costo del fraude a los consumidores a través de primas de seguro más altas, lo que afecta varios aspectos de la economía. Por ejemplo, los empleadores deben aumentar las primas de seguros debido al fraude. Por tanto, para responder a estos desafíos, las compañías de seguros están adoptando soluciones de detección de fraude.

- Con la sofisticación cada vez mayor del fraude de seguros en Canadá, identificar eficientemente los reclamos sospechosos y prevenir el fraude de seguros durante la adjudicación de reclamos se ha vuelto esencial para las empresas de seguros. Por lo tanto, empresas como TD Insurance ampliaron sus capacidades de prevención y detección de fraude manual y basada en análisis mediante la implementación de la herramienta de gestión de casos FRISS y la solución de detección de fraude de reclamos para identificar eficientemente reclamos sospechosos y fraudulentos durante el procedimiento de adjudicación de reclamos.

- El costo general de los seguros en Canadá ha aumentado en los últimos años, lo que presiona a las compañías de seguros para que controlen los gastos y reduzcan las pérdidas. Por ejemplo, las primas de seguros de automóviles aumentaron hasta el 4,6% en todo el país debido a la inflación, según el último índice de precios. A medida que aumentan los precios de los vehículos, aumenta el costo del seguro del automóvil. Esto conduce a un mayor uso de soluciones de detección de fraude por parte de las empresas de seguros que ofrecen seguros al sector automotriz para mantener la rentabilidad.

- En octubre de 2023, la Asociación Équité lanzó una plataforma nacional de detección de delitos en seguros que utiliza análisis predictivos y aprendizaje automático (ML) para detectar y prevenir el fraude en seguros. Esta plataforma aprovecha un enfoque basado en consorcios para cometer delitos relacionados con seguros, que cuestan a los canadienses entre 3.000 y 5.000 millones de dólares al año. Se prevé que este lanzamiento de nuevas plataformas alentará a los proveedores a introducir nuevas soluciones, aumentando la competencia en el mercado. El mercado canadiense de detección de fraudes en seguros está impulsado principalmente por iniciativas de las empresas de seguros para minimizar las pérdidas por fraudes en reclamaciones y el cambio hacia soluciones de detección de fraudes basadas en análisis que les ayuden a ofrecer una mejor experiencia de consumo a los asegurados.

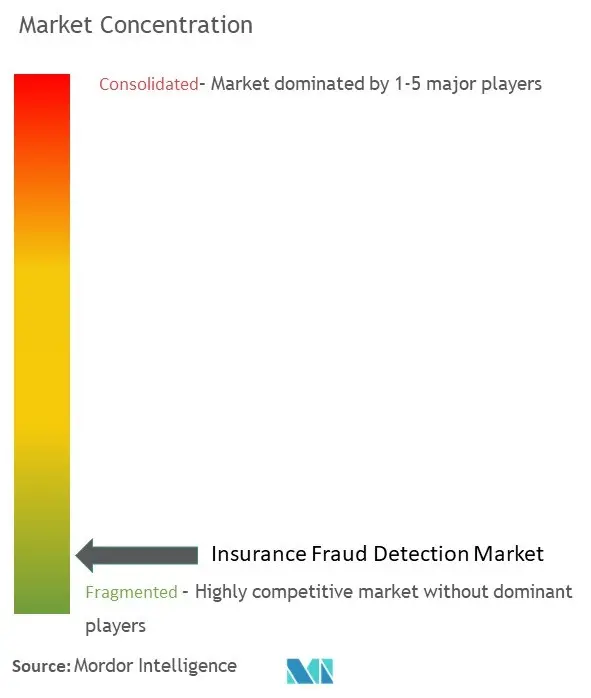

Descripción general de la industria de detección de fraudes en seguros

El mercado de detección de fraude de seguros está muy fragmentado con la presencia de actores importantes como Fair Isaac Corporation (FICO), BAE Systems Inc., IBM Corporation, SAS Institute Inc. y Experian Information Solutions Inc. Los actores del mercado adoptan estrategias como las asociaciones. y adquisiciones para mejorar su oferta de productos y obtener una ventaja competitiva sostenible.

- Noviembre de 2023 FRISS anunció el lanzamiento del RISS Accelerator for Claims Analytics para ClaimCenter Cloud. Con este lanzamiento, la empresa aprovecha las últimas capacidades del marco de integración Guidewire Cloud, que ahora está disponible en Guidewire Marketplace para los usuarios de ClaimCenter en Guidewire Cloud.

- Enero de 2023 Experian anunció que la compañía había lanzado CreditLock, una nueva función que permite a sus clientes bloquear su informe crediticio de Experian. El nuevo producto lanzado por la empresa utiliza alertas en tiempo real. La función también informará a los clientes sobre cualquier nueva búsqueda de crédito a su nombre y si ha detenido alguna solicitud fraudulenta en su nombre.

Líderes del mercado en detección de fraudes en seguros

-

Fair Isaac Corporation (FICO)

-

BAE Systems Inc.

-

IBM Corporation

-

SAS Institute Inc.

-

Experian Information Solutions Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de detección de fraude en seguros

- Mayo de 2023 Verisk, proveedor de análisis de datos de seguros, se asoció con CCC Intelligent Solutions, una plataforma en la nube para el mercado de seguros generales, para abordar el riesgo de fraude de seguros. La asociación integrará los análisis de detección de fraude en reclamos de Verisk con la plataforma de reclamos de CCC.

- Marzo de 2023 Shift Technology, un proveedor de soluciones de optimización y automatización de decisiones basadas en inteligencia artificial para la industria de seguros global, presentó la Asociación General de Seguros de Singapur (GIA), que ampliará su uso de Shift Claims Fraud Detección en nombre de sus miembros. aseguradoras. Esta expansión estratégica se basa en los éxitos del Sistema de Gestión de Fraude (FMS) de GIA y ayudará al fraude de seguros de viajes. Esta expansión planificada les permite maximizar el potencial del módulo de viajes y llega en un momento oportuno para aumentar los viajes globales. La colaboración con Shift les brinda una forma importante de detectar y gestionar reclamaciones fraudulentas a escala. También aumenta los esfuerzos de detección y gestión de fraude existentes en su sector.

Segmentación de la industria de detección de fraudes en seguros

El software de detección de fraude en seguros previene, detecta y gestiona el fraude en toda la empresa, tomando decisiones más inteligentes, aumentando el retorno del capital e impulsando el rendimiento empresarial. El mercado global de detección de fraude de seguros se define en función de los ingresos generados por las soluciones y servicios utilizados por varios usuarios finales en todo el mundo. El análisis se basa en los conocimientos del mercado capturados a través de investigaciones secundarias y primarias. El mercado también cubre los principales factores que afectan el crecimiento del mercado en términos de impulsores y restricciones.

El mercado de detección de fraude en seguros está segmentado por componente (solución [análisis de fraude, autenticación, gobernanza, riesgo y cumplimiento, y otras soluciones] y servicio), por aplicación (fraude de reclamaciones, robo de identidad, fraude de pagos y facturación, y lavado de dinero). , por industria de usuario final (automotriz, BFSI, atención médica y venta minorista) y por geografía (América del Norte [Estados Unidos y Canadá], Europa [Reino Unido, Alemania, Francia y resto de Europa], Asia-Pacífico [China , Japón, India y resto de Asia Pacífico], América Latina y Medio Oriente y África). El informe ofrece previsión de mercado y tamaño en USD para todos los segmentos anteriores.

| Por componente | Solución | Análisis de fraude | |

| Autenticación | |||

| Gobernanza, riesgo y cumplimiento | |||

| Otras soluciones | |||

| Servicio | |||

| Por aplicación | Fraude de reclamaciones | ||

| El robo de identidad | |||

| Fraude de pago y facturación | |||

| Lavado de dinero | |||

| Por industria del usuario final | Automotor | ||

| BFSI | |||

| Cuidado de la salud | |||

| Minorista | |||

| Otras industrias de usuarios finales | |||

| Por geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Resto de Asia Pacífico | |||

| América Latina | |||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado sobre detección de fraude en seguros

¿Qué tamaño tiene el mercado de Detección de fraude en seguros?

Se espera que el tamaño del mercado de detección de fraude en seguros alcance los 5,69 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 26,01% para alcanzar los 21,61 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Detección de fraude en seguros?

En 2024, se espera que el tamaño del mercado de detección de fraudes en seguros alcance los 5,69 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Detección de fraude de seguros?

Fair Isaac Corporation (FICO), BAE Systems Inc., IBM Corporation, SAS Institute Inc., Experian Information Solutions Inc. son las principales empresas que operan en el mercado de detección de fraudes en seguros.

¿Cuál es la región de más rápido crecimiento en el mercado Detección de fraude en seguros?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Detección de fraude en seguros?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de detección de fraude en seguros.

Nuestros informes más vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de detección de fraudes en seguros

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Detección de fraude en seguros en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Detección de fraude en seguros incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.