Tamaño del mercado de acero de la India

| Período de Estudio | 2024-2029 |

| Año Base Para Estimación | 2023 |

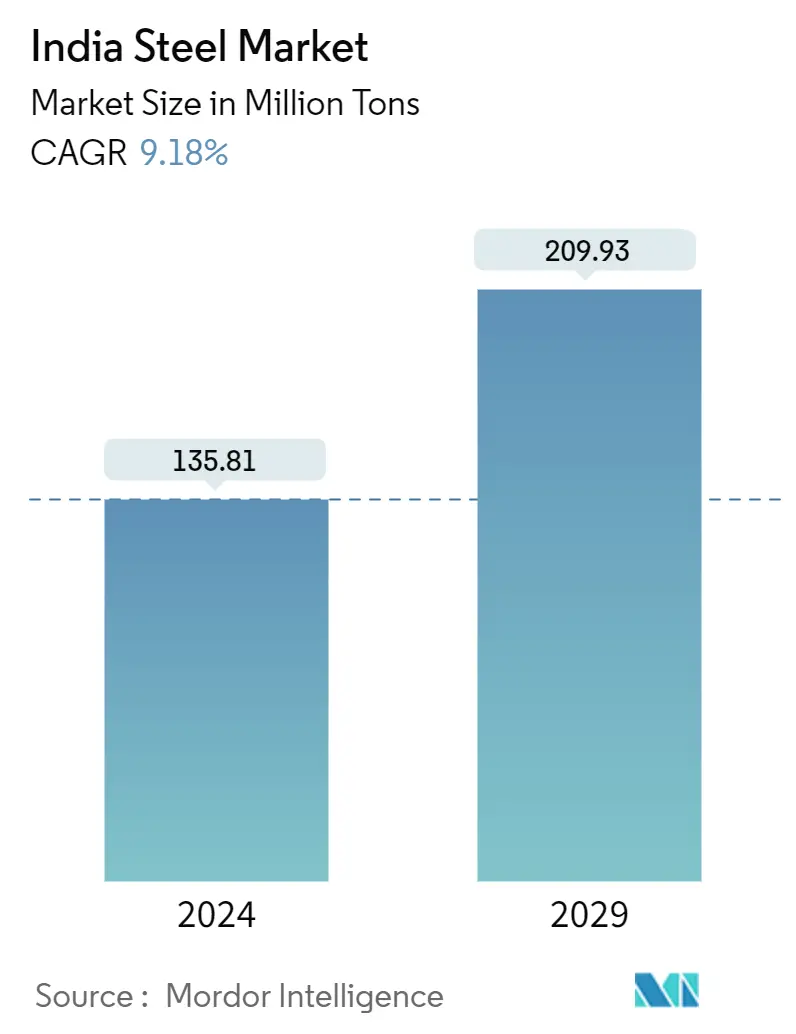

| Volumen del Mercado (2024) | 135.81 millones de toneladas |

| Volumen del Mercado (2029) | 209.93 millones de toneladas |

| CAGR(2024 - 2029) | 9.18 % |

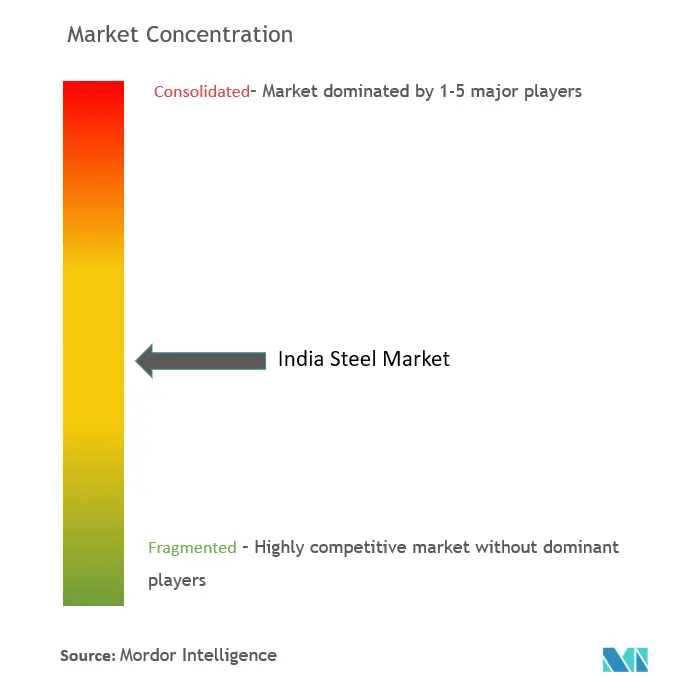

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de acero de la India

El tamaño del mercado de acero de la India se estima en 135,81 millones de toneladas en 2024 y se espera que alcance los 209,93 millones de toneladas para 2029, creciendo a una CAGR del 9,18 % durante el período de pronóstico (2024-2029).

- El consumo de acero en todas las industrias de la India, incluidas la automotriz y el transporte, la edificación y la construcción, entre otras, se restringió debido a la pandemia de COVID-19. Sin embargo, el mercado siderúrgico indio experimentó una fuerte recuperación gracias al buen funcionamiento de las industrias de usuarios finales para frenar la propagación del virus. Actualmente, el mercado del acero se recuperó de la pandemia y se está expandiendo significativamente.

- A corto plazo, se prevé que el fuerte apoyo político del Gobierno de la India, la fuerte afluencia de inversiones en el sector siderúrgico, el aumento de la urbanización y el aumento del gasto en proyectos de construcción e infraestructura impulsen el mercado durante el período de pronóstico.

- Sin embargo, debido al bajo consumo de acero per cápita y a los altos costos de producción, el margen de beneficio disminuyó significativamente para los fabricantes de acero en la India. La fluctuación de los precios causó enormes pérdidas a los importadores, lo que obstaculizó el crecimiento del mercado indio del acero.

- Sin embargo, es probable que el uso de hidrógeno en lugar de carbono en la fabricación de acero y el aumento de las oportunidades comerciales y de inversión en el futuro para el mercado estudiado generen un crecimiento lucrativo durante el período de pronóstico.

Tendencias del mercado de acero de la India

La tecnología de alto horno-horno de oxígeno básico (BF-BOF) dominará el mercado

- La ruta BF-BOF es un proceso de dos etapas Fabricación de hierro El mineral de hierro, el coque y la piedra caliza se cargan en un alto horno. El mineral de hierro se funde para producir arrabio fundido. En segundo lugar, es la fabricación de acero el arrabio fundido se carga en un horno de oxígeno básico (BOF). El carbón se utiliza como el principal material que contiene carbono para la fabricación de acero. Genera las altas temperaturas necesarias para fundir el mineral de hierro y convertirlo en hierro líquido. Este hierro líquido ingresa al convertidor, donde el oxígeno se sopla a través del hierro fundido para eliminar el carbono y otras impurezas.

- El acero resultante se funde en lingotes o losas y se procesa en productos largos como barras, alambre o tiras de acero planas en varias operaciones de laminación. Para mejorar las características y funciones del acero, también se realizan aplicaciones de templado o recubrimiento cuando es necesario.

- Los altos hornos pueden producir hasta 10.000 toneladas de arrabio fundido al día. Entonces, los BOF pueden producir hasta 300 toneladas de acero por calor.

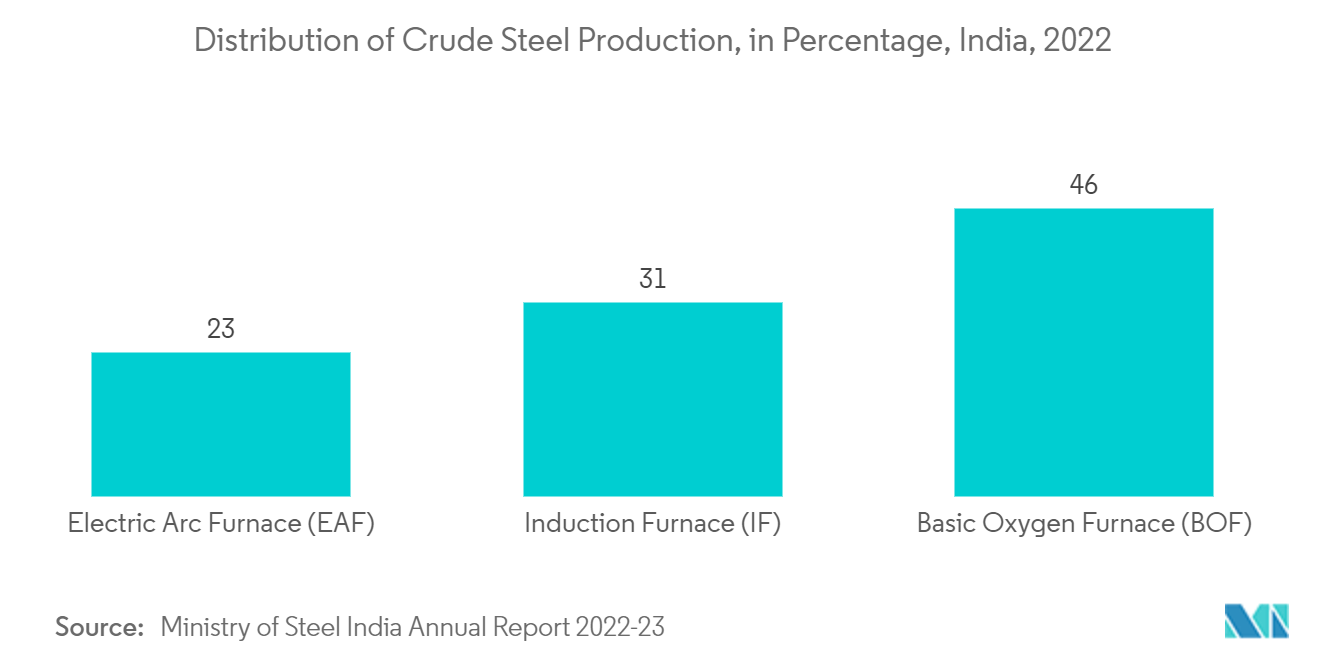

- Un horno de oxígeno básico (BOF) era la ruta de proceso preferida para la producción de acero crudo en la India. Representa más del 90% de la producción de acero del país. A finales de 2022, la tecnología BOF representaba el 46% de la producción.

- En la India, el 68% del acero se fabrica a través de la ruta del alto horno, en la que el carbón de coque es el principal reductor. Al mismo tiempo, la inyección de carbón pulverizado (PCI) o el gas natural se pueden utilizar como reductor auxiliar. Se está desarrollando hidrógeno verde para sustituir a PCI en la ruta BF-BOF.

- Según el Ministerio del Acero de la India, BOF era la ruta de proceso preferida para producir acero crudo en la India a finales de 2022, con alrededor de 57,43 millones de toneladas (46% del total de acero bruto) producidas, lo que supuso un 8,35% más que en 2021.

- La mayoría de las instalaciones de la planta BOF se realizarán en la India en el período de pronóstico. Por ejemplo, Tata Steel BSL Ltd. planea agregar 6,07 MMT de capacidad BOF en las plantas de Meramandali y 3,0 MMT de capacidad BOF en las plantas de Kalinganagar en el estado de Odisha para el año fiscal 2024. Además, India tiene una capacidad bruta potencial adicional de 50,0 MMT.

- Por lo tanto, teniendo en cuenta las tendencias de crecimiento de la tecnología de horno de oxígeno básico de alto horno (BF-BOF) en la India, es probable que la tecnología BF-BOF domine el mercado. A su vez, se espera que aumente la demanda de acero durante el período de pronóstico.

La industria de la construcción dominará el mercado

- El acero es una aleación artificial que entra dentro de la clasificación de metales ferrosos. Contiene hierro (un elemento metálico natural en la tierra), carbono y otros componentes. La construcción es un sector en el que el acero es muy utilizado, ya que las estructuras se crean con él debido a su alta durabilidad y resistencia. Las estructuras de acero también pueden soportar calamidades naturales y adaptarse a las necesidades de un proyecto específico.

- Los productos, como techos, correas, paredes internas, techos, revestimientos y paneles aislantes para paredes exteriores, están hechos de acero. El acero también se encuentra en muchas aplicaciones no estructurales en edificios, como equipos de calefacción y refrigeración y conductos interiores.

- Los edificios, desde las casas hasta los aparcamientos, las escuelas y los rascacielos, dependen del acero para su resistencia. El acero también se utiliza en techos y como revestimiento de paredes exteriores. Los accesorios y accesorios internos, como rieles, estanterías y escaleras, también están hechos de acero. Proporciona un marco robusto y rígido al edificio.

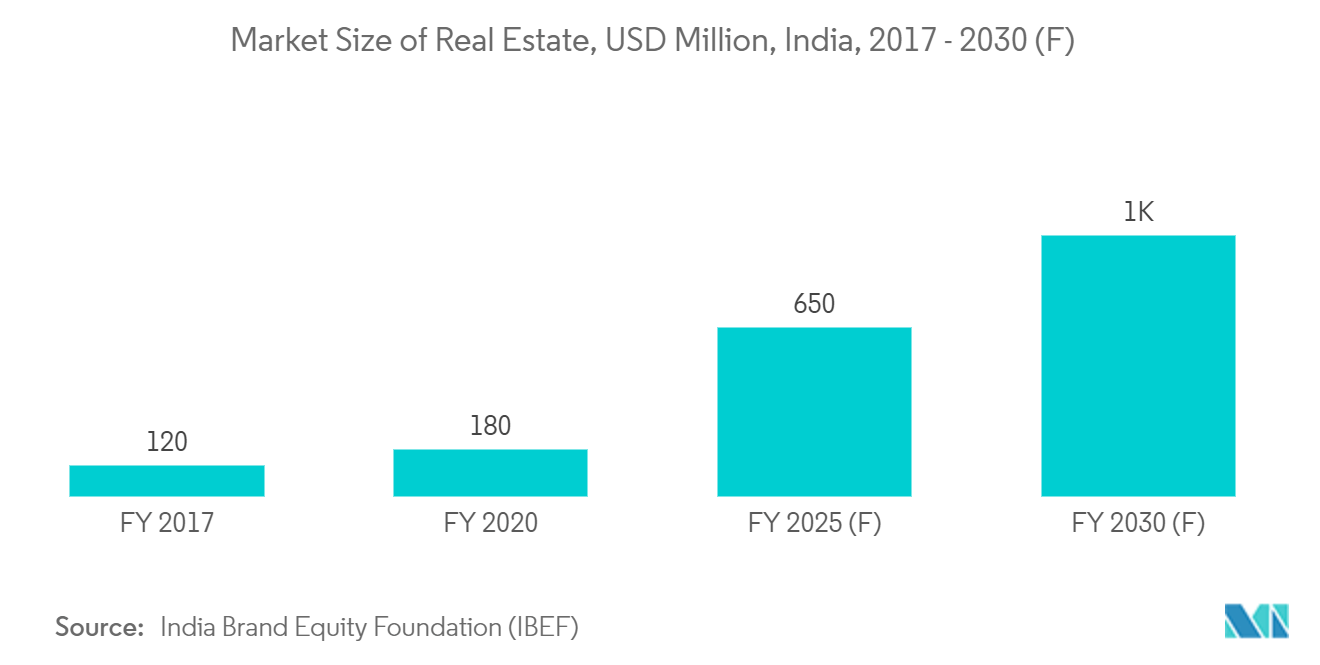

- Según la Agencia Nacional de Promoción y Facilitación de Inversiones, la industria de la construcción representó casi el 9% del PIB en el año fiscal 2022-23. Casi 51 millones de personas están empleadas en la industria. Además, se espera que la industria alcance los USD 1,4 billones para 2025 debido al aumento de los sectores residenciales y no residenciales en el país.

- Según la Confederación de la Industria India (CII), la construcción de viviendas en el país experimentó una fuerte demanda en 2022, con las siete principales ciudades (Delhi NCR, Bangalore, Hyderabad, Mumbai, Pune, Chennai y Calcuta). Sumó alrededor de 402 mil unidades de construcción de vivienda nueva, lo que fue un 44% más que en 2021. En el primer trimestre (Q1) de 2023, las ventas de viviendas en las siete principales ciudades se situaron en 1,14 lakh de unidades, lo que supone un aumento de más de 99.500 unidades en comparación con 2022.

- Los programas gubernamentales del sector social, como el Pradhan Mantri Awas Yojna, que promueve la vivienda para todos, el Proyecto de Vivienda Urbana Sardar Patel, la Misión 100 Ciudades Inteligentes y la construcción de infraestructura en ciudades medianas y pequeñas, están promoviendo el crecimiento de la industria siderúrgica de la India.

- El Gobierno de la India se centra firmemente en el desarrollo de la infraestructura para impulsar el crecimiento económico. En 2022-23, el gobierno asignó alrededor de 64.573 millones de rupias (7.773,56 millones de dólares) para el desarrollo de nuevas infraestructuras de carreteras y puentes. El ministerio emitió 2.600 millones de rupias (313 millones de dólares) para construir edificios de oficinas no residenciales en el marco del Proyecto Central Vista. Además, en el marco de la Cartera Nacional de Infraestructuras (NIP), los proyectos de infraestructuras por valor de 108 billones de rupias (1,3 billones de dólares estadounidenses) se encuentran en diferentes fases de ejecución.

- Por lo tanto, teniendo en cuenta las tendencias de crecimiento de la edificación y la construcción en la India, es probable que la industria de la construcción domine el mercado. A su vez, se espera que aumente la demanda de acero durante el período de pronóstico.

Visión general de la industria siderúrgica de la India

El mercado siderúrgico indio está parcialmente fragmentado. Los principales actores (no en ningún orden en particular) incluyen JSW STEEL LIMITED, TATA STEEL, Steel Authority of India Limited (SAIL), AM/NS INDIA y JINDAL STEEL POWER LIMITED, entre otros.

Líderes del mercado de acero de la India

-

Steel Authority of India Limited (SAIL)

-

JSW STEEL LIMITED

-

TATA STEEL

-

AM/NS INDIA

-

JINDAL STEEL & POWER LIMITED

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado siderúrgico de la India

- Abril de 2023 AM/NS India recibió la aprobación del organismo regulador de la India (NCLT) para comprar Indian Steel Corporation con el fin de mejorar sus capacidades de downstream y ampliar su cartera de productos.

- Noviembre de 2022: JSW Group anunció que la empresa tiene la intención de invertir 1 billón de rupias (12.080 millones de dólares) en todos sus negocios con sede en Karnataka durante los próximos cinco años. JSW opera una planta siderúrgica en Vijayanagar, Karnataka, cerca de la región de mineral de hierro de Ballari-Hospete. El complejo de producción en Vijayanagar es la instalación de fabricación de acero integrada más grande de la India, con una capacidad anual de 12 millones de toneladas.

Estadísticas de mercado

Informe del mercado de acero de la India - Tabla de contenido

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Fuerte apoyo político por parte del gobierno indio

4.1.2 Fuerte afluencia de inversiones en el sector siderúrgico

4.1.3 Aumento de la urbanización y aumento del gasto en proyectos de construcción e infraestructura

4.2 Restricciones

4.2.1 Bajo consumo de acero per cápita

4.2.2 Altos costos de producción

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Forma básica

5.1.1 Acero bruto

5.2 Forma definitiva

5.2.1 Acero acabado

5.3 Tecnología

5.3.1 Alto horno-horno de oxígeno básico (BF-BOF)

5.3.2 Horno de arco eléctrico (EAF)

5.3.3 Otras tecnologías

5.4 Industria del usuario final

5.4.1 Automoción y Transporte

5.4.2 Construcción y edificación

5.4.3 Herramientas y Maquinaria

5.4.4 Energía

5.4.5 Bienes de consumo

5.4.6 Otras industrias de usuarios finales (equipos de extracción de petróleo y gas, muebles, tuberías, barriles, tambores, embalajes, semiconductores)

6. PANORAMA COMPETITIVO

6.1 Fusiones, Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de cuota de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 AM/NS India

6.4.2 Jindal Stainless LIMITED

6.4.3 JINDAL STEEL & POWER LIMITED

6.4.4 JSW STEEL LIMITED

6.4.5 NMDC Steel Limited

6.4.6 RASHTRIYA ISPAT NIGAM LIMITED

6.4.7 Steel Authority of India Limited (SAIL)

6.4.8 TATA STEEL

6.4.9 Vedanta Limited

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Tendencia creciente de la economía circular

Segmentación de la industria siderúrgica de la India

El acero es una aleación de hierro con carbono adicional para aumentar su resistencia y resistencia a la fractura. Se utiliza en estructuras, infraestructura, herramientas, barcos, trenes, automóviles, maquinaria, electrodomésticos, armamento y cohetes.

El mercado de acero de la India está segmentado por forma (forma básica (acero crudo) y forma final (acero acabado)), tecnología (Alto horno-Horno de oxígeno básico (BF-BOF), horno de arco eléctrico y otras tecnologías) e industria de usuario final (automotriz y transporte, edificación y construcción, herramientas y maquinaria, energía, bienes de consumo y otra industria de usuario final (equipos de extracción de petróleo y gas, muebles, tuberías, barriles, tambores, embalajes, semiconductores)). El informe también incluye tamaños de mercado y pronósticos para el mercado de volumen en India. Para cada segmento, el tamaño del mercado y las previsiones se basan en el volumen.

| Forma básica | ||

|

| Forma definitiva | ||

|

| Tecnología | ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre la investigación del mercado del acero de la India

¿Qué tan grande es el mercado de acero de la India?

Se espera que el tamaño del mercado de acero de la India alcance los 135,81 millones de toneladas en 2024 y crezca a una CAGR del 9,18 % para alcanzar los 209,93 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de acero de la India?

En 2024, se espera que el tamaño del mercado de acero de la India alcance los 135,81 millones de toneladas.

¿Quiénes son los actores clave en el mercado de acero de la India?

Steel Authority of India Limited (SAIL), JSW STEEL LIMITED, TATA STEEL, AM/NS INDIA, JINDAL STEEL & POWER LIMITED son las principales empresas que operan en el mercado de acero de la India.

¿Qué años cubre este mercado de acero de la India y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de acero de la India se estimó en 123,34 millones de toneladas. El informe cubre el tamaño histórico del mercado de acero de la India durante años:. El informe también pronostica el tamaño del mercado de acero de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

¿Cuáles son los retos a los que se enfrenta el mercado siderúrgico de la India?

Los retos a los que se enfrenta el mercado siderúrgico de la India son a) la inestabilidad de los precios de las materias primas y los altos costes de producción, b) el aumento de las normativas medioambientales aumenta los costes de cumplimiento para los fabricantes de acero

Informe de la industria siderúrgica de la India

La industria siderúrgica india, un actor importante en el mercado mundial del acero, ha demostrado resiliencia al recuperarse de la desmonetización y la reforma fiscal de bienes y servicios. El crecimiento del tamaño del mercado de la industria siderúrgica en la India, según lo informado por Mordor Intelligence™ Industry Reports, está impulsado por la disponibilidad nacional de materias primas y el enfoque del gobierno en acelerar los proyectos de infraestructura. Se prevé que el mercado siderúrgico indio, que tiene una cuota de mercado sustancial en el mercado del acero en la India, experimente un crecimiento significativo en la próxima década. Este crecimiento se anticipa debido a la modernización de las plantas más antiguas, el desarrollo de nuevas estrategias de producción y factores como la expansión de la población, la urbanización, el aumento del gasto en proyectos de construcción e infraestructura y el aumento de la demanda de acero. El mercado se puede segmentar según el tipo, el método de producción y la región, y se prefiere el método de horno de arco eléctrico debido a su eficiencia. El sector de la construcción, gran consumidor de acero, valora el material por su durabilidad y resistencia. Las iniciativas gubernamentales, como la vivienda para todos y el desarrollo de infraestructuras de las ciudades, están impulsando el crecimiento de la cuota de mercado del acero en la India. Mordor Intelligence™ proporciona un análisis completo del mercado de Acero de la India, que incluye una perspectiva de pronóstico del mercado, una descripción histórica y estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de los ingresos. Una muestra de este análisis de la industria está disponible como descarga gratuita en PDF del informe.