Tamaño del mercado de techos de la India

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

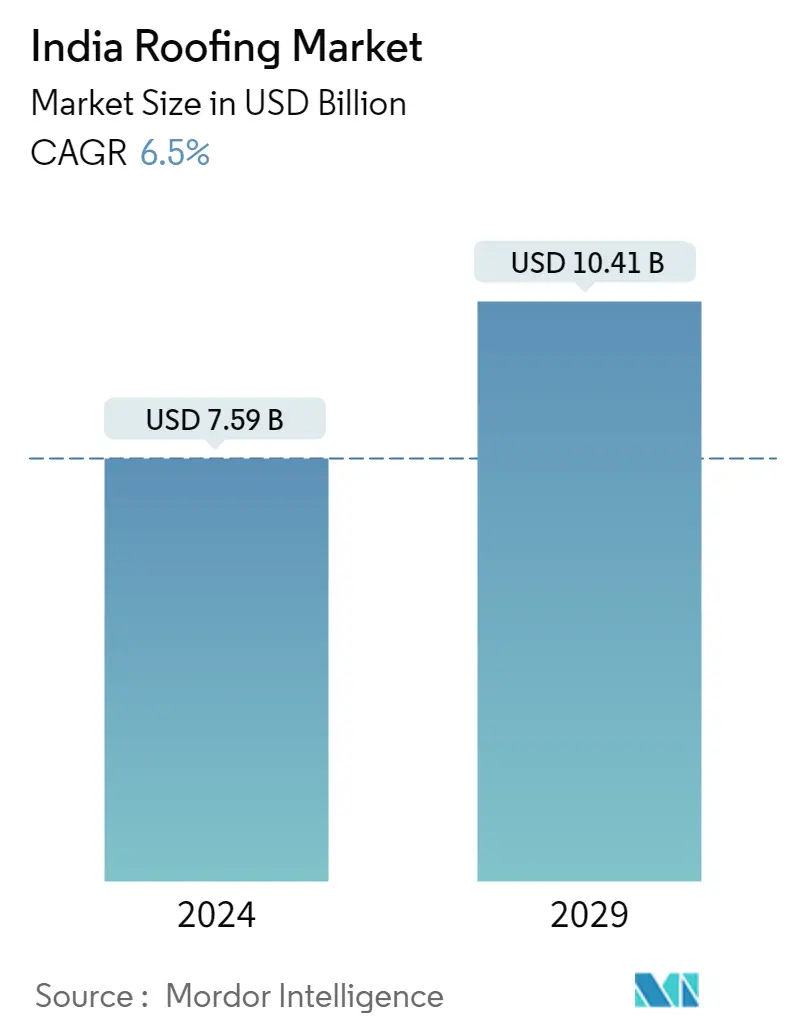

| Volumen del mercado (2024) | USD 7.59 mil millones de dólares |

| Volumen del mercado (2029) | USD 10.41 mil millones de dólares |

| CAGR(2024 - 2029) | 6.50 % |

| Concentración del Mercado | Bajo |

Principales actores.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de techos de la India

El tamaño del mercado de techos de la India se estima en 7,59 mil millones de dólares en 2024 y se espera que alcance los 10,41 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,5% durante el período previsto (2024-2029).

El sector de techado se ha beneficiado del crecimiento en los segmentos de infraestructura e industrial. Varios fabricantes ofrecen ahora soluciones sofisticadas para techos que incluyen elementos únicos y extienden la vida útil total de una estructura. La necesidad de techado en la India se ve impulsada por esto y por la importante expansión de la construcción industrial. El gobierno indio ha introducido varios incentivos y planes para promover el uso de materiales para techos sostenibles y energéticamente eficientes, impulsando aún más el crecimiento del mercado. Además, el gobierno indio ha estado invirtiendo fuertemente en proyectos de infraestructura, incluidos aeropuertos, carreteras y ciudades inteligentes. Estos proyectos contribuyen a la demanda de materiales para techos en el sector de la construcción.

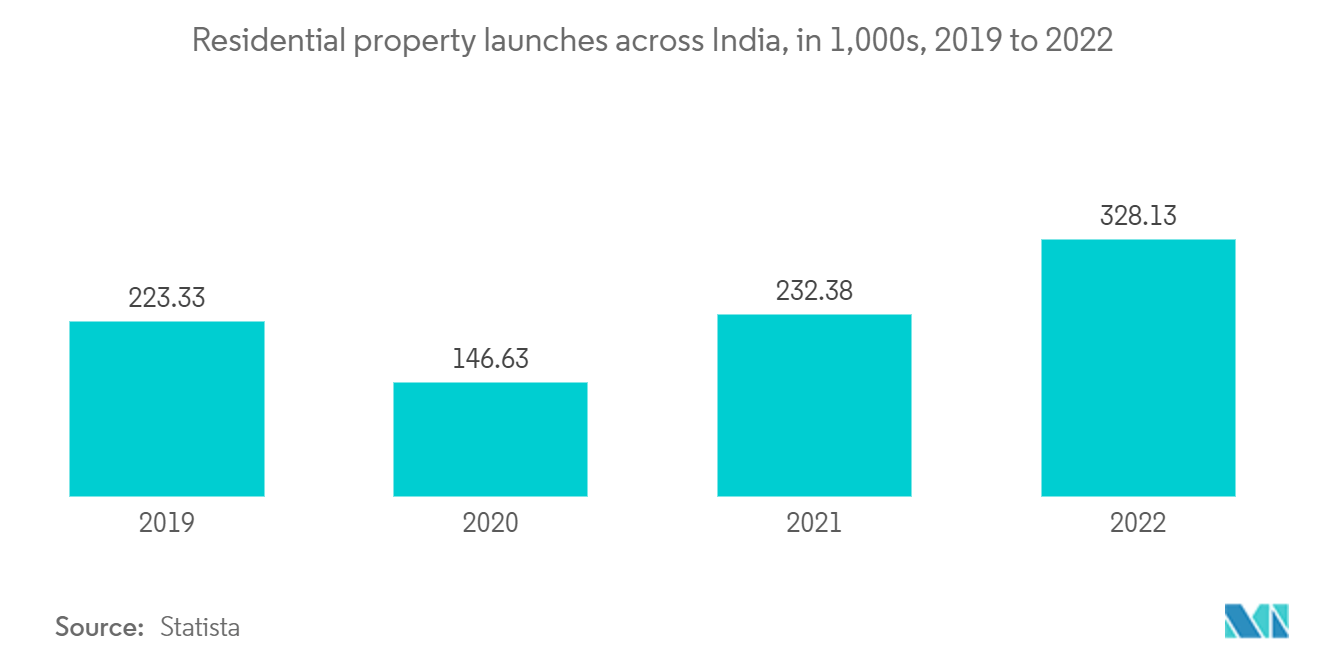

Se espera que el sector residencial represente una gran parte del mercado en función de los usuarios finales. Esto puede atribuirse a la rápida urbanización de la población de la India, al aumento de los ingresos disponibles y a las rápidas actividades de urbanización. Se espera que estos factores impulsen los complejos residenciales o los edificios de apartamentos, aumentando así la demanda de techos, que es un componente esencial de cualquier proyecto residencial.

La iniciativa Vivienda para todos del gobierno indio ha estimulado la construcción de proyectos de viviendas asequibles, impulsando la demanda de productos para techos adecuados para dichos desarrollos. La iniciativa se dirige a varios segmentos de la población, incluidos los sectores económicamente más débiles (EWS), los grupos de bajos ingresos (LIG) y los grupos de ingresos medios (MIG). Los gobiernos estatales también han introducido diversas políticas de vivienda para los sectores económica y socialmente más débiles de la sociedad. Estos planes tienen como objetivo proporcionar viviendas o terrenos para adjudicación o construcción junto con los servicios básicos.

Tendencias del mercado de techos de la India

Aumento de las actividades de construcción para impulsar el crecimiento de la industria de techados en la India

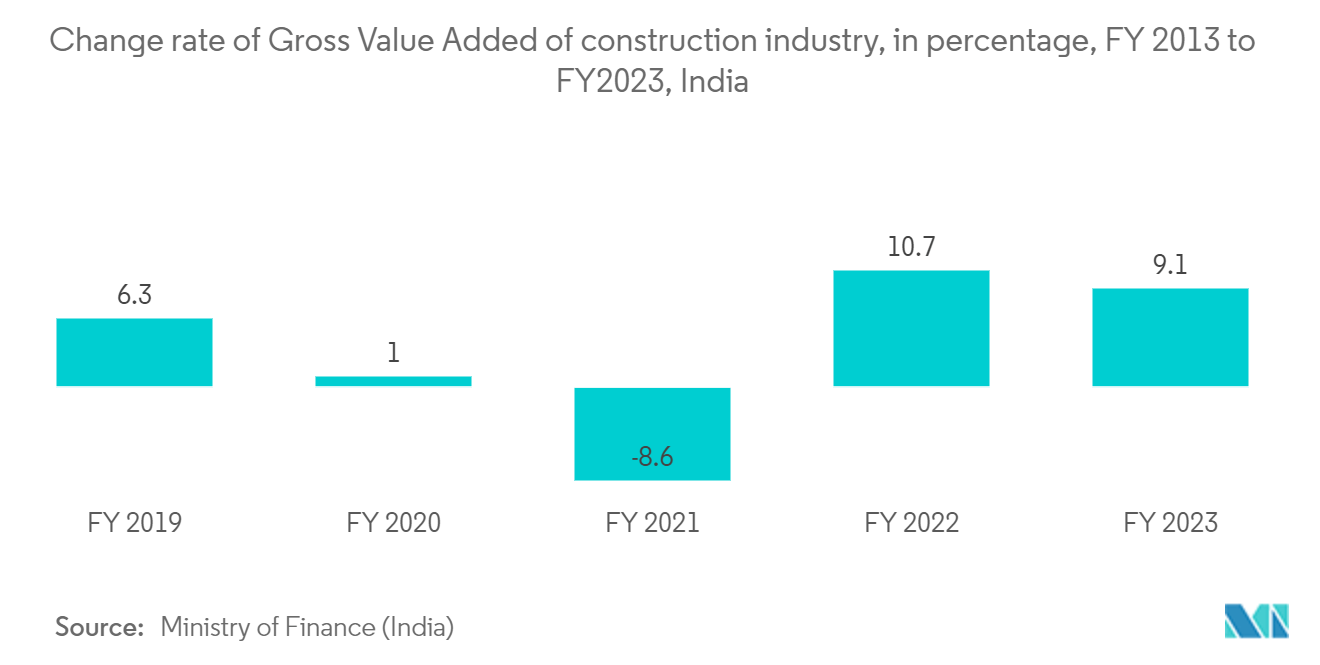

Una de las principales razones que impulsan la expansión del mercado en la India es el movimiento en las preferencias de los consumidores, que se alejan de los materiales tradicionales para techos y se acercan a variedades de productos más confiables a medida que aumentan los niveles de ingresos. Las láminas de policarbonato para techos también están ganando popularidad porque son fáciles de instalar en estructuras industriales y comerciales a gran escala, son resistentes a la intemperie y vienen en una variedad de texturas y estilos, todos con bajos costos de mantenimiento. En los próximos 2 o 3 años, se espera que la India se convierta en el tercer mercado de construcción más grande. Dado que la demanda aumentó el año pasado, hay mucho potencial en esta industria. Iniciativas gubernamentales, como Make in India y Smart Cities Mission, han fomentado la inversión en proyectos de manufactura y ciudades inteligentes, respectivamente, lo que ha llevado a más actividades de construcción.

El atractivo de la India como destino para la inversión extranjera ha generado entradas de IED en diversos sectores, incluidos el inmobiliario y la construcción. Según el Departamento de Promoción de la Industria y el Comercio Interior, la inversión extranjera directa (IED) en los sectores de actividad de desarrollo de la construcción (municipios, viviendas, infraestructura edificada y proyectos de desarrollo de la construcción) y construcción (infraestructura) ascendió a 26.170 millones de dólares y 26,30 mil millones, respectivamente, entre abril de 2000 y diciembre de 2021. En el año fiscal (FY) 2021, las operaciones relacionadas con infraestructura representaron aproximadamente el 13% de las entradas totales de IED de USD 81,72 mil millones. Además, la India se está convirtiendo rápidamente en un destino popular para la inversión extranjera en el sector industrial. En comparación con el año fiscal anterior, las entradas de capital de IED en el sector manufacturero aumentaron un 76% en el año fiscal 2021-22 (21.340 millones de dólares).

Crecimiento de la construcción residencial en India

La India ha sido testigo de una afluencia considerable de personas que se desplazan de las zonas rurales a las urbanas en busca de mejores oportunidades económicas y mejores niveles de vida. Esta tendencia a la urbanización ha impulsado la demanda de vivienda en ciudades y pueblos, lo que ha llevado a un aumento de la construcción residencial. El gobierno indio ha lanzado varias iniciativas y planes para promover viviendas asequibles para grupos de ingresos bajos y medios. Programas como Pradhan Mantri Awas Yojana (PMAY) han incentivado la construcción de proyectos de viviendas asequibles, lo que ha llevado a un mayor desarrollo en este segmento.

Se espera que en los próximos años el principal mercado de tejados sean los edificios residenciales. Se espera que este segmento crezca a medida que aumenten los niveles de ingresos disponibles, mejoren los nuevos proyectos de vivienda y aumente la demanda de renovación/renovación de techos. El sector ha experimentado un notable repunte de la actividad constructora en los últimos años, particularmente en áreas comerciales y de oficinas. También se espera que los gastos globales en proyectos esenciales como infraestructura sanitaria, transporte público, construcción civil, complejos institucionales y almacenamiento impulsen la demanda. Se espera que el mercado no residencial experimente un aumento en la demanda de metal, revestimientos para techos y membranas de una sola capa. Ésta parece ser la categoría más rentable para los materiales para tejados.

Descripción general de la industria de techado de la India

El mercado indio de techados está muy fragmentado y es competitivo, y muchas empresas desempeñan un papel importante en la industria. El mercado de techados en la India atrae a fabricantes y proveedores tanto nacionales como internacionales. Las empresas nacionales comprenden mejor la dinámica del mercado local y las preferencias de los clientes, mientras que los actores internacionales pueden aportar tecnología y ofertas de productos avanzadas.

Algunos de los actores clave incluyen Tata Bluescope Steel, CK Birla Group, Hindalco Ind Ltd, Bansal Roofing Products Limited y Dion Incorporation.

Líderes del mercado de techos de la India

-

Tata Bluescope Steel

-

CK Birla Group

-

Hindalco Ind Ltd

-

Bansal Roofing Products Limited

-

Dion Incorporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de techos de la India

Julio de 2023 Como nuevo miembro de producción y transformación, ASI da la bienvenida a la empresa pionera en extrusión de aluminio de la India. La instalación cuenta con dos prensas de extrusión, una establecida en 1955 con una capacidad de 1.250 toneladas y la otra en 1961 con una capacidad de 3.300 toneladas. Con ambas prensas juntas, Alupram Works tiene ahora una capacidad de fabricación de 12.000 toneladas por año. Con la acreditación ASI, Hindalco Alupram, una empresa pionera en extrusión de aluminio, ahora puede establecer su progreso continuo en la producción, adquisición y gestión responsable del aluminio, con el objetivo de construir un futuro sostenible.

Marzo de 2023 la empresa de tejas más grande de la India, KPG Roofings, inauguró su primera sala de exposición en Hyderabad y ocupa el puesto 40 en general. La red más grande de salas de exposición de tejas de la India y la marca de tejas más popular es KPG Roofings. KPG Roofings está reanudando actualmente su plan de crecimiento en toda la India, que se suspendió temporalmente a principios de 2020 debido a los desafíos de suministro y logística encontrados en el mercado mundial. KPG Roofings ahora está presente en todo el sur de la India.

Informe del mercado de techos de la India índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Innovaciones Tecnológicas en el Sector de las Cubiertas

4.3 Análisis de la cadena de valor/cadena de suministro de la industria

4.4 Impacto de las regulaciones e iniciativas gubernamentales adoptadas en la industria de la construcción

4.5 Revisión y comentario sobre el alcance de los planes gubernamentales de desarrollo de infraestructura

4.6 Impacto del COVID-19 en el Mercado

5. DINÁMICA DEL MERCADO

5.1 Indicadores de mercado

5.1.1 Aumento del ingreso disponible y expansión de la clase media

5.1.2 Mayor conocimiento de las soluciones para techados

5.2 Restricciones del mercado

5.2.1 La presencia en el mercado de materiales para tejados falsificados o de calidad inferior plantea un desafío importante

5.2.2 La industria del techado enfrenta escasez de mano de obra calificada

5.3 Oportunidades de mercado

5.3.1 Rápido auge de la urbanización y la construcción

5.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

5.4.1 El poder de negociacion de los proveedores

5.4.2 Poder de negociación de los consumidores

5.4.3 Amenaza de nuevos participantes

5.4.4 Amenaza de sustitutos

5.4.5 La intensidad de la rivalidad competitiva

6. SEGMENTACIÓN DE MERCADO

6.1 Por sectores

6.1.1 Construcción Comercial

6.1.2 Construcción residencial

6.1.3 Construcción Industrial

6.2 Por materiales

6.2.1 Bituminoso

6.2.2 Losas

6.2.3 Metal

6.2.4 Otros materiales

6.3 Por tipo de techo

6.3.1 Tejado plano

6.3.2 Techo inclinado

7. PANORAMA COMPETITIVO

7.1 Perfiles de empresa

7.1.1 Tata Bluescope Steel

7.1.2 CK Birla Group

7.1.3 Hindalco Ind Ltd

7.1.4 Bansal Roofing Products Limited

7.1.5 Dion Incorporation

7.1.6 Everest Industries Limited

7.1.7 Moon Pvc Roofing

7.1.8 Aqua Star

7.1.9 Indian Roofing Industries Pvt. Ltd

7.1.10 Metecno India Pvt. Limited*

8. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

9. APÉNDICE

Segmentación de la industria de techos de la India

El mercado de techos se refiere a la industria y segmento de mercado que involucra la fabricación, distribución, instalación y mantenimiento de materiales y sistemas para techos. El techado es una parte esencial de la construcción y la arquitectura, ya que proporciona protección y refugio a los edificios y a sus ocupantes frente a diversas condiciones climáticas, como la lluvia, la nieve, el viento y la luz solar.

El mercado de tejados de la India está segmentado por material para tejados (techos bituminosos, tejados metálicos, tejados de tejas y otros materiales para tejados), tipo de tejado (tejado plano y tejado inclinado) y aplicación (residencial, comercial e industrial).

El informe ofrece el tamaño del mercado y los valores previstos (USD) para todos los segmentos anteriores, y el impacto de COVID-19 se cubre de forma integral.

| Por sectores | ||

| ||

| ||

|

| Por materiales | ||

| ||

| ||

| ||

|

| Por tipo de techo | ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de techos de India

¿Qué tamaño tiene el mercado de techos de la India?

Se espera que el tamaño del mercado de techos de la India alcance los 7,59 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,5% hasta alcanzar los 10,41 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de techos de la India?

En 2024, se espera que el tamaño del mercado de techos de la India alcance los 7,59 mil millones de dólares.

¿Quiénes son los actores clave en el mercado India Roofing?

Tata Bluescope Steel, CK Birla Group, Hindalco Ind Ltd, Bansal Roofing Products Limited, Dion Incorporation son las principales empresas que operan en el mercado de techos de la India.

¿Qué años cubre este mercado de techos de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de techos de la India se estimó en 7,13 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Techos de la India para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Techos de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de techos de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Techos de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de India Roofing incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.