Tamaño del mercado de proteínas de la India

|

|

Período de Estudio | 2017 - 2029 |

|

|

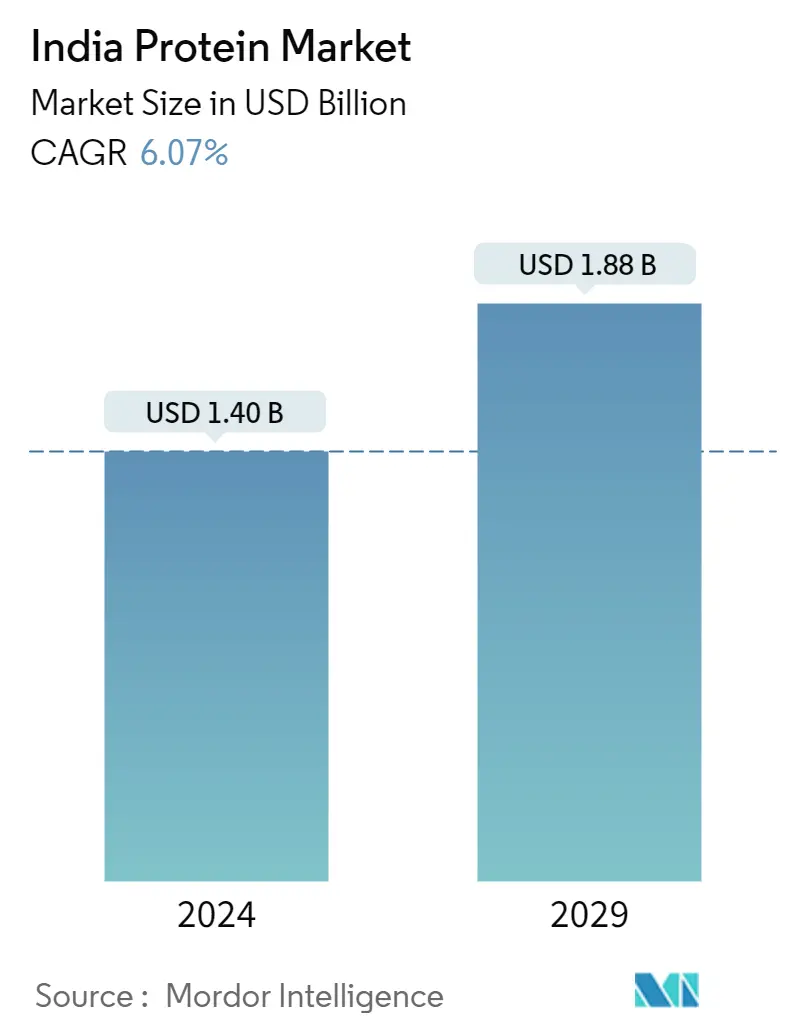

Volumen del mercado (2024) | USD 1.40 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 1.88 mil millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 6.07 % |

|

|

Crecimiento más rápido por usuario final | Cuidado Personal y Cosmética |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de la India

El tamaño del mercado de proteínas de la India se estima en 1,40 mil millones de dólares en 2024 y se espera que alcance los 1,88 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,07% durante el período previsto (2024-2029).

La mayor conciencia sobre las funcionalidades de las proteínas y el creciente conocimiento de los consumidores dieron como resultado un aumento de los ingresos segmentarios.

- El segmento de alimentos y bebidas lideró las aplicaciones de proteínas en la región y representó una importante participación en volumen. Además, se proyecta que el segmento registre un valor CAGR del 6,38% durante el período de pronóstico. La demanda de proteínas en el segmento de alimentos y bebidas está impulsada principalmente por la creciente demanda de funcionalidades proteicas y la conciencia sobre las dietas ricas en proteínas. El subsegmento de carne/aves/mariscos y productos alternativos a la carne representó una importante participación en volumen del 31,47%, seguido por el segmento de lácteos y productos alternativos a los lácteos, con un 23,2%, en 2022.

- Es probable que las aplicaciones en el subsegmento de alimentos para bebés y fórmulas infantiles superen a otras, con un valor CAGR proyectado del 8,74% durante el período previsto. La creciente conciencia pública sobre la nutrición y el desarrollo ideal de los niños puede vincularse con la expansión de los alimentos para bebés, que son populares entre los consumidores para dar a los bebés y niños pequeños vitaminas adicionales para estimular su inmunidad y su salud en general. El gobierno indio lanzó la Misión Nacional de Salud con el objetivo de hacer que la atención médica sea asequible y accesible para todos, alineándose con el Objetivo de Desarrollo Sostenible 3 de las Naciones Unidas (Buena Salud y Bienestar).

- El segmento de suplementos está impulsado principalmente por la nutrición deportiva/de rendimiento, y se prevé que registre un valor CAGR del 4,51 % durante el período previsto, atribuido a la creciente participación de los consumidores en los deportes y las actividades físicas. En los últimos dos años se han abierto alrededor de dos lakh de nuevos gimnasios, respaldados por el creciente interés en las ligas deportivas, como la Superliga china y la Premier League india, que proporcionan una plataforma sólida para el desarrollo de los mercados de nutrición deportiva y de ingredientes asociados.

Tendencias del mercado de proteínas de la India

- Las crecientes preocupaciones sobre la nutrición infantil están impulsando el mercado

- Es probable que la creciente penetración del sector organizado de la panadería afecte al mercado

- Se prevé que las bebidas sin alcohol apoyen el crecimiento del mercado

- Tendencias de fortificación y envases innovadores para influir en el mercado de cereales para el desayuno

- La cocina casera está impulsando el mercado

- El creciente consumo per cápita y la infraestructura minorista impulsan el crecimiento del mercado

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- El aumento de la población geriátrica está impulsando el segmento

- La creciente preferencia por una dieta rica en proteínas influirá en el crecimiento del segmento

- Fuerte dominio de RTE/RTC en la industria alimentaria

- La opción de snacks más saludables está impulsando el mercado

- La creciente conciencia está aumentando la base de consumidores en el mercado.

- Piensos compuestos que respaldan la demanda de piensos para animales

- La premiumización y los ingredientes naturales están apoderándose de la ventaja del mercado en el segmento

- India se ha convertido en uno de los principales mercados en el consumo de proteínas vegetales.

- India se centrará más en la producción de soja y guisantes

Descripción general de la industria de proteínas de la India

El mercado de proteínas de la India está fragmentado las cinco principales empresas ocupan el 8,30%. Los principales actores de este mercado son Archer Daniels Midland Company, Fonterra Co-operative Group Limited, International Flavors Fragrances, Inc., Südzucker AG y VIPPY INDUSTRIES LIMITED (ordenados alfabéticamente).

Líderes del mercado de proteínas de la India

Archer Daniels Midland Company

Fonterra Co-operative Group Limited

International Flavors & Fragrances, Inc.

Südzucker AG

VIPPY INDUSTRIES LIMITED

Other important companies include Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC, Nakoda Dairy Private Limited, Nitta Gelatin Inc., Roquette Frère.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de la India

- Febrero de 2021 NZMP, el negocio de ingredientes lácteos de Fonterra, lanzó un nuevo ingrediente proteico que proporciona un 10 % más de proteína que otras ofertas estándar de proteína de suero.

- Febrero de 2021 DuPont's Nutrition Biosciences y la empresa de ingredientes IFF anunciaron su fusión en 2021. La empresa combinada seguirá operando bajo el nombre de IFF. Las carteras complementarias otorgan a la empresa posiciones de liderazgo dentro de una variedad de ingredientes, incluida la proteína de soja.

- Septiembre de 2020 ADM lanzó las proteínas de guisante texturizadas Acron T, a saber, la proteína de trigo texturizada Prolite MeatTEX y la proteína de trigo no texturizada Prolite MeatXT. Estas proteínas altamente funcionales mejoran la textura y densidad de las alternativas a la carne.

Informe del mercado de proteínas de la India índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Animal

2.2.2. Planta

2.3. Tendencias de producción

2.3.1. Animal

2.3.2. Planta

2.4. Marco normativo

2.4.1. India

2.5. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Fuente

3.1.1. Animal

3.1.1.1. Por tipo de proteína

3.1.1.1.1. Caseína y caseinatos

3.1.1.1.2. colágeno

3.1.1.1.3. Proteína de huevo

3.1.1.1.4. Gelatina

3.1.1.1.5. Proteína de insectos

3.1.1.1.6. Proteína láctea

3.1.1.1.7. Proteína de suero

3.1.1.1.8. Otra proteína animal

3.1.2. Microbiano

3.1.2.1. Por tipo de proteína

3.1.2.1.1. Proteína de algas

3.1.2.1.2. Micoproteína

3.1.3. Planta

3.1.3.1. Por tipo de proteína

3.1.3.1.1. Proteína de cáñamo

3.1.3.1.2. Proteína de guisante

3.1.3.1.3. Proteína De Patata

3.1.3.1.4. Proteína de Arroz

3.1.3.1.5. Soy Protein

3.1.3.1.6. Proteina de trigo

3.1.3.1.7. Otra proteína vegetal

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Confitería

3.2.2.1.6. Productos lácteos y alternativos a los lácteos

3.2.2.1.7. Carne/Aves/Mariscos y Productos Alternativos a la Carne

3.2.2.1.8. Productos alimenticios RTE/RTC

3.2.2.1.9. Aperitivos

3.2.3. Cuidado Personal y Cosmética

3.2.4. Suplementos

3.2.4.1. Por subusuario final

3.2.4.1.1. Alimentos para bebés y fórmulas infantiles

3.2.4.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.4.1.3. Nutrición deportiva/rendimiento

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Archer Daniels Midland Company

4.4.2. Fonterra Co-operative Group Limited

4.4.3. Glanbia PLC

4.4.4. Hilmar Cheese Company Inc.

4.4.5. International Flavors & Fragrances, Inc.

4.4.6. Kerry Group PLC

4.4.7. Nakoda Dairy Private Limited

4.4.8. Nitta Gelatin Inc.

4.4.9. Roquette Frère

4.4.10. Südzucker AG

4.4.11. VIPPY INDUSTRIES LIMITED

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 14:

- VOLUMEN DEL MERCADO DE COSMÉTICOS Y CUIDADO PERSONAL, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA ANIMAL, GRAMOS, INDIA, 2017 - 2029

- Figura 16:

- CONSUMO PER CÁPITA DE PROTEÍNA VEGETAL, GRAMOS, INDIA, 2017 - 2029

- Figura 17:

- PRODUCCIÓN DE MATERIA PRIMA DE PROTEÍNA ANIMAL, TONELADAS MÉTRICAS, INDIA, 2017 - 2021

- Figura 18:

- PRODUCCIÓN DE MATERIA PRIMA DE PROTEÍNA VEGETAL, TONELADA MÉTRICA, INDIA, 2017 - 2021

- Figura 19:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, TONELADAS, INDIA, 2017 - 2029

- Figura 20:

- VALOR DEL MERCADO DE PROTEÍNAS, USD, INDIA, 2017 - 2029

- Figura 21:

- VOLUMEN DEL MERCADO DE PROTEÍNAS POR FUENTE, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 22:

- VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, USD, INDIA, 2017 - 2029

- Figura 23:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, %, INDIA, 2017 VS 2023 VS 2029

- Figura 24:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS POR FUENTE, %, INDIA, 2017 VS 2023 VS 2029

- Figura 25:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 26:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, USD, INDIA, 2017-2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 28:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 29:

- VOLUMEN DEL MERCADO DE CASEÍNA Y CASEINATOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE CASEÍNA Y CASEINATOS, USD, INDIA, 2017-2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE CASEÍNA Y CASEINATOS POR USUARIO FINAL, % DE CASEÍNA Y CASEINATOS, INDIA, 2022 VS 2029

- Figura 32:

- VOLUMEN DEL MERCADO DE COLÁGENO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 33:

- VALOR DEL MERCADO DE COLÁGENO, USD, INDIA, 2017 - 2029

- Figura 34:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, % DE COLÁGENO, INDIA, 2022 VS 2029

- Figura 35:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE HUEVO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 36:

- VALOR DEL MERCADO DE PROTEÍNA DE HUEVO, USD, INDIA, 2017-2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE HUEVO POR USUARIO FINAL, % DE PROTEÍNA DE HUEVO, INDIA, 2022 VS 2029

- Figura 38:

- VOLUMEN DEL MERCADO DE GELATINA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 39:

- VALOR DEL MERCADO DE GELATINA, USD, INDIA, 2017 - 2029

- Figura 40:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE GELATINA POR USUARIO FINAL, % DE GELATINA, INDIA, 2022 VS 2029

- Figura 41:

- VOLUMEN DEL MERCADO DE PROTEÍNAS DE INSECTOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 42:

- VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS, USD, INDIA, 2017-2029

- Figura 43:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS POR USUARIO FINAL, % DE PROTEÍNAS DE INSECTOS, INDIA, 2022 VS 2029

- Figura 44:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE LA LECHE, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 45:

- VALOR DEL MERCADO DE PROTEÍNA LÁCTEA, USD, INDIA, 2017-2029

- Figura 46:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE LECHE POR USUARIO FINAL, % DE PROTEÍNA DE LECHE, INDIA, 2022 VS 2029

- Figura 47:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 48:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, INDIA, 2017-2029

- Figura 49:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % DE PROTEÍNA DE SUERO, INDIA, 2022 VS 2029

- Figura 50:

- VOLUMEN DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 51:

- VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, USD, INDIA, 2017 - 2029

- Figura 52:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES POR USUARIO FINAL, % DE OTRAS PROTEÍNAS ANIMALES, INDIA, 2022 VS 2029

- Figura 53:

- VOLUMEN DEL MERCADO DE PROTEÍNAS MICROBIANAS POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 54:

- VALOR DEL MERCADO DE PROTEÍNAS MICROBIANAS POR TIPO DE PROTEÍNA, USD, INDIA, 2017-2029

- Figura 55:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS MICROBIANAS POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 56:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS MICROBIANAS POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 57:

- VOLUMEN DEL MERCADO DE PROTEÍNAS DE ALGAS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 58:

- VALOR DEL MERCADO DE PROTEÍNA DE ALGAS, USD, INDIA, 2017-2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE ALGAS POR USUARIO FINAL, % DE PROTEÍNA DE ALGAS, INDIA, 2022 VS 2029

- Figura 60:

- VOLUMEN DEL MERCADO DE MICOPROTEÍNAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 61:

- VALOR DEL MERCADO DE MICOPROTEÍNAS, USD, INDIA, 2017-2029

- Figura 62:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE MICOPROTEÍNAS POR USUARIO FINAL, % DE MICOPROTEÍNAS, INDIA, 2022 VS 2029

- Figura 63:

- VOLUMEN DEL MERCADO DE PROTEÍNAS VEGETALES POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 64:

- VALOR DEL MERCADO DE PROTEÍNAS VEGETALES POR TIPO DE PROTEÍNA, USD, INDIA, 2017-2029

- Figura 65:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS VEGETALES POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 66:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS VEGETALES POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 67:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE CÁÑAMO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 68:

- VALOR DEL MERCADO DE PROTEÍNA DE CÁÑAMO, USD, INDIA, 2017-2029

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE CÁÑAMO POR USUARIO FINAL, % DE PROTEÍNA DE CÁÑAMO, INDIA, 2022 VS 2029

- Figura 70:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, USD, INDIA, 2017-2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, % DE PROTEÍNA DE GUISANTE, INDIA, 2022 VS 2029

- Figura 73:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE PATATA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE PROTEÍNA DE PATATA, USD, INDIA, 2017-2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE PATATA POR USUARIO FINAL, % DE PROTEÍNA DE PATATA, INDIA, 2022 VS 2029

- Figura 76:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE ARROZ, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 77:

- VALOR DEL MERCADO DE PROTEÍNA DE ARROZ, USD, INDIA, 2017-2029

- Figura 78:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE ARROZ POR USUARIO FINAL, % DE PROTEÍNA DE ARROZ, INDIA, 2022 VS 2029

- Figura 79:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 80:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, USD, INDIA, 2017-2029

- Figura 81:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, % DE PROTEÍNA DE SOJA, INDIA, 2022 VS 2029

- Figura 82:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE TRIGO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 83:

- VALOR DEL MERCADO DE PROTEÍNA DE TRIGO, USD, INDIA, 2017-2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE TRIGO POR USUARIO FINAL, % DE PROTEÍNA DE TRIGO, INDIA, 2022 VS 2029

- Figura 85:

- VOLUMEN DEL MERCADO DE OTRAS PROTEÍNAS VEGETALES, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 86:

- VALOR DEL MERCADO DE OTRAS PROTEÍNAS VEGETALES, USD, INDIA, 2017-2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE OTRAS PROTEÍNAS VEGETALES POR USUARIO FINAL, % DE OTRAS PROTEÍNAS VEGETALES, INDIA, 2022 VS 2029

- Figura 88:

- VOLUMEN DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 89:

- VALOR DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL, USD, INDIA, 2017-2029

- Figura 90:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL, %, INDIA, 2017 VS 2023 VS 2029

- Figura 91:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL, %, INDIA, 2017 VS 2023 VS 2029

- Figura 92:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, ALIMENTACIÓN ANIMAL, INDIA, 2017 - 2029

- Figura 93:

- VALOR DEL MERCADO DE PROTEÍNAS, ALIMENTACIÓN ANIMAL, INDIA, 2017 - 2029

- Figura 94:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE ALIMENTACIÓN ANIMAL, INDIA, 2022 VS 2029

- Figura 95:

- VOLUMEN DE MERCADO DE PROTEÍNAS, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 96:

- VALOR DEL MERCADO DE PROTEÍNAS, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, INDIA, 2017 - 2029

- Figura 97:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 98:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 99:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, PANADERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 100:

- VALOR DEL MERCADO DE PROTEÍNAS, PANADERÍA, USD, INDIA, 2017 - 2029

- Figura 101:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE PANADERIA, INDIA, 2022 VS 2029

- Figura 102:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 103:

- VALOR DEL MERCADO DE PROTEÍNAS, BEBIDAS, USD, INDIA, 2017 - 2029

- Figura 104:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE BEBIDAS, INDIA, 2022 VS 2029

- Figura 105:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 106:

- VALOR DEL MERCADO DE PROTEÍNAS, CEREALES PARA EL DESAYUNO, USD, INDIA, 2017 - 2029

- Figura 107:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE CEREALES PARA EL DESAYUNO, INDIA, 2022 VS 2029

- Figura 108:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 109:

- VALOR DEL MERCADO DE PROTEÍNAS, CONDIMENTOS/SALSAS, USD, INDIA, 2017 - 2029

- Figura 110:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE CONDIMENTOS/SALSAS, INDIA, 2022 VS 2029

- Figura 111:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, CONFITERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 112:

- VALOR DEL MERCADO DE PROTEÍNAS, CONFITERÍA, USD, INDIA, 2017 - 2029

- Figura 113:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % CONFITERÍA, INDIA, 2022 VS 2029

- Figura 114:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 115:

- VALOR DEL MERCADO DE PROTEÍNAS, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, USD, INDIA, 2017 - 2029

- Figura 116:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, INDIA, 2022 VS 2029

- Figura 117:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 118:

- VALOR DEL MERCADO DE PROTEÍNAS, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, USD, INDIA, 2017 - 2029

- Figura 119:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, INDIA, 2022 VS 2029

- Figura 120:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 121:

- VALOR DEL MERCADO DE PROTEÍNAS, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, INDIA, 2017 - 2029

- Figura 122:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, INDIA, 2022 VS 2029

- Figura 123:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, SNACKS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 124:

- VALOR DEL MERCADO DE PROTEÍNAS, SNACKS, USD, INDIA, 2017 - 2029

- Figura 125:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE SNACKS, INDIA, 2022 VS 2029

- Figura 126:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2017 - 2029

- Figura 127:

- VALOR DEL MERCADO DE PROTEÍNAS, CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2017 - 2029

- Figura 128:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2022 VS 2029

- Figura 129:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 130:

- VALOR DEL MERCADO DE PROTEÍNAS, USUARIO FINAL DE SUPLEMENTOS, USD, INDIA, 2017 - 2029

- Figura 131:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL DE SUPLEMENTOS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 132:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNAS POR USUARIO FINAL DE SUPLEMENTOS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 133:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, ALIMENTOS Y PREPARADOS PARA BEBÉS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 134:

- VALOR DEL MERCADO DE PROTEÍNAS, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, USD, INDIA, 2017 - 2029

- Figura 135:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, INDIA, 2022 VS 2029

- Figura 136:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 137:

- VALOR DEL MERCADO DE PROTEÍNAS, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, INDIA, 2017 - 2029

- Figura 138:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, INDIA, 2022 VS 2029

- Figura 139:

- VOLUMEN DEL MERCADO DE PROTEÍNAS, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 140:

- VALOR DEL MERCADO DE PROTEÍNAS, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, INDIA, 2017 - 2029

- Figura 141:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS POR FUENTE, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, INDIA, 2022 VS 2029

- Figura 142:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE PROTEÍNAS DE LA INDIA, 2017 - 2022

- Figura 143:

- ESTRATEGIAS MÁS ADOPTADAS, RECUENTO, INDIA, 2017 - 2022

- Figura 144:

- PARTICIPACIÓN DE VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE PROTEÍNAS DE LA INDIA, 2021

Segmentación de la industria de proteínas de la India

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- El segmento de alimentos y bebidas lideró las aplicaciones de proteínas en la región y representó una importante participación en volumen. Además, se proyecta que el segmento registre un valor CAGR del 6,38% durante el período de pronóstico. La demanda de proteínas en el segmento de alimentos y bebidas está impulsada principalmente por la creciente demanda de funcionalidades proteicas y la conciencia sobre las dietas ricas en proteínas. El subsegmento de carne/aves/mariscos y productos alternativos a la carne representó una importante participación en volumen del 31,47%, seguido por el segmento de lácteos y productos alternativos a los lácteos, con un 23,2%, en 2022.

- Es probable que las aplicaciones en el subsegmento de alimentos para bebés y fórmulas infantiles superen a otras, con un valor CAGR proyectado del 8,74% durante el período previsto. La creciente conciencia pública sobre la nutrición y el desarrollo ideal de los niños puede vincularse con la expansión de los alimentos para bebés, que son populares entre los consumidores para dar a los bebés y niños pequeños vitaminas adicionales para estimular su inmunidad y su salud en general. El gobierno indio lanzó la Misión Nacional de Salud con el objetivo de hacer que la atención médica sea asequible y accesible para todos, alineándose con el Objetivo de Desarrollo Sostenible 3 de las Naciones Unidas (Buena Salud y Bienestar).

- El segmento de suplementos está impulsado principalmente por la nutrición deportiva/de rendimiento, y se prevé que registre un valor CAGR del 4,51 % durante el período previsto, atribuido a la creciente participación de los consumidores en los deportes y las actividades físicas. En los últimos dos años se han abierto alrededor de dos lakh de nuevos gimnasios, respaldados por el creciente interés en las ligas deportivas, como la Superliga china y la Premier League india, que proporcionan una plataforma sólida para el desarrollo de los mercados de nutrición deportiva y de ingredientes asociados.

| Fuente | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Usuario final | |||||||||||||

| Alimentación animal | |||||||||||||

| |||||||||||||

| Cuidado Personal y Cosmética | |||||||||||||

|

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.