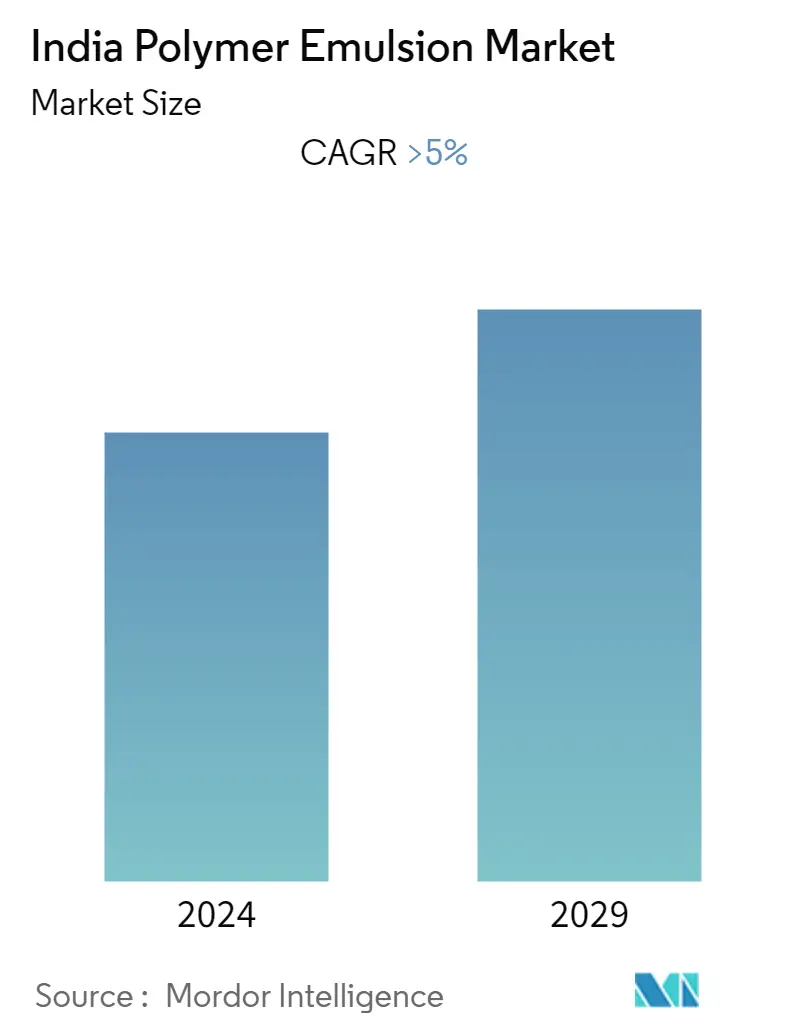

Tamaño del mercado de emulsiones de polímeros de la India

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | > 5.00 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de emulsiones de polímeros de la India

Se estima que el mercado de emulsiones de polímeros de la India será testigo de un crecimiento saludable, con una tasa compuesta anual estimada de más del 5%, durante el período previsto. Los principales factores que impulsan el crecimiento del mercado estudiado son la creciente conciencia con respecto a los compuestos orgánicos volátiles (COV) y el endurecimiento de las regulaciones gubernamentales.

- Es probable que las estrictas regulaciones medioambientales sobre el butadieno obstaculicen el crecimiento del mercado.

- Es probable que la creciente demanda de pinturas y revestimientos a base de agua cree oportunidades para el mercado en los próximos años.

Tendencias del mercado de emulsiones de polímeros de la India

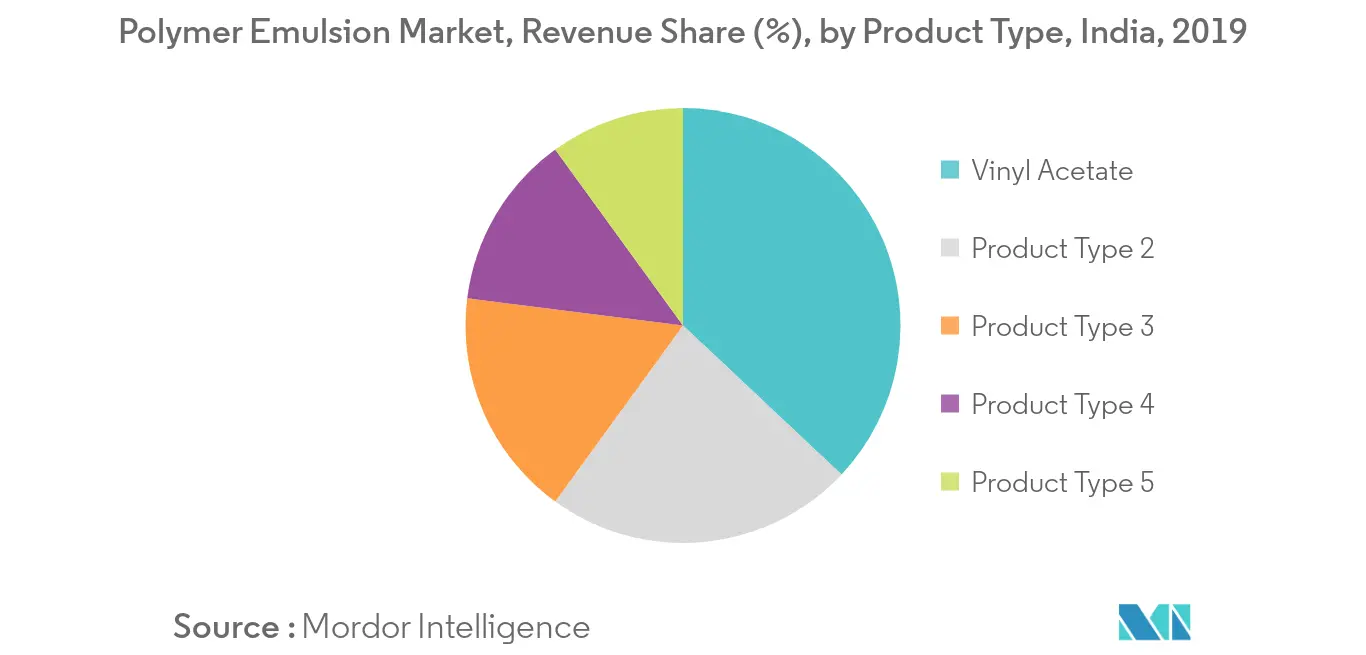

Acetato de vinilo el segmento de más rápido crecimiento

- Se espera que el acetato de vinilo sea el segmento de más rápido crecimiento debido al crecimiento de las aplicaciones en las industrias de usuarios finales, como la construcción, la automoción, etc.

- En el segmento de usuarios finales de edificios y construcción, se utiliza cada vez más en pinturas y revestimientos arquitectónicos debido a su atractivo estético y su alta resistencia a las temperaturas.

- Además, el creciente sector de la edificación y la construcción debido al aumento del gasto en construcción en el sector no residencial está brindando oportunidades para el mercado.

- El mercado de acetato de vinilo en la India está experimentando un crecimiento significativo debido al rápido crecimiento de la industria de la construcción. Iniciativas gubernamentales como 'Vivienda para todos en 2022' han facilitado en gran medida el crecimiento del sector de la construcción en el país.

- El gobierno está tomando varias medidas para reestructurar los impuestos corporativos y hacerlos más atractivos para los inversores extranjeros. Se prevé que la medida impulse las inversiones en los sectores de salud, educación, vivienda, transporte e infraestructura hídrica.

- Debido a todos estos factores, se espera que la demanda de emulsiones poliméricas en el país aumente durante el período previsto.

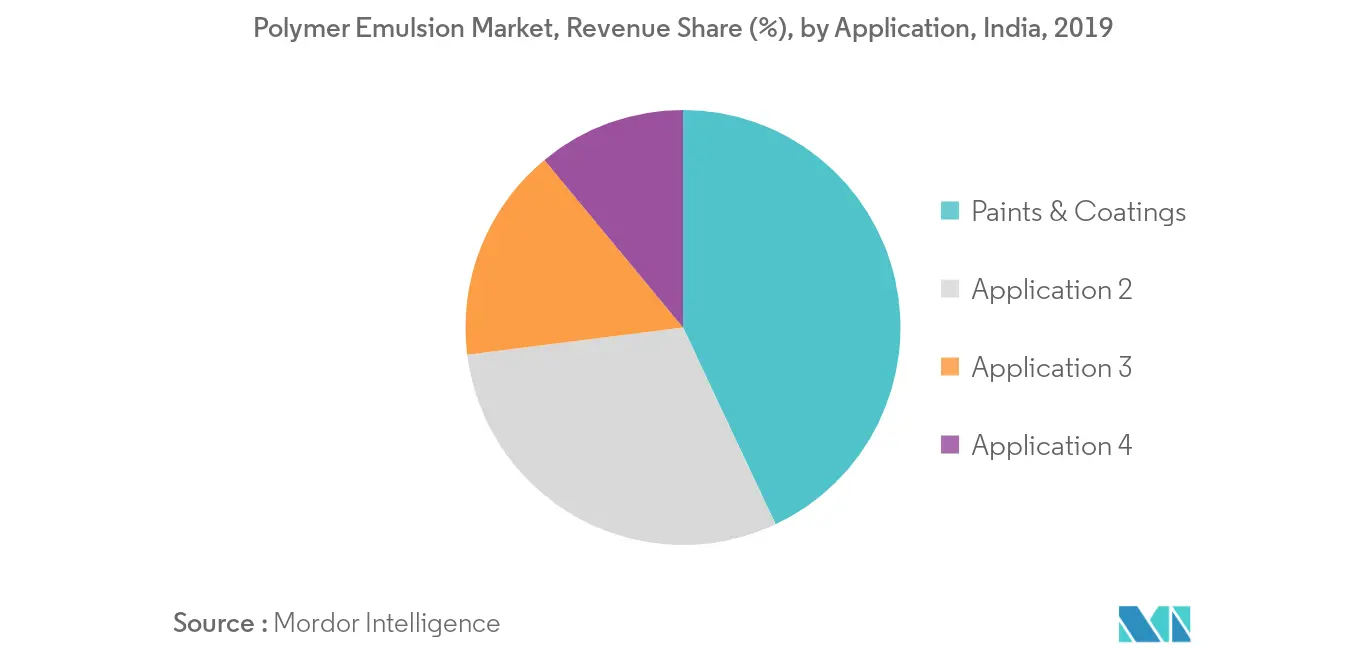

Demanda creciente de pinturas y revestimientos

- Las pinturas y revestimientos se utilizan ampliamente en el sector arquitectónico para aplicaciones tanto exteriores como interiores. Los principales polímeros en emulsión utilizados en dichas pinturas y revestimientos son el acrílico, el vinil acrílico, el estireno acrílico y el látex de copolímero de etileno y acetato de vinilo.

- En la industria de la edificación y la construcción, los polímeros en emulsión se utilizan en el proceso de fabricación de pinturas arquitectónicas, pinturas para interiores con alta fricción, pinturas para exteriores para una alta durabilidad y adhesión húmeda, pinturas para terrazas y molduras, y tintes y revestimientos elastoméricos. Se aplican pinturas y revestimientos en el exterior de la casa no solo para darle un nuevo aspecto, sino también para protegerla de los veranos abrasadores, los inviernos helados, la lluvia torrencial y el bombardeo diario de la radiación ultravioleta, sin decolorarse, pelarse ni agrietarse.

- Además, las pinturas y revestimientos se utilizan en el interior de las casas para agregar colores o fines decorativos, junto con una amplia gama de otras funciones. Sus funciones varían según el tipo de ambiente y habitación en la que se utilizan.

- Por ejemplo, debido a la humedad, las paredes del baño deben poder limpiarse para mantenerlas limpias. Las pinturas con brillos más brillantes tienen una estructura molecular más estrecha que las pinturas mate, lo que dificulta la penetración de la humedad. De ahí que este tipo de pinturas se utilicen en el baño.

- Debido a todos los factores mencionados anteriormente, se espera que el mercado de emulsiones poliméricas crezca durante el período de pronóstico.

Descripción general de la industria de emulsiones poliméricas de la India

El mercado de emulsiones de polímeros de la India es un mercado fragmentado, donde numerosos actores representan una participación insignificante para influir en la demanda del mercado, individualmente. Algunos de los actores destacados en el mercado incluyen Akzo Nobel NV, Arkema Group, BASF SE, Clariant y Dow, entre otros.

Líderes del mercado de emulsiones de polímeros de la India

-

Akzo Nobel N.V.

-

Arkema Group

-

BASF SE

-

Clariant

-

Dow

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de emulsiones de polímeros de la India índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos del estudio

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Conductores

-

4.1.1 Creciente conciencia sobre los compuestos orgánicos volátiles (COV)

-

4.1.2 Regulaciones gubernamentales más estrictas

-

-

4.2 Restricciones

-

4.2.1 Regulaciones ambientales estrictas sobre el butadieno

-

4.2.2 Otras restricciones

-

-

4.3 Análisis de la cadena de valor de la industria

-

4.4 Análisis de las cinco fuerzas de Porter

-

4.4.1 El poder de negociacion de los proveedores

-

4.4.2 Poder de negociación de los consumidores

-

4.4.3 Amenaza de nuevos participantes

-

4.4.4 Amenaza de productos y servicios sustitutos

-

4.4.5 Grado de competencia

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 tipo de producto

-

5.1.1 Acrílicos

-

5.1.2 Dispersiones de poliuretano (PU)

-

5.1.3 Látex de estireno butadieno (SB)

-

5.1.4 Acetato de vinilo

-

5.1.5 Otros tipos de productos

-

-

5.2 Solicitud

-

5.2.1 Adhesivos y respaldo de alfombras

-

5.2.2 Recubrimientos para papel y cartón

-

5.2.3 Pinturas y revestimientos

-

5.2.4 Otras aplicaciones

-

-

-

6. PANORAMA COMPETITIVO

-

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

-

6.2 Análisis de participación de mercado**

-

6.3 Estrategias adoptadas por los principales actores

-

6.4 Perfiles de empresa

-

6.4.1 3M

-

6.4.2 Akzo Nober N.V.

-

6.4.3 Arkema Group

-

6.4.4 Asahi Kasei Corporation

-

6.4.5 BASF SE

-

6.4.6 Celanese Corporation

-

6.4.7 Clariant

-

6.4.8 DIC CORPORATION

-

6.4.9 Dow

-

6.4.10 Solvay

-

6.4.11 Wacker Chemie AG

-

-

-

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

-

7.1 Creciente demanda de pinturas y revestimientos a base de agua

-

Segmentación de la industria de emulsiones poliméricas de la India

El informe del mercado de emulsión de polímeros de la India incluye:.

| tipo de producto | ||

| ||

| ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de emulsiones de polímeros en India

¿Cuál es el tamaño actual del mercado de Emulsión de polímero de la India?

Se proyecta que el mercado indio de emulsión de polímeros registrará una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado India Emulsión de polímero?

Akzo Nobel N.V., Arkema Group, BASF SE, Clariant, Dow son las principales empresas que operan en el mercado de emulsiones de polímeros de la India.

¿Qué años cubre este mercado de Emulsión de polímero de la India?

El informe cubre el tamaño histórico del mercado de Emulsión de polímero de la India durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Emulsión de polímero de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de emulsiones poliméricas de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Emulsión de polímeros de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Emulsión de polímero de India incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.