Medicamentos de venta libre en la India Análisis de mercado

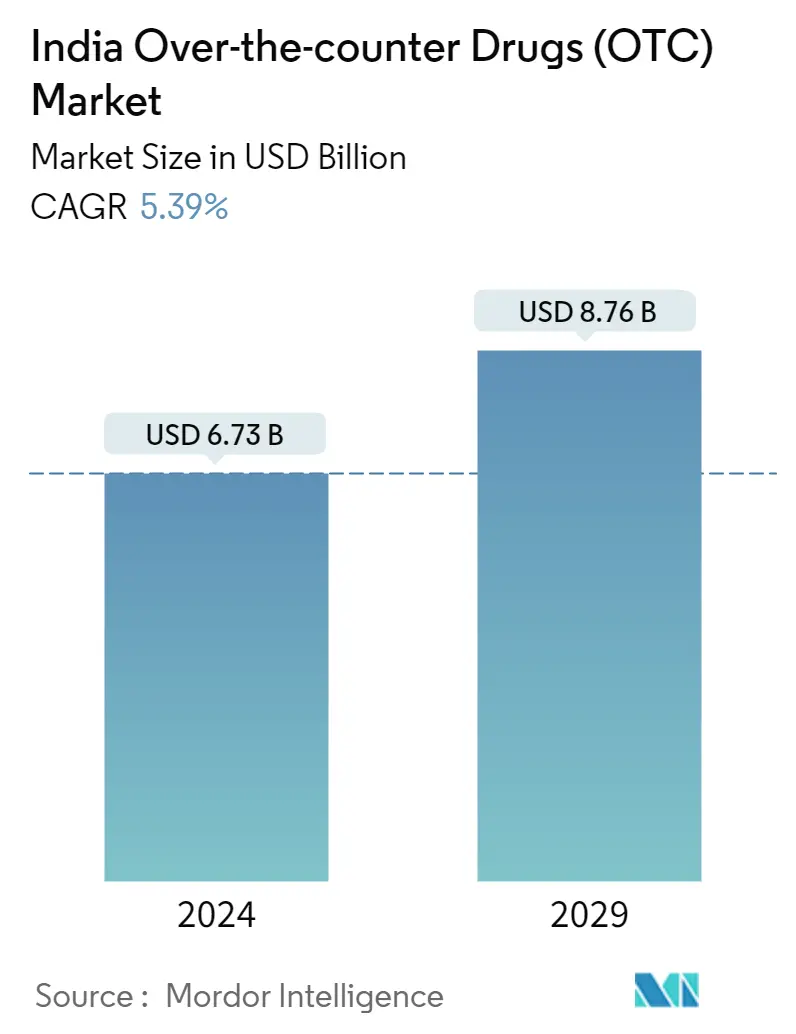

El tamaño del mercado de medicamentos de venta libre de la India se estima en 6,73 mil millones de dólares en 2024 y se espera que alcance los 8,76 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,39% durante el período previsto (2024-2029).

La pandemia de COVID-19 tuvo un impacto significativo en el mercado. Por ejemplo, los fabricantes de la India dependen en gran medida de las importaciones de sus ingredientes farmacéuticos activos (API) de China. El bloqueo ralentizó la producción de API, lo que resultó en una menor disponibilidad y mayores costos de los materiales necesarios para los productos. Debido a la gran demanda de medicamentos esenciales de venta libre, el gobierno restringió la exportación de algunos medicamentos esenciales. Además de los analgésicos de venta libre y el paracetamol para reducir la fiebre, los medicamentos cuya exportación está restringida incluyen antibióticos comunes, metronidazol y aquellos utilizados para tratar infecciones bacterianas y de otro tipo, así como ingredientes de vitamina B1 y B12. Debido al bloqueo en todo el país, la cadena de suministro tradicional de medicamentos de venta libre enfrentó muchas dificultades. Muchos de los medicamentos esenciales de venta libre no estaban disponibles. Incluso después de las directrices específicas y el apoyo del gobierno estatal para transportar medicamentos de venta libre esenciales, muchas farmacias minoristas enfrentaron una escasez de existencias. Por otro lado, aumentó la compra online de medicamentos sin receta. Para monitorear y apoyar la compra en línea de medicamentos y productos de venta libre, los gobiernos central y estatal estaban ideando nuevos esquemas y políticas. Por ejemplo, en abril de 2020, el Departamento Médico y de Salud de Andhra Pradesh lanzó 'Covid Pharma', una aplicación móvil para realizar un seguimiento de las personas que compran medicamentos de venta libre (OTC) para la tos, el resfriado y la fiebre en tiendas médicas de todo el país. el estado. Sin embargo, actualmente el mercado de venta libre ha alcanzado un carácter prepandémico en términos de demanda y ventas de medicamentos de venta libre.

Los factores clave que impulsan el crecimiento del mercado indio de medicamentos de venta libre son el cambio en la actitud de los consumidores hacia la automedicación, las innovaciones de productos y la inclinación de las compañías farmacéuticas hacia los medicamentos de venta libre en lugar de los medicamentos recetados (RX).

La mayor parte de la población de la India depende de la automedicación y el poder adquisitivo de la clase media está creciendo. Se espera que esta tendencia de automedicación impulse el crecimiento de formulaciones para la tos y el resfriado, fármacos gastrointestinales, analgésicos y dermatológicos. Según el informe MDPI de 2022, la prevalencia de la automedicación en la India ronda el 44,9%. La práctica de automedicación se observa más entre las familias de clase media-baja con una tasa de prevalencia del 26,31%. La alta prevalencia de la automedicación indica la gran demanda de medicamentos de venta libre en la India, lo que impulsará el mercado en el país.

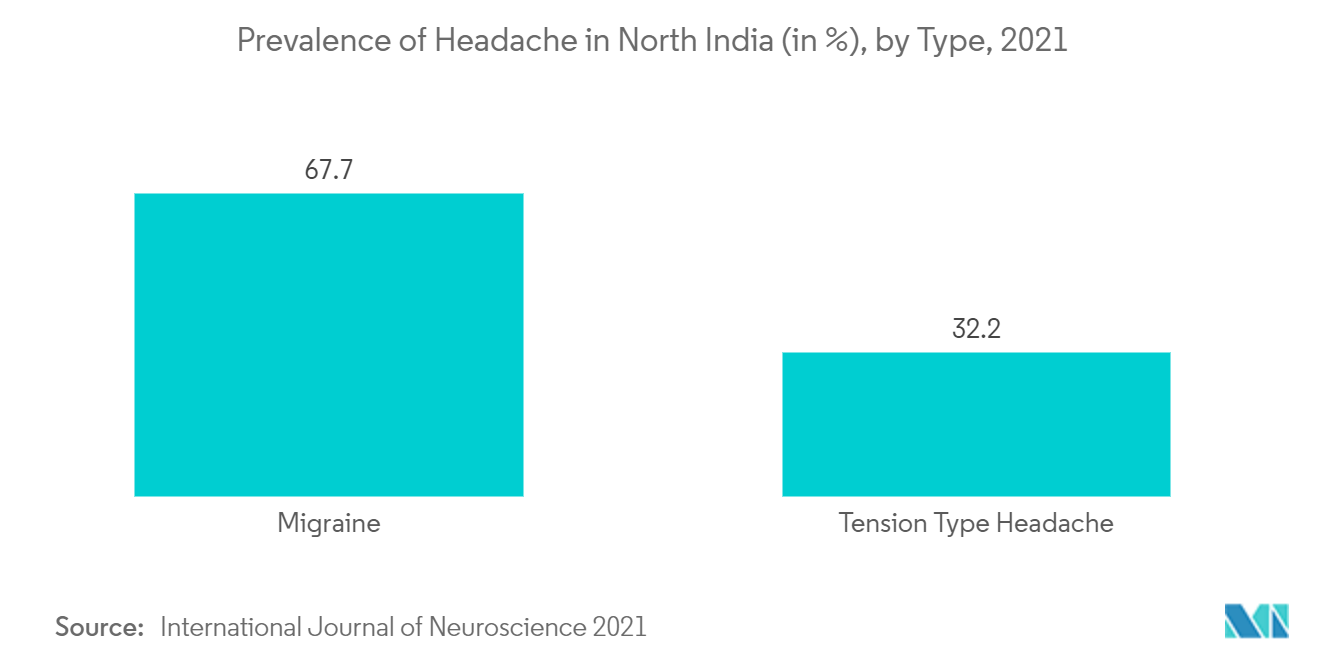

Sin embargo, también se consideró que la automedicación se basaba en los ingresos, la ocupación y la educación. Además, las dolencias menores fueron la razón principal del SM, entre las cuales el dolor de cabeza fue el más comúnmente reportado. La automedicación se considera importante para los trastornos agudos y el tratamiento de enfermedades crónicas, incluidas dolencias menores. Además, algunas de las razones críticas consideradas por los consumidores para automedicarse son la falta de tiempo, la necesidad de un alivio rápido y los altos honorarios de los médicos.

Además, el lanzamiento de nuevos productos impulsará aún más el mercado. Por ejemplo, en enero de 2021, Hamdard Laboratories lanzó 12 productos de venta libre para combatir la inmunidad. En la India se consumen como productos de automedicación un gran número de medicamentos, como antiácidos, preparados para el resfriado y la tos, laxantes, analgésicos, vitaminas y productos antialérgicos. Por lo tanto, se espera que estos factores impulsen el crecimiento del mercado en general.

Sin embargo, la falta de una regulación adecuada para los medicamentos de venta libre y ciertas restricciones a la publicidad son algunos de los factores que frenan el crecimiento del mercado en la India.

Medicamentos de venta libre en la India Tendencias del mercado

Se espera que el segmento de analgésicos registre un gran crecimiento durante el período de pronóstico

Los analgésicos de venta libre se usan comúnmente para el tratamiento y control de dolores de cabeza, fiebre, dolor de muelas, lesiones y trastornos musculoesqueléticos, así como calambres menstruales. Las cuestiones relacionadas con el dolor son motivos importantes para la automedicación de analgésicos. El Centro Intervencionista del Dolor y la Columna Vertebral (IPSC) declaró en septiembre de 2021 que el 19% de la población adulta india sufre algún tipo de dolor crónico, con una prevalencia del 25% en mujeres. Los principales analgésicos de venta libre utilizados en la India incluyen paracetamol y medicamentos antiinflamatorios no esteroides (AINE), como aspirina, naproxeno e ibuprofeno. Se prevé que la creciente tendencia a la automedicación con analgésicos de venta libre y el lanzamiento de nuevos productos impulsen el crecimiento del mercado.

Los analgésicos de venta libre tienen diversas aplicaciones en el tratamiento de la fiebre, lesiones musculoesqueléticas, dolores de cabeza y trastornos, artritis y calambres menstruales que han aumentado la demanda general en el mercado. Otros factores, como la obesidad, el estrés y los trastornos del estilo de vida, provocan dolor crónico y diferentes tipos de molestias. La población también está muy extendida en los mercados en desarrollo, así como en los países de alto crecimiento económico, como la India. Por tanto, en estos países, la población contribuye a la creciente demanda y crecimiento de analgésicos en el mercado.

Se espera que el cambio hacia la automedicación por parte de los consumidores impulse el crecimiento del mercado

La automedicación es el acto de tomar medicamentos diseñados y etiquetados para su uso en el tratamiento de problemas de salud comunes sin prescripción médica. El fácil acceso, la conveniencia y el ahorro de tiempo son las razones más comunes para la automedicación.

Según los datos del Journal of Family Medicine and Primary Care publicados en mayo de 2022, la automedicación es una práctica común en toda la India y la mayoría de las personas optan por la automedicación para enfermedades como el resfriado y la tos, el dolor, la fiebre, etc. Una encuesta realizada por la Revista de Medicina Familiar y Atención Primaria en mayo de 2022 afirmó que alrededor del 57,7% de los encuestados intentaron la automedicación, de los cuales el 39,8% tenían entre 28 y 37 años. Entre las personas que eligen la automedicación en la India, las farmacias son la fuente de conocimiento más común y representan el 64,3%. Por lo tanto, con el alto porcentaje de personas que se automedican en la India, se espera que el mercado de medicamentos de venta libre crezca rápidamente durante el período previsto.

Además, una encuesta realizada por BioMed Central Journal en agosto de 2022 afirmó que la prevalencia del uso irracional de drogas es aproximadamente del 87% en la India. Con el uso cada vez mayor de Internet y las redes sociales en todo el país, las personas se inclinan más a la automedicación consultando la información disponible en Internet. Por lo tanto, con un número tan grande de personas que consumen drogas irracionalmente en el país, se espera que el mercado estudiado experimente un fuerte crecimiento en los próximos años.

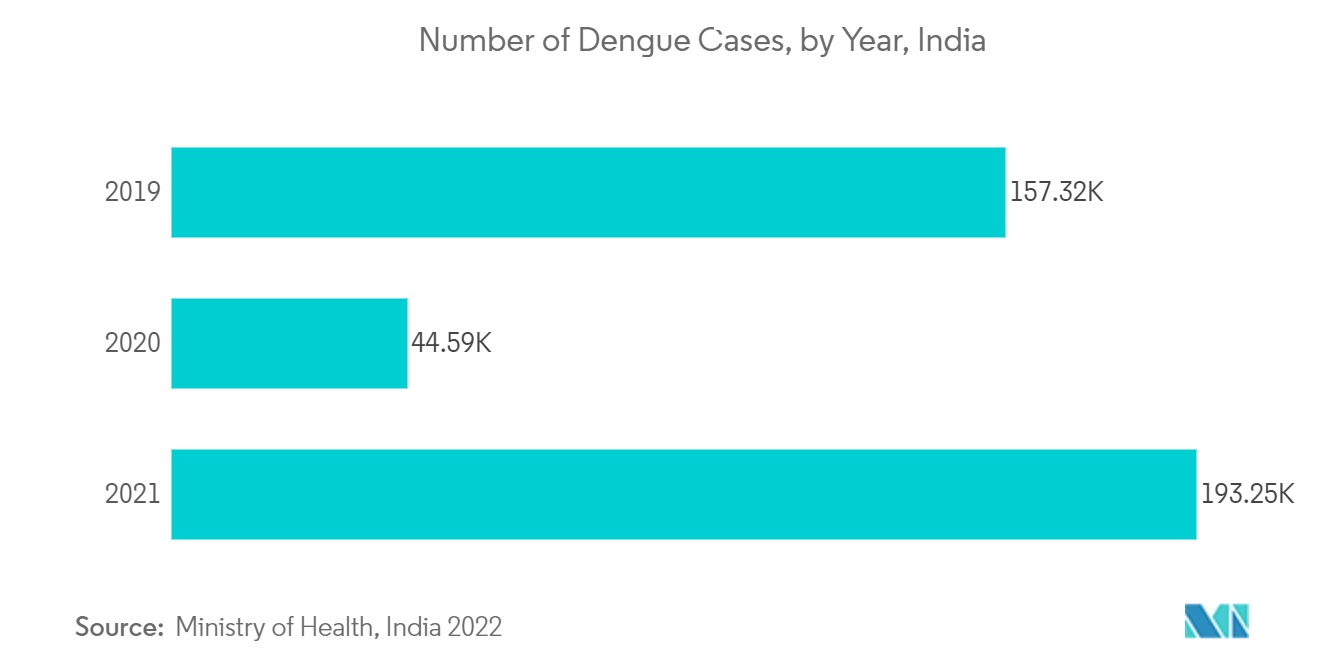

Además, existe un patrón habitual entre la población general de que cuando una enfermedad muestra síntomas iniciales, se prefiere un fármaco de venta libre para suprimir el dolor o la indicación. Por ejemplo, en enfermedades como el dengue, en primer lugar, se toman medicamentos de venta libre para la fiebre y los escalofríos, a menos que el análisis de sangre haya confirmado la enfermedad. Por lo tanto, con ese patrón de compra de los consumidores indios, el mercado de medicamentos de venta libre está creciendo rápidamente.

Medicamentos de venta libre en la India Descripción general de la industria

El mercado indio de medicamentos de venta libre (OTC) es de naturaleza competitiva. Los actores de la industria se están centrando en el desarrollo de nuevos productos y estrategias de adquisición para ganar cuotas de mercado. Los países en desarrollo también han abierto nuevas vías de crecimiento para las empresas farmacéuticas. Por lo tanto, el mercado enfrenta diferentes desafíos y requiere productos innovadores que faciliten nuevos medicamentos OTC innovadores. Además, los actores clave han participado en diversas alianzas estratégicas, como adquisiciones y colaboraciones, con el lanzamiento de productos avanzados para asegurar su posición en el mercado. Los principales actores del mercado son Emami Limited, Dabur India Limited, Proctor Gamble, Abbott Laboratories y GlaxoSmithKline PLC.

Medicamentos de venta libre en los líderes del mercado de la India

Emami Limited

Dabur India Limited

Procter & Gamble

Abbott Laboratories

GlaxoSmithKline PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Medicamentos de venta libre en India Noticias del mercado

- En junio de 2022, Bayer anunció que la empresa planea ingresar al mercado de medicamentos de venta libre de la India. La división de salud del consumidor de Bayer en India, que recientemente lanzó el nuevo producto Saridon Advance para dolores de cabeza severos, planea lanzar otro producto en julio en la categoría de nutrición, dijo la compañía a BT.

- En mayo de 2022, el Gobierno de la Unión propuso introducir medicamentos de venta libre en la India mediante una modificación de las normas sobre medicamentos y cosméticos y permitir su venta en el mercado minorista sin receta médica.

Medicamentos de venta libre en la segmentación de la industria de la India

Según el alcance del informe, los medicamentos de venta libre se refieren a los medicamentos sin receta. Estos medicamentos pueden ser adquiridos por personas sin receta médica y su consumo es seguro sin el consentimiento del médico. El mercado de medicamentos de venta libre (OTC) de la India está segmentado por producto (productos para la tos, el resfriado y la gripe, analgésicos, productos dermatológicos, productos gastrointestinales, vitaminas, minerales y suplementos (VMS) y otros productos) y canal de distribución ( Farmacias Hospitalarias, Farmacias Minoristas y Otros Canales de Distribución). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Productos para la tos, el resfriado y la gripe |

| Analgésicos |

| Productos Dermatología |

| Productos Gastrointestinales |

| Vitaminas, Minerales y Suplementos (VMS) |

| Otros productos |

| Farmacias Hospitalarias |

| Farmacias minoristas |

| Otros canales de distribución |

| Por producto | Productos para la tos, el resfriado y la gripe |

| Analgésicos | |

| Productos Dermatología | |

| Productos Gastrointestinales | |

| Vitaminas, Minerales y Suplementos (VMS) | |

| Otros productos | |

| Por canal de distribución | Farmacias Hospitalarias |

| Farmacias minoristas | |

| Otros canales de distribución |

Preguntas frecuentes sobre investigación de mercado de medicamentos de venta libre en la India

¿Qué tamaño tiene el mercado indio de medicamentos de venta libre (OTC)?

Se espera que el tamaño del mercado de medicamentos de venta libre (OTC) de la India alcance los 6,73 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,39% hasta alcanzar los 8,76 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de medicamentos de venta libre (OTC) de la India?

En 2024, se espera que el tamaño del mercado de medicamentos de venta libre (OTC) de la India alcance los 6,73 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de medicamentos de venta libre (OTC) de la India?

Emami Limited, Dabur India Limited, Procter & Gamble, Abbott Laboratories, GlaxoSmithKline PLC son las principales empresas que operan en el mercado de medicamentos de venta libre (OTC) de la India.

¿Qué años cubre este mercado de medicamentos de venta libre (OTC) de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de medicamentos de venta libre (OTC) de la India se estimó en 6,39 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Medicamentos de venta libre (OTC) de la India para los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Medicamentos de venta libre (OTC) de la India para los años 2024, 2025 , 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de medicamentos de venta libre en la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Medicamentos de venta libre en la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de medicamentos de venta libre en la India incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.