Tamaño del mercado de lubricantes industriales de la India

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

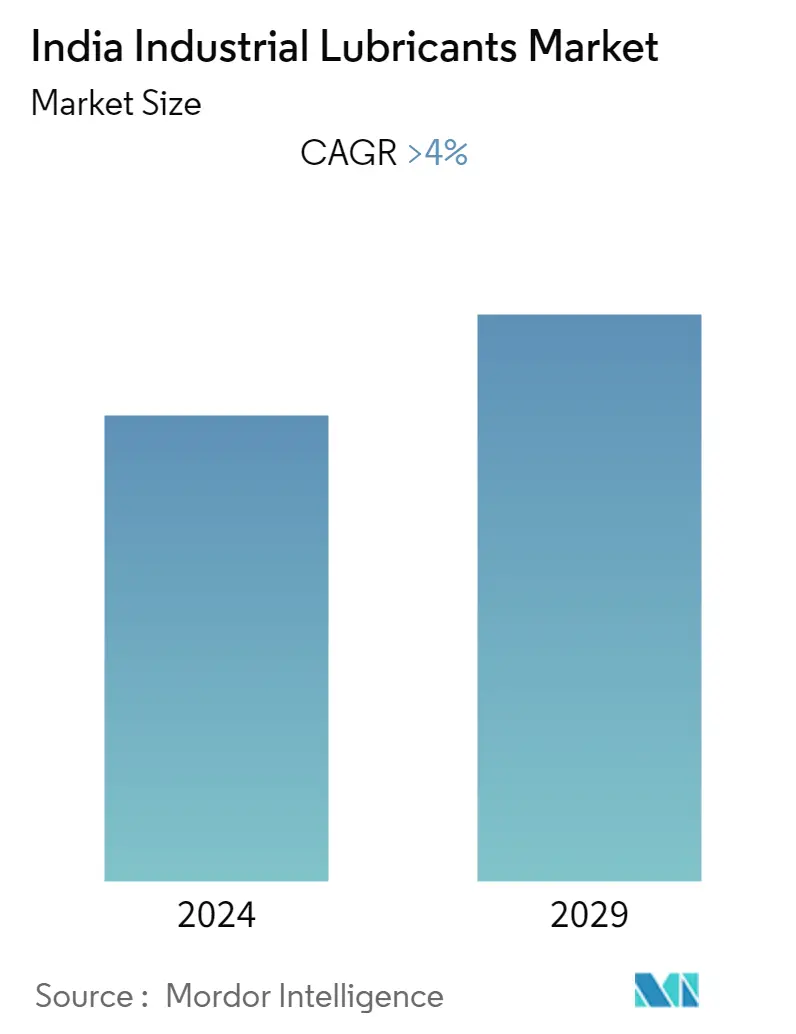

| CAGR | > 4.00 % |

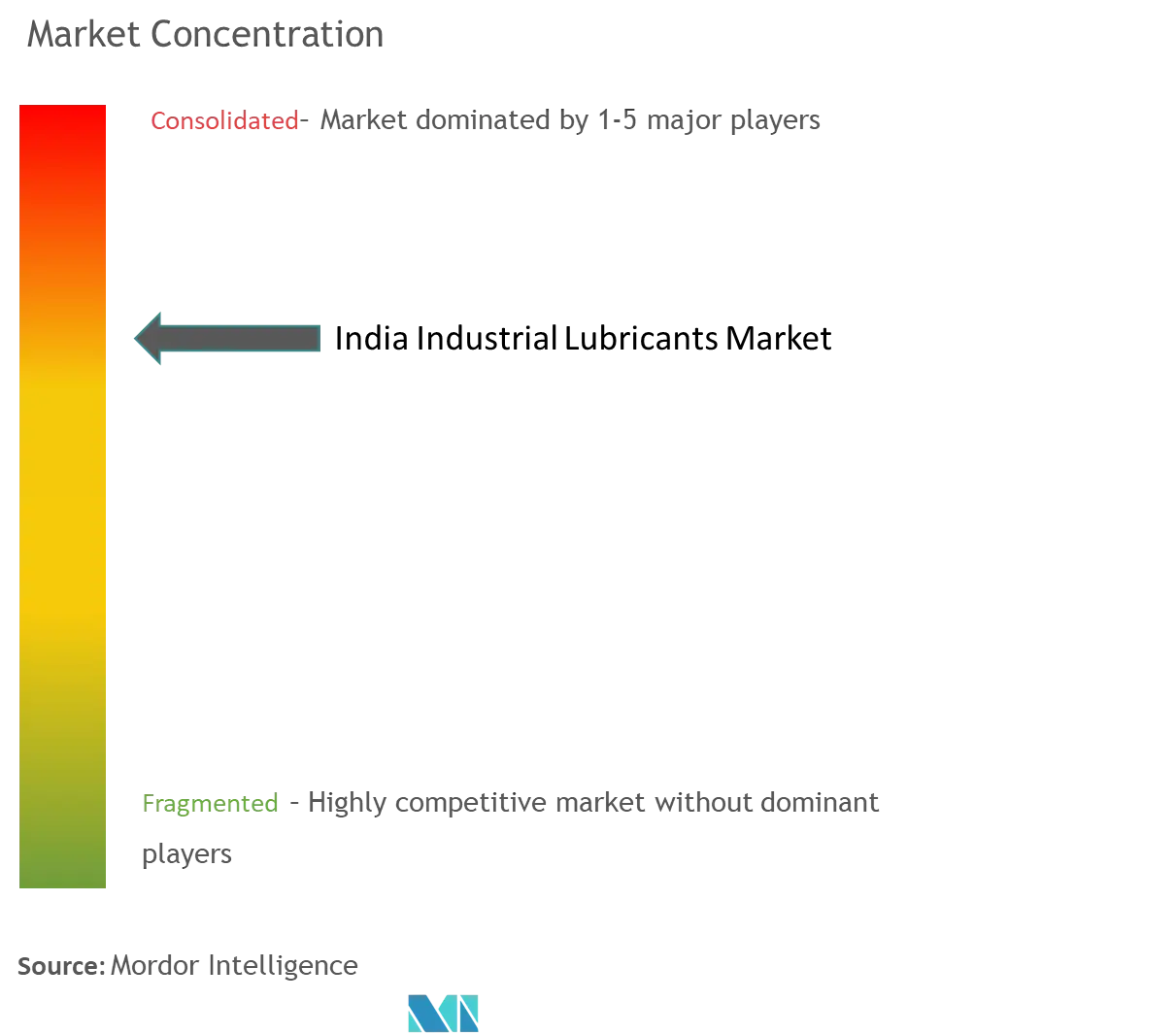

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de lubricantes industriales de la India

Durante el período del pronóstico, se espera que el mercado indio de lubricantes industriales registre una tasa compuesta anual de más del 4%.

Debido al brote de COVID-19, la industria manufacturera se vio gravemente afectada, lo que provocó una disminución en el uso de lubricantes en 2020. Sin embargo, con la recuperación de muchos proyectos de construcción y otras actividades industriales, el mercado ha experimentado una fase de recuperación en el año 2021 y se espera que vea una tendencia positiva en los años previstos. Un aumento en las ventas de automóviles y bienes de ingeniería ha liderado la recuperación del mercado durante los últimos dos años.

- Los principales factores que impulsan el crecimiento del mercado estudiado son la creciente demanda del sector de la energía eólica y la iniciativa Make in India, que está ampliando la base industrial en la India.

- Por otro lado, se espera que el aumento de la contaminación ambiental que está dando lugar a crecientes regulaciones industriales obstaculice el crecimiento del mercado estudiado.

Tendencias del mercado de lubricantes industriales de la India

El segmento de equipos pesados dominará la demanda del mercado

- En las industrias de la construcción, la minería y la agricultura, los lubricantes son útiles para prevenir fallas prematuras y la disminución del rendimiento de los equipos pesados.

- Según el Ministerio de Comercio e Industria, en el año fiscal 21, la producción de equipos eléctricos pesados de la India ascendió a 168.949 millones de rupias (21.150 millones de dólares). Se prevé que el mercado de equipos eléctricos crezca y alcance los 72 mil millones de dólares en 2025, frente a los 48-50 mil millones de dólares en 2021. Se prevé que el mercado de exportación de equipos eléctricos alcance los 13 mil millones de dólares en 2025, frente a los 8,62 mil millones de dólares en 2021.

- Las actividades metalúrgicas en el país experimentaron un resurgimiento en 2021, cuando las medidas de bloqueo se relajaron gradualmente y los gobiernos estatales y locales se centraron en la fabricación nacional.

- La producción y el consumo de máquinas herramienta de la India se estimaron en 6.602 millones de rupias (879,38 millones de dólares) y 12.036 millones de rupias (1.600 millones de dólares), respectivamente, en el año fiscal 21, mientras que las exportaciones se situaron en 531 millones de rupias (66,48 millones de dólares).

- Se espera que la utilización de vehículos pesados aumente en el futuro como resultado de importantes inversiones en infraestructura.

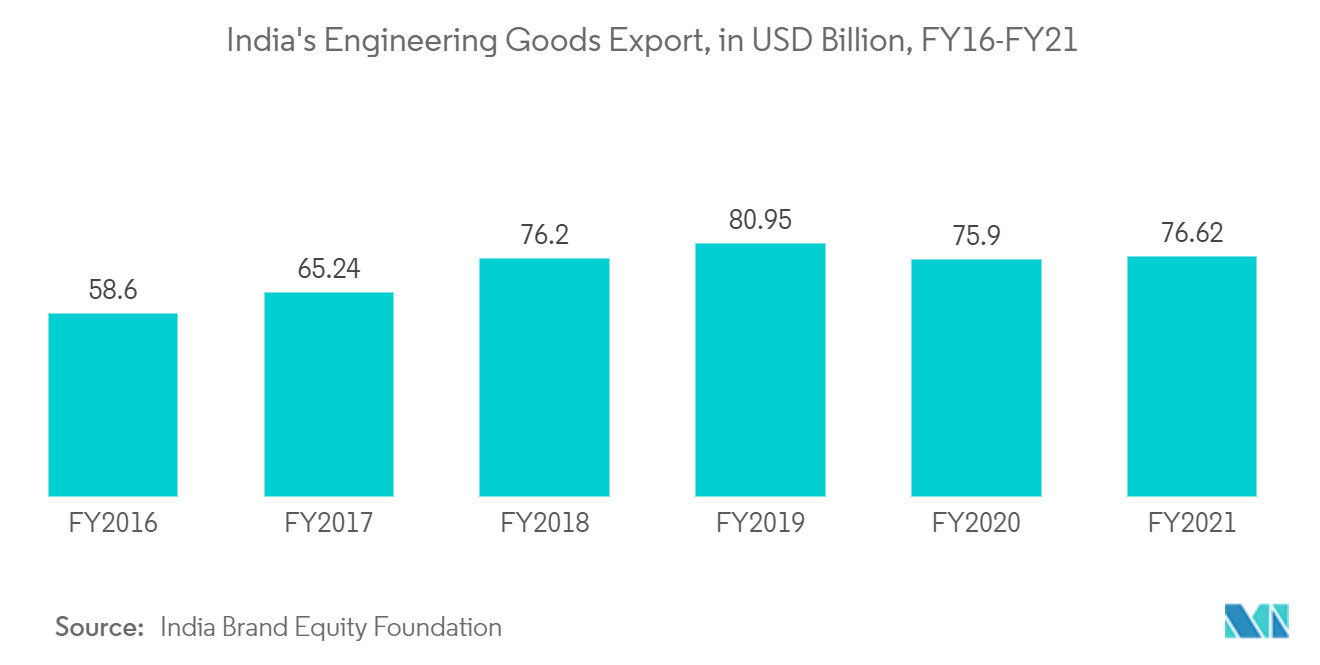

- Según el Ministerio de Comercio e Industria, la exportación de bienes de ingeniería aumentó de 58,6 mil millones de dólares a 76,62 mil millones de dólares en 2021.

- En el año fiscal 22, India exportó bienes de ingeniería por valor de 111,63 mil millones de dólares, un aumento interanual del 45,51%. India exporta productos de ingeniería principalmente a Estados Unidos y Europa, que representan más del 60% de las exportaciones totales.

Creciente demanda del sector de la energía eólica

- La industria eléctrica de la India es una de las más diversas del mundo. Las opciones de generación de energía incluyen carbón, lignito, gas natural, petróleo, energía hidroeléctrica y nuclear, así como opciones no convencionales viables que incluyen la energía eólica, solar y los desechos agrícolas y domésticos.

- La demanda de electricidad del país ha aumentado significativamente y es probable que siga aumentando en los próximos años. Para satisfacer la creciente necesidad de energía del país, es necesario un aumento sustancial de la capacidad de generación instalada.

- Los requisitos de lubricante en las cajas de engranajes de las turbinas eólicas son más estrictos en comparación con otros aceites para engranajes industriales. Esto se debe a las altas temperaturas, el desgaste de los rodamientos, la corrosión y la oxidación y los pesos de las cargas involucrados durante el proceso de generación de energía.

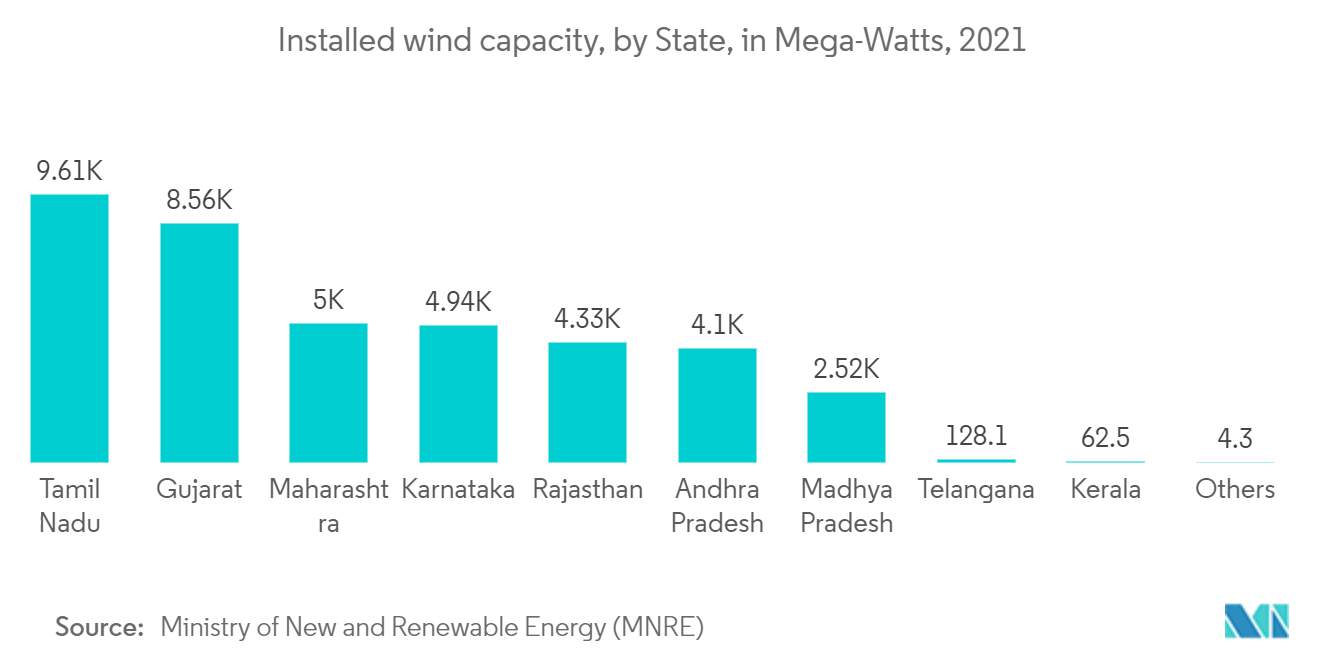

- La capacidad total de energía eólica instalada de la India era de 41,2 GW en agosto de 2022, lo que la convierte en la cuarta capacidad de energía eólica instalada más alta del mundo.

- El parque de energía renovable más grande del mundo, con un proyecto híbrido solar-eólico de 30 GW de capacidad, se está instalando en Gujarat.

- El gobierno ahora también está impulsando la energía eólica marina. El Ministerio de Energías Nuevas y Renovables ha revivido sus objetivos de desarrollo de energía eólica marina al presentar una hoja de ruta para instalar 30 GW para 2030.

- La capacidad de producción eólica de Tamil Nadu representó alrededor del 24% del total de la India en 2021. La capacidad eólica instalada total en Tamil Nadu es de 9608,04 MW. Maharastra tiene una capacidad de energía eólica instalada de 5000,33 MW. El gobierno de Madhya Pradesh ha aprobado un proyecto de 15 MW en Nagda Hills, cerca de Dewas.

- Por lo tanto, con un aumento en la infraestructura de energía eólica, se espera que la demanda de lubricantes industriales, como aceites para engranajes, grasas, etc., aumente en el país durante el período de pronóstico.

Descripción general de la industria de lubricantes industriales de la India

El mercado indio de lubricantes industriales tiene un carácter parcialmente consolidado. Algunos de los actores destacados en el mercado (sin ningún orden en particular) incluyen Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP) y Shell plc, entre otros.

Líderes del mercado de lubricantes industriales de la India

-

Indian Oil Corporation Ltd

-

Hindustan Petroleum Corporation Limited (HPCL)

-

Bharat Petroleum Corporation Limited (BPCL)

-

Castrol Limited (BP)

-

Shell plc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes industriales de la India

- Diciembre de 2022 Indian Oil Corporation Ltd. (IOCL) se asoció con FuelBuddy, que es el servicio legal de entrega de combustible a domicilio más grande de la India para la comercialización de lubricantes industriales y automotrices (SERVO, PAN India).

- Febrero de 2022 Gulf Oil Lubricant (India) firmó una asociación estratégica con SCHWING para sus necesidades de equipos de construcción. Esta asociación traerá al mercado una gama de productos que incluyen lubricantes como aceite hidráulico premium, aceite de motor, aceite para ejes, aceite para engranajes y otros lubricantes industriales.

Informe del mercado de lubricantes industriales de la India índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Demanda del creciente sector de la energía eólica

4.1.2 La iniciativa 'Make in India' amplía la base industrial

4.2 Restricciones

4.2.1 Aumento de la contaminación ambiental que conduce a crecientes regulaciones industriales

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 tipo de producto

5.1.1 Aceite de motor

5.1.2 Fluido hidráulico y de transmisión

5.1.3 Fluido para trabajar metales

5.1.4 Aceite industrial general

5.1.5 Aceite para engranajes

5.1.6 Grasa

5.1.7 Aceite de proceso

5.1.8 Otros tipos de productos

5.2 Industria del usuario final

5.2.1 Generación de energía

5.2.2 Equipamiento pesado

5.2.3 Alimentos y bebidas

5.2.4 Metalurgia y Metalmecánica

5.2.5 Fabricación de productos químicos

5.2.6 Otras industrias de usuarios finales (embalaje, petróleo y gas (fluidos de perforación))

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de participación de mercado**

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Amsoil Inc.

6.4.2 Apar Industries Ltd

6.4.3 Balmer Lawrie & Co. Ltd

6.4.4 Bechem

6.4.5 Bharat Petroleum Corporation Limited (BPCL)

6.4.6 Blaser Swisslube India Pvt. Ltd

6.4.7 Castrol Limited (BP)

6.4.8 Continental Petroleums Limited

6.4.9 Exxon Mobil Corporation

6.4.10 Fuchs Lubricants Pvt. Ltd

6.4.11 GP Petrolemus Ltd

6.4.12 Gulf Oil Lubricants India

6.4.13 Hardcastle Petrofer Pvt. Ltd

6.4.14 Hindustan Petroleum Corporation Limited (HPCL)

6.4.15 Idemitsu Lube India Pvt Ltd

6.4.16 Indian Oil Corporation Ltd

6.4.17 Kluber Lubrication

6.4.18 Panama Petrochem Ltd

6.4.19 Shell PLC

6.4.20 Tide Water Oil Co. (India) Ltd (Veedol)

6.4.21 TotalEnergies

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Operaciones mineras en crecimiento

Segmentación de la industria de lubricantes industriales de la India

Todos los productos lubricantes industriales están elaborados a partir de una combinación de aceites base y aditivos. La composición del aceite base en la formulación de lubricantes está principalmente entre 75 y 90%. Los aceites base poseen propiedades lubricantes y constituyen hasta el 90% del producto lubricante final. La lubricación reduce la cantidad de energía necesaria para realizar acciones mecánicas y también reduce la cantidad de energía que se disipa en forma de calor. El mercado de lubricantes industriales de la India se divide en dos secciones tipo de producto e industria de usuario final. Por tipo de producto, el mercado se segmenta en aceite de motor, fluido hidráulico y de transmisión, fluido para trabajar metales, aceite industrial en general, aceite para engranajes, grasa, aceite de proceso y otros tipos de productos. Por industria de usuario final, el mercado se segmenta en generación de energía, equipos pesados, alimentos y bebidas, metalurgia y metalurgia, fabricación de productos químicos y otras industrias de usuarios finales, incluidos envases, petróleo y gas, etc. Para cada segmento, dimensionamiento del mercado y las previsiones se han realizado en función del volumen (millones de litros) para todos los segmentos anteriores.

| tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de lubricantes industriales de la India

¿Cuál es el tamaño actual del mercado de Lubricantes industriales de la India?

Se proyecta que el mercado de lubricantes industriales de la India registrará una tasa compuesta anual superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Lubricantes industriales de la India?

Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP), Shell plc son las principales empresas que operan en el mercado de lubricantes industriales de la India.

¿Qué años cubre este mercado de Lubricantes industriales de la India?

El informe cubre el tamaño histórico del mercado de Lubricantes industriales de la India durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Lubricantes industriales de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de lubricantes industriales de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Lubricantes industriales de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Lubricantes industriales de India incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.