Tamaño del mercado de servicios de alimentos de la India

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 85.19 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 139.81 Mil millones de dólares |

|

|

Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio completo |

|

|

CAGR (2024 - 2029) | 10.03 % |

|

|

De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentos de la India

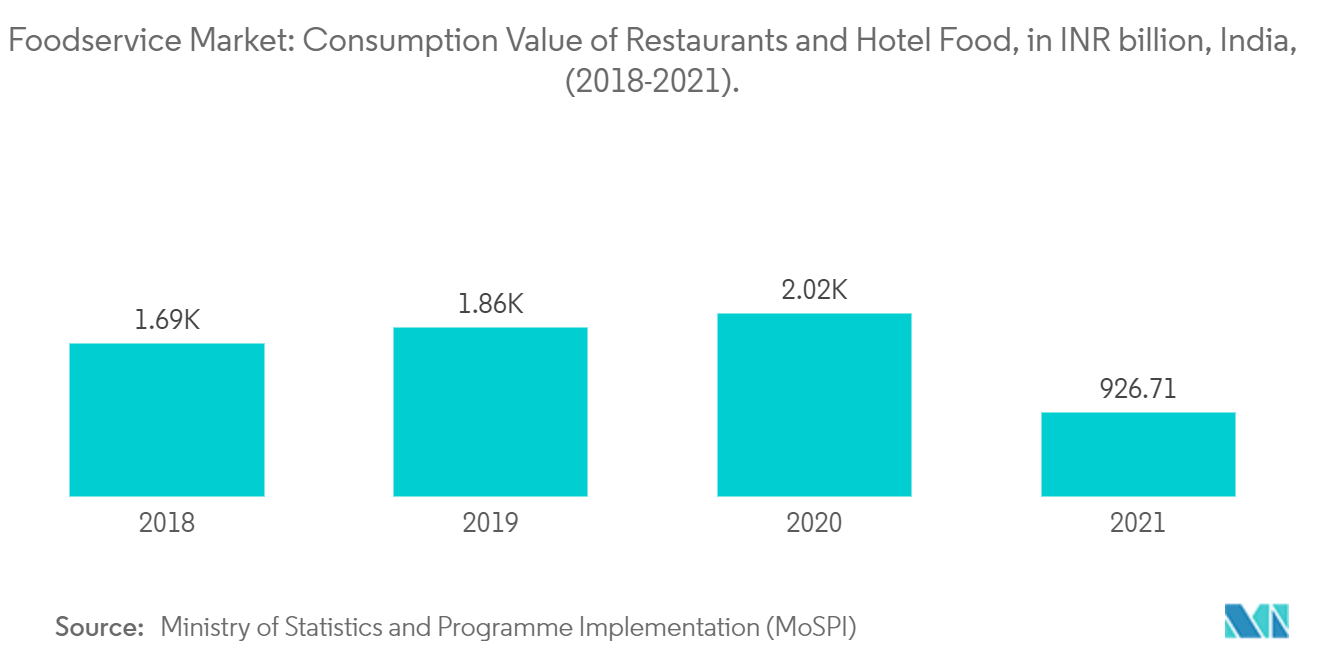

El tamaño del mercado de servicios de alimentos de la India se estima en 77,54 mil millones de dólares en 2024 y se espera que alcance los 125,06 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,03% durante el período previsto (2024-2029).

Mayor disposición de las personas a experimentar con nuevas cocinas y experiencias gastronómicas que impulsen las ventas en el mercado.

- India es un país diverso con una rica herencia culinaria y la gente está cada vez más dispuesta a experimentar con nuevas cocinas y experiencias gastronómicas. Esto ha llevado al crecimiento de restaurantes especializados que ofrecen experiencias gastronómicas únicas e innovadoras. Además de la cocina india, en la India también son populares otras cocinas, como la libanesa, la china y la japonesa. El número de pedidos de sushi aumentó un 50 % entre 2019 y 2021. La creciente popularidad de comer fuera de casa, los cambios en los estilos de vida y el aumento de la urbanización están impulsando el crecimiento del mercado de servicios de alimentos en la India. Más de 45 millones de indios prefirieron salir a comer a restaurantes en 2021.

- En 2022, alrededor del 24% de la población india era vegetariana y alrededor del 9% era vegana. Por lo tanto, los actores del servicio de alimentos ofrecen menús veganos para atender a las poblaciones vegetarianas y veganas de la India. Muchos restaurantes de comida rápida se están adaptando a esta tendencia y ofrecen menús veganos. Por ejemplo, Burger King, Pizza Hut, Taco Bell y KFC ofrecen platos veganos.

- El crecimiento de las cocinas en la nube en India se debe principalmente a la creciente demanda de servicios de entrega de alimentos, impulsada por factores como estilos de vida ajetreados, conveniencia y la pandemia de COVID-19. Otro factor que impulsa el crecimiento de las cocinas en la nube en la India es el auge de las plataformas digitales para pedidos y entregas de alimentos, como Swiggy y Zomato. Estas plataformas brindan una manera conveniente para que los clientes descubran y realicen pedidos entre una amplia gama de opciones de cocinas en la nube y para que las cocinas en la nube lleguen a una gran base de clientes sin necesidad de marketing ni publicidad extensos. Por lo tanto, se prevé que las cocinas en la nube registren el crecimiento más rápido durante el período previsto, con una tasa compuesta anual del 16,67% en valor.

Crecientes hábitos de cena de los consumidores

Se espera que la industria alimentaria india sea testigo de un crecimiento significativo durante el período de pronóstico al tiempo que aumenta su contribución al comercio mundial de alimentos cada año. En los últimos años, India ha sido testigo de una proliferación de restaurantes de alta cocina, cafés, pubs, bares, clubes, salones y restaurantes internacionales de comida rápida, que atienden a los hábitos alimenticios cambiantes de la población milenaria. Los Millennials o Generación Y (personas entre 18 y 35 años) representan aproximadamente el 65% de la población de la India. Son expertos en tecnología, están constantemente expuestos a tendencias y estilos de vida globales, están bien informados, viajan mucho y tienen un alto poder adquisitivo. Además, impulsan el índice de crecimiento de los restaurantes y el mercado de servicios de alimentos. Además, un alto porcentaje de la población india está en movimiento, migrando a diferentes ciudades en busca de empleo. Estas tendencias están contribuyendo aún más al crecimiento del mercado indio de servicios de alimentos.

Además, la urbanización está ocurriendo a un ritmo rápido en la India, con un promedio del 35,39% de la población india viviendo en ciudades urbanas, según la recopilación del Banco Mundial de datos de indicadores de desarrollo, 2021, por lo que el aumento de la urbanización está impulsando la cultura de comer fuera en el país debido al aumento de los ingresos disponibles y los estilos de vida agitados en las áreas urbanas. Además, con una proporción cada vez mayor de la población de mujeres trabajadoras, la tendencia de las comidas caseras ha disminuido, lo que lleva a una fuerte demanda de consumo de alimentos fuera del hogar.

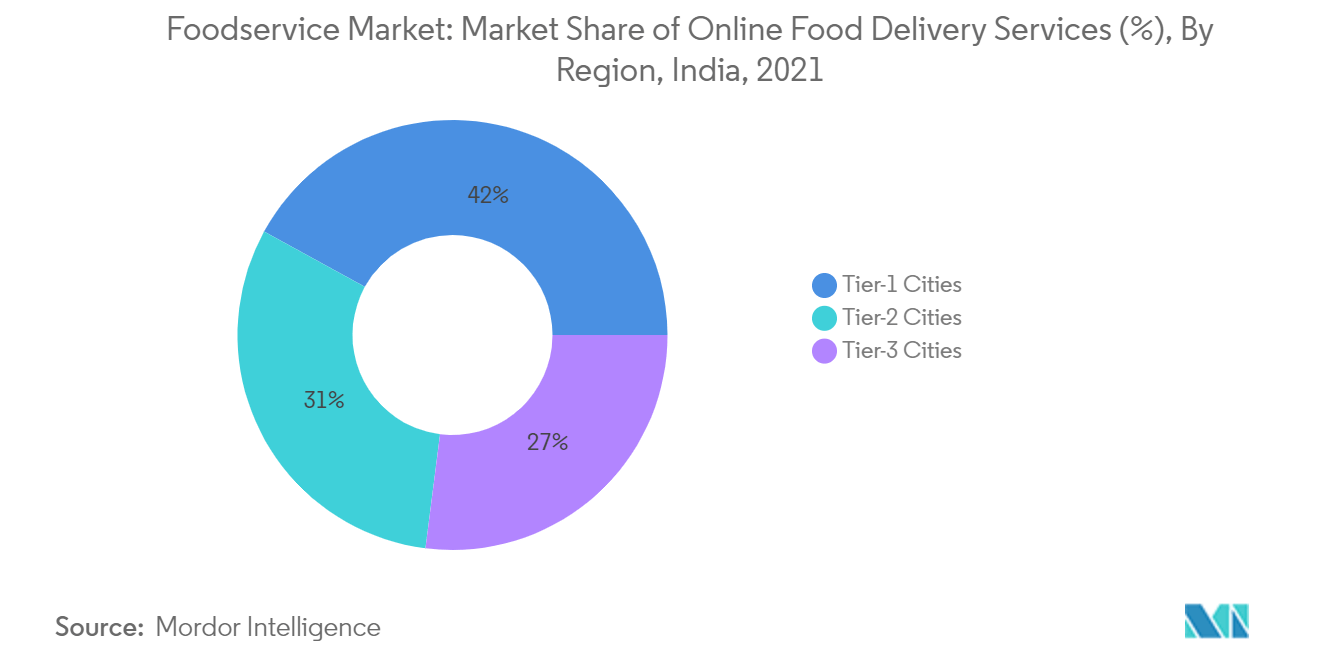

Crecimiento en los servicios de entrega de alimentos en línea

El mercado de entrega de alimentos de la India está experimentando un gran crecimiento debido al mayor acceso a Internet de alta velocidad y las ventas de teléfonos inteligentes. Esto, junto con la creciente población activa de la India y el aumento de los niveles de ingresos, está impulsando el aumento del sector de entrega de comidas en línea. Aunque la mayoría de los jugadores se centran en las áreas urbanas del país, con Bangalore, Delhi y Mumbai constituyendo los tres mercados más grandes, los proveedores ahora se centran en lugares más pequeños con alto potencial de crecimiento. Con la reciente inversión de SoftBank de USD 1.25 mil millones en Swiggy, la adquisición de Zomato por USD 206 millones del negocio de Uber Eats en India en marzo de 2020, la entrada de Amazon en el sector de entrega de alimentos y la reciente oferta pública inicial de Zomato, el mercado de entrega de alimentos en línea de la India sin duda se está calentando y atrayendo mucha atención e inversiones globales.

El segmento de entrega de alimentos indios está dominado por Swiggy y Zomato, con restaurantes independientes que dominan el mercado. Todos los restaurantes pequeños y grandes se están asociando con estas aplicaciones de entrega de alimentos, lo que les ayudó a llegar a una gama más amplia de clientes y ha aumentado sus pedidos múltiples.

Descripción general de la industria de servicios alimentarios de la India

El mercado de servicios alimentarios de la India está fragmentado las cinco principales empresas ocupan el 1,83%. Los principales actores en este mercado son Doctor's Associate, Inc., Gujarat Cooperative Milk Marketing Federation, Jubilant FoodWorks Limited, McDonald's Corporation y Yum! Brands, Inc. (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentos de la India

Doctor's Associate, Inc.

Gujarat Cooperative Milk Marketing Federation

Jubilant FoodWorks Limited

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Barbeque Nation Hospitality Ltd, Barista Coffee Company Limited, Coffee Day Enterprises Limited, Graviss Foods Private Limited, Haldiram Food Private Limited, Hotel Saravana Bhavan, Impresario Entertainment and Hospitality Pvt. Ltd., Mountain Trail Foods Private Limited, Rebel Foods, Restaurant Brands Asia Limited, Tata Starbucks Private Limited, Wow! Momo Foods Private Limited.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios de alimentos de la India

- Abril de 2023 Barista Coffee abrió su tienda número 350 en Udaipur y planea llegar a 500 en dos años.

- Marzo de 2023 MMG Group, propietario y operador de restaurantes McDonald's en el norte y el este de la India, anunció que invertirá entre 47,8 y 73,1 millones de dólares durante los próximos tres años en la remodelación de los establecimientos y la apertura de otros nuevos.

- Febrero de 2023 Rebel Foods adquirió el acuerdo de franquicia de Wendy's de Sierra Nevada para operar sus tiendas en toda la India. Rebel Foods tiene como objetivo abrir 150 nuevos restaurantes Wendy's fuera de línea durante la próxima década.

Informe del mercado de servicios de alimentos de la India índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

-

4.3 Marco normativo

- 4.3.1 India

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

-

5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

-

5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Barbeque Nation Hospitality Ltd

- 6.4.2 Barista Coffee Company Limited

- 6.4.3 Coffee Day Enterprises Limited

- 6.4.4 Doctor's Associate, Inc.

- 6.4.5 Graviss Foods Private Limited

- 6.4.6 Gujarat Cooperative Milk Marketing Federation

- 6.4.7 Haldiram Food Private Limited

- 6.4.8 Hotel Saravana Bhavan

- 6.4.9 Impresario Entertainment and Hospitality Pvt. Ltd.

- 6.4.10 Jubilant FoodWorks Limited

- 6.4.11 McDonald's Corporation

- 6.4.12 Mountain Trail Foods Private Limited

- 6.4.13 Rebel Foods

- 6.4.14 Restaurant Brands Asia Limited

- 6.4.15 Tata Starbucks Private Limited

- 6.4.16 Wow! Momo Foods Private Limited

- 6.4.17 Yum! Brands, Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios alimentarios de la India

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- India es un país diverso con una rica herencia culinaria y la gente está cada vez más dispuesta a experimentar con nuevas cocinas y experiencias gastronómicas. Esto ha llevado al crecimiento de restaurantes especializados que ofrecen experiencias gastronómicas únicas e innovadoras. Además de la cocina india, en la India también son populares otras cocinas, como la libanesa, la china y la japonesa. El número de pedidos de sushi aumentó un 50 % entre 2019 y 2021. La creciente popularidad de comer fuera de casa, los cambios en los estilos de vida y el aumento de la urbanización están impulsando el crecimiento del mercado de servicios de alimentos en la India. Más de 45 millones de indios prefirieron salir a comer a restaurantes en 2021.

- En 2022, alrededor del 24% de la población india era vegetariana y alrededor del 9% era vegana. Por lo tanto, los actores del servicio de alimentos ofrecen menús veganos para atender a las poblaciones vegetarianas y veganas de la India. Muchos restaurantes de comida rápida se están adaptando a esta tendencia y ofrecen menús veganos. Por ejemplo, Burger King, Pizza Hut, Taco Bell y KFC ofrecen platos veganos.

- El crecimiento de las cocinas en la nube en India se debe principalmente a la creciente demanda de servicios de entrega de alimentos, impulsada por factores como estilos de vida ajetreados, conveniencia y la pandemia de COVID-19. Otro factor que impulsa el crecimiento de las cocinas en la nube en la India es el auge de las plataformas digitales para pedidos y entregas de alimentos, como Swiggy y Zomato. Estas plataformas brindan una manera conveniente para que los clientes descubran y realicen pedidos entre una amplia gama de opciones de cocinas en la nube y para que las cocinas en la nube lleguen a una gran base de clientes sin necesidad de marketing ni publicidad extensos. Por lo tanto, se prevé que las cocinas en la nube registren el crecimiento más rápido durante el período previsto, con una tasa compuesta anual del 16,67% en valor.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción