Análisis del mercado de resina epoxi en la India

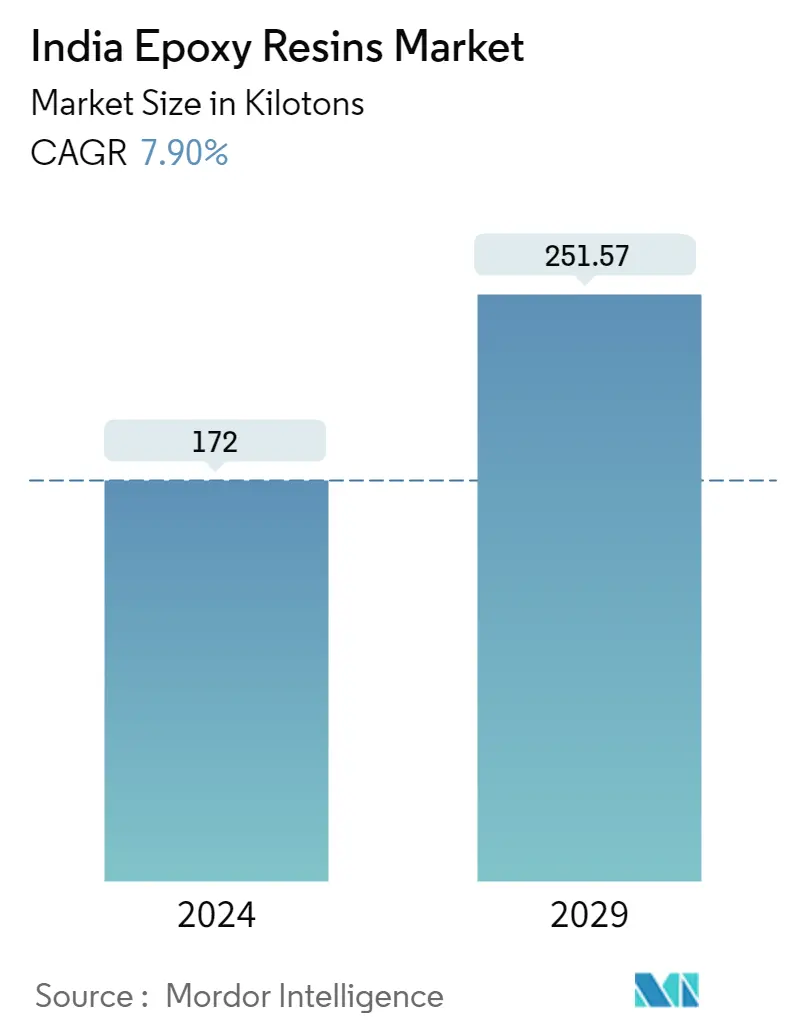

El tamaño del mercado de resinas epoxi de la India se estima en 172 kilotones en 2024 y se espera que alcance los 251,57 kilotones en 2029, creciendo a una tasa compuesta anual del 7,90% durante el período previsto (2024-2029).

Durante el período de pandemia debido a COVID-19, el mercado se vio profundamente afectado debido al bloqueo a nivel nacional, los estrictos mandatos de distanciamiento social y las interrupciones en la cadena de suministro. Esto provocó una paralización temporal en la producción y fabricación de diferentes productos como pinturas y revestimientos, adhesivos y selladores, etc., en los que se requieren resinas epoxi. Sin embargo, el crecimiento del mercado se está acelerando debido al apoyo del gobierno a varias industrias manufactureras en el período pospandémico.

- La creciente industria de la construcción y la creciente demanda de adhesivos y selladores de la industria automotriz son los factores que impulsan el crecimiento del mercado.

- Por otro lado, se espera que el peligroso impacto de las resinas epoxi obstaculice el crecimiento del mercado.

- La creciente adopción de resina epoxi reciclable y reformable actuará como una oportunidad de mercado en el período previsto.

Resina epoxi en las tendencias del mercado de la India

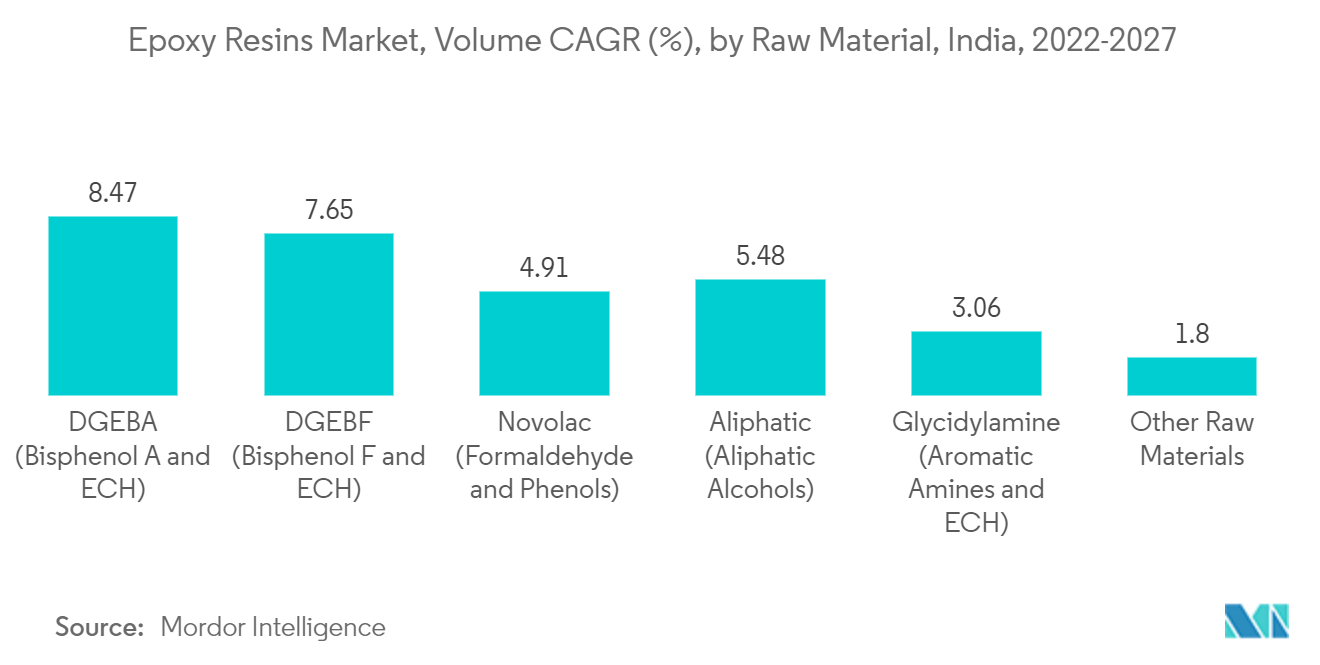

Demanda creciente de DGBEA (bisfenol F y ECH)

- Las resinas epoxi a base de bisfenol A-epiclorhidrina siguen siendo las más utilizadas. Las resinas epoxi se preparan haciendo reaccionar compuestos que contienen un grupo hidrógeno activo con epiclorhidrina, seguido de deshidrohalogenación.

- Las resinas epoxi basadas en diglicidiléter de bisfenol A (DGEBA) se utilizan con mayor frecuencia en formulaciones para adhesivos, recubrimientos, laminados y encapsulantes.

- Hoy en día, aproximadamente el 90% de los materiales de resina epoxi en todo el mundo se fabrican a partir de éter diglicidílico de bisfenol A (DGEBA). Esta resina ofrece características únicas como excelentes propiedades mecánicas, resistencia química y estabilidad de forma.

- Los policarbonatos y las resinas epoxi son los principales productos derivados del BPF. Estas resinas epoxi se producen utilizando el mismo método que se realiza para la DGEBA. Las resinas epoxi DGEBF (Bisfenol F) tienen menor viscosidad y mejores propiedades mecánicas y químicas que las DGEBA.

- Las resinas epoxi de bisfenol F se utilizan en una amplia variedad de aplicaciones, que incluyen recubrimientos, ingeniería civil, adhesivos, materiales aislantes eléctricos e intermedios reactivos. En particular, las resinas líquidas tienen baja viscosidad, por lo que destacan en trabajabilidad y moldeabilidad, lo que las hace adecuadas para muchas aplicaciones.

El segmento de pinturas y revestimientos dominará el mercado

- Se espera que el segmento de pinturas y revestimientos crezca más rápidamente en la industria india de resinas epoxi, debido a su uso generalizado en las industrias de la construcción, la automoción, la energía y la electrónica.

- Las resinas epoxi se utilizan como aglutinantes para aplicaciones de revestimiento para mejorar la durabilidad del revestimiento para aplicaciones de pisos y metales.

- India es uno de los países de más rápido crecimiento en los sectores manufactureros y en el crecimiento de maquinaria, lo que genera la necesidad de pinturas y revestimientos. El gobierno está brindando diversos beneficios a las empresas que establecen sus unidades de fabricación en el país y está formulando diversas políticas para impulsar el sector manufacturero. Por ejemplo, India esbozó un plan en agosto de 2021 para alcanzar su objetivo de 1 billón de dólares en exportaciones de productos manufacturados.

- Se estima que la industria india de pinturas factura alrededor de 6.708,33 millones de dólares. Asian Paints, el mayor actor nacional del mercado, opera diez instalaciones de producción en el país, mientras que Berger Paints utiliza 12 instalaciones de producción.

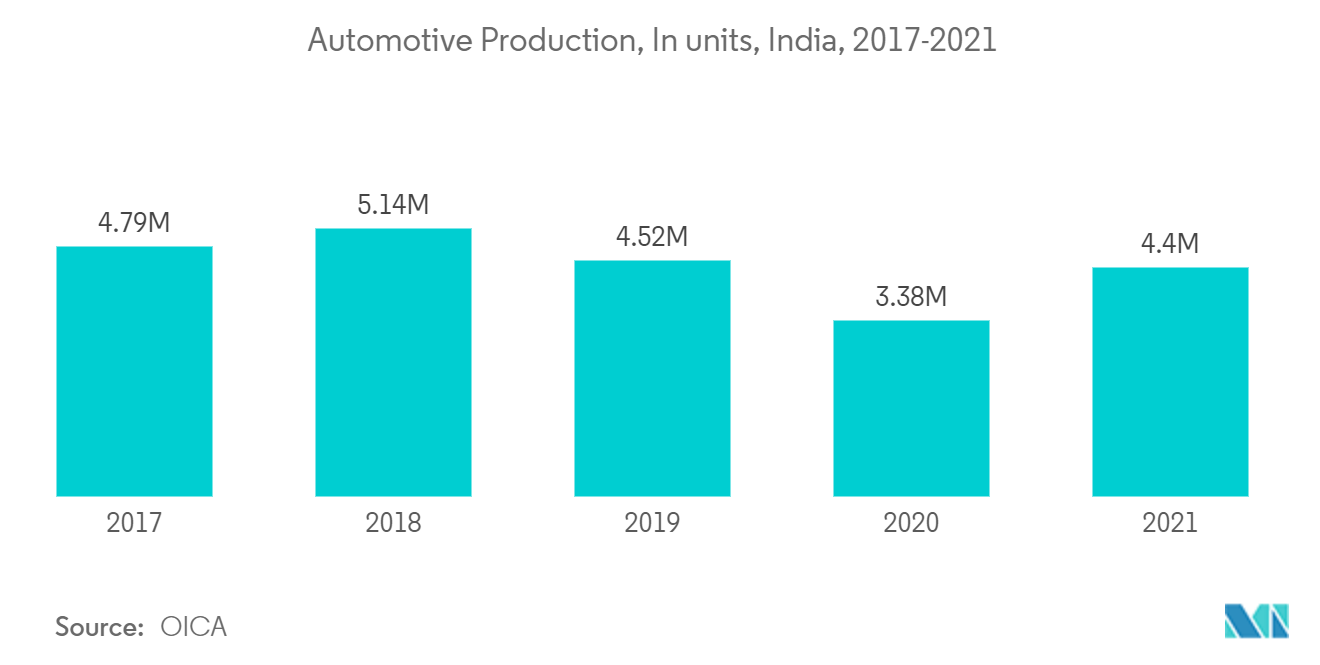

- Según la OICA, en 2021 se produjeron alrededor de 43.99.112 unidades de vehículos, lo que aumentó un 30% en comparación con las 33.81.819 unidades fabricadas en 2020.

- La producción de automóviles para vehículos de pasajeros (excepto BMW, Mercedes, Tata Motors y Volvo Auto), vehículos de tres y dos ruedas y cuatriciclos registró 2.214.745 unidades en octubre de 2021.

- Según el IBEF, el gobierno de la India espera que el sector del automóvil genere entre 8 y 10 mil millones de dólares para 2023 a través de inversiones locales y extranjeras.

- Se espera que estos factores impulsen la demanda de resinas epoxi en pinturas y revestimientos, aumentando así el crecimiento del mercado durante el período previsto.

Descripción general de la industria de la resina epoxi en la India

El mercado indio de resinas epoxi está parcialmente fragmentado, con la presencia de varios actores en el mercado. Algunas de las principales empresas del mercado de resinas epoxi de la India (sin seguir un orden concreto) son Aditya Birla Chemicals, Atul Ltd., KUKDO CHEMICAL Co. Ltd, Hexion y Huntsman International LLC, entre otras.

Resina epoxi en los líderes del mercado de la India

Huntsman International LLC

KUKDO CHEMICAL CO. LTD

Hexion Chemicals India Pvt. Ltd.

Aditya Birla Chemicals

Atul Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Resina epoxi en India Noticias del mercado

- En febrero de 2022, Hexion Holdings Corporation (Hexion) completó la venta de sus negocios de compuestos y revestimientos a base de epoxi, que incluyen las resinas epoxi especiales y las líneas de productos intermedios y resinas epoxi base, por aproximadamente 1.200 millones de dólares a Westlake Chemical Corporation.

- En abril de 2021, KUKDO Chemicals amplió su capacidad de producción de resinas epoxi con la construcción de la nueva fábrica Busan YD-128 con una capacidad anual de 100.000 toneladas.

Segmentación de la industria de resina epoxi en la India

Las resinas epoxi son compuestos poliméricos reforzados derivados de fuentes de petróleo, resultantes de un proceso reactivo que involucra unidades de epóxido. El mercado indio de resinas epoxi está segmentado por materia prima y aplicación. Por materia prima, el mercado se segmenta en DGBEA, DGBEF, Novolac, Alifático, Glicidilamina y Otras Materias Primas. El mercado está segmentado por aplicación en pinturas y revestimientos, adhesivos y selladores, compuestos, electricidad y electrónica, y otras aplicaciones. Para todos los segmentos anteriores, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| DGBEA (Bisfenol A y ECH) |

| DGBEF (Bisfenol F y ECH) |

| Novolac (Formaldehído y Fenoles) |

| Alifáticos (alcoholes alifáticos) |

| Glicidilamina (Aminas Aromáticas y ECH) |

| Otras materias primas |

| Pinturas y Recubrimientos |

| Adhesivos y selladores |

| Composicion |

| Electricidad y Electrónica |

| Otras aplicaciones |

| Materia prima | DGBEA (Bisfenol A y ECH) |

| DGBEF (Bisfenol F y ECH) | |

| Novolac (Formaldehído y Fenoles) | |

| Alifáticos (alcoholes alifáticos) | |

| Glicidilamina (Aminas Aromáticas y ECH) | |

| Otras materias primas | |

| Solicitud | Pinturas y Recubrimientos |

| Adhesivos y selladores | |

| Composicion | |

| Electricidad y Electrónica | |

| Otras aplicaciones |

Preguntas frecuentes sobre investigación de mercado de resina epoxi en la India

¿Qué tamaño tiene el mercado indio de resinas epoxi?

Se espera que el tamaño del mercado de resinas epoxi de la India alcance los 172,00 kilotones en 2024 y crezca a una tasa compuesta anual del 7,90% hasta alcanzar los 251,57 kilotones en 2029.

¿Cuál es el tamaño actual del mercado de Resinas epoxi de la India?

En 2024, se espera que el tamaño del mercado de resinas epoxi de la India alcance los 172,00 kilotones.

¿Quiénes son los actores clave en el mercado India Resinas epoxi?

Huntsman International LLC, KUKDO CHEMICAL CO. LTD, Hexion Chemicals India Pvt. Ltd., Aditya Birla Chemicals, Atul Ltd. son las principales empresas que operan en el mercado de resinas epoxi de la India.

¿Qué años cubre este mercado de resinas epoxi de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de resinas epoxi de la India se estimó en 159,41 kilotones. El informe cubre el tamaño histórico del mercado de Resinas epoxi de la India durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Resinas epoxi de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de resina epoxi en la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Resina epoxi en India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Resina epoxi en India incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.