Análisis del mercado de CMO de la India

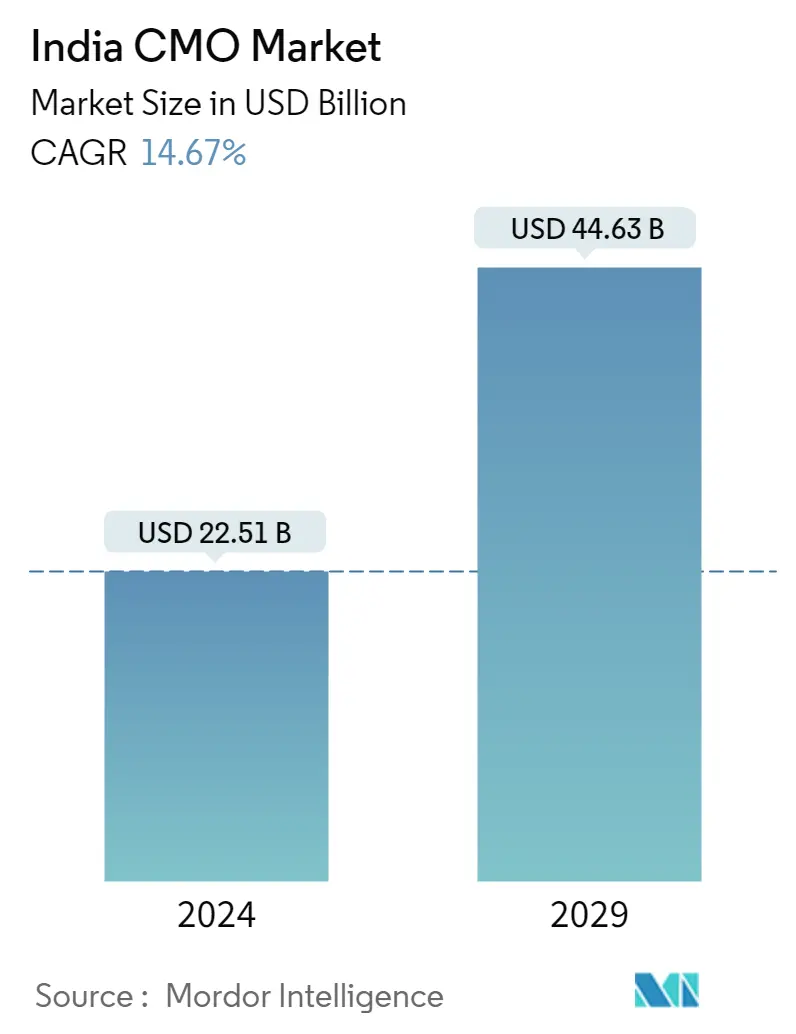

El tamaño del mercado de CMO de la India se estima en 22,51 mil millones de dólares en 2024, y se espera que alcance los 44,63 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 14,67% durante el período previsto (2024-2029).

El aumento de la demanda de medicamentos inyectables, especialmente en la investigación del cáncer, impulsará el crecimiento del mercado indio de fabricación por contrato de productos farmacéuticos. Los medicamentos inyectables ofrecen mayores rendimientos en comparación con otros tipos de formulación de medicamentos. Por lo tanto, se espera que un mayor retorno de la inversión y una mayor eficiencia terapéutica impulsen el crecimiento del segmento de formulaciones inyectables en el país.

- En las últimas décadas, la India ha dado un salto significativo en la producción farmacéutica, incluida la fabricación por contrato. Según la Asociación de Fabricantes de Medicamentos de la India, la industria farmacéutica CMO ofrece una importante oportunidad para las pequeñas y medianas empresas.

- Las industrias farmacéutica y de vacunas son muy vitales para la India. A nivel mundial, es el mayor proveedor de medicamentos genéricos. Alrededor del 60% de las vacunas del mundo provienen de la India, lo que aporta el 20% de los suministros a nivel mundial. India es el tercer país más grande del mundo tanto en volumen como en valor. Los medicamentos de venta libre, los genéricos, los API, las vacunas, los biosimilares y la fabricación de investigación personalizada son subsectores importantes del negocio farmacéutico indio (CRM).

- La ampliación de la síntesis de fármacos y los ensayos clínicos tardíos se han convertido en un protocolo adecuado en el país. Junto a ello, el DTAB (Drug Technical Advisory Board) también acordó conceder una exención a los estudios de última etapa (Fase III) de ciertos medicamentos en el país, que provienen de los mercados regulados de Estados Unidos y Europa. Este paso de incentivo se traduce en enormes ahorros de costos para las empresas farmacéuticas, aumentando así su enfoque en la India.

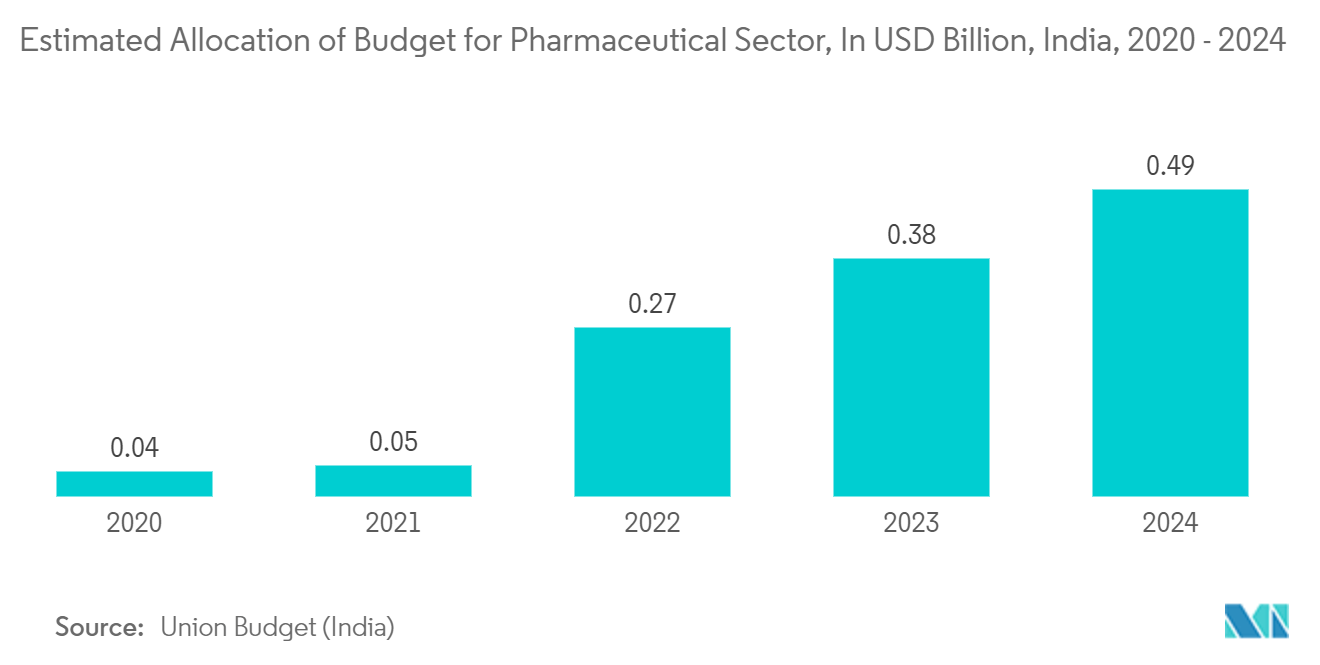

- El gobierno indio ha establecido varios programas para apoyar al sector farmacéutico. La iniciativa Fortalecimiento de la Industria Farmacéutica (SPI), con una inversión financiera total de 500 millones de rupias (64,5 millones de dólares), se centra en mejorar las instalaciones de infraestructura actuales. Las entradas de inversión extranjera directa (IED) en el sector farmacéutico y farmacéutico de la India alcanzaron los 1.414 millones de dólares entre el año fiscal 2021-22.

- Los productos farmacéuticos, las materias primas clave (KSM), los dispositivos médicos, los parques de medicamentos a granel y otras industrias tienen programas de incentivos vinculados a la producción (PLI) para apoyar a los fabricantes. El gobierno indio quiere impulsar la producción y la inversión en la industria farmacéutica del país a través del plan PLI. En los seis años comprendidos entre 2022 y 2027, se prevé que el plan produzca una venta adicional de INR 2,94 000 crore (USD 37,09 mil millones).

- Además, el país es un importante exportador de soluciones farmacéuticas. Por ejemplo, Estados Unidos depende de la India para importar servicios y establecer sus plantas en el país. Un sustancial 40% menos de costos de operación y producción es la razón por la que las empresas multinacionales consideran a la India para sus necesidades de subcontratación.

- Los principales factores que probablemente impidan la expansión del mercado durante el período proyectado incluyen la existencia de estrictas restricciones gubernamentales y una disminución en la aprobación de numerosas moléculas pequeñas y productos biológicos en regiones específicas de la nación. Además, la falta de tecnología moderna en las CDMO de pequeña escala aumenta la probabilidad de errores en los procesos, la posibilidad de mala calidad y las dificultades asociadas con el aumento de los precios, todo lo cual se prevé que limitará la expansión del mercado.

- La epidemia de COVID-19 ha sido en general buena para los servicios de fabricación por contrato. En el sector de fabricación de ensayos clínicos, donde las empresas de pequeña y mega capitalización utilizan una importante cartera de medicamentos y socios para hacer avanzar sus carteras, existen numerosas perspectivas para las CMO. La pandemia también ha aumentado la capacidad interna de las grandes farmacéuticas, ya que algunas han subcontratado algunos de sus productos actuales. La guerra entre Rusia y Ucrania también ha tenido un impacto en el ecosistema general del embalaje.

Tendencias del mercado de CMO de India

El segmento de medicamentos genéricos en dosis sólidas terminadas tiene una participación significativa en el mercado

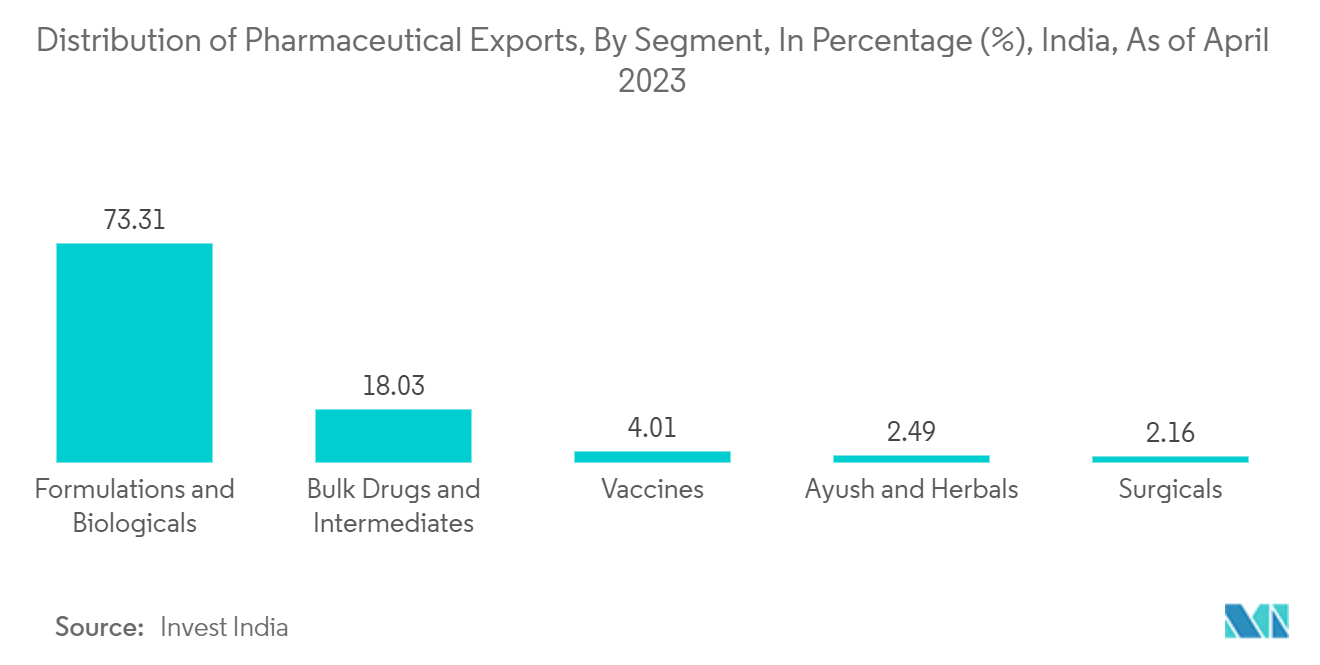

- El segmento de formulación de dosis sólidas domina principalmente el segmento de dosis terminadas en la India, debido a los menores costos de fabricación, el cumplimiento de patentes y la facilidad de mantenimiento. Las formas farmacéuticas sólidas, como tabletas, píldoras, cápsulas, polvos, etc., se encuentran entre los productos más adoptados en el país. El crecimiento de los medicamentos genéricos es uno de los principales factores que impulsan el crecimiento del segmento. India es el mayor exportador de medicamentos genéricos y representa aproximadamente el 20% de las exportaciones mundiales en volumen.

- Al producir 60.000 marcas genéricas diferentes en 60 categorías terapéuticas, la India es el mayor productor mundial de medicamentos genéricos y representa el 20% del suministro mundial. Una de las mayores historias de éxito de la medicina es la disponibilidad de medicamentos baratos contra el VIH en la India. India es uno de los principales productores mundiales de vacunas económicas. India es conocida como la farmacia del mundo porque sus medicamentos son populares a nivel mundial debido a su bajo costo y gran calidad.

- Además, los fabricantes de genéricos que producen versiones modificadas de medicamentos de molécula pequeña aprobados y sin patente están creando nuevas oportunidades globales. Estos llamados súper genéricos ofrecen una ventaja terapéutica que los distingue de los medicamentos genéricos convencionales. Por ejemplo, Ranbaxy Laboratories, con sede en la India, desarrolló una tableta de ciprofloxacina que se toma una vez al día y le otorgó la licencia a Bayer AG, con sede en Alemania.

Las exportaciones de medicamentos y productos farmacéuticos en Estados Unidos representan un crecimiento significativo del mercado

- Los medicamentos indios se exportan a más de 200 países en todo el mundo, siendo Estados Unidos el mercado clave. Según el RBI, el sector farmacéutico indio aporta alrededor del 2 por ciento del PIB de la India y alrededor del 8 por ciento de las exportaciones totales de mercancías del país.

- Los medicamentos genéricos representan el 20% del volumen de exportación mundial, lo que convierte a la India en el mayor proveedor de medicamentos genéricos a nivel mundial. En la fase de covid, las exportaciones de medicamentos y productos farmacéuticos de la India ascendieron a 3.760 millones de dólares entre abril de 2021 y mayo de 2021 (fuente IBEF).

- Estados Unidos, el Reino Unido y Rusia se encuentran entre los mayores importadores de la India con una participación del 29%, 3% y 2,4%, respectivamente, durante 2021-22. Las exportaciones de productos farmacéuticos de la India a EE. UU. en el año fiscal 21-22 fueron de 7.101,6 millones de dólares.

- Había 741 instalaciones que la USFDA había aprobado en agosto de 2021. Además, en diciembre de 2020, empresas indias habían ganado 4.346 ANDA. Debido a la epidemia de Covid, las inspecciones de la USFDA no se realizaron en los últimos años; sin embargo, han comenzado a ocurrir últimamente y se prevé que aumentarán aún más las exportaciones indias a los Estados Unidos.

- India tiene la mayor cantidad de empresas que cumplen con la FDA con instalaciones fuera de EE. UU. Más del 55% de las exportaciones de la India van a mercados fuertemente regulados, y ocho de cada 20 empresas globales de genéricos tienen su sede allí. Alrededor del 65-70% de las vacunas que necesita la Organización Mundial de la Salud (OMS) provienen de la India, el país que exporta la mayor cantidad de vacunas.

Descripción general de la industria de CMO de India

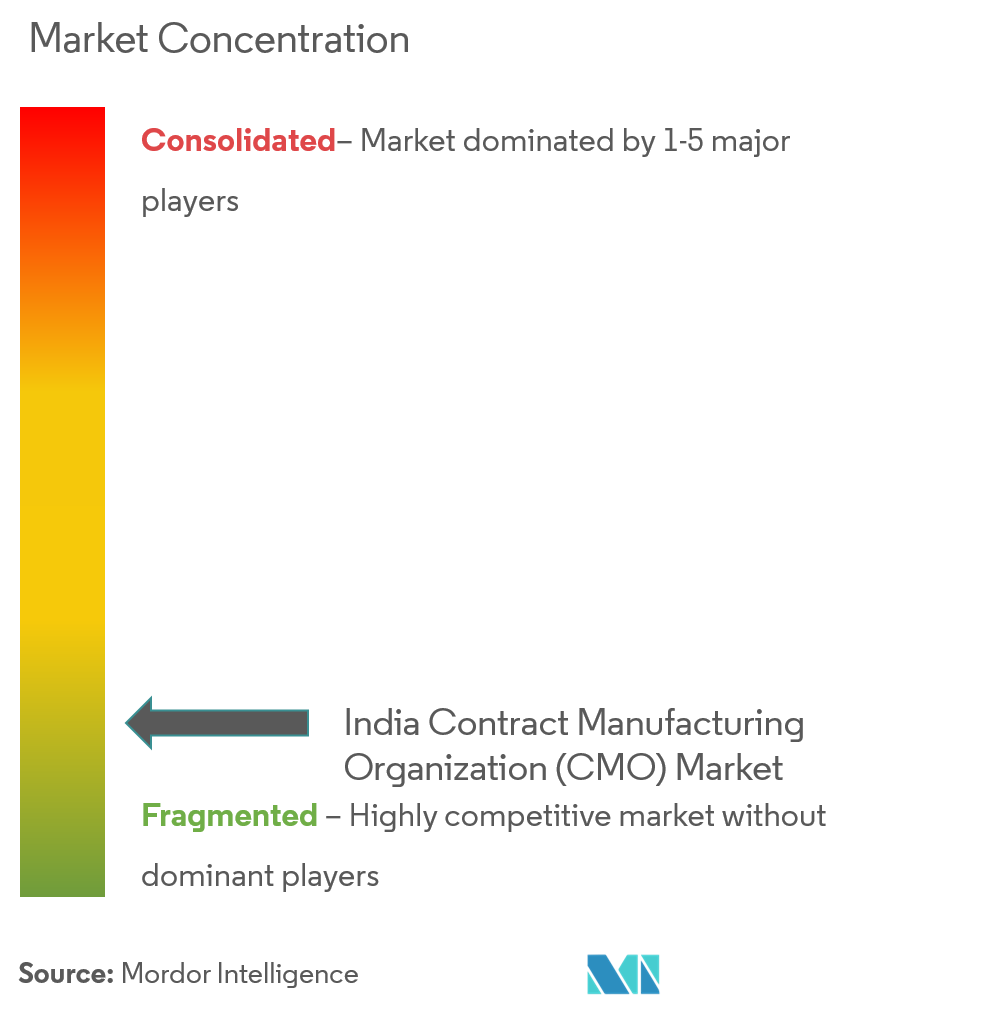

El mercado de organizaciones de fabricación por contrato (CMO) de la India está fragmentado y los principales proveedores representan una parte significativa del mercado total. Además de estos actores importantes, varios actores del mercado están invirtiendo en actividades de innovación y asociación para ganar una mayor participación de mercado. Por tanto, la intensidad de la rivalidad competitiva es alta. Los actores clave son Dr. Reddy's Laboratories, Cadila Healthcare Limited, Cipla Ltd., etc. Los desarrollos recientes en el mercado son:.

En julio de 2022, Cipla Limited informó que Endura Mass, una conocida marca de suplementos nutricionales en la categoría de aumento de peso de Medinnbelle Herbalcare Private Limited, fue adquirida por Cipla Health Limited (CHL), una subsidiaria de propiedad total y brazo de atención médica para el consumidor de la compañía.

En mayo de 2022, la empresa surcoreana HK inno. N Corporation y la empresa india Dr. Reddy's Laboratories formaron una asociación exclusiva para el suministro y comercialización de la nueva molécula patentada Tegoprazan de HK inno.N Corporation para enfermedades gastrointestinales en la India y seis importantes mercados emergentes.

Líderes del mercado de CMO de India

-

Dr. Reddy’s Laboratories

-

Cadila Healthcare Limited

-

MSN Laboratories Pvt Ltd

-

Cipla Ltd.

-

Akums Drugs and Pharmaceuticals Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado CMO de India

- En junio de 2022 Glenmark Pharmaceuticals presentó el medicamento de combinación de dosis fija (FDC) de vanguardia Indacaterol + Mometasona para pacientes con asma no controlada en la India. La empresa presentó este FDC con el nombre de Indamet. Glenmark es la primera empresa en la India en comercializar el innovador FDC de Indacaterol, un betaagonista de acción prolongada, y furoato de mometasona, un corticosteroide inhalado que ha sido autorizado por el Contralor General de Drogas de la India (DCGI).

- En mayo de 2022 Sun Pharma anunció que una de sus subsidiarias de propiedad total planea lanzar un fármaco oral de primera clase, el ácido bempedoico, en la India para reducir el colesterol de lipoproteínas de baja densidad (LDL). La compañía lanzará el medicamento bajo la marca 'Brillo'.

- En marzo de 2022 la empresa farmacéutica Themis Medicare Ltd., con sede en Mumbai, anunció que el Contralor General de Medicamentos de la India había aprobado su medicamento antiviral VIRALEX (DCGI). En pacientes leves a moderados de Covid-19, el medicamento ayuda en el tratamiento temprano de los síntomas clínicos, según los hallazgos de ensayos controlados aleatorios (ECA) doble ciego.

Segmentación de la industria CMO de India

El estudio de mercado rastrea los parámetros clave del mercado, los factores de influencia subyacentes en el crecimiento y los principales proveedores que operan en la industria, lo que respalda las estimaciones del mercado y las tasas de crecimiento durante el período de pronóstico. El estudio analiza más a fondo el impacto general de COVID-19 en el ecosistema.

El mercado de organizaciones de fabricación por contrato (CMO) de la India está segmentado por tipo de servicio (API e intermedios, dosis terminada). Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| API e intermedios | |

| Dosis terminada | Sólidos |

| Líquidos | |

| Semisólidos e inyectables |

| Por tipo de servicio | API e intermedios | |

| Dosis terminada | Sólidos | |

| Líquidos | ||

| Semisólidos e inyectables | ||

Preguntas frecuentes sobre investigación de mercado de CMO de India

¿Qué tamaño tiene el mercado de CMO de la India?

Se espera que el tamaño del mercado de CMO de la India alcance los 22,51 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 14,67% hasta alcanzar los 44,63 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de CMO de la India?

En 2024, se espera que el tamaño del mercado de CMO de la India alcance los 22,51 mil millones de dólares.

¿Quiénes son los actores clave en el mercado CMO de la India?

Dr. Reddy’s Laboratories, Cadila Healthcare Limited, MSN Laboratories Pvt Ltd, Cipla Ltd., Akums Drugs and Pharmaceuticals Limited son las principales empresas que operan en el mercado CMO de la India.

¿Qué años cubre este mercado de CMO de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de CMO de la India se estimó en 19,63 mil millones de dólares. El informe cubre el tamaño histórico del mercado de India CMO para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de India CMO para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la organización de fabricación por contrato en la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la organización de fabricación por contrato en la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la organización de fabricación por contrato en la India incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.