Tamaño del mercado indio de la construcción

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

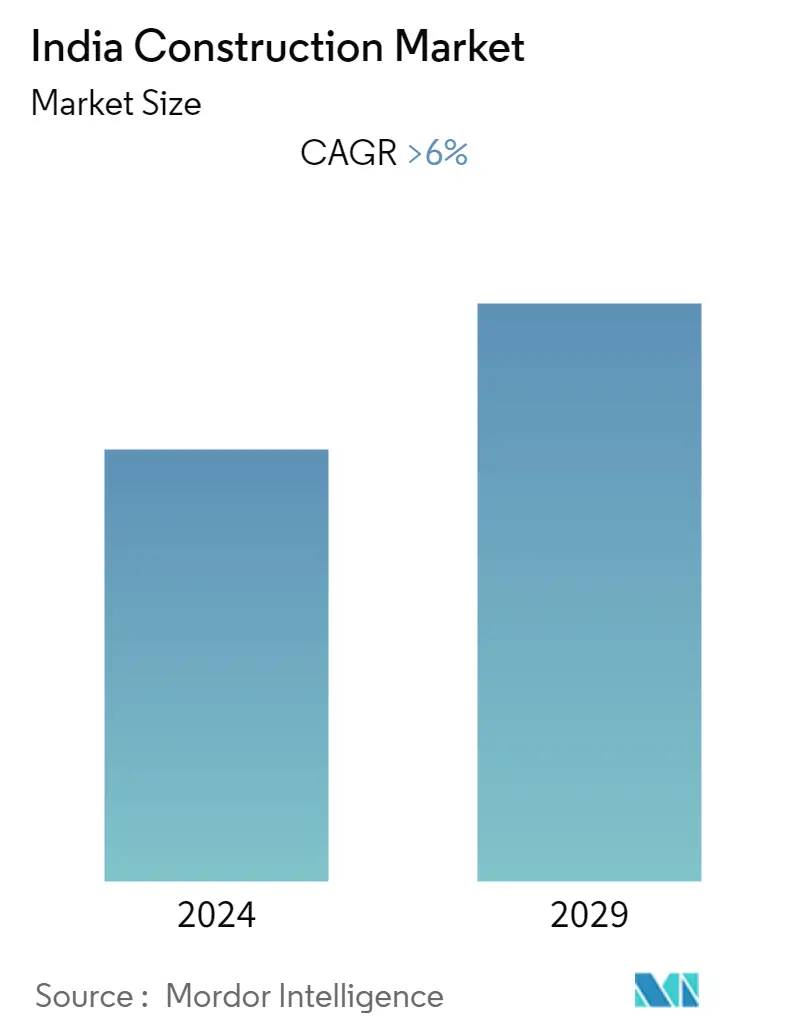

| CAGR | > 6.00 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de la construcción indio

El tamaño del mercado de la construcción de la India ronda los 639 mil millones de dólares en el año en curso y se prevé que registre una tasa compuesta anual de más del 6% durante el período previsto.

- Los principales promotores inmobiliarios están planeando el lanzamiento de terrenos cerca de las principales ciudades en su intento por aprovechar el aumento de la demanda en este segmento durante la pandemia. Después de Covid, los indios se dieron cuenta de la necesidad de espacios más grandes y, lo que es más importante, espacios abiertos. Las casas con trazado natural tienen más espacios abiertos y respirables que un apartamento.

- El aumento de la población exige más espacio para el alojamiento, especialmente en las ciudades de primer nivel. Para satisfacer la demanda, tanto los organismos gubernamentales como las empresas del sector privado han aumentado las actividades de construcción. En la India, el gobierno también está haciendo hincapié en el desarrollo de las zonas rurales. Estos son los factores clave que han estado impulsando el crecimiento del mercado de la construcción.

- El subsector de bienes raíces comerciales está posicionado para desarrollarse a medida que las personas regresan a sus lugares de trabajo y las empresas se adaptan a acuerdos laborales híbridos. A medida que más empresas envían a sus trabajadores a trabajar, hay un aumento gradual en la necesidad de espacio para oficinas comerciales.

- En Hyderabad, el desarrollo planificado se ha desarrollado uniformemente a lo largo de la carretera de circunvalación exterior y también está creciendo a lo largo de las principales autopistas. Actualmente, la zona sur de Hyderabad es testigo de la máxima tracción para el segmento de terrenos residenciales a lo largo del propuesto Pharma City Corridor y el aeropuerto internacional. El próximo metro mejorará la conectividad de esta parte con las zonas central y occidental. Los micromercados como Kothur, Shadnagar y Mahesshawaram han tomado la delantera en la demanda de suelo residencial en esta zona. El creciente interés en las parcelas residenciales en Hyderabad es visible en el crecimiento de los precios de la tierra, que han registrado un aumento del 21 por ciento en los precios después de la pandemia, que es el más alto en comparación con las 8 ciudades principales, también está impulsando el mercado de la construcción.

Tendencias del mercado de la construcción indio

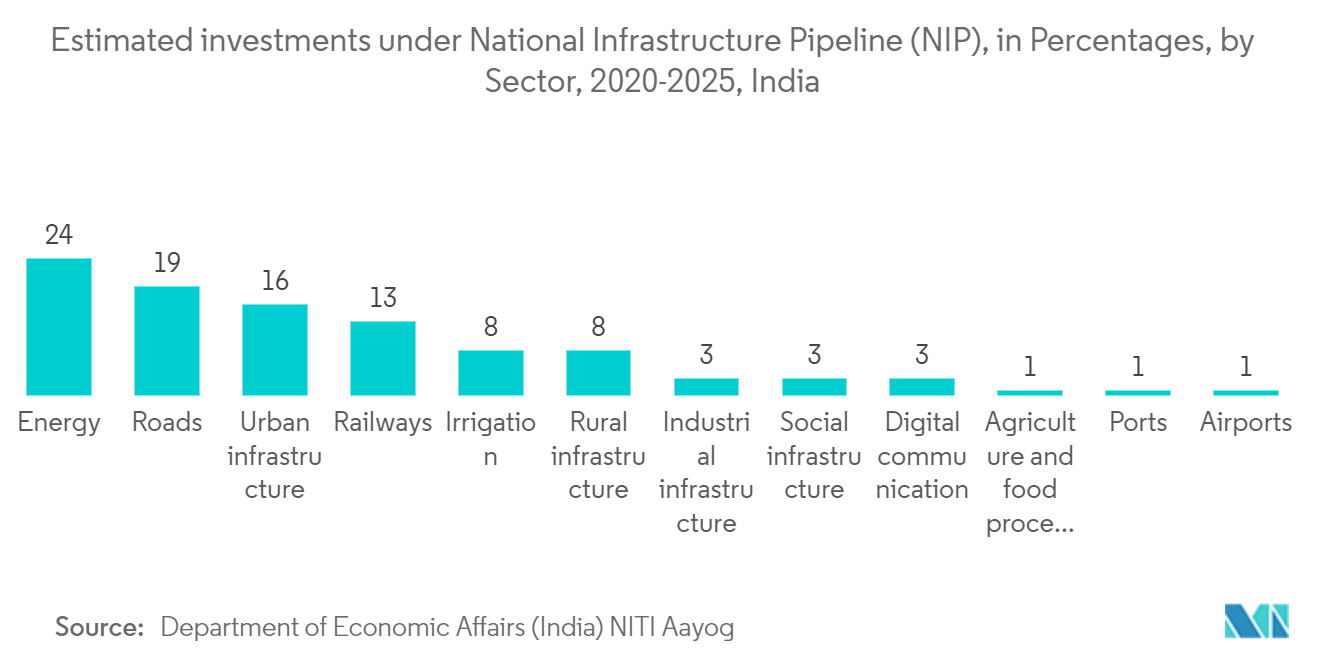

Los proyectos de infraestructura impulsan el mercado

Como parte del Programa Sagarmala, entre 2015 y 2035 se llevarán a cabo más de 610 proyectos con un costo total de 10,5 millones de dólares. Estos proyectos se centrarán en modernizar y construir nuevos puertos, mejorar la conectividad portuaria, impulsar la industrialización vinculada a los puertos y Fortalecimiento de comunidades costeras.

Bharatmala Pariyojana es un nuevo programa general de carreteras que se centra en mejorar la eficiencia del movimiento de carga y pasajeros en todo el país cerrando brechas críticas de infraestructura con intervenciones efectivas como el desarrollo de corredores económicos, corredores intermedios y rutas alimentadoras, mejora de la eficiencia de los corredores nacionales, y Carreteras de Conectividad Internacional, Carreteras de Conectividad Costera y Portuaria y Autopistas Green-field.

En 2022-2023, se implementará el Plan Maestro PM Gati Shakti para autopistas, lo que permitirá un tránsito más rápido. La red de carreteras nacionales se ampliaría en 25.000 kilómetros en 2022-203, a un costo de 20.000 millones de rupias (2417670 dólares estadounidenses).

En 2022, el sector vial de la India experimentó un enorme crecimiento a medida que se construyeron tramos adicionales de carreteras nacionales, así como la aprobación y finalización de varios proyectos y recaudación de fondos, lo que lo convirtió en un año mejor que el anterior. una red nacional multimodal integrada de transporte y logística, conectividad con terrenos aislados y difíciles; y descongestión de sitios clave en la red de carreteras.

El gobierno aprobó el desarrollo de 21 aeropuertos totalmente nuevos en el país en enero de 2022. El aeropuerto más grande del país se construirá en el área de Gautam Buddha Nagar en Uttar Pradesh. El Ministerio de Aviación Civil tiene intención de construir 21 aeropuertos adicionales en toda la India en los próximos años.

En los próximos cuatro o cinco años, la Autoridad de Aeropuertos de la India (AAI) planea crear nuevos aeropuertos, así como ampliar y mejorar muchos aeropuertos existentes a un costo de 338 millones de dólares. Comprende la ampliación y alteración de terminales existentes, la construcción de nuevas terminales, la ampliación o fortalecimiento de pistas, bloques técnicos, plataformas y torres de control de los Servicios de Navegación Aeroportuaria existentes. Además, para 2025, tres aeropuertos PPP (asociación público-privada) en Delhi, Bengaluru y Hyderabad habrán invertido 30.000 millones de rupias en planes de expansión.

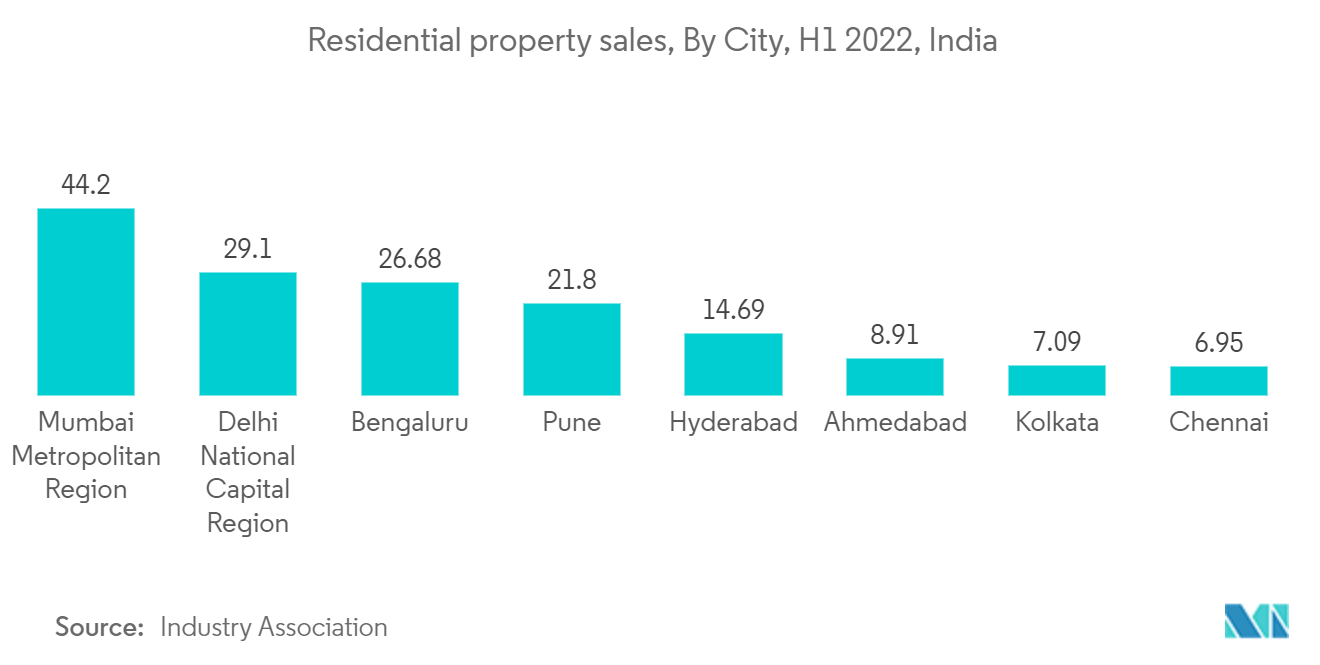

Aumento de las ventas de propiedades residenciales

En el primer semestre de 2022, se vendieron alrededor de 44.000 viviendas en Mumbai, el mercado inmobiliario residencial más exigente de la India. Según Knight Frank, las ocho áreas metropolitanas más grandes de la India registraron un aumento significativo en las ventas de viviendas. El inversor del mercado privado, Blackstone, que ha invertido significativamente en el sector inmobiliario indio (por un valor de 3,8 millones de rupias lakh (50 mil millones de dólares), busca invertir 1,7 millones de rupias adicionales (22 mil millones de dólares) para 2030.

Impulsado por una mayor transparencia y rentabilidad, hay un aumento de la inversión privada en el sector. El sector inmobiliario indio atrajo 5.000 millones de dólares en inversiones institucionales en 2020, lo que equivale al 93% de las transacciones registradas el año anterior. El segmento inmobiliario atrajo inversiones de capital privado por valor de Rs. 23.946 millones de rupias (3.241 millones de dólares) en 19 acuerdos en el cuarto trimestre del año fiscal 21. En el primer semestre de 2021, India registró inversiones por valor de 2.400 millones de dólares en activos inmobiliarios, un crecimiento interanual del 52%.

La construcción es el tercer sector en términos de entrada de IED. La IED en el sector (incluido el desarrollo y las actividades de construcción) ascendió a 54,17 mil millones de dólares entre abril de 2000 y marzo de 2022. Según un importante consultor inmobiliario, se espera que las inversiones institucionales en el sector inmobiliario indio aumenten un 4% hasta alcanzar Rs. 36.500 millones de rupias en 2021, impulsado por el creciente interés de los inversores por captar valoraciones atractivas en medio de la pandemia.

El mercado inmobiliario residencial en el tercer trimestre de 2022 ha tenido un comportamiento digno en las principales ciudades del país, tanto desde el punto de vista de las ventas como de los nuevos lanzamientos. Las nuevas lanzamientos de inmuebles residenciales se situaron en 83.241 unidades en el mes de julio. Trimestre de septiembre que supuso un aumento interanual del 11%. Sin embargo, secuencialmente, las ventas en el tercer trimestre cayeron un 15% desde 97.745 unidades en el trimestre anterior. Bengaluru registró el mayor crecimiento interanual en ventas con un 41%, un aumento del 5% con respecto al trimestre inmediatamente anterior, mientras que Pune fue testigo de un salto. del 9% en ventas.

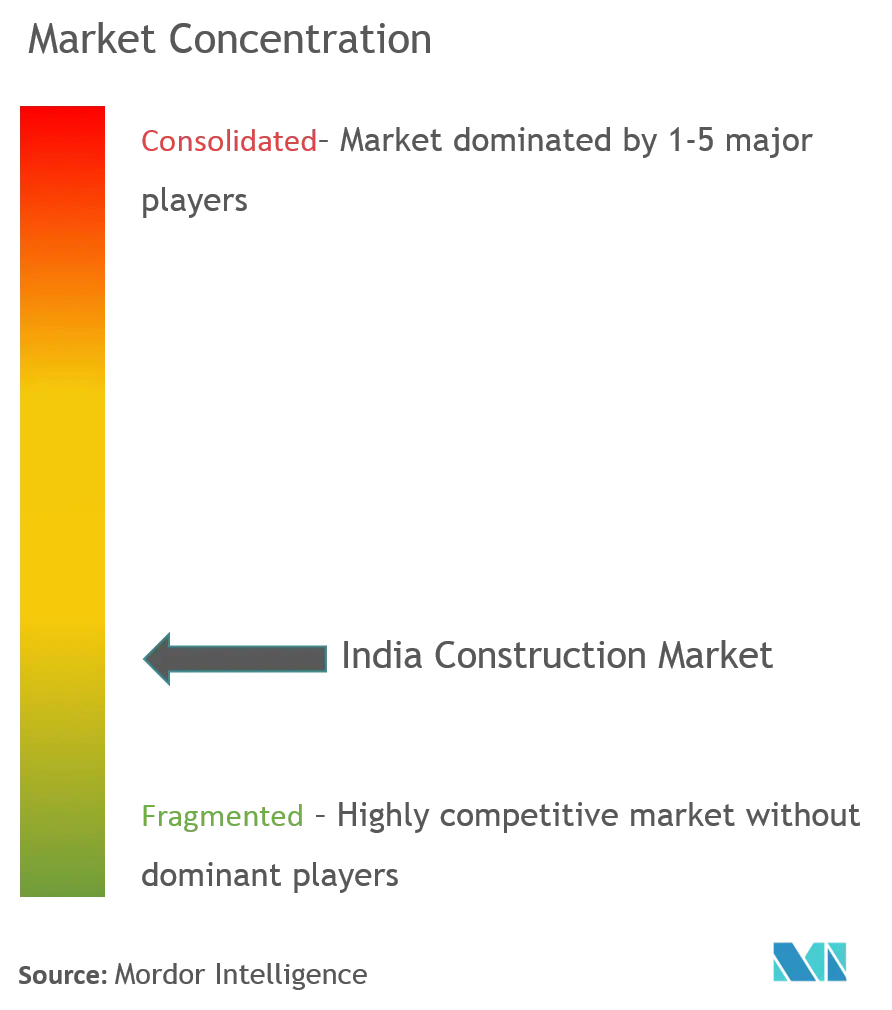

Descripción general de la industria de la construcción india

El mercado indio de la construcción es muy competitivo debido a la presencia de importantes actores locales e internacionales. Sin embargo, el mercado ofrece oportunidades para los pequeños y medianos actores debido al aumento de las inversiones gubernamentales en el sector. El mercado indio de la construcción presenta oportunidades de crecimiento durante el período previsto, lo que se espera que impulse aún más la competencia en el mercado. Los grandes actores compiten entre sí por una gran parte del mercado de la construcción indio. Esto hace que sea difícil ver una consolidación en el mercado.

Líderes del mercado indio de la construcción

-

L&T

-

Megha Engineering & Infrastructures Limited

-

Tata Projects

-

KEC International Limited

-

Shapoorji Pallonji Co. Pvt. Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la construcción indio

- Marzo de 2023 LT firmó un memorando de entendimiento con SLS Trust, una organización sin fines de lucro con sede en Odisha, para establecer un centro de capacitación en Badampahar, en el distrito Mayurbanj de Odisha. Estas instalaciones contarán con aulas, simuladores de última generación, patios para la formación práctica y alojamiento para los alumnos.

- Noviembre de 2022 MEIL está construyendo la primera refinería de petróleo totalmente nueva de Mongolia en Telangana. Megha Engineering Infrastructures Limited (MEIL) recibió una Carta de Adjudicación (LOA) para el Proyecto de Refinería de Mongolia, que incluye la construcción de la primera refinería de petróleo de Mongolia. MEIL construirá EPC-2 (Open Art Units, Utilities Offsites, Plant Buildings) y su EPC-3 (Captive Power Plants) en Mongolia a un costo de 790 millones de dólares. Engineers India Limited es el consultor de gestión de proyectos para este proyecto de asociación G2G. El proyecto forma parte de la iniciativa 'Gestión de asociaciones para el desarrollo' del Ministerio de Asuntos Exteriores del Gobierno de la India.

Informe del mercado indio de la construcción índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

2.1 Metodología de análisis

2.2 Fases de la investigación

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Escenario Actual del Mercado Económico y de la Construcción

4.2 Innovaciones Tecnológicas en el Sector de la Construcción

4.3 Información sobre el análisis de la cadena de suministro/cadena de valor

4.4 Impacto de las regulaciones e iniciativas gubernamentales en la industria

4.5 Revisión y comentario sobre el alcance de los planes gubernamentales de desarrollo de infraestructura

4.6 Comparación de métricas clave de la industria de la India con otros países

4.7 Comparación de las métricas de costos de construcción de la India con otros países

4.8 Impacto del COVID-19 en el Mercado

5. DINÁMICA DEL MERCADO

5.1 Conductores

5.2 Restricciones

5.3 Oportunidades

5.4 Análisis de las cinco fuerzas de Porter

5.4.1 El poder de negociacion de los proveedores

5.4.2 Poder de negociación de los consumidores/compradores

5.4.3 Amenaza de nuevos participantes

5.4.4 Amenaza de productos sustitutos

5.4.5 La intensidad de la rivalidad competitiva

6. SEGMENTACIÓN DE MERCADO

6.1 Por sectores

6.1.1 Construcción Comercial

6.1.2 Construcción residencial

6.1.3 Construcción Industrial

6.1.4 Construcción de infraestructura (transporte)

6.1.5 Construcción de energía y servicios públicos

7. PANORAMA COMPETITIVO

7.1 Descripción general de la concentración del mercado

7.2 Perfiles de empresa

7.2.1 L&T

7.2.2 Megha Engineering & Infrastructures Limited

7.2.3 Shapoorji Pallonji Co. Pvt. Ltd

7.2.4 Tata Projects

7.2.5 KEC International Limited

7.2.6 Afcons Infrastructure Ltd

7.2.7 Dilip Buildcon Limited

7.2.8 Hindustan Construction Co. Ltd

7.2.9 NCC Limited

7.2.10 Lodha Group*

8. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

9. GRANDES PROYECTOS DE DESARROLLO DE INFRAESTRUCTURA (DESCRIPCIÓN DEL PROYECTO, VALOR, UBICACIÓN, SECTOR, CONTRATISTAS)

9.1 Infraestructura existente

9.2 Proyectos en marcha

9.3 Próximos proyectos

10. APÉNDICE

11. DESCARGO DE RESPONSABILIDAD

Segmentación de la industria de la construcción india

La construcción es la instalación, mantenimiento y reparación de edificios y otras estructuras estacionarias, así como la construcción de carreteras e instalaciones de servicios que forman componentes fundamentales de las estructuras y son necesarios para su operación.

El mercado de la construcción de la India está segmentado por sector (construcción comercial, construcción residencial, construcción industrial, construcción de infraestructura (transporte) y construcción de energía y servicios públicos). El informe ofrece el tamaño del mercado y previsiones para el valor del mercado de la construcción indio (miles de millones de dólares) para todos los segmentos anteriores.

| Por sectores | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre la investigación del mercado de la construcción en la India

¿Cuál es el tamaño actual del mercado de la construcción de la India?

Se proyecta que el mercado de la construcción de la India registrará una tasa compuesta anual superior al 6% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de la construcción de la India?

L&T, Megha Engineering & Infrastructures Limited, Tata Projects, KEC International Limited, Shapoorji Pallonji Co. Pvt. Ltd. son las principales empresas que operan en el mercado de la construcción de la India.

¿Qué años cubre este mercado de la construcción de la India?

El informe cubre el tamaño histórico del mercado de la construcción de la India durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de la construcción de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de la construcción en la India

El mercado de la construcción indio está experimentando un aumento de la demanda, particularmente en el sector residencial, debido al crecimiento de la población y a una tendencia hacia espacios abiertos más grandes. Tanto entidades gubernamentales como empresas del sector privado están intensificando las actividades de construcción para atender esta demanda, con un enfoque específico en el desarrollo rural. La arquitectura comercial también está lista para expandirse a medida que las empresas se adaptan a modelos de trabajo híbridos y aumenta la necesidad de espacio para oficinas. Los proyectos de infraestructura, como el establecimiento de nuevos aeropuertos y autopistas, están impulsando el mercado, mientras que el sector inmobiliario residencial está presenciando un aumento en las ventas y nuevos lanzamientos. El mercado es ferozmente competitivo con importantes participantes locales e internacionales, pero también ofrece oportunidades para los pequeños y medianos actores debido a las crecientes inversiones gubernamentales. El informe completo está disponible para su descarga gratuita en formato PDF.