Análisis del mercado de pinturas y revestimientos para automóviles de la India

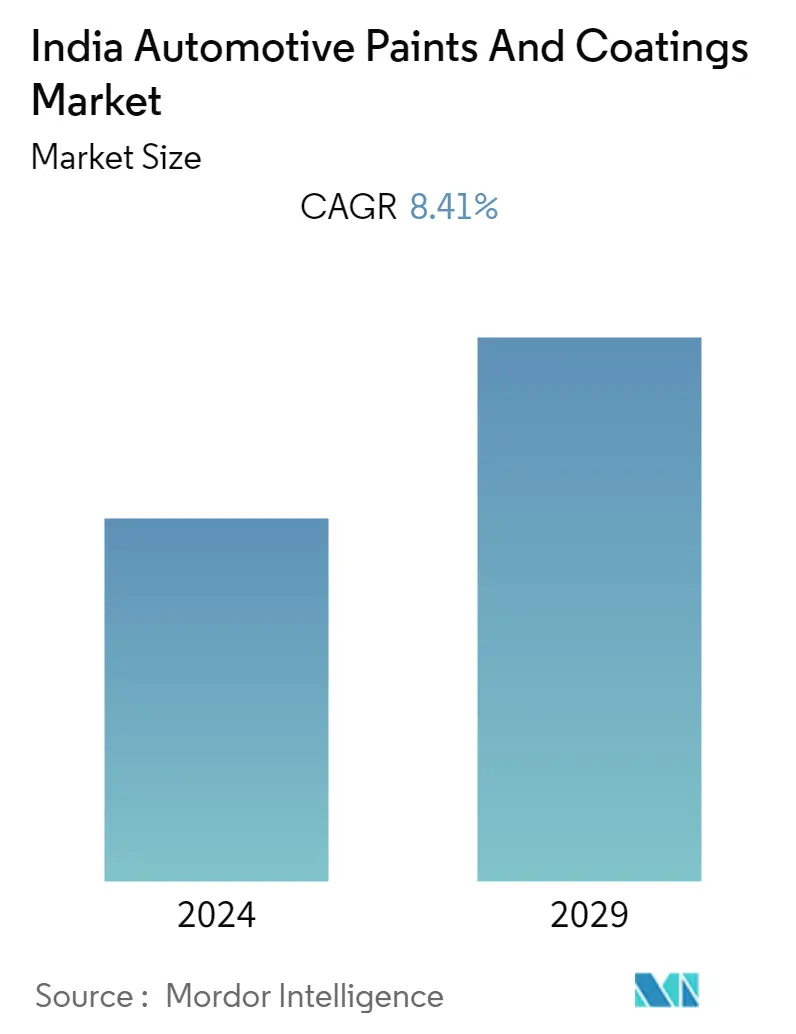

Se espera que el tamaño del mercado de pinturas y revestimientos automotrices de la India crezca de 608,17 millones de dólares en 2023 a 910,69 millones de dólares en 2028, con una tasa compuesta anual del 8,41% durante el período previsto (2023-2028).

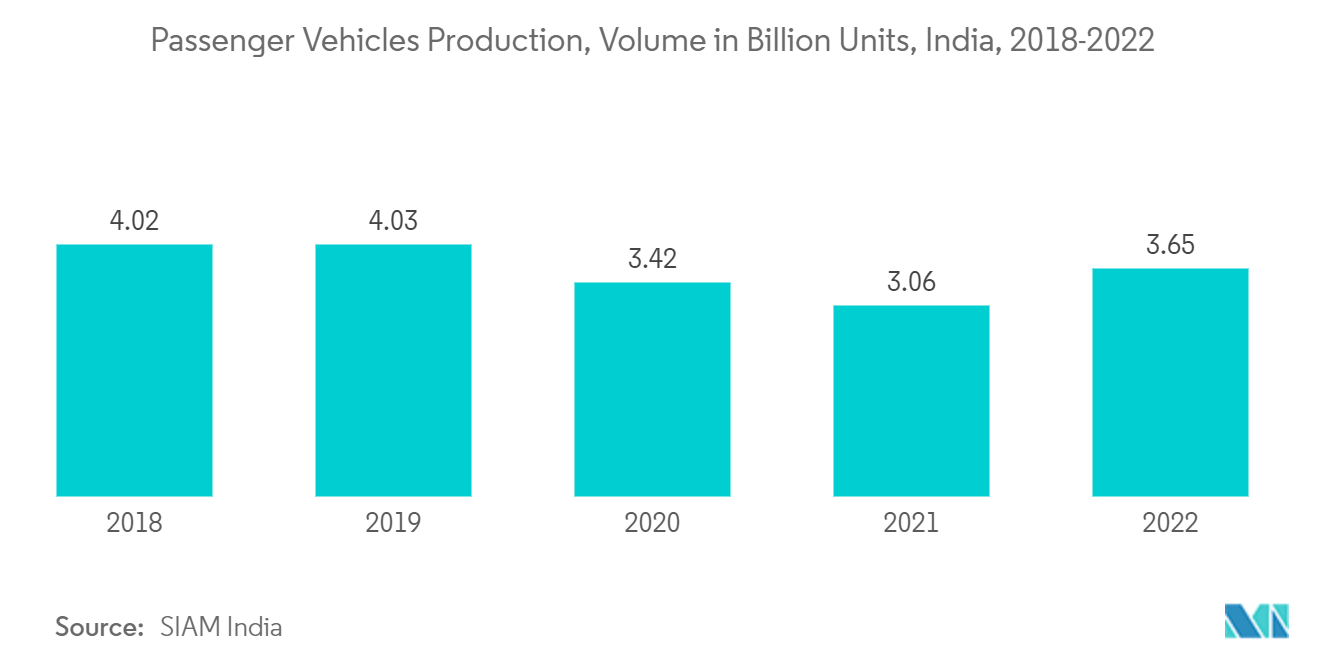

- El mercado experimentó un crecimiento sustancial en 2021 debido a la creciente producción de vehículos. El mercado de posventa de automóviles incluye la protección de la pintura. A pesar de las graves limitaciones de producción y los largos retrasos en las entregas, los fabricantes de automóviles entregaron 30,82 lakh de vehículos a los concesionarios en 2021, frente a 24,33 lakh en 2020. Con la creciente demanda de automóviles y el aumento de los servicios posventa para varios segmentos de automóviles, se espera que el mercado obtenga resultados positivos. crecimiento en los próximos años.

- Se espera que la demanda de recubrimientos funcionales y el aumento en el uso de recubrimientos de reacabado de automóviles impulsen el crecimiento del mercado.

- Las actuales perturbaciones geopolíticas en todo el mundo pueden alterar la cadena de suministro de componentes automotrices clave, lo que puede actuar como una restricción para el mercado.

- Se espera que la creciente demanda de vehículos eléctricos sea uno de los principales factores que brinden oportunidades al mercado estudiado en el período de pronóstico.

- Por tipo de resina, se espera que la resina de poliuretano domine el mercado estudiado durante el período de previsión.

Tendencias del mercado de pinturas y revestimientos para automóviles de la India

Tipo de resina de poliuretano para dominar el mercado

- Los poliuretanos son una amplia familia de polímeros que pueden adaptarse a una variedad de propósitos y desempeñan un papel importante en las industrias de la construcción, la automoción y la eléctrica.

- La imprimación, la capa intermedia y la pintura de acabado para automóviles son todos tipos de recubrimientos para automóviles. El depósito eléctrico catódico se utiliza en el 92% de las imprimaciones, según el procedimiento de recubrimiento (CED). Está compuesto en un 90% por pintura electroforética catódica. El rendimiento general de la pintura electroforética de poliuretano es bueno.

- Los recubrimientos de poliuretano brindan al exterior de los automóviles alto brillo, durabilidad, resistencia a los rayones y a la corrosión. También se utilizan para acristalar parabrisas y ventanas, aumentando la resistencia y proporcionando resistencia al empañamiento.

- La industria automotriz en la India es un indicador importante de qué tan bien se está desempeñando la economía india, ya que este sector desempeña un papel vital tanto en los avances tecnológicos como en la expansión macroeconómica. Según la India Brand Equity Foundation (IBEF), la producción anual de automóviles del país en el año fiscal 2022 fue de casi 22,93 millones.

- Además, en los primeros nueve meses de 2022, las ventas de automóviles de pasajeros en la India se mantuvieron fuertes debido a la acumulación de ahorros, junto con tasas de interés más bajas y una preferencia cada vez mayor por la movilidad personal, que convenció a los clientes a comprar automóviles nuevos. Como resultado, las matriculaciones de automóviles nuevos en la India crecieron alrededor de un 20,2% en los primeros tres trimestres de 2022 hasta alcanzar los 2,8 millones de unidades. Además, reformas gubernamentales como los programas Aatma Nirbhar Bharat y Make in India apoyaron la industria automotriz del país.

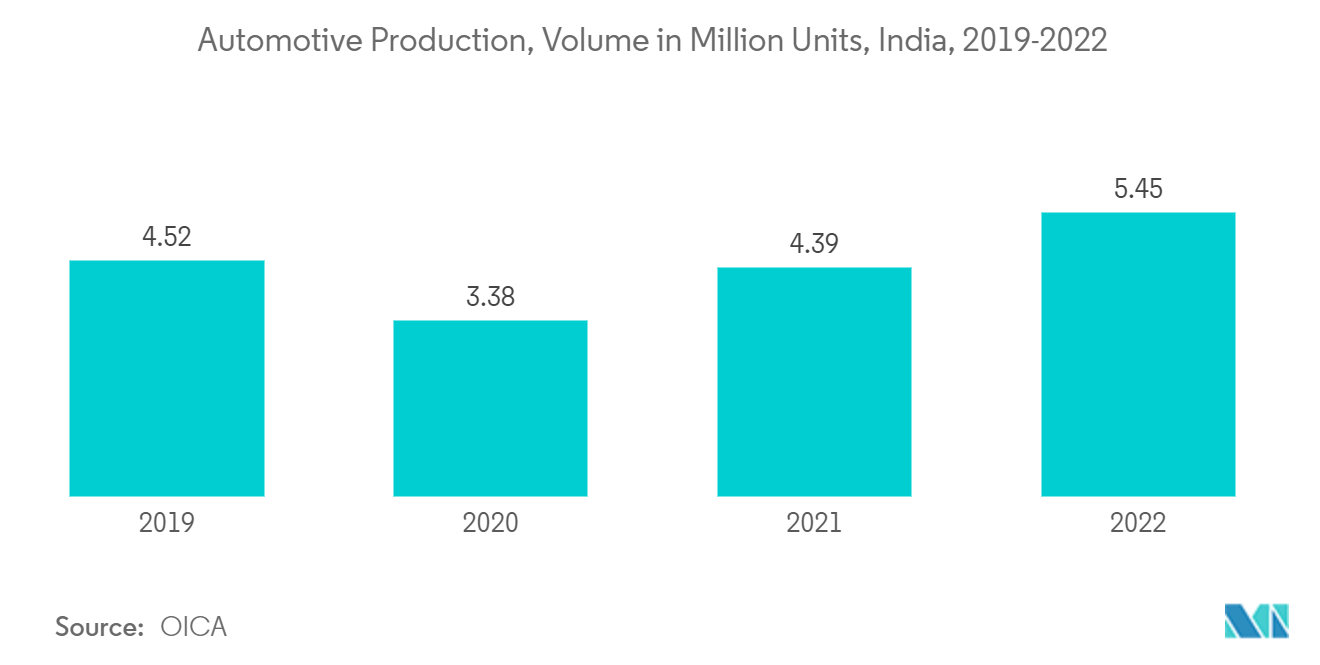

- Además, en India, durante el año fiscal 2021-22 (abril de 2021-marzo de 2022), según la Sociedad de Fabricantes de Automóviles de la India (SIAM), la industria automotriz del país produjo un total de 22.933.230 vehículos, en comparación con 22.655.609 unidades entre abril de 2020 y marzo. 2021. Además, según el Centro de Seguimiento de la Economía India (CMIE), la producción de automóviles aumentó a 193.629 unidades en julio de 2022 desde 169.519 unidades en junio de 2022. Es probable que estos factores aumenten la demanda del mercado estudiado.

- Debido a los factores antes mencionados, se espera que las pinturas y revestimientos de poliuretano dominen el mercado en los próximos años.

El reacabado de automóviles será testigo de un rápido crecimiento durante el período de pronóstico

- El sector automotriz ha sido uno de los mercados más grandes de la India y también ha crecido a un ritmo constante en los últimos años.

- El segmento de vehículos de dos ruedas, que representó más del 48% del mercado en 2021, domina el mercado de vehículos eléctricos del país. Según el Ministerio de Transporte por Carretera y Carreteras (MoRTH), se vendieron 3.29.190 vehículos eléctricos en el país, lo que representa un aumento del 168% en comparación con las ventas en 2020. En el año fiscal 2022-23, las ventas de vehículos eléctricos ya superaron el anterior. cifras del año, con ventas de alrededor de 4,43 lakh de unidades entre abril y diciembre. Se espera que alcance más de 6 lakh de unidades para el 31 de marzo de 2023.

- Además, según la OICA, en 2022 se produjeron alrededor de 5.456.857 vehículos, lo que aumentó un 24% en comparación con las 4.399.112 unidades fabricadas en 2021. Se espera que el creciente sector automotriz aumente el mercado durante el período de pronóstico. Además, es probable que las reformas del gobierno, como los programas Aatma Nirbhar Bharat y Make in India, impulsen la industria automotriz, lo que respaldará aún más la demanda de PFA en aplicaciones automotrices de alta gama.

- Además, el gobierno indio ha creado impulso a través de sus planes de adopción y fabricación más rápidas de vehículos híbridos y eléctricos. En algunos segmentos, el gobierno exige la adopción de vehículos eléctricos (EV), con la intención de alcanzar una penetración del 30% de los vehículos eléctricos para 2030. El plan crea incentivos para la demanda de vehículos eléctricos y respalda el despliegue de tecnologías y estaciones de carga en los centros urbanos. El gobierno se ha fijado el objetivo de que el 70% de todos los automóviles comerciales, el 30% de los automóviles privados, el 40% de los autobuses y el 80% de los vehículos de dos y tres ruedas vendidos en la India sean eléctricos para 2030.

- En 2022, las ventas de vehículos eléctricos de la India superaron el millón de unidades, registrando un aumento interanual de alrededor del 206% con respecto a las ventas de 2021. Con un total de aproximadamente 10.54.938, el año récord de ventas de vehículos eléctricos de la India en todos los segmentos de vehículos representó alrededor del 4,7% de las ventas totales de automóviles.

- Con el sector automotriz recuperándose del impacto de la pandemia COVID-19, se espera que el mercado indio de pinturas y recubrimientos para automóviles crezca durante el período previsto.

Descripción general de la industria de pinturas y revestimientos automotrices de la India

El mercado indio de pinturas y revestimientos para automóviles está parcialmente consolidado y sólo unos pocos actores importantes dominan el mercado. Algunas de las principales empresas son Akzo Nobel NV, PPG Asian Paints, Berger Paints India Limited, Kansai Nerolac Paints Limited y Nippon Paint (India) Company Limited.

Líderes del mercado de pinturas y revestimientos automotrices de la India

Akzo Nobel N.V.

Berger Paints India Limited

Kansai Nerolac Paints Limited

Nippon Paint (India) Company Limited

PPG Asian Paints

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pinturas y revestimientos automotrices de la India

- Mayo de 2022 BASF amplió su Centro de Aplicación de Recubrimientos Automotrices en el Centro de Tecnología de Recubrimientos en Mangalore, India, para impulsar su capacidad de servicio al cliente.

- Febrero de 2022 se amplió y mejoró la cooperación de larga data entre McLaren Racing y AkzoNobel. Se esperaba que el nuevo acuerdo plurianual se basara en la exitosa asociación de 13 años y explorara nuevas posibilidades de sostenibilidad, innovación técnica y desarrollo de productos.

Segmentación de la industria de pinturas y revestimientos automotrices de la India

La pintura y los revestimientos para automóviles se utilizan generalmente en automóviles y otros automóviles tanto para protección como para adorno. El mercado indio de pinturas y recubrimientos para automóviles está segmentado por tipo de resina, tecnología, capa y aplicación. Por tipo de resina, el mercado se segmenta en acrílico, poliuretano, epoxi y otros tipos de resina. Por tecnología, el mercado se segmenta en tecnologías a base de agua, a base de solventes, en polvo y otras tecnologías. Por capa, el mercado se segmenta en e-coat, imprimación, capa base y capa transparente. Por aplicación, el mercado se segmenta en OEM de automóviles y reacabado de automóviles. El informe ofrece el tamaño del mercado y previsiones para todos los segmentos anteriores en términos de ingresos (USD).

| Poliuretano |

| Epoxy |

| Acrílico |

| Otros tipos de resina |

| A base de disolvente |

| Llevado por barco |

| Polvo |

| Otras tecnologías |

| abrigo electrónico |

| Primer |

| Capa de base |

| Abrigo limpio |

| OEM automotriz |

| Repintado automotriz |

| Tipo de resina | Poliuretano |

| Epoxy | |

| Acrílico | |

| Otros tipos de resina | |

| Tecnología | A base de disolvente |

| Llevado por barco | |

| Polvo | |

| Otras tecnologías | |

| Capa | abrigo electrónico |

| Primer | |

| Capa de base | |

| Abrigo limpio | |

| Solicitud | OEM automotriz |

| Repintado automotriz |

Preguntas frecuentes sobre investigación de mercado de pinturas y revestimientos automotrices de la India

¿Cuál es el tamaño actual del mercado de Pinturas y revestimientos para automóviles de la India?

Se proyecta que el mercado de pinturas y revestimientos automotrices de la India registrará una tasa compuesta anual del 8,41% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de Pinturas y revestimientos para automóviles de la India?

Akzo Nobel N.V., Berger Paints India Limited, Kansai Nerolac Paints Limited, Nippon Paint (India) Company Limited, PPG Asian Paints son las principales empresas que operan en el mercado de pinturas y revestimientos automotrices de la India.

¿Qué años cubre este mercado de Pinturas y revestimientos automotrices de la India?

El informe cubre el tamaño histórico del mercado de Pinturas y revestimientos para automóviles de la India durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Pinturas y revestimientos para automóviles de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de pinturas y revestimientos automotrices de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de pinturas y revestimientos automotrices de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de pinturas y revestimientos automotrices de la India incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.