Tamaño del mercado de proteínas animales de la India

|

|

Período de Estudio | 2017 - 2029 |

|

|

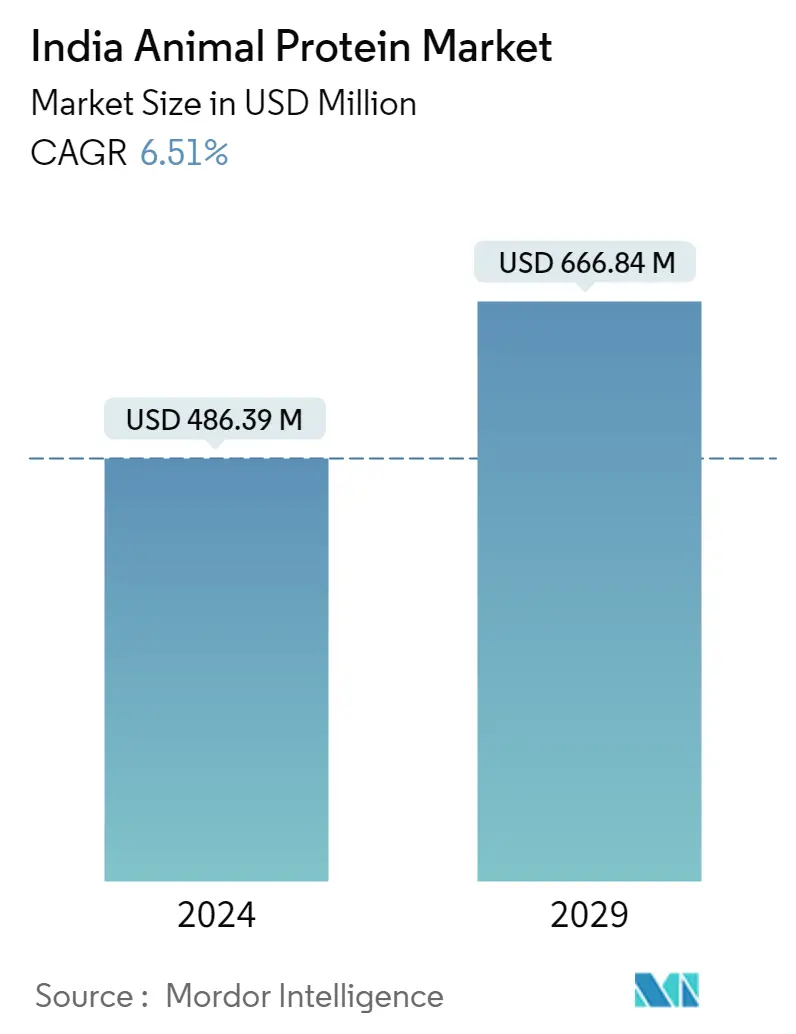

Volumen del mercado (2024) | USD 486.39 millones de dólares |

|

|

Volumen del mercado (2029) | USD 666.84 millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 6.51 % |

|

|

Crecimiento más rápido por usuario final | Cuidado Personal y Cosmética |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales de la India

El tamaño del mercado de proteína animal de la India se estima en 486,39 millones de dólares en 2024 y se espera que alcance los 666,84 millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,51% durante el período previsto (2024-2029).

La inclinación del consumidor hacia las comidas a base de proteínas domina el sector de alimentos y bebidas en todo el país.

- Por usuario final, el sector de alimentos y bebidas siguió siendo el más grande y se prevé que registre una tasa compuesta anual del 6,33%, en volumen, en el período previsto. La demanda fue liderada principalmente por la industria de los snacks debido al creciente número de profesionales que trabajan y su creciente inclinación hacia opciones de comidas saludables para llevar. Alrededor del 70% de los indios están dispuestos a centrarse en mejorar su salud e inmunidad en general y reducir el estrés y la ansiedad priorizando los cambios en la dieta.

- La pandemia de COVID-19 expuso la vulnerabilidad del sector regional de servicios de alimentos, lo que llevó aún más a los consumidores hacia el sector minorista. Esta tendencia benefició en gran medida al subsegmento de alimentos RTE/RTC, que experimentó un crecimiento de dos dígitos del 19,60% en volumen en 2020 en comparación con el año anterior. La pandemia impulsó aún más la demanda de productos alimenticios listos para cocinar, como comidas congeladas y pizzas, directamente posicionados para compensar el hecho de que los consumidores coman fuera de casa. Se espera que la demanda de proteínas continúe debido al creciente consumo de alimentos listos para el consumo en el país. Por lo tanto, se proyecta que el subsegmento de alimentos RTE/RTC registre una tasa compuesta anual del 6,71% durante el período previsto.

- Se espera que el segmento de cosmética y cuidado personal sea el que crezca más rápido y registre una tasa compuesta anual del 9,59% durante el período previsto. La necesidad de componentes totalmente naturales en el sector cosmético indio está impulsando las aplicaciones de proteína animal. Las funciones cada vez mayores de la proteína de suero, como suavizar la piel y acondicionar el cabello, también están impulsando la demanda en el mercado. Con el aumento de la demanda de ingredientes bioactivos por parte de los consumidores indios, los fabricantes están intentando incluir estos ingredientes en el sector.

Tendencias del mercado de proteína animal de la India

- Las crecientes preocupaciones sobre la nutrición infantil están impulsando el mercado

- Es probable que la creciente penetración del sector organizado de la panadería afecte al mercado

- Se prevé que las bebidas sin alcohol apoyen el crecimiento del mercado

- Tendencias de fortificación y envases innovadores para influir en el mercado de cereales para el desayuno

- La cocina casera está impulsando el mercado

- El creciente consumo per cápita y la infraestructura minorista impulsan el crecimiento del mercado

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- El aumento de la población geriátrica está impulsando el segmento

- La creciente preferencia por una dieta rica en proteínas influirá en el crecimiento del segmento

- Fuerte dominio de RTE/RTC en la industria alimentaria

- La opción de snacks más saludables está impulsando el mercado

- La creciente conciencia está aumentando la base de consumidores en el mercado.

- Piensos compuestos que respaldan la demanda de piensos para animales

- La premiumización y los ingredientes naturales están apoderándose de la ventaja del mercado en el segmento

Descripción general de la industria de proteínas animales de la India

El mercado de proteínas animales de la India está fragmentado las cinco principales empresas ocupan el 6,29%. Los principales actores de este mercado son Fonterra Co-operative Group Limited, Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC y Nakoda Dairy Private Limited (ordenados alfabéticamente).

Líderes del mercado de proteínas animales de la India

Fonterra Co-operative Group Limited

Glanbia PLC

Hilmar Cheese Company Inc.

Kerry Group PLC

Nakoda Dairy Private Limited

Other important companies include EnNutrica, Jellice Pioneer Private Limited, Nitta Gelatin Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas animales de la India

- Enero de 2021 Nitta Gelatin India ha introducido una gelatina de calidad fina estándar internacional en el negocio de hoteles, restaurantes y catering (HoReCa). La gelatina de grado superior se produce utilizando tecnología japonesa de acuerdo con las Buenas Prácticas de Fabricación (GMP) y el sistema de Análisis de Peligros y Puntos Críticos de Control (HACCP), en línea con las normas de higiene del Reglamento Europeo (CE). Esta gelatina se deriva de fuentes naturales que contienen todos los aminoácidos esenciales excepto el triptófano.

- Abril de 2020 Fonterra lanzó SureProteinTM Optibar 892, un aislado de proteína de suero que es más cohesivo y ayuda a afinar la textura y la composición mientras formula barras altas en proteínas y bajas en azúcar. Con este lanzamiento, la empresa pretende cubrir la tendencia aspiracional de 1 g de proteína por 1 g de composición tipo azúcar sin que las barras sean masticables.

- Julio de 2019 Nitta Gelatin India Limited obtuvo la certificación OHSAS para sus divisiones de gelatina y oseína, capturando una base de consumidores ampliada en el país y en los mercados internacionales a través de las exportaciones.

Informe del mercado de proteínas animales de la India índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Animal

2.3. Tendencias de producción

2.3.1. Animal

2.4. Marco normativo

2.4.1. India

2.5. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Tipo de proteína

3.1.1. Caseína y caseinatos

3.1.2. colágeno

3.1.3. Proteína de huevo

3.1.4. Gelatina

3.1.5. Proteína de insectos

3.1.6. Proteína láctea

3.1.7. Proteína de suero

3.1.8. Otra proteína animal

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Confitería

3.2.2.1.6. Productos lácteos y alternativos a los lácteos

3.2.2.1.7. Productos alimenticios RTE/RTC

3.2.2.1.8. Aperitivos

3.2.3. Cuidado Personal y Cosmética

3.2.4. Suplementos

3.2.4.1. Por subusuario final

3.2.4.1.1. Alimentos para bebés y fórmulas infantiles

3.2.4.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.4.1.3. Nutrición deportiva/rendimiento

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. EnNutrica

4.4.2. Fonterra Co-operative Group Limited

4.4.3. Glanbia PLC

4.4.4. Hilmar Cheese Company Inc.

4.4.5. Jellice Pioneer Private Limited

4.4.6. Kerry Group PLC

4.4.7. Nakoda Dairy Private Limited

4.4.8. Nitta Gelatin Inc.

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 14:

- VOLUMEN DEL MERCADO DE COSMÉTICOS Y CUIDADO PERSONAL, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA ANIMAL, GRAMOS, INDIA, 2017 - 2029

- Figura 16:

- PRODUCCIÓN DE MATERIA PRIMA DE PROTEÍNA ANIMAL, TONELADAS MÉTRICAS, INDIA, 2017 - 2021

- Figura 17:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, TONELADAS, INDIA, 2017 - 2029

- Figura 18:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USD, INDIA, 2017-2029

- Figura 19:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 20:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, USD, INDIA, 2017-2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, INDIA, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUMEN DEL MERCADO DE CASEÍNA Y CASEINATOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 24:

- VALOR DEL MERCADO DE CASEÍNA Y CASEINATOS, USD, INDIA, 2017-2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE CASEÍNA Y CASEINATOS POR USUARIO FINAL, % DE CASEÍNA Y CASEINATOS, INDIA, 2022 VS 2029

- Figura 26:

- VOLUMEN DEL MERCADO DE COLÁGENO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 27:

- VALOR DEL MERCADO DE COLÁGENO, USD, INDIA, 2017 - 2029

- Figura 28:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, % DE COLÁGENO, INDIA, 2022 VS 2029

- Figura 29:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE HUEVO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE PROTEÍNA DE HUEVO, USD, INDIA, 2017-2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE HUEVO POR USUARIO FINAL, % DE PROTEÍNA DE HUEVO, INDIA, 2022 VS 2029

- Figura 32:

- VOLUMEN DEL MERCADO DE GELATINA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 33:

- VALOR DEL MERCADO DE GELATINA, USD, INDIA, 2017 - 2029

- Figura 34:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE GELATINA POR USUARIO FINAL, % DE GELATINA, INDIA, 2022 VS 2029

- Figura 35:

- VOLUMEN DEL MERCADO DE PROTEÍNAS DE INSECTOS, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 36:

- VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS, USD, INDIA, 2017-2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS POR USUARIO FINAL, % DE PROTEÍNAS DE INSECTOS, INDIA, 2022 VS 2029

- Figura 38:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE LA LECHE, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 39:

- VALOR DEL MERCADO DE PROTEÍNA LÁCTEA, USD, INDIA, 2017-2029

- Figura 40:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE LECHE POR USUARIO FINAL, % DE PROTEÍNA DE LECHE, INDIA, 2022 VS 2029

- Figura 41:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 42:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, INDIA, 2017-2029

- Figura 43:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % DE PROTEÍNA DE SUERO, INDIA, 2022 VS 2029

- Figura 44:

- VOLUMEN DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 45:

- VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, USD, INDIA, 2017 - 2029

- Figura 46:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES POR USUARIO FINAL, % DE OTRAS PROTEÍNAS ANIMALES, INDIA, 2022 VS 2029

- Figura 47:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 48:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, USD, INDIA, 2017-2029

- Figura 49:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, %, INDIA, 2017 VS 2023 VS 2029

- Figura 50:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, %, INDIA, 2017 VS 2023 VS 2029

- Figura 51:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, ALIMENTACIÓN ANIMAL, INDIA, 2017-2029

- Figura 52:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, ALIMENTACIÓN ANIMAL, INDIA, 2017-2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE ALIMENTACIÓN ANIMAL, INDIA, 2022 VS 2029

- Figura 54:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 55:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, INDIA, 2017 - 2029

- Figura 56:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 57:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 58:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, PANADERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 59:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, PANADERÍA, USD, INDIA, 2017-2029

- Figura 60:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE PANADERIA, INDIA, 2022 VS 2029

- Figura 61:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, BEBIDAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 62:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, BEBIDAS, USD, INDIA, 2017 - 2029

- Figura 63:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE BEBIDAS, INDIA, 2022 VS 2029

- Figura 64:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 65:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CEREALES PARA EL DESAYUNO, USD, INDIA, 2017 - 2029

- Figura 66:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CEREALES PARA EL DESAYUNO, INDIA, 2022 VS 2029

- Figura 67:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 68:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CONDIMENTOS/SALSAS, USD, INDIA, 2017 - 2029

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CONDIMENTOS/SALSAS, INDIA, 2022 VS 2029

- Figura 70:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CONFITERÍA, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CONFITERÍA, USD, INDIA, 2017 - 2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CONFITERÍA, INDIA, 2022 VS 2029

- Figura 73:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, USD, INDIA, 2017 - 2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, INDIA, 2022 VS 2029

- Figura 76:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 77:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, INDIA, 2017 - 2029

- Figura 78:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, INDIA, 2022 VS 2029

- Figura 79:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, SNACKS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 80:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, SNACKS, USD, INDIA, 2017 - 2029

- Figura 81:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE BOCADILLOS, INDIA, 2022 VS 2029

- Figura 82:

- VOLUMEN DEL MERCADO DE PROTEÍNAS ANIMALES, CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2017 - 2029

- Figura 83:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2017 - 2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CUIDADO PERSONAL Y COSMÉTICOS, INDIA, 2022 VS 2029

- Figura 85:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 86:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE SUPLEMENTOS, USD, INDIA, 2017-2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE SUPLEMENTOS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 88:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE SUPLEMENTOS, %, INDIA, 2017 VS 2023 VS 2029

- Figura 89:

- VOLUMEN DEL MERCADO DE PROTEÍNAS ANIMALES, ALIMENTOS Y PREPARADOS PARA BEBÉS, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 90:

- VALOR DEL MERCADO DE PROTEÍNAS ANIMALES, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, USD, INDIA, 2017-2029

- Figura 91:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, INDIA, 2022 VS 2029

- Figura 92:

- VOLUMEN DEL MERCADO DE PROTEÍNAS ANIMALES, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 93:

- VALOR DEL MERCADO DE PROTEÍNAS ANIMALES, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, INDIA, 2017-2029

- Figura 94:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, INDIA, 2022 VS 2029

- Figura 95:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, INDIA, 2017 - 2029

- Figura 96:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, INDIA, 2017 - 2029

- Figura 97:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, INDIA, 2022 VS 2029

- Figura 98:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE PROTEÍNA ANIMAL DE LA INDIA, 2017 - 2022

- Figura 99:

- ESTRATEGIAS MÁS ADOPTADAS, RECUENTO, INDIA, 2017 - 2022

- Figura 100:

- PARTICIPACIÓN DEL VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE PROTEÍNA ANIMAL DE LA INDIA, 2021

Segmentación de la industria de proteínas animales de la India

La caseína y los caseinatos, el colágeno, la proteína de huevo, la gelatina, la proteína de insectos, la proteína de la leche y la proteína de suero están cubiertos como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Por usuario final, el sector de alimentos y bebidas siguió siendo el más grande y se prevé que registre una tasa compuesta anual del 6,33%, en volumen, en el período previsto. La demanda fue liderada principalmente por la industria de los snacks debido al creciente número de profesionales que trabajan y su creciente inclinación hacia opciones de comidas saludables para llevar. Alrededor del 70% de los indios están dispuestos a centrarse en mejorar su salud e inmunidad en general y reducir el estrés y la ansiedad priorizando los cambios en la dieta.

- La pandemia de COVID-19 expuso la vulnerabilidad del sector regional de servicios de alimentos, lo que llevó aún más a los consumidores hacia el sector minorista. Esta tendencia benefició en gran medida al subsegmento de alimentos RTE/RTC, que experimentó un crecimiento de dos dígitos del 19,60% en volumen en 2020 en comparación con el año anterior. La pandemia impulsó aún más la demanda de productos alimenticios listos para cocinar, como comidas congeladas y pizzas, directamente posicionados para compensar el hecho de que los consumidores coman fuera de casa. Se espera que la demanda de proteínas continúe debido al creciente consumo de alimentos listos para el consumo en el país. Por lo tanto, se proyecta que el subsegmento de alimentos RTE/RTC registre una tasa compuesta anual del 6,71% durante el período previsto.

- Se espera que el segmento de cosmética y cuidado personal sea el que crezca más rápido y registre una tasa compuesta anual del 9,59% durante el período previsto. La necesidad de componentes totalmente naturales en el sector cosmético indio está impulsando las aplicaciones de proteína animal. Las funciones cada vez mayores de la proteína de suero, como suavizar la piel y acondicionar el cabello, también están impulsando la demanda en el mercado. Con el aumento de la demanda de ingredientes bioactivos por parte de los consumidores indios, los fabricantes están intentando incluir estos ingredientes en el sector.

| Tipo de proteína | |

| Caseína y caseinatos | |

| colágeno | |

| Proteína de huevo | |

| Gelatina | |

| Proteína de insectos | |

| Proteína láctea | |

| Proteína de suero | |

| Otra proteína animal |

| Usuario final | ||||||||||||

| Alimentación animal | ||||||||||||

| ||||||||||||

| Cuidado Personal y Cosmética | ||||||||||||

|

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.