Tamaño y Participación del Mercado de Peróxido de Hidrógeno

Análisis del Mercado de Peróxido de Hidrógeno por Mordor Intelligence

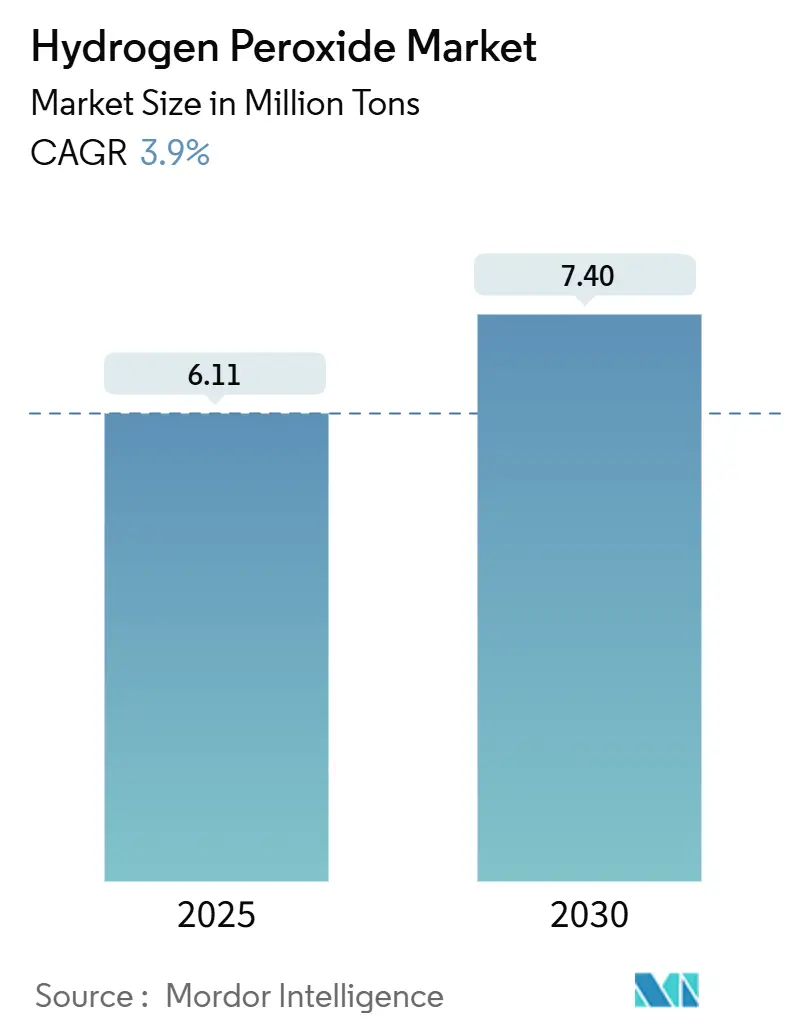

El mercado de peróxido de hidrógeno se sitúa en 6,11 millones de toneladas en 2025 y se proyecta que alcance 7,40 millones de toneladas en 2030, registrando una TCAC del 3,9%. El impulso continúa proviniendo del blanqueado de pulpa y papel, pero la fabricación de semiconductores, el tratamiento avanzado de aguas residuales y los propelentes aeroespaciales verdes están agregando nuevas capas de demanda que elevan los precios de venta promedio. Las adiciones de capacidad en Asia-Pacífico, los lanzamientos de productos bajos en carbono en Europa y los protocolos de higiene global más estrictos están reforzando una pista de crecimiento estable incluso cuando las fluctuaciones de precios de materias primas y las clasificaciones de peligro más estrictas moderan los márgenes de beneficio. Los principales proveedores están ampliando las líneas de producción ultra-puras, invirtiendo en tecnologías de generación in situ y firmando acuerdos de compra con clientes de electrónicos para asegurar volúmenes a largo plazo en el mercado de peróxido de hidrógeno.

Aspectos Clave del Informe

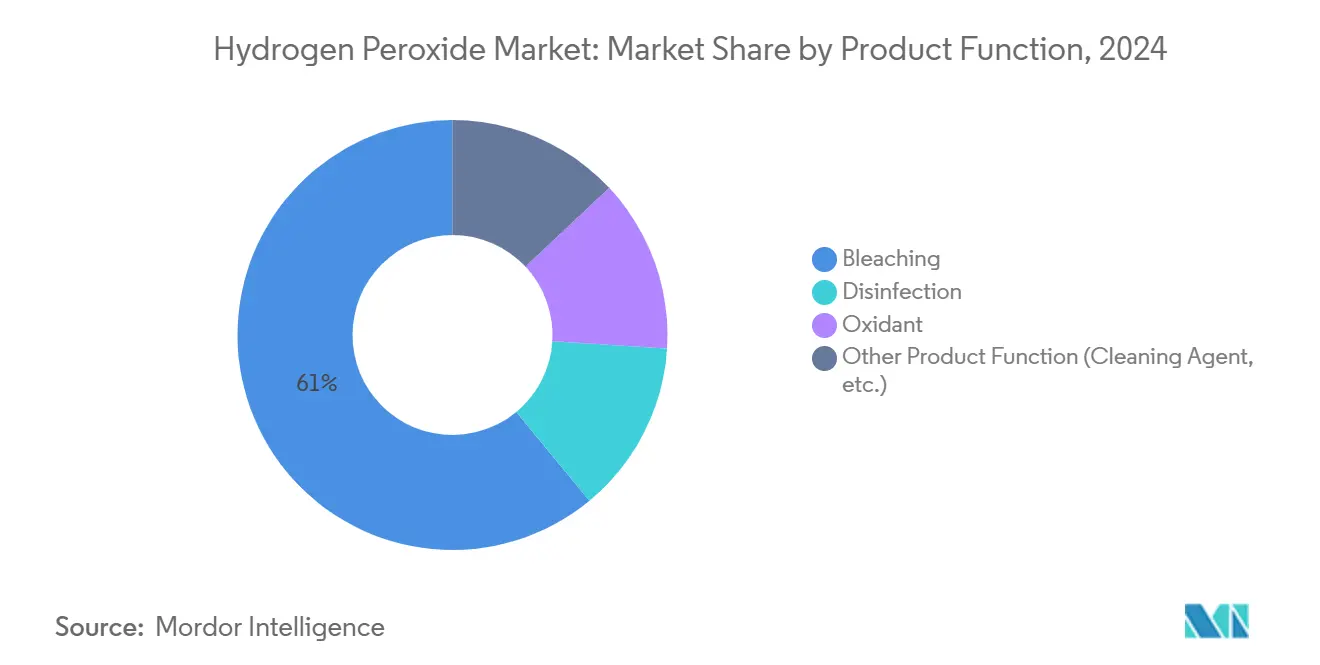

- Por función del producto, el blanqueado lideró con 61% de participación de ingresos en 2024, mientras que los desinfectantes se pronostican expandirse a una TCAC del 4,37% hasta 2030.

- Por grado, el segmento industrial mantuvo el 41% de la participación del mercado de peróxido de hidrógeno en 2024, mientras que los grados de alta pureza avanzan a una TCAC del 5,23% hasta 2030.

- Por concentración/forma, las soluciones acuosas comandaron el 80% de participación del tamaño del mercado de peróxido de hidrógeno en 2024; se espera que los aductos en polvo y granulares aumenten a una TCAC del 4,31% hasta 2030.

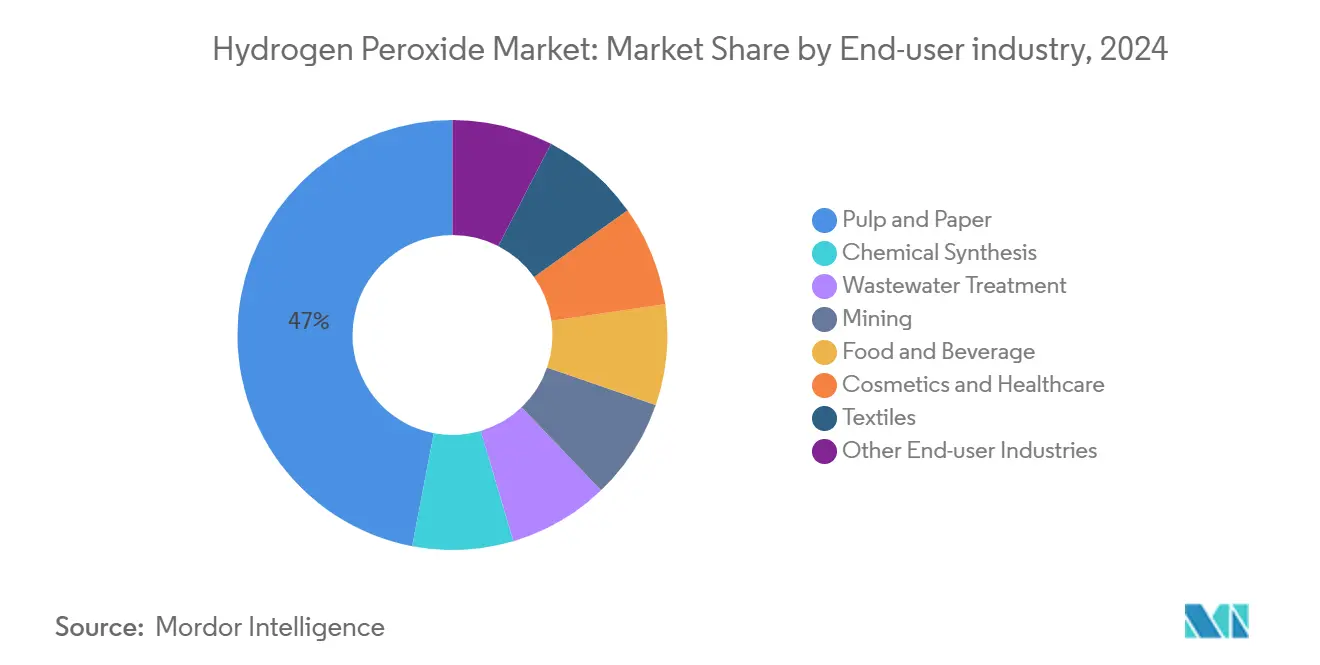

- Por industria usuario final, pulpa y papel representó el 47% de participación del tamaño del mercado de peróxido de hidrógeno en 2024, mientras que el tratamiento de aguas residuales está creciendo más rápido a una TCAC del 4,24%.

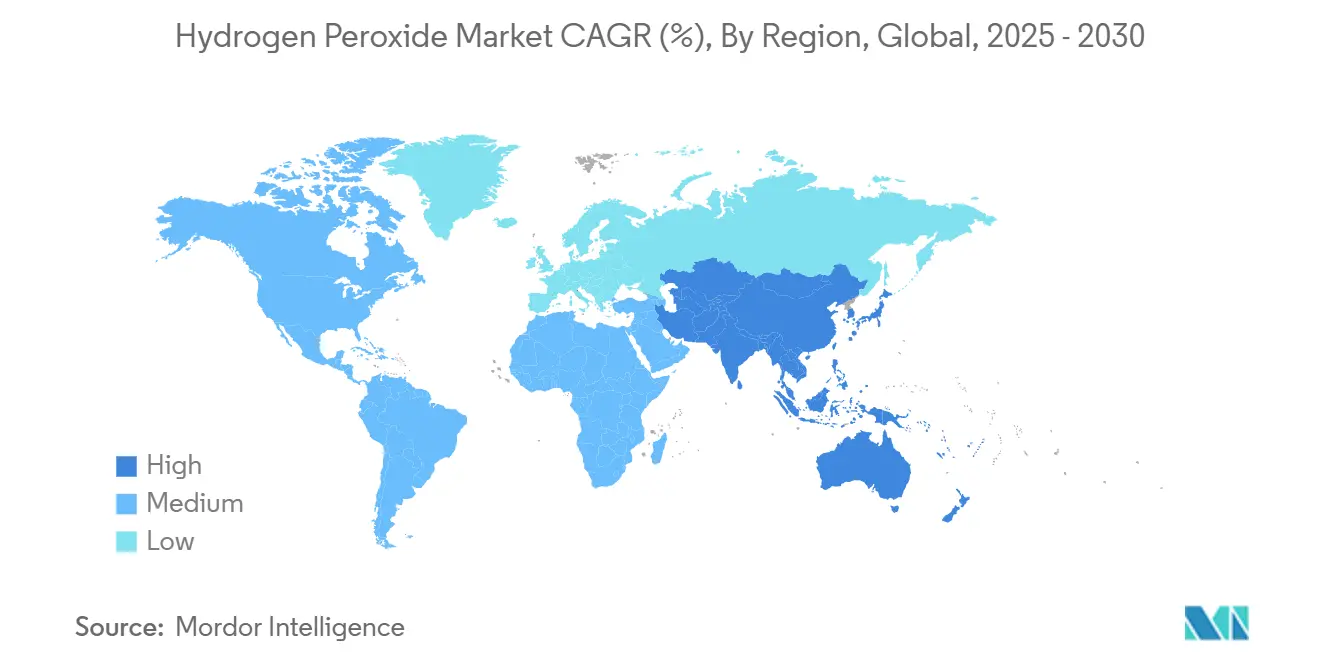

- Por geografía, Asia-Pacífico dominó con una participación del 53% del mercado de peróxido de hidrógeno en 2024 y está progresando a una TCAC del 4,27% hasta 2030.

Tendencias e Insights del Mercado Global de Peróxido de Hidrógeno

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Grados de Alta Pureza en Limpieza de Procesos Húmedos de Semiconductores | +1.2% | Asia Oriental, América del Norte, Europa | Mediano plazo (2-4 años) |

| Regulaciones Más Estrictas de Envasado en Contacto con Alimentos Impulsando H₂O₂ Grado Alimentario en Europa | +0.8% | Europa, América del Norte, con extensión a APAC | Corto plazo (≤ 2 años) |

| Expansión de Capacidad de Pulpa Química en Molinos Integrados de APAC | +0.7% | China, India, Sudeste Asiático | Mediano plazo (2-4 años) |

| Aumento de Generación de H₂O₂ In Situ para Oxidación Avanzada en Aguas Residuales Industriales | +0.5% | Global, más fuerte en regiones industrializadas | Largo plazo (≥ 4 años) |

| Cambio Aeroespacial hacia Propelentes Verdes Usando HTP (>90% p/p) en América del Norte | +0.3% | América del Norte, Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Grados de Alta Pureza en Limpieza de Procesos Húmedos de Semiconductores

El peróxido de hidrógeno de ultra-alta pureza es ahora indispensable en la producción de semiconductores sub-5 nm. Los umbrales de impureza se han endurecido a niveles de partes por billón, y el INTEROX PicoPlus de Solvay cumple esas especificaciones con contaminantes catiónicos por debajo de 0,01 ppb. Las nuevas fábricas en Taiwán, Corea del Sur, Estados Unidos y Alemania están firmando acuerdos de suministro multi-anuales que aseguran volúmenes de compra, sustentando el mercado de peróxido de hidrógeno. Los fabricantes de equipos también están adoptando limpiezas avanzadas ricas en peróxido que reducen residuos metálicos, expandiendo aún más el consumo por oblea. Las adiciones de capacidad anunciadas por Evonik y Fuhua Tongda en Sichuan subrayan las perspectivas alcistas a mediano plazo.

Regulaciones Más Estrictas de Envasado en Contacto con Alimentos Impulsando H₂O₂ Grado Alimentario en Europa

Las directivas de seguridad alimentaria de la UE ahora requieren esterilización más rigurosa de cartones asépticos y botellas PET. El peróxido de hidrógeno sigue siendo el agente preferido gracias a la descomposición rápida en agua y oxígeno. La Autoridad Europea de Seguridad Alimentaria reafirmó su seguridad en 2024. Las aprobaciones de la FDA para uso antimicrobiano en procesamiento de aves están influyendo a procesadores globales para armonizar protocolos[1]U.S. Food and Drug Administration, "Environmental Assessment for Food Contact Notification 2367," fda.gov . Como resultado de estas políticas, las líneas de envasado han comenzado a integrar unidades de peróxido de hidrógeno vaporizado, impulsando mayor demanda de soluciones grado alimentario, particularmente en lecherías y plantas de jugos. El mercado de peróxido de hidrógeno se beneficia de este viento de cola regulatorio a corto plazo.

Expansión de Capacidad de Pulpa Química en Molinos Integrados de APAC

China e India están agregando líneas de pulpa de madera dura y bambú que favorecen secuencias de blanqueado libres de cloro. Los molinos integrados reducen movimientos de camiones y permiten dosificación justo a tiempo, elevando las tasas de penetración de peróxido. El contrato de suministro de Evonik con Steinbeis Papier para materia prima reciclada demuestra la prima de sostenibilidad vinculada al blanqueado basado en peróxido. La fuerte demanda de fibra para envasado de comercio electrónico apoya aún más los volúmenes. Esta tendencia estructural construye una base duradera de demanda en el mercado de peróxido de hidrógeno a mediano plazo.

Aumento de Generación de H₂O₂ In Situ para Oxidación Avanzada en Aguas Residuales Industriales

Los fabricantes que enfrentan límites de descarga más estrictos están desplegando reactores ultravioleta/peróxido de hidrógeno que mineralizan PFAS, productos farmacéuticos y surfactantes. Las plantas piloto muestran más del 90% de eficiencia de remoción para orgánicos difíciles de tratar. Las unidades en contenedores que electrolizan agua y oxígeno para producir peróxido fresco reducen costos de transporte y mitigan riesgos de materiales peligrosos. Los vendedores de equipos reportan que los gastos operativos caen una vez que se consideran las tarifas de kilovatio-hora. Estos ahorros apoyan una adopción más amplia y agregan tonelaje incremental al mercado de peróxido de hidrógeno.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Etiquetado de Peligro para la Salud bajo CLP y REACH de la UE Creando Costos de Cumplimiento | -0.70% | Europa, cadena de suministro global | Mediano plazo (2-4 años) |

| Volatilidad de Precios de Materias Primas | -0.60% | Global, con impacto elevado en regiones dependientes de importaciones | Corto plazo (≤ 2 años) |

| Regulaciones Ambientales y Desafíos de Disposición | -0.40% | Global, con aplicación más estricta en economías desarrolladas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Etiquetado de Peligro para la Salud bajo CLP y REACH de la UE Creando Costos de Cumplimiento

Los productores de peróxido deben mantener hojas de datos de seguridad extensas e invertir en sistemas de carga cerrados para cumplir con las declaraciones de peligro armonizadas de Europa. La Agencia Europea de Químicos enumera el peróxido de hidrógeno bajo varias categorías de peligro físico y para la salud[2]European Chemicals Agency, "Substance Information Hydrogen Peroxide," echa.europa.eu . El cumplimiento requiere actualizaciones toxicológicas periódicas, capacitación de empleados y envasado mejorado, agregando gastos generales para exportadores al bloque. Los proveedores más pequeños enfrentan cargas de costos desproporcionadas, limitando nuevos participantes y ralentizando marginalmente el crecimiento general.

Volatilidad de Precios de Materias Primas

La auto-oxidación depende de 2-etilantracuinona, cuyos precios al contado oscilaron en porcentajes de dos dígitos durante 2023-2024 debido a cuellos de botella de suministro en Asia Oriental. Los cargos de energía agravan el problema porque la destilación de peróxido es intensiva en energía. El reporte de sostenibilidad 2023 de LyondellBasell destaca la presión que la volatilidad de materias primas pone en los márgenes químicos. Los productores responden con cobertura y proyectos de eficiencia, pero el retraso en el traspaso de costos puede comprimir ganancias e influir en decisiones de capacidad, poniendo un ligero freno al mercado de peróxido de hidrógeno.

Análisis de Segmentos

Por Función del Producto: La Desinfección Impulsa la Diversificación

Las aplicaciones de blanqueado representaron el 61% del mercado de peróxido de hidrógeno en 2024, ancladas por molinos de pulpa y papel que valoran las ganancias de brillo libres de cloro. El reemplazo del dióxido de cloro elemental con peróxido mejora los perfiles de efluentes, sosteniendo la demanda base incluso cuando el papel de impresión occidental declina. La elasticidad de la demanda es modesta porque los objetivos de brillo están codificados en especificaciones de productos.

La desinfección registró la TCAC más rápida del 4,37% y se pronostica que siga subiendo mientras hospitales, plantas alimentarias y centros de transporte masivo mantienen estándares de saneamiento elevados. TOMI Environmental Solutions reportó un salto de ventas del 42% en Q1 2025 para dispositivos de peróxido ionizado. Los sistemas de entrega de niebla continua amplían casos de uso y elevan precios promedio, expandiendo el mercado de peróxido de hidrógeno más allá de volúmenes heredados.

Nota: Participación de segmento de todos los segmentos individuales disponible con la compra del informe

Por Grado: La Demanda de Semiconductores Eleva el Segmento de Alta Pureza

El segmento de grado industrial entregó 41% de participación en 2024 y sigue siendo el caballo de batalla para textiles, minería y químicos básicos. La competitividad de costos y la densidad de la cadena de suministro favorecen el grado industrial en la mayoría de aplicaciones a granel.

El material de alta pureza está escalando más rápido a una TCAC del 5,23% mientras los fabricantes de chips especifican niveles de metal sub-ppb. Taiyo Nippon Sanso lanzó BRUTE Peroxide para servir este nicho. Una sola fab de 300 mm puede comprar varios kilotoneladas anualmente, por lo que cada nueva instalación agrega volumen tangible al tamaño del mercado de peróxido de hidrógeno para productos de alta pureza.

Por Concentración/Forma: Las Formulaciones Sólidas Ganan Impulso

Las soluciones acuosas menores o iguales al 70% dominaron con 80% de participación en 2024 porque se integran fácilmente en líneas continuas de blanqueado y esterilización. Las redes de logística a granel y la disponibilidad de tanques ISO apoyan esta dominancia.

Los aductos en polvo y granulares, principalmente perborato de sodio y percarbonato, están expandiéndose a una TCAC del 4,31%. Los estudios dentales muestran que estos sólidos logran blanqueamiento mientras causan menos daño a la dentina que los líquidos ácidos. Su estabilidad y seguridad de envío atraen a fabricantes de detergentes, reforzando la diversificación dentro del mercado de peróxido de hidrógeno.

Por Industria Usuario Final: El Tratamiento de Aguas Residuales Acelera el Crecimiento

Pulpa y papel retuvo el 47% del consumo en 2024 porque los objetivos de brillo y las normas ambientales aseguran el papel del peróxido en secuencias ECF y TCF. La sustitución digital del papel de oficina en Europa y América del Norte limita el potencial alcista, pero el crecimiento de molinos integrados en Asia compensa las caídas.

El tratamiento de aguas residuales está creciendo a una TCAC del 4,24%. Las plantas municipales agregan trenes UV/peróxido para abordar microcontaminantes después de pasos biológicos convencionales. La guía interina de la EPA sobre destrucción de PFAS cita oxidantes como químicos preferidos[3]U.S. Environmental Protection Agency, "Interim Guidance on PFAS Destruction and Disposal," epa.gov . Las tasas de adopción en clústeres industriales están elevando la demanda total de peróxido, apoyando el mercado de peróxido de hidrógeno.

Nota: Participación de segmento de todos los segmentos individuales disponible con la compra del informe

Análisis Geográfico

Asia-Pacífico controló el 53% del mercado de peróxido de hidrógeno en 2024 y está aumentando a una TCAC del 4,27%. Las adiciones de capacidad en China e India alimentan los sectores domésticos de papel y electrónicos. Engro Polymer and Chemicals invirtió PKR 12 mil millones en una nueva planta pakistaní programada para inicio en 2026. Los proveedores regionales disfrutan ventajas de flete que protegen márgenes.

América del Norte mantiene una porción significativa del mercado de peróxido de hidrógeno. Las regulaciones de aguas residuales y la investigación de propulsión verde estimulan nuevos puntos finales para grados concentrados (más del 90%). Benchmark Space Systems demostró un propulsor bipropelente de 22 N usando peróxido de alta prueba que alcanzó un impulso específico de 290 segundos. Estas pruebas aeroespaciales anclan demanda premium y aumentan el consumo doméstico.

Europa exhibe volúmenes maduros pero lidera la innovación en sostenibilidad. El peróxido neutro en carbono de Evonik, certificado bajo el programa Way to GO2, ayuda a los clientes a reducir emisiones de Alcance 3. Las reglas de envasado más estrictas elevan pedidos de grado alimentario, mientras que los costos de cumplimiento de REACH restringen importadores más pequeños. Se proyecta que el tamaño del mercado de peróxido de hidrógeno para Europa se mueva modesta pero constantemente hasta 2030.

Panorama Competitivo

Principales Empresas en el Mercado de Peróxido de Hidrógeno

El mercado de peróxido de hidrógeno está consolidado, con Solvay, Evonik y Arkema dominando a través de bucles de antraquinona integrados, generación de vapor cautiva y suministro de aductos aguas abajo. La adquisición de Thai Peroxide por Evonik expandió la capacidad especializada cerca de centros electrónicos, mientras que el portafolio ultra-puro de Solvay asegura contratos de semiconductores con pureza de partes por billón. El escrutinio regulatorio limita grandes fusiones, como se vio con la FTC bloqueando la adquisición de PeroxyChem por Evonik por preocupaciones de dominio regional. Esto impulsa expansiones de instalaciones existentes, mientras que jugadores regionales como Engro mejoran la autosuficiencia del Sur de Asia.

Líderes de la Industria de Peróxido de Hidrógeno

-

Evonik Industries AG

-

Kemira Oyj

-

Mitsubishi Gas Chemical Company Inc.

-

Solvay

-

Arkema

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Evonik Industries AG y Fuhua Tongda Chemicals formaron Evonik Fuhua New Materials (Sichuan) para producir peróxido de hidrógeno especializado para celdas solares, semiconductores y envasado de alimentos; la primera producción está programada para H1 2026.

- Febrero 2025: Engro Polymer & Chemicals anunció una inversión de PKR 12 mil millones (~USD 0,043 mil millones) en una nueva planta de peróxido de hidrógeno para satisfacer la creciente demanda de Asia-Pacífico.

- Abril 2024: Evonik Industries AG introdujo peróxido de hidrógeno neutro en carbono en Europa bajo su certificado Way to GO2 que apoya los recortes de emisiones de Alcance 3 de los clientes.

Alcance del Informe del Mercado Global de Peróxido de Hidrógeno

El peróxido de hidrógeno se puede encontrar en formas diluidas y concentradas. Las soluciones diluidas casi no tienen olor, pero las soluciones más fuertes tienen un olor agudo.

El mercado de peróxido de hidrógeno está segmentado por función del producto, industria usuario final y geografía. El mercado está segmentado por función del producto en desinfectante, blanqueado, oxidante y otras funciones del producto (limpieza). Por industria usuario final, el mercado está segmentado en pulpa y papel, síntesis química, tratamiento de aguas residuales, minería, alimentos y bebidas, cosméticos y cuidado de la salud, textiles y otras industrias usuario final (transporte, electrónicos, semiconductores, envasado aséptico, etc). El informe también cubre el tamaño del mercado y pronósticos en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y los pronósticos se realizan basados en ingresos (USD)

| Desinfectante |

| Blanqueado |

| Oxidante |

| Otra Función del Producto (Agente de Limpieza, etc.) |

| Grado Estándar (menos del 35% p/p) |

| Grado Industrial (35-50%) |

| Grado de Alta Pureza (más del 50%) |

| Solución Acuosa (menor o igual al 70%) |

| Anhidro (más del 90%) |

| Aductos en Polvo / Granulares (ej., Perborato, Percarbonato) |

| Pulpa y Papel |

| Síntesis Química |

| Tratamiento de Aguas Residuales |

| Minería |

| Alimentos y Bebidas |

| Cosméticos y Cuidado de la Salud |

| Textiles |

| Otras Industrias Usuario Final (Electrónicos y Semiconductores, Transporte, Envasado Aséptico, Cohetes) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Malasia | |

| Tailandia | |

| Indonesia | |

| Vietnam | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Nórdicos | |

| Turquía | |

| Rusia | |

| Resto de Europa | |

| Medio Oriente y África | Arabia Saudita |

| Qatar | |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Egipto | |

| Nigeria | |

| Resto de Medio Oriente y África |

| Por Función del Producto | Desinfectante | |

| Blanqueado | ||

| Oxidante | ||

| Otra Función del Producto (Agente de Limpieza, etc.) | ||

| Por Grado | Grado Estándar (menos del 35% p/p) | |

| Grado Industrial (35-50%) | ||

| Grado de Alta Pureza (más del 50%) | ||

| Por Concentración / Forma | Solución Acuosa (menor o igual al 70%) | |

| Anhidro (más del 90%) | ||

| Aductos en Polvo / Granulares (ej., Perborato, Percarbonato) | ||

| Por Industria Usuario Final | Pulpa y Papel | |

| Síntesis Química | ||

| Tratamiento de Aguas Residuales | ||

| Minería | ||

| Alimentos y Bebidas | ||

| Cosméticos y Cuidado de la Salud | ||

| Textiles | ||

| Otras Industrias Usuario Final (Electrónicos y Semiconductores, Transporte, Envasado Aséptico, Cohetes) | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Tailandia | ||

| Indonesia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Nórdicos | ||

| Turquía | ||

| Rusia | ||

| Resto de Europa | ||

| Medio Oriente y África | Arabia Saudita | |

| Qatar | ||

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de peróxido de hidrógeno?

El mercado totaliza 6,11 millones de toneladas en 2025 y se pronostica que alcance 7,40 millones de toneladas en 2030.

¿Qué región lidera el consumo de peróxido de hidrógeno?

Asia-Pacífico mantiene el 53% de la demanda global y también es la región de crecimiento más rápido con una TCAC del 4,27%.

¿Por qué es importante el peróxido de hidrógeno ultra-puro para semiconductores?

Las líneas de chips sub-5 nm demandan pureza de partes por billón para prevenir pérdidas de rendimiento, impulsando el rápido crecimiento en grados de peróxido de alta pureza.

¿Cómo están las reglas ambientales moldeando la demanda del mercado?

Las regulaciones más estrictas de aguas residuales y envasado favorecen el peróxido de hidrógeno porque se descompone en agua y oxígeno, impulsando la adopción en desinfección y oxidación avanzada.

¿Qué segmento se está expandiendo más rápido que el mercado general?

Las aplicaciones de tratamiento de aguas residuales están creciendo a una TCAC del 4,24%, superando el promedio general del mercado del 3,9%.

¿Qué desafíos podrían limitar el crecimiento futuro?

Los requisitos de etiquetado de peligro de la UE y la volatilidad de precios de materias primas elevan los costos de cumplimiento y comprimen márgenes, moderando las perspectivas por lo demás positivas para el mercado de peróxido de hidrógeno.

Última actualización de la página el: