Análisis del mercado de compresores de hidrógeno

El tamaño del mercado de compresores de hidrógeno se estima en 1,7 mil millones de dólares en 2024 y se espera que alcance los 2,19 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,28% durante el período previsto (2024-2029).

- A mediano plazo, es probable que factores como el aumento de la demanda de hidrógeno por parte de las industrias de usuarios finales, como fertilizantes y refinerías de petróleo, y el creciente despliegue de infraestructura de tuberías de hidrógeno a nivel mundial para el transporte impulsen el mercado de compresores de hidrógeno durante el período de pronóstico.

- Por otro lado, se espera que la desaceleración de las actividades industriales y económicas debida a una fuerte caída de la actividad manufacturera y del comercio mundial, con aranceles más altos y una prolongada incertidumbre en materia de política comercial, reduzca la demanda de bienes de capital de las industrias que utilizan hidrógeno, limitando así la crecimiento del mercado estudiado.

- Sin embargo, es probable que los avances tecnológicos y las fuentes emergentes para la producción de hidrógeno mediante electrólisis en combinación con fuentes más limpias, como la solar y la eólica, brinden amplias oportunidades para el crecimiento del mercado.

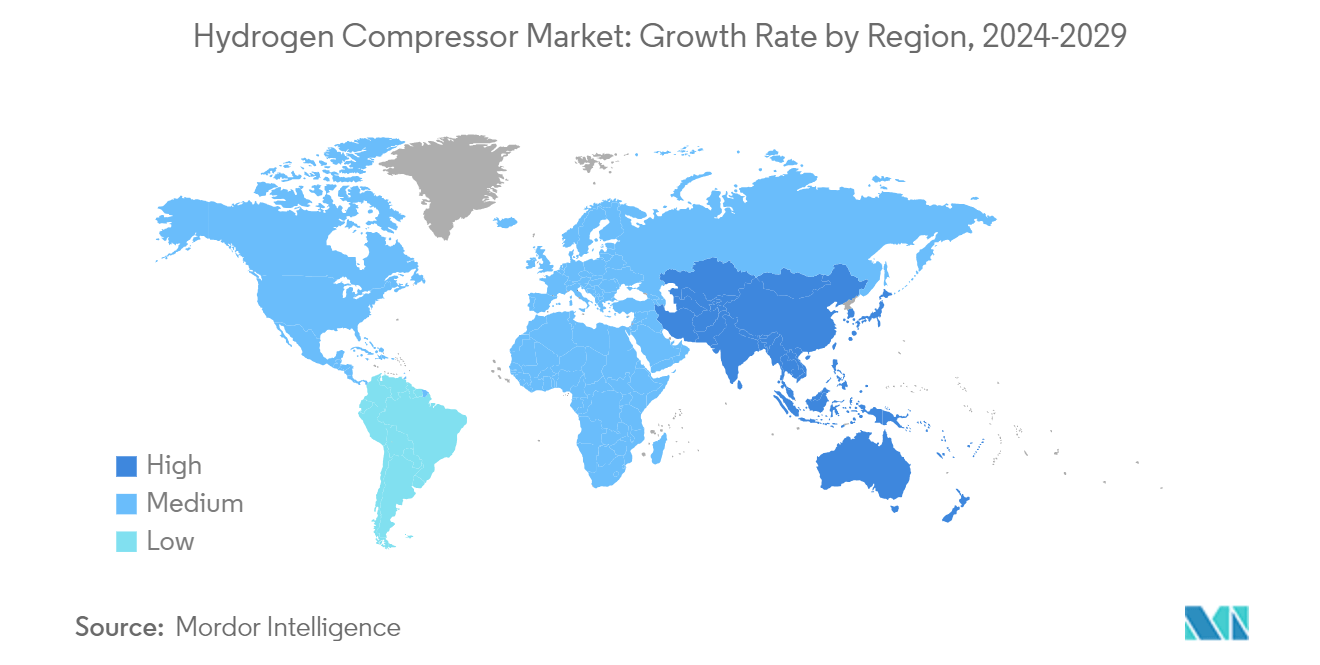

- Se espera que Asia-Pacífico domine el mercado de compresores de hidrógeno durante el período previsto, y la mayor parte de la demanda provendrá de China, India y Japón.

Tendencias del mercado de compresores de hidrógeno

Se espera que el segmento de tipo a base de petróleo domine el mercado

- Los compresores lubricados a base de aceite cuestan menos, brindan una vida útil más larga en comparación con los compresores sin aceite y se consideran ideales para aplicaciones comerciales e industriales hasta que se utilicen industrias donde las consecuencias de la contaminación por aceite se consideran muy altas y tengan un compresor sin aceite. es un deber.

- Los compresores a base de aceite se consideran más eficientes que los compresores sin aceite, ya que el aceite actúa como medio de enfriamiento, eliminando aproximadamente el 80% del calor del compresor durante el proceso de compresión, y se consideran más adecuados para uso industrial con requisitos de alto índice de compresión.

- En términos de desembolso de capital, los compresores lubricados a base de aceite a menudo se consideran menos costosos que los compresores sin aceite, con diferencias de precios que a menudo varían en el rango del 30-40%. Incluso puede alcanzar el 50%, dependiendo de factores como la capacidad y los requisitos específicos de la industria, lo que resultará en una mayor demanda de compresores de hidrógeno a base de aceite.

- Aunque los compresores a base de aceite son más asequibles que los sin aceite, estos compresores requieren un mantenimiento continuo y mayor atención al reemplazar los filtros y otros componentes utilizados para eliminar el riesgo de fugas de aceite. La contaminación continua por petróleo puede tener consecuencias graves, como productos estropeados o inseguros, tiempos de inactividad de la producción y problemas legales.

- Los compresores de hidrógeno a base de aceite se prefieren principalmente en la industria manufacturera para la purificación del vidrio, la industria siderúrgica, la fabricación de semiconductores, etc., para la soldadura, el recocido y el tratamiento térmico de metales, en plantas de energía (refrigerante para generadores), aplicaciones aeroespaciales, productos farmaceuticos, etc

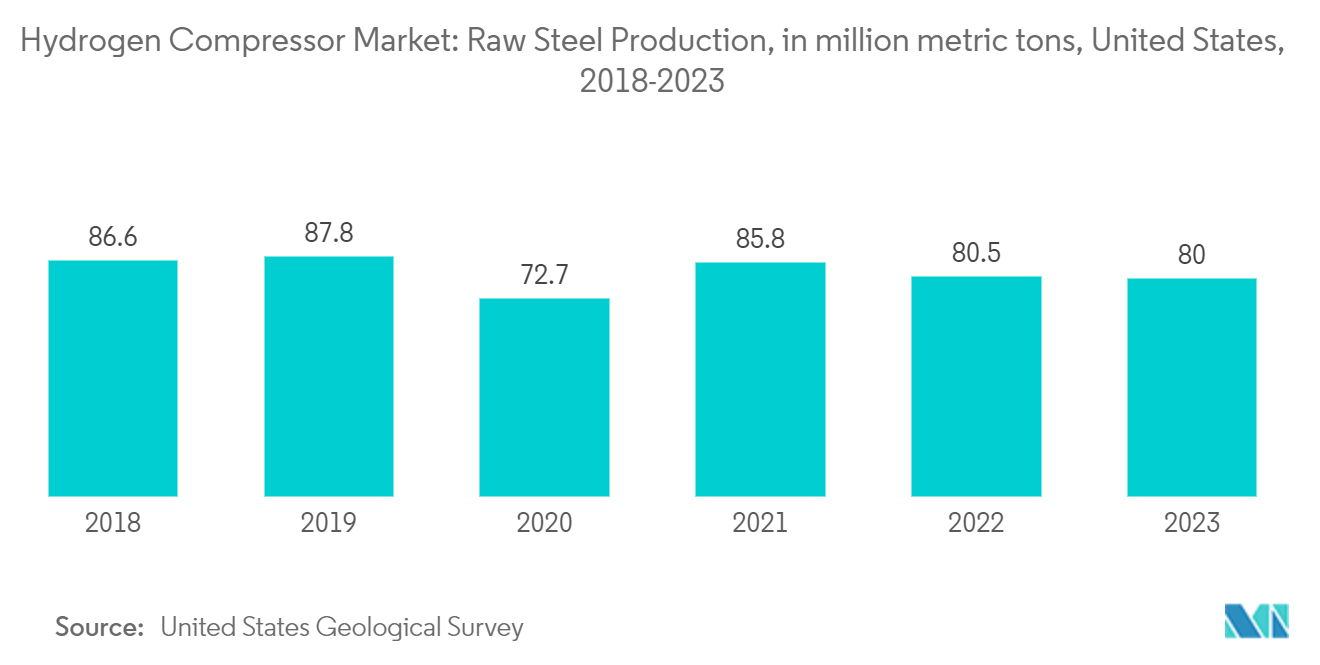

- Según el Servicio Geológico de Estados Unidos, en 2022, la producción de acero en bruto de Estados Unidos se estimó en 82 millones de toneladas métricas. Con la creciente industrialización, la producción de acero puede seguir aumentando, lo que, a su vez, puede crear una demanda de compresores de hidrógeno a base de aceite.

- Existe una amenaza persistente de desgaste prematuro de los componentes de los compresores de hidrógeno debido a una lubricación insuficiente, lo que puede aumentar el costo de mantenimiento de los compresores de hidrógeno a base de aceite y limitar su demanda.

- Por lo tanto, sobre la base de tales factores, se espera que el segmento de tipo a base de aceite domine el mercado de compresores de hidrógeno durante el período de pronóstico.

Se espera que Asia-Pacífico domine el mercado

- Se espera que Asia-Pacífico sea un mercado prometedor para las pilas de combustible en los próximos años debido a las políticas gubernamentales favorables en países como China, Japón e India.

- China es uno de los mercados de compresores de hidrógeno más grandes y de más rápido crecimiento del mundo. El país ha sido testigo de un crecimiento significativo en sus sectores químico, petrolero, de gas y manufacturero en los últimos años.

- Los compresores centrífugos de hidrógeno se utilizan en industrias petroquímicas y de refinación, como plantas de etileno, para servicios de refrigeración y compresión de gas craqueado. Debido a la escasez de producción de etileno y benceno, el país ha estado invirtiendo para aumentar su capacidad de producción de etileno y benceno.

- Por ejemplo, en mayo de 2022, Neuman Esser Beijing suministró cuatro sistemas de compresores a China Inner Mongolia Sanwei New Material Co. Ltd (CIMSNM). Los compresores probablemente se utilizaron para impulsar y reciclar hidrógeno mientras se fabricaba 1,4-butanodiol (BDO). El BDO se utiliza en la industria como disolvente y en la producción de polímeros, fibras elásticas y poliuretanos específicos.

- Se espera que el desarrollo de vehículos con pilas de combustible de hidrógeno y el objetivo de Japón de construir estaciones de combustible de hidrógeno para recargar los vehículos impulsen el mercado de compresores de hidrógeno.

- Por ejemplo, en Japón, 11 empresas nacionales, incluidos fabricantes de automóviles y empresas de energía, formaron un consorcio para construir 80 estaciones de servicio para vehículos de pila de combustible de hidrógeno para 2022 con el fin de crear un mercado para los vehículos de pila de combustible de próxima generación. En septiembre de 2021, Japón tiene 154 estaciones de servicio de hidrógeno y otras 11 en etapa de planificación o construcción. Se espera que esto, a su vez, impulse la demanda de compresores de hidrógeno para las estaciones de combustible de hidrógeno durante el período de pronóstico.

- Por lo tanto, sobre la base de tales factores, se espera que Asia-Pacífico domine el mercado de compresores de hidrógeno durante el período de pronóstico.

Descripción general de la industria de compresores de hidrógeno

El mercado de los compresores de hidrógeno está semifragmentado. Algunas de las empresas más importantes incluyen (sin ningún orden en particular) Corken Inc., Ariel Corporation, Burckhardt Compression AG, Howden Group Ltd y Atlas Copco Group.

Líderes del mercado de compresores de hidrógeno

Corken Inc.

Ariel Corporation

Burckhardt Compression AG

Howden Group Ltd

Atlas Copco Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de compresores de hidrógeno

- En agosto de 2023, Sundyne anunció cuatro nuevos paquetes de compresores de diafragma PPI estándar diseñados para hacer más cómoda, rápida y rentable la compra, implementación y mantenimiento de compresores de hidrógeno PPI. Los nuevos paquetes de compresores cubren un rango de presión desde 20 bar (290 psi) de succión hasta 550 bar (8000 psi) de descarga, con flujos desde 10 kg/hr (22 lbs/hr) hasta 60 kg/hr (132 lbs/hr).. Cada paquete puede entregarse cumpliendo con los requisitos norteamericanos o europeos.

- En junio de 2022, Ariel Corporation, el mayor fabricante del mundo de compresores de gas alternativos separables, y Hoerbiger anunciaron una asociación para proporcionar soluciones de compresores sin lubricantes capaces de satisfacer los requisitos de compresión de hidrógeno del futuro mercado de movilidad de hidrógeno, incluido el transporte público y vehículos de flotas grandes. , empresas privadas de transporte por carretera, trenes, barcos/barcos y otras aplicaciones de abastecimiento de combustible para vehículos de gran volumen y alta presión.

Segmentación de la industria de compresores de hidrógeno

Un compresor de hidrógeno es un dispositivo que reduce el volumen de hidrógeno para aumentar su presión, dando como resultado hidrógeno comprimido o líquido.

El mercado de compresores de hidrógeno está segmentado por tecnología, tipo, usuario final y geografía. Por tecnología, el mercado se divide en monoetapa y multietapa. Por tipo, el mercado se segmenta en a base de aceite y sin aceite. Por usuario final, el mercado se segmenta en productos químicos, petróleo y gas, y otros usuarios finales. El informe también cubre el tamaño del mercado y los pronósticos para el mercado de compresores de hidrógeno en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (USD).

| Escenario único |

| multietapa |

| Basado en aceite |

| Libre de aceite |

| Químico |

| Petróleo y gas |

| Otras industrias de usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Tecnología | Escenario único | |

| multietapa | ||

| Tipo | Basado en aceite | |

| Libre de aceite | ||

| Industria del usuario final | Químico | |

| Petróleo y gas | ||

| Otras industrias de usuarios finales | ||

| Geografía (Análisis del mercado regional {Tamaño del mercado y pronóstico de demanda hasta 2028 (solo para regiones)}) | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de compresores de hidrógeno

¿Qué tamaño tiene el mercado de compresores de hidrógeno?

Se espera que el tamaño del mercado de compresores de hidrógeno alcance los 1.700 millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,28% hasta alcanzar los 2.190 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Compresor de hidrógeno?

En 2024, se espera que el tamaño del mercado de compresores de hidrógeno alcance los 1.700 millones de dólares.

¿Quiénes son los actores clave en el mercado Compresor de hidrógeno?

Corken Inc., Ariel Corporation, Burckhardt Compression AG, Howden Group Ltd, Atlas Copco Group son las principales empresas que operan en el mercado de compresores de hidrógeno.

¿Cuál es la región de más rápido crecimiento en el mercado Compresor de hidrógeno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de compresores de hidrógeno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de compresores de hidrógeno.

Última actualización de la página el:

Informe de la industria de compresores de hidrógeno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Compresor de hidrógeno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del compresor de hidrógeno incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.