Tamaño del mercado de circuitos integrados fotónicos

| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 18.20 Billion |

| Tamaño del Mercado (2029) | USD 46.19 Billion |

| CAGR (2024 - 2029) | 20.47 % |

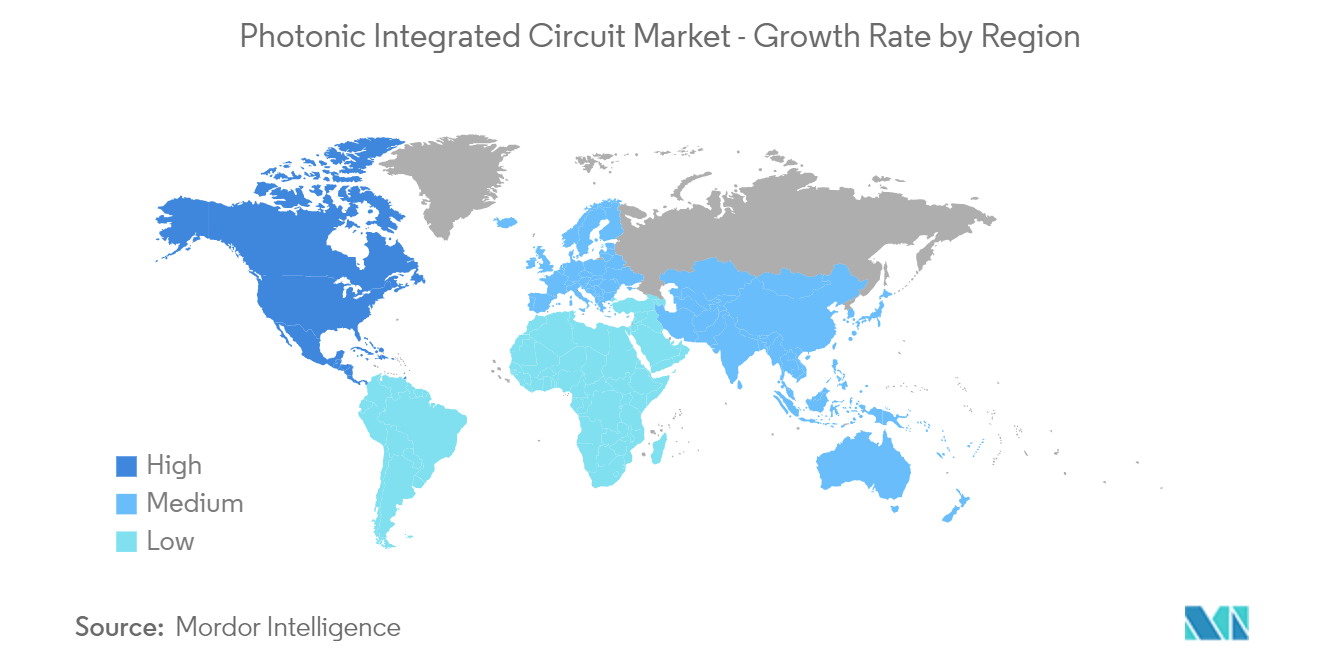

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de circuitos integrados fotónicos

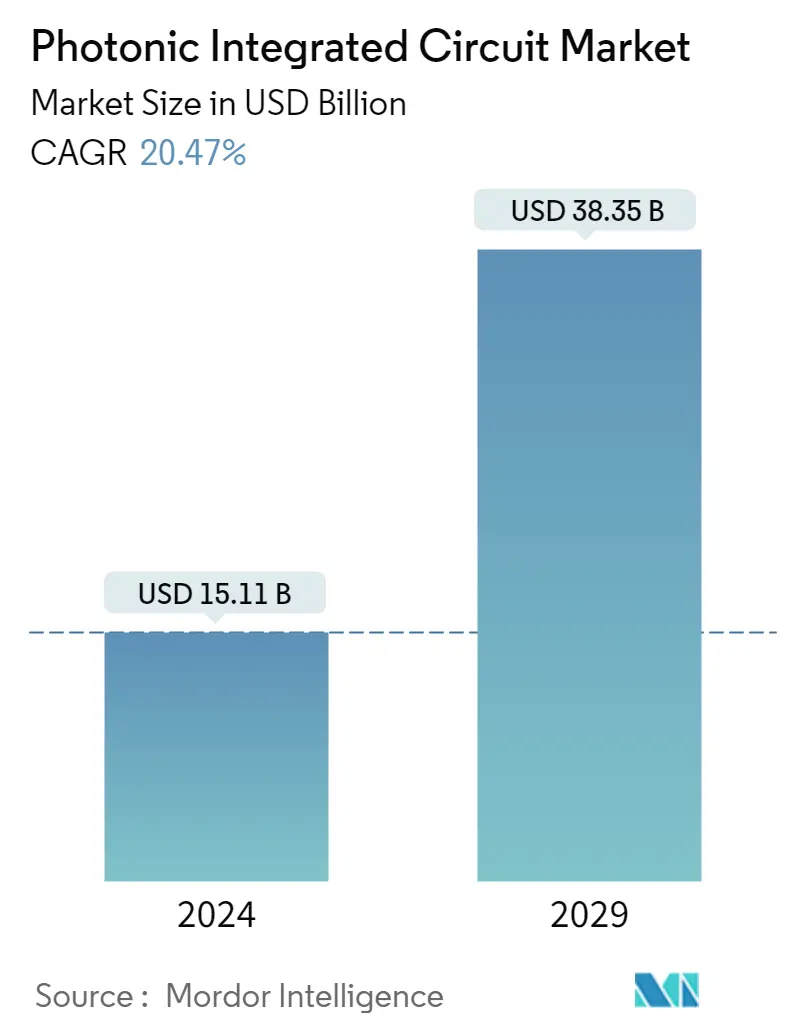

El tamaño del mercado de circuitos integrados fotónicos se estima en 15,11 mil millones de dólares en 2024 y se espera que alcance los 38,35 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 20,47% durante el período previsto (2024-2029).

- Tan pronto como se conecta un solo chip, los diferentes componentes de la fotónica, como guías de ondas, láseres, moduladores y detectores, pasan a ser conocidos como circuitos integrados fotónicos. Los circuitos integrados fotónicos son extremadamente rápidos, admiten un mayor ancho de banda y tienen una alta eficiencia energética en comparación con los circuitos integrados tradicionales. Estas características han solucionado algunos de los inconvenientes fundamentales asociados con los circuitos integrados tradicionales.

- En el caso de los circuitos integrados fotónicos, la energía consumida en aplicaciones tan críticas podría reducirse al menos en un 50%. Las frecuencias que podrían cubrirse con fotones son entre 1.000 y 10.000 veces mayores que el espectro cubierto con microelectrónica, lo que implica que mediante el uso de circuitos integrados fotónicos, los usuarios finales pueden alcanzar frecuencias mucho más altas que son mucho más eficientes energéticamente que los circuitos integrados tradicionales.

- Estos bajos costos de los dispositivos fotónicos fabricados mediante el enfoque monolítico híbrido están creciendo exponencialmente cada año como resultado de los ecosistemas DataDriven, encontrando una gran demanda por parte de las aplicaciones de los usuarios finales.

- Además, varios participantes del mercado están trabajando para aprovechar los desarrollos activos de PIC como parte de una tecnología fotónica altamente integrada y para satisfacer el creciente volumen de tráfico de red impulsado por las respuestas a la pandemia de COVID-19, particularmente dentro de los centros de datos.

- Si bien los circuitos integrados fotónicos híbridos son muy eficientes y tienen una serie de ventajas en comparación con las generaciones anteriores de circuitos integrados convencionales, no alcanzan el nivel de penetración en el mercado que se encuentra en los circuitos integrados tradicionales.

- El mercado de la vigilancia está creciendo con amenazas y escenarios como el COVID-19. Muchos lugares públicos en todo el mundo están implementando sensores ópticos y fotónicos que permiten sensores, cámaras y sistemas de visión nocturna de alta sensibilidad combinados con tecnología de fotocátodo semiconductor con tecnología de video digital basada en silicio.

Tendencias del mercado de circuitos integrados fotónicos

Aplicaciones crecientes en telecomunicaciones y centros de datos para impulsar el mercado

- En empresas de telecomunicaciones y centros de datos, los PIC híbridos ofrecen una amplia gama de aplicaciones. El factor básico que ha llevado a una mayor adopción de PIC híbridos en los mercados de telecomunicaciones y centros de datos es su necesidad de una tasa de transferencia más alta, que los circuitos integrados existentes no pueden satisfacer.

- El desarrollo de redes de alta capacidad y 5G también han contribuido al aumento de la velocidad. Gracias al desarrollo y la amplia aceptación de transceptores y componentes pasivos, las tecnologías PIC se han convertido en una tecnología muy conocida en el sector de las telecomunicaciones. La tecnología inalámbrica y de radio se ha convertido en un foco del desarrollo de 5G.

- Sin embargo, la fotónica y la fibra óptica han sido fundamentales en el transporte de señales hacia y desde la nueva generación de estaciones base.

- Además, muchos fabricantes se están beneficiando del alto grado de innovación que les permite desarrollar hardware PIC híbrido de bajo coste en línea con sus necesidades. Además, un número cada vez mayor de aplicaciones en la nube están aumentando rápidamente el tráfico que deben manejar los centros de datos (DC).

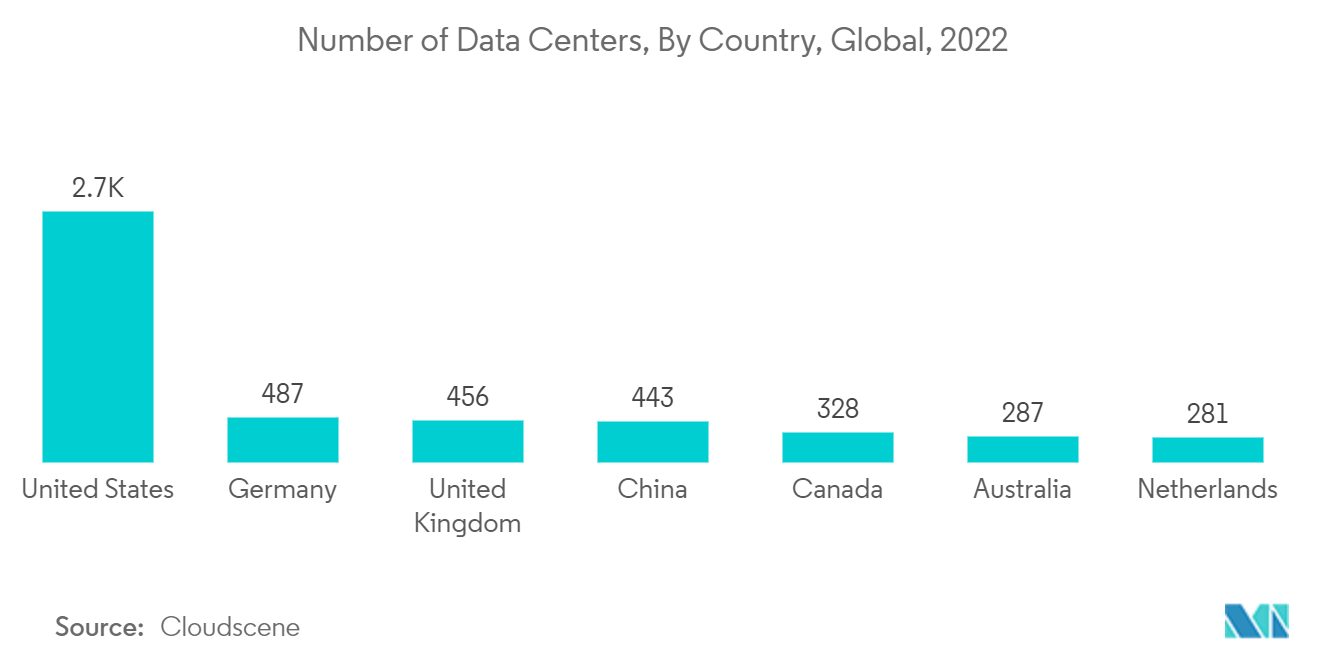

- Según la encuesta realizada por Uptime Institute sobre la industria de los centros de datos, la mayoría de los operadores emplean una combinación de estrategias relacionadas con las operaciones de DC. Con las cargas de trabajo de TI distribuidas en varios servicios y centros de datos, Uptime compartió que aproximadamente un tercio de todas las cargas de trabajo se trasladaron a la nube, la colocación, el alojamiento y los proveedores de software como servicio (SaaS).

- De hecho, según Cisco, el 92% de la carga de trabajo en los centros de datos será computación en la nube para 2022, lo que indica que existe una necesidad importante de dispositivos de conmutación y transferencia de datos más avanzados disponibles a través de PIC híbridos.

- Además, la creciente demanda de un mayor ancho de banda y la fuerte adopción de servicios en la nube por parte de las pymes, que normalmente aumentaron en medio de la COVID-19, impulsaron la demanda de centros de datos. Una tendencia creciente de aumentar las velocidades de datos de conmutadores y transceptores está impulsando la adopción de PIC.

América del Norte mantendrá una importante cuota de mercado

- En América del Norte, la demanda de productos basados en circuitos integrados fotónicos (PIC) está impulsada por los centros de datos y las aplicaciones WAN de comunicación por fibra óptica. La creciente necesidad de transmitir datos a altas velocidades ha provocado un aumento del tráfico de computación en la nube, y es probable que la rápida introducción de Internet de la fotónica dé lugar a una floreciente industria de circuitos integrados en toda la región.

- Según Cloudscene, Estados Unidos posee el mayor número de centros de datos a nivel mundial, es decir, casi 2.700, lo que supone casi el 33% de los del mundo.

- Además, los proveedores de servicios deben satisfacer la creciente demanda de capacidad de red a medida que los servicios móviles, de vídeo y de nube se convierten cada vez más en una parte integral de sus negocios. En particular, se espera que las empresas basen sus redes ópticas en PIC, lo que puede tener un efecto positivo en el crecimiento del mercado. Las empresas internacionales que trabajan en soluciones basadas en PIC para los desafíos de las telecomunicaciones, incluidas IBM Corporation, Intel Corporation y Cisco Systems Inc., han trabajado junto con socios académicos, empresariales y gubernamentales en toda la región.

- Las asociaciones público-privadas han forjado consorcios nacionales de investigación para empresas más pequeñas, como el Instituto Americano de Fotónica Integrada de Fabricación (AIM Photonics, Rochester, Nueva York) en los Estados Unidos, el Consorcio Canadiense de la Industria Fotónica de Florida y la Red de la Industria Fotónica de Ontario..

- Con el aumento de las velocidades de datos y los requisitos de ancho de banda, las empresas han comenzado a impulsar un cambio hacia los PIC. Los PIC que funcionan con luz y fotones en lugar de electricidad y electrones podrían ofrecer un mayor ancho de banda y eficiencia, lo que los haría muy adecuados para aplicaciones futuras. Los PIC han estado encontrando nuevas formas de mejorar la tecnología, como la computación cuántica.

- En diciembre de 2022, OpenLight presentó un circuito integrado fotónico DR8 de 800 G para avanzar en la industria global de interconexión de centros de datos. OpenLight ha fabricado y probado estas obleas utilizando la plataforma abierta de fundición de fotónica de silicio con láseres integrados que ofrece la plataforma abierta de fundición de fotónica de silicio con láseres integrados que ofrece Tower Semiconductor.

Descripción general de la industria de circuitos integrados fotónicos

El mercado de circuitos integrados fotónicos es moderadamente competitivo y está formado por varios actores importantes como Neophotonics Corporation, Poet Technologies, Cisco Systems Inc. e Infinera Corporation. En términos de cuota de mercado, pocos actores importantes dominan actualmente el mercado. Sin embargo, con las innovaciones y los avances tecnológicos, muchas empresas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados. Algunas de las novedades recientes en el mercado son:.

En marzo de 2023, iPronics creó un chip fotónico programable para procesamiento de señales inalámbricas, centros de datos, aprendizaje automático y otras aplicaciones informáticas avanzadas. La empresa está desarrollando sistemas fotónicos programables basados en hardware óptico que pueden adaptarse para satisfacer las necesidades de diferentes aplicaciones.

En marzo de 2022, EFFECT Photonics y Jabil Photonics anunciaron una cooperación con el objetivo de desarrollar una nueva generación de módulos ópticos coherentes. Los módulos ofrecen una solución única para operadores de red e hiperescaladores que buscan beneficiarse del rendimiento de DD con alto QSFP, tamaño reducido, bajo consumo y costo de energía, reemplazabilidad en campo e interoperabilidad de proveedores para DCI (interconexiones de centros de datos) en la nube. Los módulos ópticos coherentes de próxima generación manejan la creciente demanda de flujo de datos, continuidad del servicio, problemas de seguridad, expansión global y sostenibilidad.

En marzo de 2022, ColorChip Group y Skorpios Technologies Inc., un pionero verticalmente integrado en fotónica de silicio integrada de forma heterogénea, establecieron una asociación estratégica para utilizar la tecnología óptica disruptiva de Skorpios para producir módulos ópticos a precios nunca antes vistos. ColorChip venderá su marca de módulos y módulos de marca privada para que Skorpios los venda a varias velocidades y niveles de rendimiento. Los productos futuros, como la óptica empaquetada y los módulos coherentes, se desarrollarán en colaboración.

Líderes del mercado de circuitos integrados fotónicos

-

NeoPhotonics Corporation

-

POET Technologies Inc

-

II-VI Incorporated

-

Infinera Corporation

-

Intel Corporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de circuitos integrados fotónicos

- Mayo de 2023 ANELLO Photonics anunció una asociación con NVIDIA Inception para fomentar nuevas empresas que cambien radicalmente las industrias con avances en tecnología. Para producir sensores ópticos de bajo ruido y baja deriva, la empresa utiliza la tecnología de circuito integrado de giroscopio fotónico patentada de ANELLO.

- Agosto de 2022 DustPhotonics anunció una asociación con MaxLinear para demostrar un rendimiento general excepcional del sistema en un chipset de fotónica de silicio con láseres integrados impulsados directamente desde un DSP sin utilizar un chip controlador externo.

- Marzo de 2022 Source Photonics anunció la muestra de sus productos Silicon-Photonics 400G DR4 QSFP56-DD en OFC 2022 del 6 al 10 de marzo. Los transceptores SiliconPhotonic 400G DR4 se han diseñado de tal manera que permiten una interacción perfecta con el chip láser de bomba de la empresa. Superan las especificaciones para la interfaz óptica IEEE 802.3bs 400GBASE-DR4 y la interfaz de cliente eléctrico 400G AUI-8. Admiten una conexión a ASEDR1 de 100 GB y ASEFR1 de 100 GB desde más de 500 my 2 km de longitud. Con un consumo de energía típico de 8 W, utiliza el DSP de 7 nm y está empaquetado en un factor de forma FP QSDD tipo 2 con un conector MPO-12.

Informe de mercado de circuitos integrados fotónicos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.2.1 El poder de negociacion de los proveedores

4.2.2 Poder de negociación de los consumidores

4.2.3 Amenaza de nuevos participantes

4.2.4 La intensidad de la rivalidad competitiva

4.2.5 Amenaza de productos sustitutos

4.3 Evaluación del impacto de factores macroeconómicos clave en el mercado

5. DINÁMICA DEL MERCADO

5.1 Indicadores de mercado

5.1.1 Aplicaciones en crecimiento en telecomunicaciones y centros de datos

5.1.2 Inversiones e investigaciones para miniaturizar los PIC

5.2 Desafíos del mercado

5.2.1 Demanda continua de circuitos integrados tradicionales

5.2.2 Crisis de capacidad de redes ópticas

6. SEGMENTACIÓN DE MERCADO

6.1 Por tipo de materia prima

6.1.1 Materiales III-V

6.1.2 Niobato de litio

6.1.3 sílice sobre silicio

6.1.4 Otras materias primas

6.2 Por proceso de integración

6.2.1 Híbrido

6.2.2 Monolítico

6.3 Por aplicación

6.3.1 Telecomunicaciones

6.3.2 Biomédico

6.3.3 Centros de datos

6.3.4 Otras Aplicaciones (Sensores Ópticos (LiDAR), Metrología)

6.4 Por geografía

6.4.1 América del norte

6.4.2 Europa

6.4.3 Asia Pacífico

6.4.4 Resto del mundo

7. PANORAMA COMPETITIVO

7.1 Perfiles de empresa

7.1.1 NeoPhotonics Corporation

7.1.2 POET Technologies

7.1.3 II-VI Incorporated

7.1.4 Infinera Corporation

7.1.5 Intel Corporation

7.1.6 Cisco Systems Inc.

7.1.7 Source Photonics Inc.

7.1.8 Lumentum Holdings

7.1.9 Caliopa (Huawei Technologies Co. Ltd)

7.1.10 Effect Photonics

7.1.11 Colorchip Ltd

8. ANÁLISIS DE INVERSIONES

9. FUTURO DEL MERCADO

Segmentación de la industria de circuitos integrados fotónicos

Un microchip contiene dos o más componentes ópticos que forman un circuito de trabajo, que a veces se denomina circuito fotónico integrado. Este sistema es capaz de detectar, generar, transportar y procesar.

El alcance del estudio cubre los circuitos integrados fotónicos, su crecimiento y factores restrictivos, y el aumento de la demanda en diversas aplicaciones. El estudio también analiza brevemente el impacto de las tendencias macroeconómicas en el mercado. El concepto de circuito integrado fotónico es similar al de los circuitos integrados electrónicos.

El informe ofrece un crecimiento global del mercado de circuitos integrados fotónicos y el mercado está segmentado por tipo de materia prima (material iii-v, niobato de litio, sílice sobre silicio y otras materias primas), proceso de integración (híbrido y monolítico), aplicación ( telecomunicaciones, biomédica, centros de datos y otras aplicaciones como sensores ópticos, LiDAR y metrología) y geografía (América del Norte, Europa, Asia Pacífico y el resto del mundo). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Por tipo de materia prima | ||

| ||

| ||

| ||

|

| Por proceso de integración | ||

| ||

|

| Por aplicación | ||

| ||

| ||

| ||

|

| Por geografía | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de circuitos integrados fotónicos

¿Qué tamaño tiene el mercado de circuitos integrados fotónicos?

Se espera que el tamaño del mercado de circuitos integrados fotónicos alcance los 15,11 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 20,47% hasta alcanzar los 38,35 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Circuito integrado fotónico?

En 2024, se espera que el tamaño del mercado de circuitos integrados fotónicos alcance los 15,11 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Circuito integrado fotónico?

NeoPhotonics Corporation, POET Technologies Inc, II-VI Incorporated, Infinera Corporation, Intel Corporation son las principales empresas que operan en el mercado de circuitos integrados fotónicos.

¿Cuál es la región de más rápido crecimiento en el mercado Circuito integrado fotónico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de circuitos integrados fotónicos?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de circuitos integrados fotónicos.

¿Qué años cubre este mercado de Circuitos integrados fotónicos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de circuitos integrados fotónicos se estimó en 12,54 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Circuito integrado fotónico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Circuito integrado fotónico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de circuitos integrados fotónicos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de circuitos integrados fotónicos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del circuito integrado fotónico incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.