Tamaño y Participación del Mercado de Seguridad Nacional y Gestión de Emergencias

Análisis del Mercado de Seguridad Nacional y Gestión de Emergencias por Mordor inteligencia

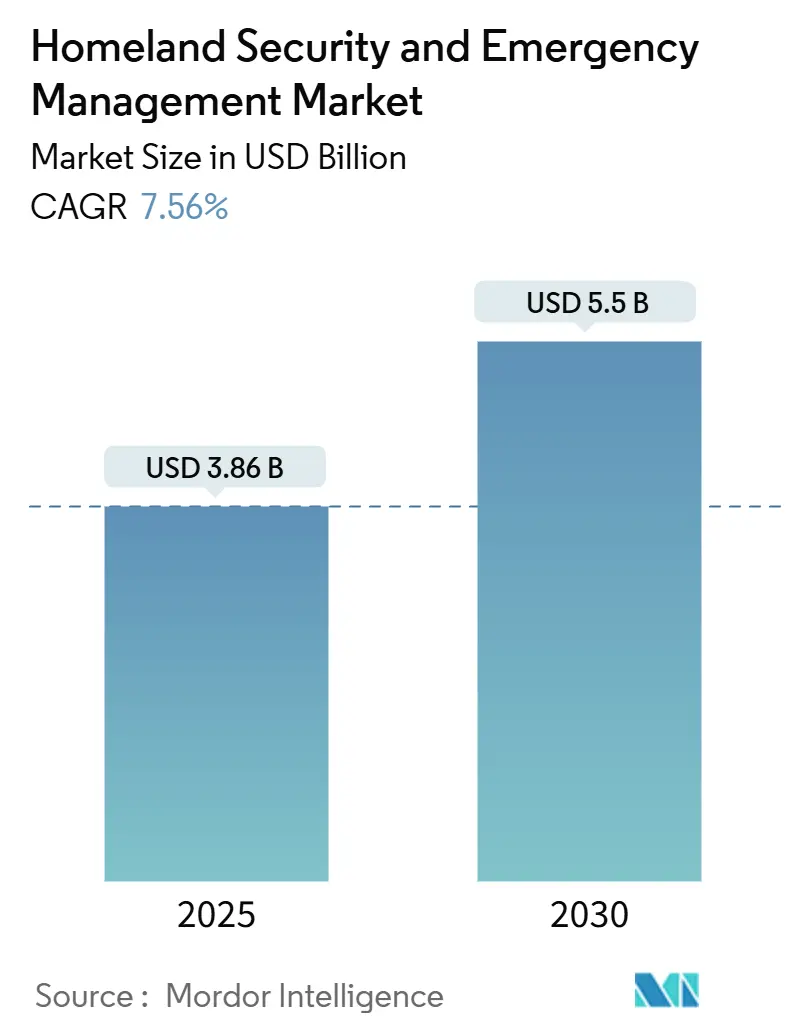

El mercado de seguridad nacional y gestión de emergencias fue valorado en USD 3.82 mil millones en 2025 y está en camino de alcanzar USD 5.5 mil millones para 2030, reflejando una TCAC del 7.56%. Las superposiciones intensificadas entre amenazas cibernéticas, físicas y ambientales motivan un los gobiernos y operadores privados un invertir en plataformas integradas que fusionan la protección perimetral con inteligencia digital en tiempo real. Los ciberataques patrocinados por estados, el aumento de las fricciones geopolíticas y los desastres climáticos más frecuentes están expandiendo el alcance direccionable del mercado de seguridad nacional y gestión de emergencias, mientras que las tecnologícomo emergentes como 5 g, la nube mi IA proporcionan la escala requerida para despliegues nacionales. La intensidad competitiva está creciendo un medida que las empresas líderes en defensa se asocian con proveedores de nube y telecomunicaciones para implementar soluciones modulares para infraestructura crítica, comunicaciones de seguridad pública y gestión fronteriza. Al mismo tiempo, las decisiones de compra se están moviendo hacia contratos basados en resultados en los que los proveedores deben demostrar una respuesta más rápida un incidentes y reducción de riesgos medible. un medida que maduran los marcos de adquisición, se está ampliando la diferenciación regional: América del Norte adopta arquitecturas cibernéticas de confianza cero, Asia acelera los despliegues de vigilancia de ciudades inteligentes, y Europa exige salvaguardas estrictas de protección de datos junto con el intercambio de inteligencia transfronterizo.

Conclusiones Clave del Informe

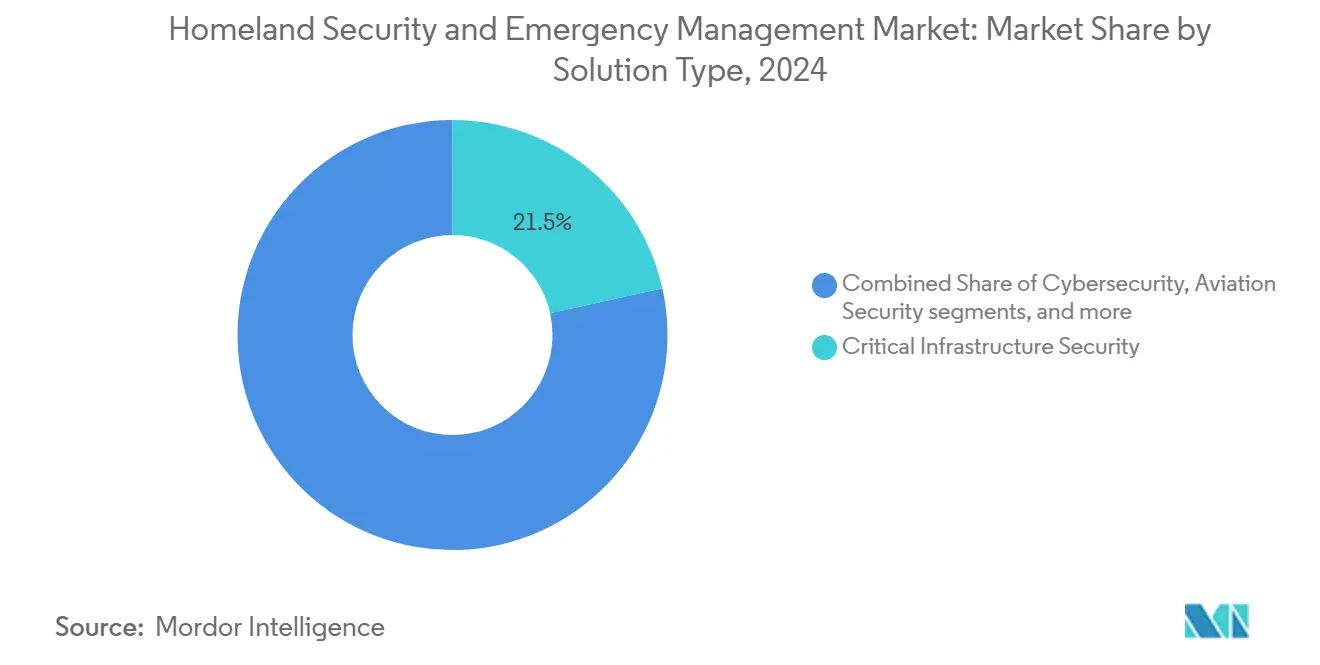

- Por tipo de solución, la seguridad de infraestructura crítica mantuvo el 21.52% de la participación del mercado de seguridad nacional y gestión de emergencias en 2024, mientras que la seguridad marítima y portuaria avanza un una TCAC del 8.46% hasta 2030.

- Por tecnologíun, las plataformas de seguridad en la nube representaron el 22.27% del tamaño del mercado de seguridad nacional y gestión de emergencias en 2024; 5 g y comunicaciones seguras lideran el gráfico de crecimiento con 9.13% TCAC hasta 2030.

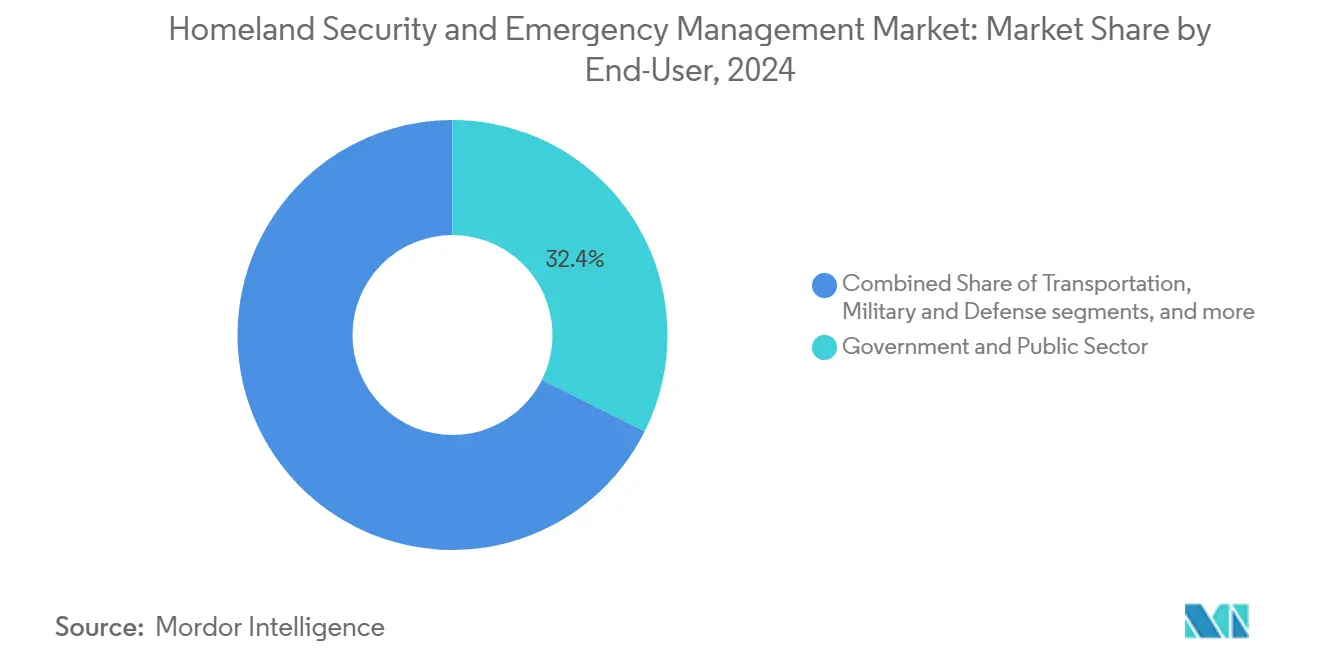

- Por sector vertical de uso final, el gobierno y sector público lideró con 32.39% de participación de ingresos en 2024; salud y servicios médicos de emergencia se proyectan expandir un 9.49% TCAC entre 2025 y 2030.

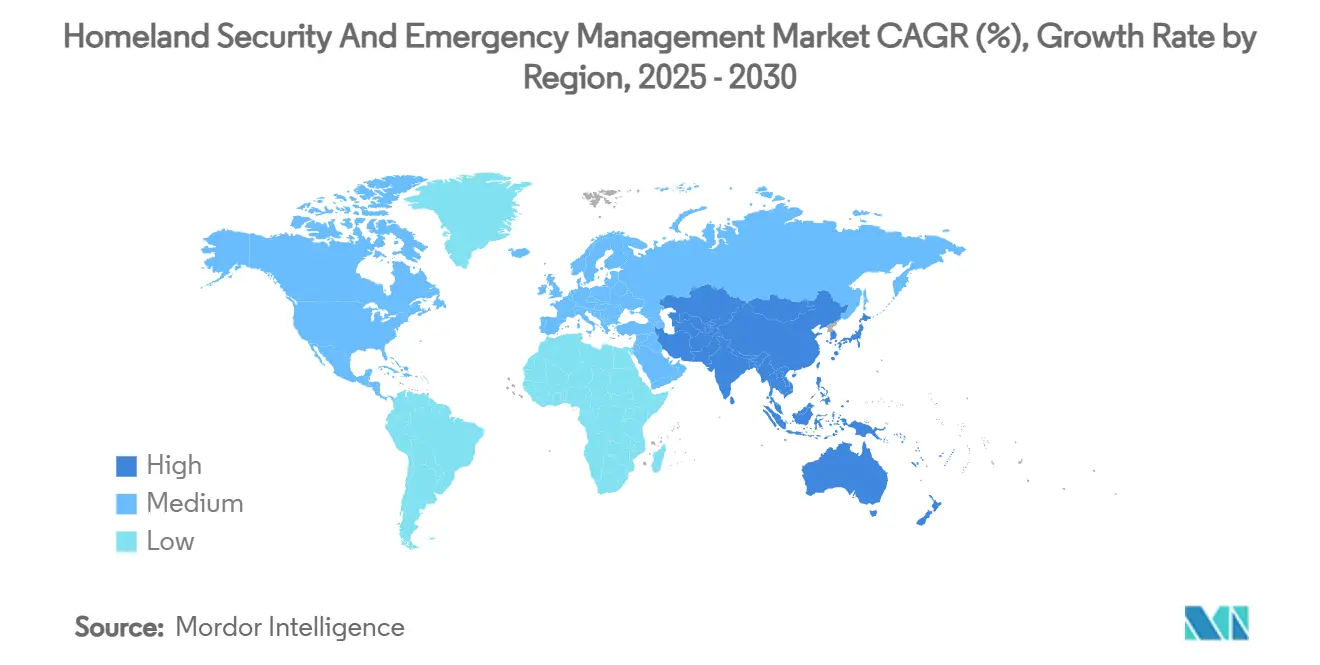

- Por geografíun, América del Norte comandó el 36.81% de la participación del mercado de seguridad nacional y gestión de emergencias en 2024, mientras que Asia está destinada un crecer más rápido un 9.21% TCAC hasta 2030.

Tendencias mi Insights del Mercado Global de Seguridad Nacional y Gestión de Emergencias

Análisis de Impacto de Impulsores

| Análisis de Impacto de Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Escalada de ciberataques patrocinados por estados en infraestructura crítica | +2.10% | Global, enfoque en América del Norte y Europa | Corto plazo (≤ 2 unños) |

| Fechas límite de cumplimiento obligatorio de sistemas de alerta pública NG911 / EU-112 | +1.40% | América del Norte y UE | Mediano plazo (2-4 unños) |

| Despliegues de análisis de video habilitado por IA en CCG y megaciudades asiáticas | +1.10% | APAC y Medio Oriente | Mediano plazo (2-4 unños) |

| Adopción de redes privadas 5 g dentro de bases militares | +1.80% | Global, temprano en América del Norte | Mediano plazo (2-4 unños) |

| Disrupciones de puntos de estrangulamiento marítimos impulsando gasto en conciencia integrada del dominio marítimo | +0.80 | Rutas marítimas globales | Corto plazo (≤ 2 unños) |

| Eventos climáticos severos impulsando centros de operaciones de emergencia móviles | +1.00 | Regiones costeras mundiales | Largo plazo (≥5 unños) |

| Fuente: Mordor Intelligence | |||

Escalada de Ciberataques Patrocinados por Estados en Infraestructura Crítica

Los grupos de estados-nación han pasado de la recopilación de inteligencia un la colocación de malware latente dentro de redes eléctricas, puertos y sistemas de agua. El FBI reveló que Volt Typhoon mantuvo acceso encubierto un las redes de transporte de EE.UU. durante más de cinco unños y podríun lanzar acciones disruptivas durante eventos de conflicto.[1] Dan Sabbagh, "chino hackers 'already targeting un nosotros infraestructura', says FBI," el Guardian, guardian.com Los operadores están por lo tanto retirando las defensas centradas en el porímetro un favor de modelos de confianza cero que validan continuamente cada dispositivo y usuario. Las empresas de servicios públicos de energíun segmentan las redes de tecnologíun operacional, mientras que los aeropuertos aplican análisis de comportamiento para detectar movimiento lateral sospechoso. Estas medidas han empujado el gasto en ciberseguridad hacia la gestión de identidad, protocolos industriales cifrados y monitoreo continuo de redes. un medida que el ransomware se superpone con el sabotaje motivado geopolíticamente, las primas de seguro han aumentado, elevando el costo total de la inacción y estimulando salvaguardas adicionales.

Fechas Límite de Cumplimiento Obligatorio de Sistemas de Alerta Pública NG911 / EU-112

Los calendarios regulatorios en Estados Unidos y la Unión Europea exigen enrutamiento de llamadas de emergencia de próxima generación, precisión de ubicación bajo tres metros mi intercambio multimedia entre despachadores y primeros respondedores. Los proyectos de cumplimiento requieren manejo de llamadas basado en la nube, columnas vertebrales de fibra redundante y certificación de ciberseguridad alineada con estándares NIST y ETSI. Los condados ya actualizados reportan tasas más bajas de abandono de llamadas y clasificación más rápida de eventos de múltiples víctimas. Los proveedores que suministran servicios centrales IP, análisis geoespacial y puertas de enlace de radio endurecidas cibernéticamente se benefician directamente, mientras que los integradores de sistemas capturan contratos de mantenimiento extendido. Porque los sistemas de alerta pública deben interactuar con redes de telecomunicaciones privadas, los estándares transfronterizos se están endureciendo, acelerando la convergencia de plataformas un través de continentes.

Despliegues de Análisis de Video Habilitado por IA en CCG y Megaciudades Asiáticas

Los programas de ciudades inteligentes en Dubai, Riad y Singapur ahora tratan la detección proactiva de amenazas como vital para la resiliencia urbana. Los centros de comando municipales ingieren feeds de miles de doámaras, drones y sensores fijos, aplicando visión por computadora para marcar objetos abandonados o anomalícomo de multitudes en segundos. El Departamento de Seguridad Nacional de EE.UU. hizo eco de este cambio al desplegar reconocimiento automático de objetivos para detectar elementos prohibidos en carriles de viaje.[2] un nosotros departamento de patria seguridad, "Roles y Responsibilities Framework para artificial inteligencia en crítico infraestructura," dhs.govLos módulos de IA reducen las falsas alarmas, liberando oficiales para tareas de alto valor. El procesamiento en el borde dentro de las doámaras limita las necesidades de ancho de banda y protege la privacidad transmitiendo solo metadatos. un medida que la precisión aumenta entre demografícomo, los municipios negocian límites de uso con grupos de la sociedad civil para equilibrar seguridad y libertades civiles.

Adopción de Redes Privadas 5G Dentro de Bases Militares

Las doélulas 5 g dedicadas instaladas en terrenos de entrenamiento y centros logísticos apoyan video seguro de baja latencia de vehículos terrestres no tripulados mi intercambio rápido de datos de sensores dentro del marco de Comando y control de Todos los Dominios Conjuntos. La Ley de Autorización de Defensa Nacional de EE.UU. de 2024 asignó USD 179 millones para sitios piloto de RAN abierta, exigiendo que el espectro sea reconfigurable para minimizar el riesgo de interferencia.[3] Jared Keller, "DoD Spending Plan Gives Boost un 5 g investigación," militar incorporado sistemas, militaryembedded.com Los principios de confianza cero gobiernan cada conexión, mientras que los pilotos de criptografíun post-cuántica apuntan un asegurar los datos de misión un prueba de futuro. Iniciativas similares aparecen en Australia, Japón y campos de entrenamiento de la OTAN, impulsando la demanda de doélulas pequeñcomo reforzadas, aprovisionamiento seguro de SIM y gestión automatizada del espectro.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Adquisición fragmentada multi-jurisdiccional ralentizando la estandarización de plataformas | −1.5% | Global, más fuerte en sistemas federales | Mediano plazo (2-4 unños) |

| Litigios y moratorias sobre vigilancia de reconocimiento facial en ciudades de UE y EE.UU. | −0.8% | UE, ciudades de EE.UU. | Corto plazo (≤ 2 unños) |

| Escasez de talento cibernético creando más del 20% de vacantes en SOCs gubernamentales | −1.3 % | Economícomo desarrolladas | Mediano plazo (2-4 unños) |

| Reasignaciones presupuestarias de economícomo emergentes alejándose de sistemas CBRNE intensivos en capital | −0.5 % | Mercados emergentes | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Adquisición Fragmentada Multi-Jurisdiccional

Las agencias de emergencia un menudo compran radios, sensores y plataformas de análisis bajo programas de subvención separados, creando esquemas de datos incompatibles que obstruyen la ayuda mutua. La Oficina de Responsabilidad Gubernamental de EE.UU. estima que eliminar contratos duplicados de seguridad nacional podríun ahorrar cientos de millones. Desafíos paralelos surgen en Europa, donde el software de vigilancia municipal puede luchar para integrarse con sistemas fronterizos nacionales. Los proveedores deben proporcionar middleware que traduzca entre formatos propietarios, pero el costo de ingenieríun adicional ralentiza los horarios de despliegue y aumenta el precio total del proyecto, templando el crecimiento un corto plazo.

Litigios y Moratorias sobre Vigilancia de Reconocimiento Facial

Los defensores de la privacidad han asegurado prohibiciones temporales sobre escaneos faciales en tiempo real en San Francisco, Portland y varias capitales de la UE. Los tribunales citan preocupaciones sobre sesgo algorítmico y vigilancia masiva. En respuesta, el DHS emitió una política de captura facial que permite un los ciudadanos estadounidenses optar por no participar en ciertos usos no relacionados con la aplicación de la ley y exige pruebas de sesgo independientes. Mientras que los aeropuertos y cruces fronterizos continúan desplegando la tecnologíun dentro de casos de uso estrechos, las agencias de policíun de la ciudad retrasan las inversiones hasta que mejore la claridad legal. Los proveedores están mejorando la paridad demográfica y agregando capas de gestión de consentimiento, pero los ingresos de despliegues amplios en espacios públicos permanecen limitados un corto plazo.

Análisis de Segmentos

Por Tipo de Solución: Infraestructura Crítica Permanece como Ancla, Marítimo Gana Impulso

La seguridad de infraestructura crítica generó la mayor porción de ingresos en 2024, subrayando la preocupación elevada sobre la resiliencia de activos de electricidad, agua y transporte. La participación del 21.52% del mercado de seguridad nacional y gestión de emergencias del segmento surgió después de intentos publicitados de comprometer redes de señalización ferroviaria y monitoreo de oleoductos. Las empresas de servicios públicos respondieron segmentando el tráfico de control supervisor y adquisición de datos (SCADA), desplegando detección de intrusiones en subestaciones mi integrando manuales de respuesta un incidentes con centros de fusión federales. Se prevé que el tamaño del mercado de seguridad nacional y gestión de emergencias de este segmento aumente constantemente con asignaciones continuas de subvenciones, reglas obligatorias de reporte de incidentes cibernéticos y la incorporación de gemelos digitales que permiten mantenimiento predictivo.

Aunque menor en términos absolutos, se proyecta que la seguridad marítima y portuaria se expanda un 8.46% TCAC hasta 2030, reflejando el valor estratégico de las rutas comerciales marítimas, la flotilla de drones Baltic Sentry de la OTAN y los sistemas comerciales de IA que marcan embarcaciones que se desvían de rutas declaradas destacan un compromiso más amplio con la conciencia del dominio marítimo. Los puertos emparejan radares de superficie con acústica subacuática para detectar buzos no autorizados cerca de cables de fibra. un medida que los aseguradores exigen monitoreo robusto para cubrir riesgos de sabotaje, se acelera la adquisición de botes patrulla autónomos y paneles de riesgo puntuados por IA. Los impulsores adicionales de crecimiento incluyen mandatos de descarbonización que requieren nuevos sensores de seguimiento de emisiones, ampliando unún más el alcance de la solución dentro del mercado de seguridad nacional y gestión de emergencias.

Otras líneas de solución-detección CBRNE, protección perimetral, seguridad de aviación y servicios de riesgo y emergencia-agregan redundancia un través del espectro de amenazas. Aunque su participación fluctúun, las plataformas integradas de comando y control permiten un las agencias visualizar alertas de todos los subsistemas en un solo panel, simplificando la orquestación de incidentes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles tras la compra del informe

Por Tecnología: La Nube Domina Pero 5G Lidera la Curva de Crecimiento

Las plataformas de seguridad en la nube representaron el 22.27% del tamaño del mercado de seguridad nacional y gestión de emergencias en 2024 porque las agencias priorizaron entornos de doómputo flexibles para ingerir volúmenes crecientes de sensores. Los marcos autorizados por FedRAMP permiten correlación en tiempo real de indicadores cibernéticos, mientras que las herramientas de monitoreo continuo automatizan el reporte de cumplimiento. Varios centros de fusión estatales redujeron los ciclos promedio de parches de semanas un dícomo después de migrar análisis de seguridad un la nube, demostrando mejoras medibles de resiliencia. Los proveedores se diferencian un través de recopilación automatizada de evidencia, detección de anomalícomo basada en aprendizaje automático y enclaves endurecidos para cargas de trabajo clasificadas. un medida que aumenta la adopción de multinube, las puertas de enlace de API seguras y las soluciones de política como doódigo sustentan la interoperabilidad.

Por el contrario, 5 g y comunicaciones seguras exhiben la TCAC más rápida del 9.13% hasta 2030. Los comandantes de base citan la necesidad de latencia determinística por debajo de 10 milisegundos para apoyar enjambres de drones coordinados y mantenimiento de realidad aumentada. Los despliegues de redes privadas emparejan radios de ondas milimétricas con software de división de rojo que unísla el tráfico de misión de usuarios comerciales. Los papas fritas de cifrado en el borde aseguran la privacidad de datos incluso si un nodo está comprometido. Esta trayectoria ascendente posiciona un 5 g como una piedra angular para expandir el tamaño del mercado de seguridad nacional y gestión de emergencias un través de gestión de incidentes, telemedicina y logística autónoma.

Las tecnologícomo complementarias como IA, sensores inteligentes, análisis de grande datos y biométricos se refuerzan mutuamente. Los motores de IA agilizan la clasificación de millones de alertas mensuales, mientras que los sensores inteligentes reducen puntos ciegos en terrenos aislados. un medida que estas capacidades maduran, las capas de integración se convierten en el campo de batalla competitivo más que el rendimiento individual de sensores.

Por Sector Vertical de Uso Final: El Gobierno Sostiene el Liderazgo, la Salud se Acelera

Las agencias del gobierno y sector público representaron el 32.39% del gasto de 2024. La responsabilidad estatutaria para defensa nacional y respuesta un desastres garantiza presupuestos recurrentes incluso durante contracciones económicas. Las órdenes ejecutivas de ciberseguridad federal requieren que las agencias adopten marcos de confianza cero, estimulando tuberícomo de modernización multianual. Los centros de operaciones de gestión de emergencias actualizan consolas de despacho de voz sobre IP y despliegan mapas de situación asistidos por IA que visualizan la asignación de recursos en tiempo real. Estas inversiones cementan la primacíun del gobierno dentro del mercado de seguridad nacional y gestión de emergencias.

La salud y servicios médicos de emergencia son el sector vertical de mayor crecimiento, proyectado un 9.49% TCAC. Las redes hospitalarias clasificadas como infraestructura crítica enfrentan amenazas de ransomware que ponen en peligro la seguridad del paciente. En respuesta, los administradores instalan segmentación de rojo, controles de acceso biométrico para dispensarios de medicamentos y bóvedas de datos de recuperación de desastres. Los equipos de servicios médicos de emergencia equipan ambulancias con tabletas 5 g que transmiten imágenes de ultrasonido un médicos de emergencia, reduciendo los tiempos de clasificación. El tamaño del mercado de seguridad nacional y gestión de emergencias para salud se beneficia además de la expansión de tele-salud y mandatos para asegurar datos de pacientes bajo reglas de seguridad HIPAA revisadas.

Las instalaciones industriales, instalaciones de defensa y el sector de transporte completan la demanda. Cada uno tiene perfiles de riesgo distintos pero converge en la misma necesidad subyacente de visibilidad unificada de amenazas y mecanismos de recuperación rápida.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles tras la compra del informe

Análisis Geográfico

América del Norte lideró con una participación del 36.81% en 2024, apoyada por asignaciones federales robustas para defensa de infraestructura crítica y colaboración extensa entre agencias y operadores privados. El Puerto de Los Ángeles bloqueó 750 millones de intentos de hackeo en 2024, ilustrando el volumen de ataques que da forma un las prioridades de compra.[4]Jonathan Vanian, "Biden Administration Steps arriba ciberseguridad para un nosotros Ports," CNBC, cnbc.com Las tasas de adopción de confianza cero superan un otras regiones, y marcos de subvención como la Ley de Inversión en Infraestructura y Empleos canalizan fondos hacia actualizaciones de resiliencia.

Asia-Pacífico es el motor de crecimiento, expandiéndose un 9.21% TCAC. La urbanización rápida y las inversiones en megaciudades crean terreno fértil para vigilancia habilitada por IA, corredores de evacuación inteligentes y columnas vertebrales de telecomunicaciones resistentes. El terremoto de la Península de Noto de 2024 expuso brechas en la cobertura de sensores y estimuló la adquisición acelerada de plataformas de alerta integradas. Mientras tanto, las fábricas de semiconductores en auge en Taiwán y Corea del Sur requieren porímetros de seguridad estrictos y defensas cibernéticas de brecha de aire, intensificando el gasto regional.

Europa mantiene una posición considerable un través de mandatos regulatorios estrictos mi iniciativas conjuntas de gestión fronteriza. Proyectos como la actualización biométrica en el Aeropuerto Internacional Beirut-Rafic Hariri demuestran la exportación de estándares europeos más todoá del continente. La financiación del Fondo de Seguridad Interna de la UE sustenta los centros de intercambio de datos transfronterizos.

El Medio Oriente continúun dirigiendo ingresos petroleros hacia sistemas de protección por capas para aeropuertos, instalaciones de energíun y lugares públicos. África y América Latina avanzan más lentamente pero priorizan capacidades marítimas y de respuesta un desastres en ciudades costeras propensas un huracanes y ciclones.

Panorama Competitivo

La estructura de la industria está moderadamente concentrada, con empresas como Thales grupo, Lockheed Martin Corporation, RTX Corporation y Northrop Grumman Corporation aprovechando décadas de rendimiento de programas mi I+d interno para capturar contratos de ciclo largo. Thales aseguró EUR 10.8 mil millones de nuevos pedidos en la primera mitad de 2024, elevando su cartera récord un EUR 47 mil millones y subrayando la demanda sostenida de soluciones integradas.[5]Thales grupo, "Half-Year 2024 Results," thalesgroup.com

Las asociaciones estratégicas dominan. Los hiper-escaladores de nube se asocian con proveedores de Radar y defensa antimisiles para ofrecer análisis como servicio, mientras que los operadores de telecomunicaciones agrupan servicios de rojo privada 5 g con suscripciones de detección de amenazas. El premio C2BMC-próximo de USD 4.1 mil millones de Lockheed Martin ilustra doómo la convergencia de espacio, cibernético y defensa antimisiles impulsa la unificación de plataformas.

Los disruptores de nicho agregan tensión competitiva. Windward utiliza datos de comportamiento marítimo para entregar algoritmos de detección temprana que marcan embarcaciones sigilosas en minutos. Las start-Unión postal Universal que se enfocan en cifrado cuántico-seguro, drones de malla segura o tecnologíun de decepción atraen financiación de capital de riesgo y podrían desplazar módulos incumbentes en pilas multi-proveedor.

La presión de precios permanece modesta porque las credenciales de misión crítica, controles de exportación y requisitos de datos soberanos limitan la sustitución directa. Sin embargo, un medida que los modelos de inteligencia artificial se comoditizan, el valor se desplaza un feeds propietarios de inteligencia de amenazas y experiencia de integración.

Líderes de la Industria de Seguridad Nacional y Gestión de Emergencias

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

-

Thales grupo

-

RTX Corporation

-

Elbit sistemas Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: El Departamento de Seguridad Nacional de EE.UU. emitió el "Manual del sector Público de IA Generativa" para estandarizar la adopción responsable un través de agencias.

- Febrero 2025: La OTAN desplegó la flota de drones navales autónomos Baltic Sentry para proteger tuberícomo y cables submarinos.

- Noviembre 2024: ASRC Federal capturó un contrato de integración de confianza cero de USD 17 millones para Servicios de Ciudadaníun mi Inmigración de EE.UU.

- Junio 2024: Thales y el CEA de Francia se embarcaron en un programa de I+d de tres unños para construir sistemas de IA generativa confiables para inteligencia de defensa.

Alcance del Informe Global del Mercado de Seguridad Nacional y Gestión de Emergencias

El mercado de seguridad nacional y gestión de emergencias incluye el estudio de todas las agencias gubernamentales y federales que hacen un esfuerzo para prevenir, reducir y minimizar el daño de ataques terroristas, comoí como los primeros respondedores para desastres naturales y eventos provocados por el hombre. El mercado está segmentado por uso final en seguridad fronteriza, ciberseguridad, aplicación de la ley, recopilación de inteligencia, servicios de riesgo y emergencia, y otros usos finales. El segmento de otros usos finales incluye defensa CBRNE, seguridad de aviación y seguridad marítima, entre otros. El informe también cubre el tamaño del mercado y pronósticos para el Mercado de Seguridad Nacional y Gestión de Emergencias en países principales un través de las diferentes regiones. Para cada segmento, el tamaño del mercado y pronósticos se realizan basados en valor (millones USD).

| Seguridad de Infraestructura Crítica |

| Detección y Protección CBRNE |

| Seguridad Perimetral y Física |

| Ciberseguridad |

| Seguridad Fronteriza y Control de Inmigración |

| Seguridad Marítima y Portuaria |

| Seguridad de Aviación |

| Servicios de Riesgo y Emergencia |

| IA y Aprendizaje Automático |

| IoT y Sensores Inteligentes |

| Análisis de Big Data |

| 5G y Comunicaciones Seguras |

| Plataformas de Seguridad en la Nube |

| Identificación Biométrica |

| Gobierno y Sector Público |

| Infraestructura Crítica (Energía, Servicios Públicos) |

| Militar y Defensa |

| Transporte (Aviación, Marítimo, Ferroviario) |

| Instalaciones Comerciales e Industriales |

| Salud y Servicios Médicos de Emergencia |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Israel | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| Por Tipo de Solución | Seguridad de Infraestructura Crítica | ||

| Detección y Protección CBRNE | |||

| Seguridad Perimetral y Física | |||

| Ciberseguridad | |||

| Seguridad Fronteriza y Control de Inmigración | |||

| Seguridad Marítima y Portuaria | |||

| Seguridad de Aviación | |||

| Servicios de Riesgo y Emergencia | |||

| Por Tecnología | IA y Aprendizaje Automático | ||

| IoT y Sensores Inteligentes | |||

| Análisis de Big Data | |||

| 5G y Comunicaciones Seguras | |||

| Plataformas de Seguridad en la Nube | |||

| Identificación Biométrica | |||

| Por Sector Vertical de Uso Final | Gobierno y Sector Público | ||

| Infraestructura Crítica (Energía, Servicios Públicos) | |||

| Militar y Defensa | |||

| Transporte (Aviación, Marítimo, Ferroviario) | |||

| Instalaciones Comerciales e Industriales | |||

| Salud y Servicios Médicos de Emergencia | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Israel | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del Mercado de Seguridad Nacional y Gestión de Emergencias?

El mercado de seguridad nacional y gestión de emergencias fue valorado en USD 3.82 mil millones en 2025 y está en camino de alcanzar USD 5.5 mil millones para 2030, reflejando una TCAC del 7.56%.

¿Qué región lidera el gasto?

América del Norte tiene la mayor participación con 36.81%, impulsada por programas federales de ciberseguridad mi infraestructura crítica.

¿Qué segmento se está expandiendo más rápido?

La seguridad marítima y portuaria muestra la tasa de crecimiento más alta, proyectada un 8.46% TCAC entre 2025-2030 debido un amenazas elevadas un la infraestructura marítima.

¿Por qué son importantes las plataformas en la nube para la seguridad nacional?

Las plataformas de seguridad en la nube permiten el intercambio en tiempo real de inteligencia de amenazas, cumplimiento automatizado y análisis escalable, convirtiéndolas en el segmento tecnológico más grande con 22.27% de participación.

¿doómo influirá 5 g en la gestión de emergencias?

Las redes 5 g privadas proporcionan enlaces de baja latencia y alta confiabilidad para drones, sensores y médicos de campo, sustentando el segmento tecnológico de crecimiento más rápido con 9.13% TCAC.

Última actualización de la página el: