Tamaño del mercado de envases herméticos

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

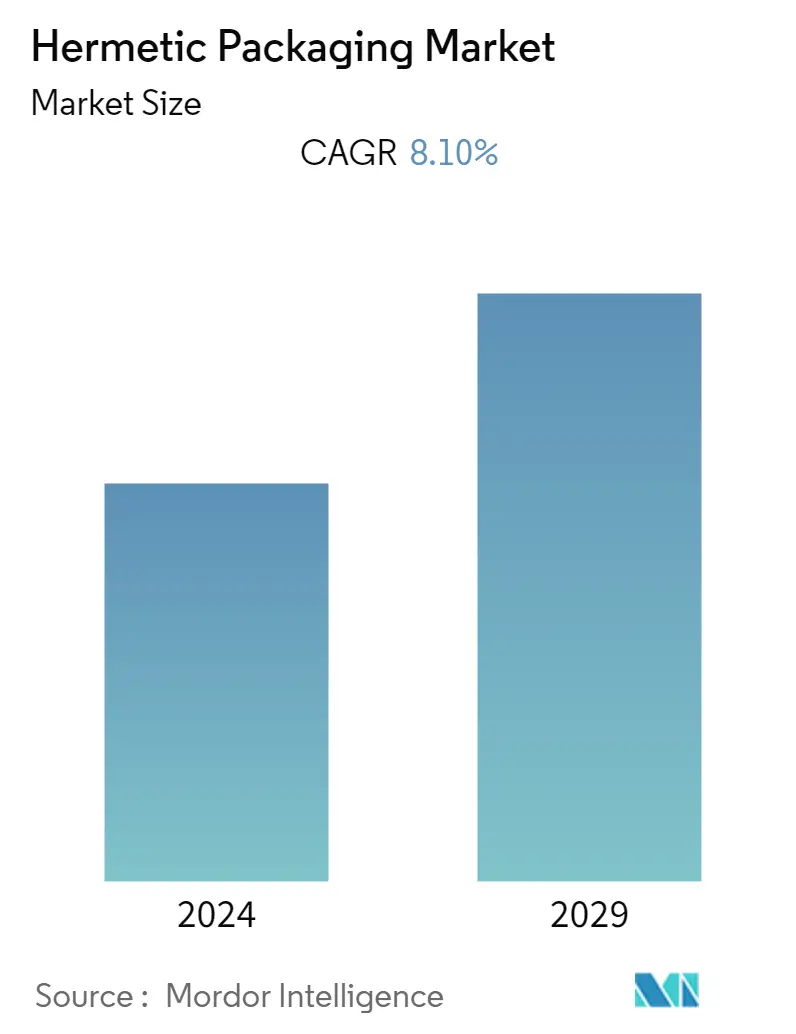

| CAGR | 8.10 % |

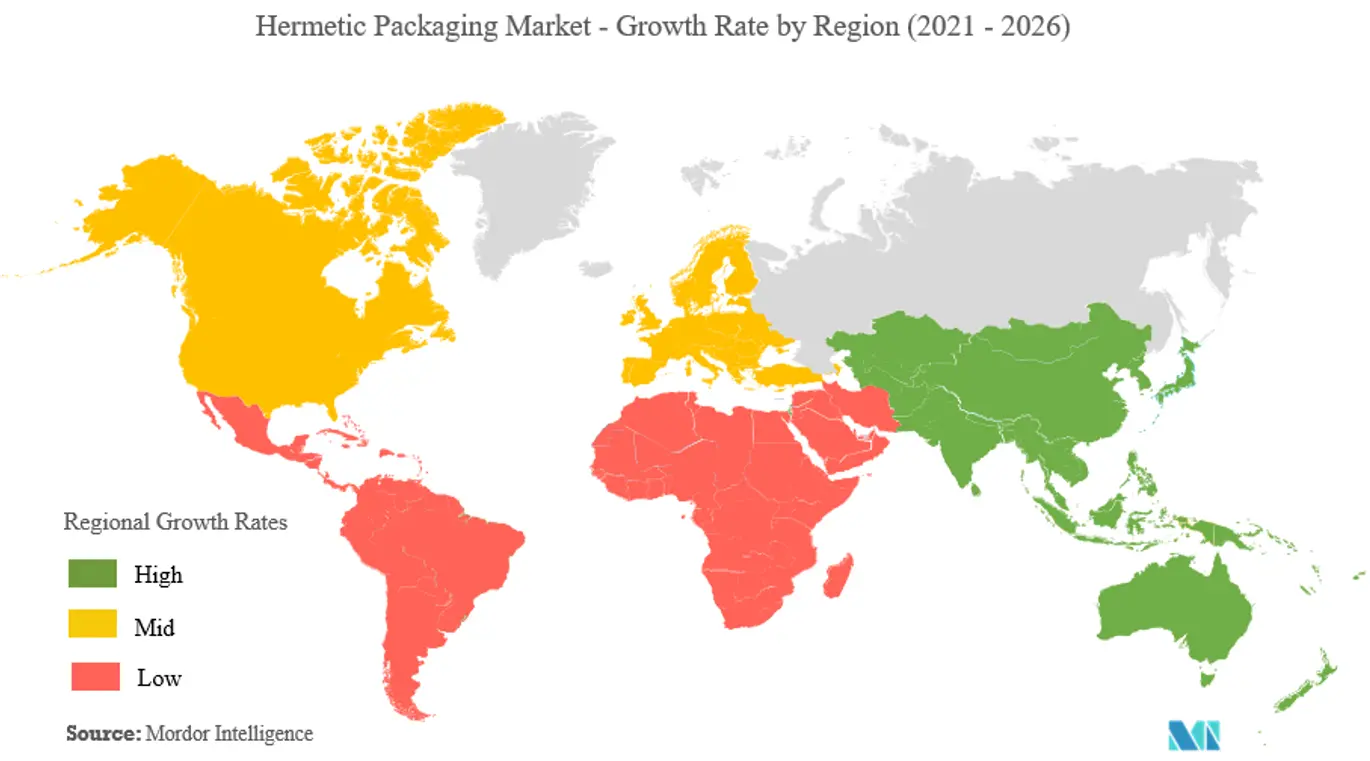

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de envases herméticos

El mercado mundial de envases herméticos se valoró en 3.410 millones de dólares en 2020, y se espera que alcance los 5.310 millones de dólares en 2026, con una tasa compuesta anual estimada del 8,1%, de 2021 a 2026. El mercado de envases herméticos se encuentra entre las industrias que se ven afectadas. por la pandemia de Covid-19. Según la Asociación de la Industria de Semiconductores, después del cuarto trimestre de 2020, la industria de semiconductores comenzó a recuperarse. A pesar de los desafíos logísticos relacionados con el coronavirus, las instalaciones de semiconductores ubicadas en Asia-Pacífico continuaron funcionando normalmente con altas tasas de capacidad. Además, en varios países, como Corea del Sur, la mayoría de las operaciones de semiconductores continuaron ininterrumpidamente y las exportaciones de chips crecieron un 9,4% en febrero de 2020.

- El embalaje hermético es un requisito para todas las aplicaciones en las que los componentes electrónicos deben protegerse de entornos corrosivos para garantizar una vida útil aceptable. Se requiere una confiabilidad extremadamente alta para la electrónica espacial, que a menudo utiliza paquetes herméticos. Los paquetes metálicos con sellos de vidrio a metal son la solución común para niveles de potencia bajos a medios. Debido a la mala conductividad térmica y la conductividad eléctrica limitada de los metales utilizados en paquetes herméticos estándar, se han desarrollado soluciones de cobre de enlace directo.

- Los paquetes de plástico electrónicos pueden sobrevivir 20 años en ambientes limpios a temperaturas más bajas. Lo mismo puede fallar en unos pocos días en una atmósfera corrosiva a temperaturas o presiones más altas. La protección de la electrónica encapsulada es importante para la permitividad de los gases de los materiales utilizados para el embalaje. La diferencia de permitividad del gas abarca más de órdenes de magnitud para los plásticos en el lado y el vidrio/cerámica y los metales en el otro lado.

- Además, las tecnologías de embalaje hermético que evitan que los componentes internos reaccionen con el oxígeno o la humedad del aire son fundamentales para numerosas tecnologías de microescala, incluidos sensores, baterías, supercondensadores, recolectores de energía y otros sistemas energéticos. Crear estrategias de empaque adecuadas para estas tecnologías a microescala es de creciente importancia a medida que los mercados para estos dispositivos continúan aumentando.

- Se espera que el mercado de microbaterías, por ejemplo, crezca casi cinco veces entre 2019 y 2025 como resultado de los vehículos eléctricos, una nueva Internet de las cosas (IoT) y dispositivos médicos. Aun así, las tecnologías actuales de envasado hermético limitan las densidades de energía de las microbaterías a una fracción de las baterías de macroescala. Una de las razones de las densidades de energía divergentes de las baterías a micro y macroescala es que las tecnologías de embalaje hermético a macroescala ampliamente utilizadas no se pueden aplicar directamente a las microbaterías, ya que el embalaje domina el volumen y la masa de los componentes internos.

Tendencias del mercado de envases herméticos

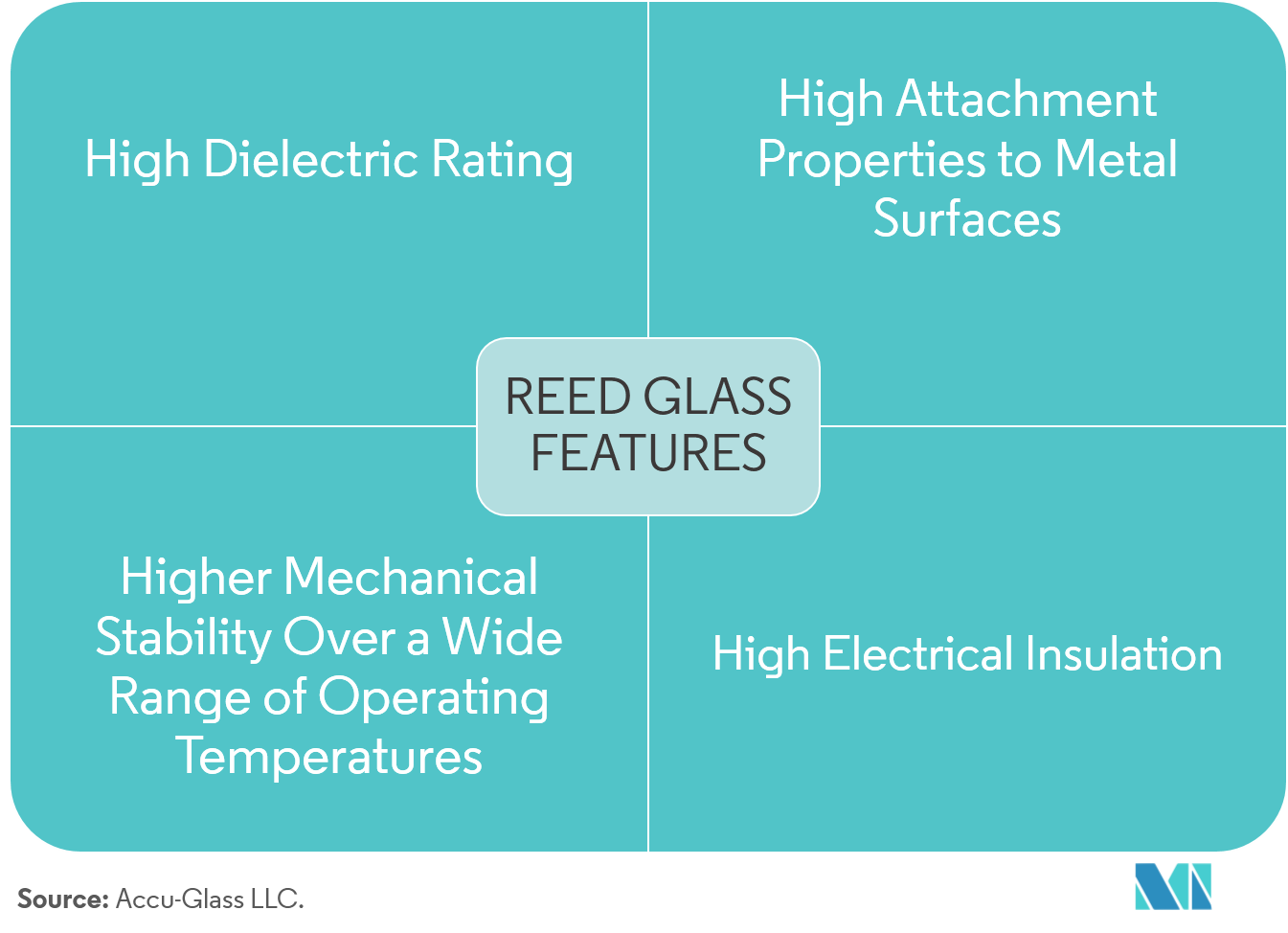

Se espera que Reed Glass tenga una participación significativa

- Los lentes Reed proporcionan una encapsulación altamente confiable de interruptores de láminas durante millones de ciclos de conmutación.

- Las numerosas aplicaciones electrónicas implican el uso de tubos de vidrio donde algunos componentes electrónicos discretos exigen protección, aislamiento o sellado. Sin embargo, la función de este vidrio muchas veces es la de aislar eléctricamente componentes pasivos, o funciona como sello hermético.

- El vidrio Reed ha encontrado su aplicación en los sistemas de cierre centralizado de los automóviles, como interruptores en calderas de agua caliente o como sensores de correa. Los interruptores de láminas, sin ninguna influencia mecánica del exterior, abren y cierran los circuitos eléctricos.

- El contacto se establece cuando un campo magnético débil presiona dos láminas de contacto de metal juntas dentro de un tubo de vidrio delgado. Un interruptor de láminas, cuando está en estado de reposo, no requiere energía, lo que lo hace importante para los dispositivos que consumen muy poca energía.

- Como no poseen control mecánico, los interruptores de láminas pueden manejar millones de ciclos de cierre y cierre sin ningún desgaste.

- Las láminas metálicas deben estar libres de polvo y selladas herméticamente dentro de los tubos de vidrio con gas inerte con altas tolerancias para asegurar su funcionalidad.

Se espera que América del Norte tenga la mayor participación

- Se espera que el aumento del gasto gubernamental en el sector aeroespacial y de defensa por parte del gobierno de la región impulse el mercado de envases herméticos durante el período previsto. Además, la industria de la aviación alimenta la demanda de envases herméticos debido a su dependencia de aviones nuevos, fortaleciendo así la industria de los envases herméticos. En 2020, el gasto militar estadounidense alcanzó una cifra estimada de 778 mil millones de dólares, lo que representa un aumento del 4,4 % con respecto a 2019 (fuente SIPRI).

- Se espera que el aumento del gasto de los consumidores en electrónica de consumo, junto con la mayor penetración de dispositivos de comunicación inteligentes como los teléfonos inteligentes, impulsen la demanda de envases herméticos durante el período previsto. Según las ventas minoristas proyectadas para 2021, las ventas minoristas de electrónica de consumo en Estados Unidos alcanzaron los 442 mil millones de dólares. Los teléfonos inteligentes fueron los productos que generaron los mayores ingresos minoristas dentro del sector de la electrónica de consumo, con 79 mil millones de dólares en 2020 (fuente Consumer Technology Association).

- Aparte de esto, Estados Unidos es el hogar de algunos de los principales actores automotrices del mundo, que invierten en vehículos eléctricos y en el potencial de conducción autónoma de los automóviles, que exigen circuitos integrados de alto rendimiento. Aproximadamente 17,5 millones de sistemas avanzados de asistencia al conductor (ADAS) se fabricaron solo en los Estados Unidos durante 2016. Para 2021, se espera que ese número aumente en aproximadamente 1,5 millones de unidades. (fuente AMETEK). La industria automotriz utiliza herméticos para garantizar la funcionalidad de los sensores en dispositivos antivuelco y equipos de bolsas de aire. Por lo tanto, con el creciente equipamiento de bolsas de aire, el mercado potencialmente demandaría envases herméticos.

- Este es uno de los principales factores que impulsa la demanda del mercado de obleas de silicio semiconductor. Por ejemplo, en diciembre de 2020, Group14 Technologies, un proveedor global de materiales compuestos de silicio y carbono para aplicaciones de iones de litio, obtuvo 17 millones de dólares en series. Financiamiento B liderado por materiales SK.

Descripción general de la industria del embalaje hermético

La rivalidad competitiva en el mercado de envases herméticos es bastante alta debido a la presencia de algunos actores clave como Schott AG, SGA technologies, Kyocera y muchos más. Su capacidad para innovar continuamente en sus productos y servicios les ha permitido obtener una ventaja competitiva sobre otros actores. A través de asociaciones estratégicas, fusiones y adquisiciones y actividades de investigación y desarrollo, los actores pueden lograr una posición sólida en el mercado.

- Abril de 2020 NanoRetina anunció resultados preliminares exitosos para su dispositivo de retina artificial NR600 que utiliza la tecnología de unión láser de vidrio de SCHOTT Primoceler. NanoRetina ha dado un paso monumental al establecer su implante de retina que podría representar una respuesta a la pérdida degenerativa de la visión. Para la encapsulación ultraminiatura totalmente de vidrio del dispositivo se utilizó la microadherencia de oblea de vidrio hermética de SCHOTT Primoceler.

Líderes del mercado de envases herméticos

-

Schott AG

-

Ametek.Inc.

-

Micross Components Inc.

-

Materion Corporation

-

Teledyne Technologies Incorporated

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases herméticos

- Mayo de 2021 AMETEK MOCON lanzó un nuevo instrumento analítico para medir la tasa de transmisión de oxígeno (OTR) de paquetes completos en condiciones ambientales. El OX-TRAN 2/48 ofrece pruebas de alta capacidad con ocho celdas. Cuatro de las celdas son para probar OTR y las otras cuatro se usan para acondicionar paquetes para que pasen menos tiempo en la prueba.

- Mayo de 2021 Micross Components, Inc. y Avalanche Technology, dos empresas líderes del dominio, se han asociado para ofrecer la memoria no volátil de alta resolución más pequeña y de menor consumo para aplicaciones aeroespaciales.

Informe de mercado de envases herméticos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Necesidad creciente de proteger componentes electrónicos altamente sensibles

4.3 Restricciones del mercado

4.3.1 Normas y reglamentos estrictos sobre materiales de embalaje

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

4.5 Instantánea de la tecnología

4.5.1 Sellado de vidrio a metal (GTMS)

4.5.2 Sellado de cerámica a metal (CERTMS)

4.5.3 Micropegado de vidrio

4.6 Evaluación del impacto del COVID-19 en el mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo

5.1.1 Vidrio de pasivación

5.1.2 Vidrio de caña

5.1.3 Vidrio transpondedor

5.2 Industria del usuario final

5.2.1 Petroquímico

5.2.2 Aeroespacial y Defensa

5.2.3 Industria automotriz

5.2.4 Cuidado de la salud

5.2.5 Electrónica de consumo

5.2.6 Otra industria de usuarios finales

5.3 Geografía

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemania

5.3.2.3 Francia

5.3.2.4 España

5.3.2.5 Italia

5.3.2.6 El resto de Europa

5.3.3 Asia Pacífico

5.3.3.1 Porcelana

5.3.3.2 Japón

5.3.3.3 Corea del Sur

5.3.3.4 India

5.3.3.5 Resto de Asia Pacífico

5.3.4 América Latina

5.3.5 Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Perfiles de la empresa*

6.1.1 Schott AG

6.1.2 Ametek Inc.

6.1.3 Kyocera Corporation

6.1.4 Micross Components Inc.

6.1.5 Willow Technologies Ltd.

6.1.6 SGA Technologies limited

6.1.7 CompleteHermetics

6.1.8 Special Hermetics products Inc.

6.1.9 Materion Corporation

6.1.10 Teledyne Technologies Incorporated

6.1.11 Egide SA

7. ANÁLISIS DE INVERSIONES

8. FUTURO DEL MERCADO

Segmentación de la industria del embalaje hermético

Un Sello Hermético es cualquier tipo de sellado que hace que un objeto determinado sea hermético (impidiendo el paso de aire, oxígeno u otros gases). El término se aplicaba originalmente a los recipientes de vidrio herméticos, pero a medida que avanzó la tecnología se aplicó a una categoría más amplia de materiales, incluidos el caucho y los plásticos. El estudio de mercado comprende tipo, usuarios finales. y análisis específicos de cada país.

| Tipo | ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de envases herméticos

¿Cuál es el tamaño actual del mercado Embalaje hermético?

Se proyecta que el mercado de envases herméticos registrará una tasa compuesta anual del 8,10% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Embalaje hermético?

Schott AG, Ametek.Inc., Micross Components Inc., Materion Corporation, Teledyne Technologies Incorporated son las principales empresas que operan en el mercado de envases herméticos.

¿Cuál es la región de más rápido crecimiento en el mercado Embalaje hermético?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de envases herméticos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de envases herméticos.

¿Qué años cubre este mercado de Embalaje hermético?

El informe cubre el tamaño histórico del mercado de Embalaje hermético para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje hermético para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del embalaje hermético

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Embalaje hermético en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Embalaje hermético incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.