Análisis del mercado de hafnio

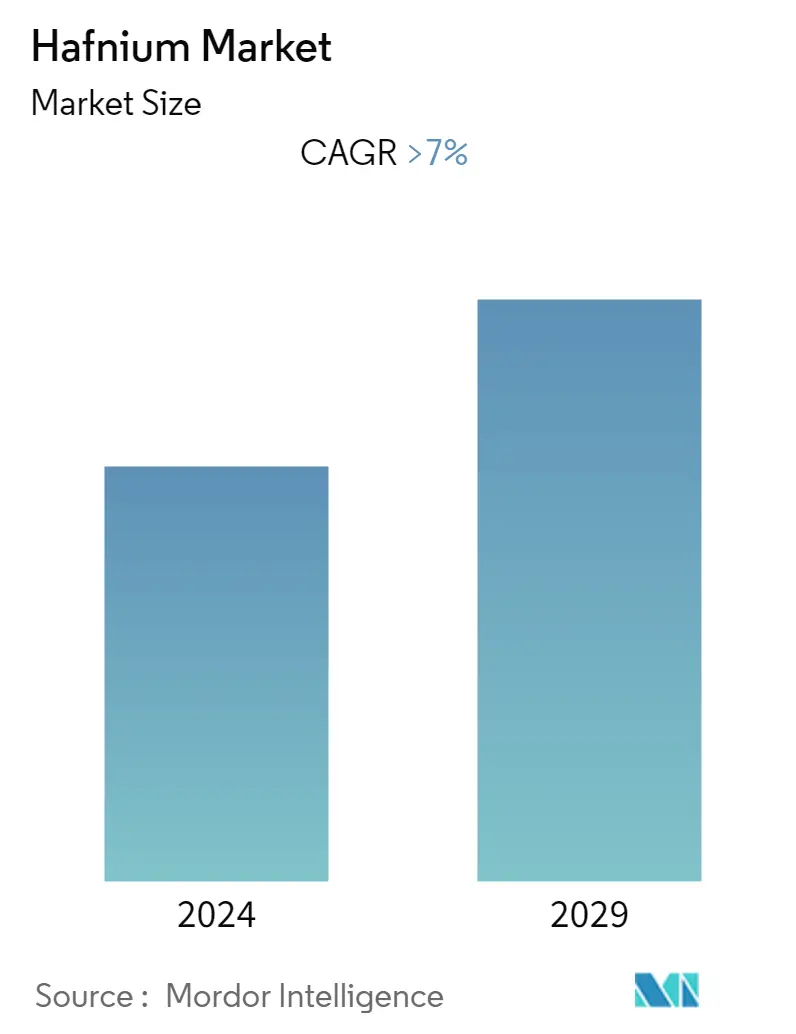

Se espera que el mercado de hafnio registre una tasa compuesta anual de más del 7% durante el período previsto.

- La pandemia de COVID-19 afectó negativamente al mercado del hafnio. Debido al confinamiento y a las breves paradas en las instalaciones de producción, varias aplicaciones sufrieron daños importantes, lo que limitó el consumo de hafnio. No obstante, más allá de 2020, el mercado se ha desarrollado lentamente debido a los esfuerzos en curso en las principales categorías de usuarios finales y es probable que continúe por ese camino.

- Los principales factores que impulsan el mercado son la creciente demanda de hafnio en la industria aeroespacial y su uso cada vez mayor en semiconductores y submarinos. Sin embargo, es probable que los precios más altos del material, así como las dificultades encontradas en la extracción y separación, obstaculicen el crecimiento del mercado.

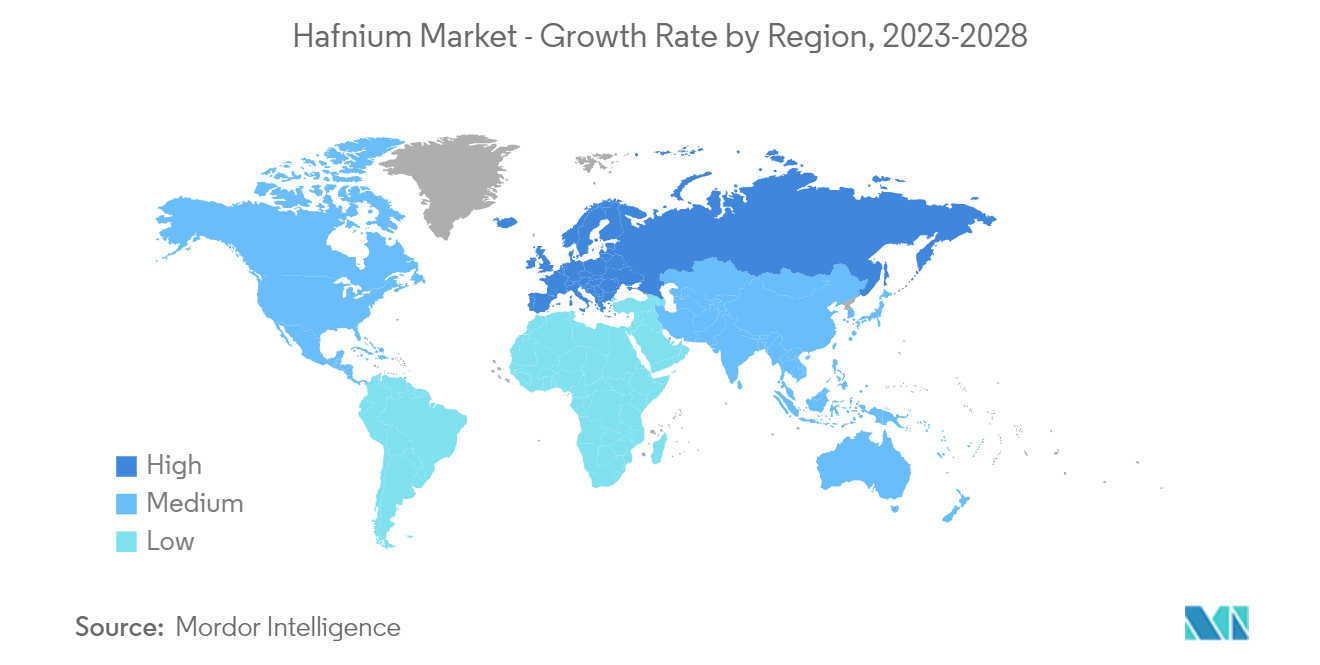

- Se prevé que la creciente base de aplicaciones para diversos productos de hafnio proporcione numerosas oportunidades de crecimiento durante el período previsto. Se espera que China domine el mercado en todo el mundo. Sin embargo, se considera que Europa es la región de más rápido crecimiento del mundo.

Tendencias del mercado del hafnio

Aplicación de superaleaciones para dominar el mercado

- El hafnio se utiliza principalmente como superaleación y esta aplicación representa más del 50% del uso total de hafnio. Debido a su alta resistencia y estabilidad cuando funciona a temperaturas muy altas, el hafnio se utiliza como superaleación para aplicaciones en turbinas aeroespaciales e industriales.

- Las superaleaciones de hafnio se encuentran principalmente en motores a reacción y de cohetes. El hafnio constituye aproximadamente el 10% de la aleación a base de niobio utilizada en las boquillas de los motores de cohetes. Se considera indispensable en la superaleación MAR M 247, utilizada en la sección caliente de los motores a reacción (álabes y palas de turbinas).

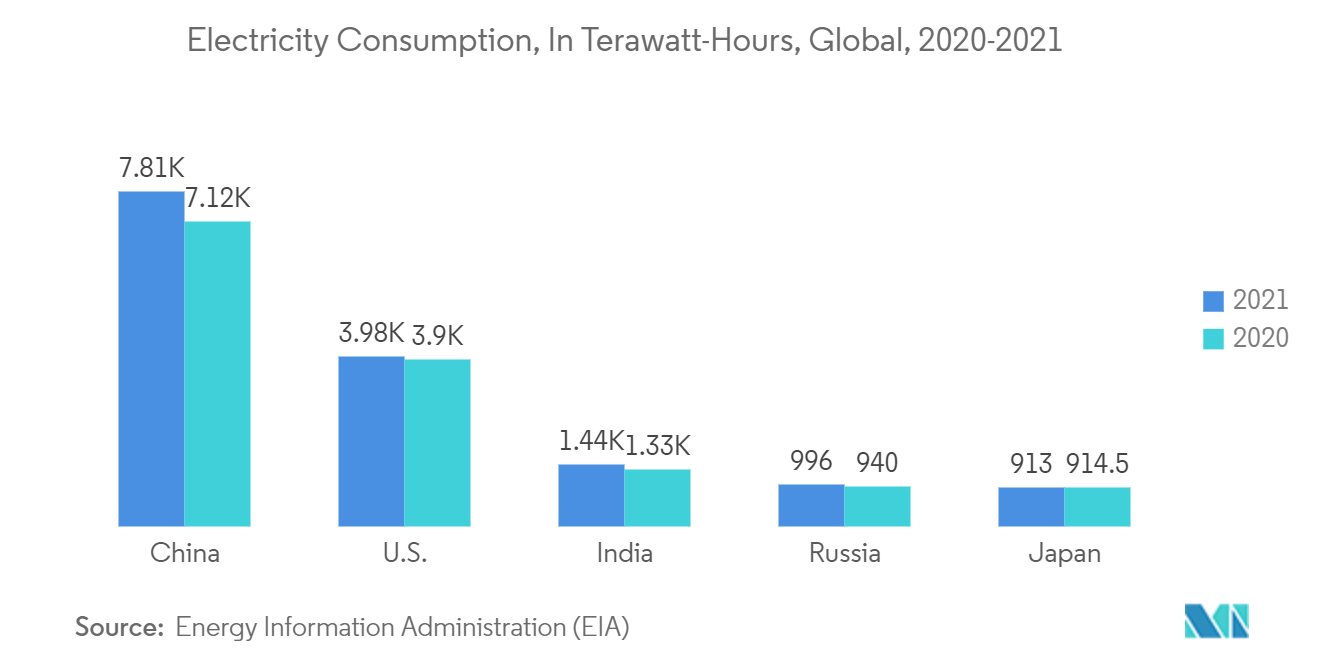

- Las superaleaciones de hafnio se utilizan potencialmente en turbinas industriales, que se utilizan principalmente para producir electricidad. De ahí que las tendencias crecientes en la industria de generación de energía y la generación de energía eólica favorecerán el crecimiento de las superaleaciones de hafnio.

- Según las estadísticas de British Petroleum (BP) Plc, la generación mundial de electricidad en 2021 fue de 28.466,3 teravatios-hora (TWh), registrando una tasa de crecimiento del 6,2%, frente a los 26.889,2 TWh de 2020. En 2021, del total de electricidad generada, La generación de electricidad a base de petróleo, gas natural y carbón representó 720,3 TWh, 6.518,5 TWh y 10.244,0 TWh, respectivamente.

- En mayo de 2022, J-Power USA Development Co. Ltd. (J-POWER USA) logró la operación comercial con las dos primeras turbinas de gas Mitsubishi Power M501JAC fabricadas en Norteamérica en su proyecto de generación Jackson, un ciclo combinado de 1.200 megavatios (MW). Central eléctrica en Elwood, Illinois, Estados Unidos.

- Debido a la creciente importancia de las superaleaciones en diversas industrias, se espera que la demanda del mercado de hafnio crezca durante el período previsto.

China dominará la región de Asia y el Pacífico

- En China, el hafnio se utiliza en reactores nucleares, aviones, turbinas industriales y otras industrias en forma de esponjas, aleaciones y otras formas. El hafnio se utiliza en reactores nucleares para fabricar barras de control debido a su fuerte sección transversal de captura de neutrones y su capacidad de absorción de neutrones.

- El hafnio se utiliza ampliamente en China, que, en junio de 2022, tiene 53 centrales nucleares en funcionamiento con 55,78 GW de capacidad. El país tiene 20 plantas en construcción, lo que puede aumentar el consumo de hafnio durante el período previsto.

- En septiembre de 2022, China aprobó dos plantas nucleares por un valor de 11.500 millones de dólares, completando la lista de 10 unidades de energía nuclear aprobadas por el país en 2022. Se espera que las plantas de energía resuelvan la agobiante situación de escasez de energía del país y desencadenen un mayor consumo de hafnio.

- En diciembre de 2021, China dio a conocer un plan de inversión de 440 mil millones de dólares para desarrollar al menos 150 nuevos reactores nucleares durante los próximos 15 años. El país tiene actualmente 19 reactores en construcción, 43 reactores en busca de permisos y la friolera de 166 reactores anunciados. Estos 228 reactores tienen una capacidad total de 246GW. A lo largo del período proyectado, se espera que el desarrollo de centrales nucleares impulse el mercado del hafnio.

- China es también uno de los principales fabricantes de aviones y uno de los mayores mercados nacionales de pasajeros aéreos. Además, el sector de fabricación de piezas y ensamblajes de aviación del país se ha expandido rápidamente, con más de 200 fabricantes menores de piezas de aeronaves presentes. La Administración de Aviación Civil de China (CAAC) estima que el tráfico nacional se recuperará aproximadamente el 85% de los niveles previos a la pandemia.

- Según el Boeing Commercial Outlook 2021-2040, en China se realizarán alrededor de 8.700 nuevas entregas hasta 2040, con un valor de servicio de mercado de 1.800 mil millones de dólares. Es probable que la demanda de hafnio aumente debido a nuevas entregas de este tipo en el país.

- A su vez, se espera que todos los factores antes mencionados aumenten el consumo de hafnio en el país.

Descripción general de la industria del hafnio

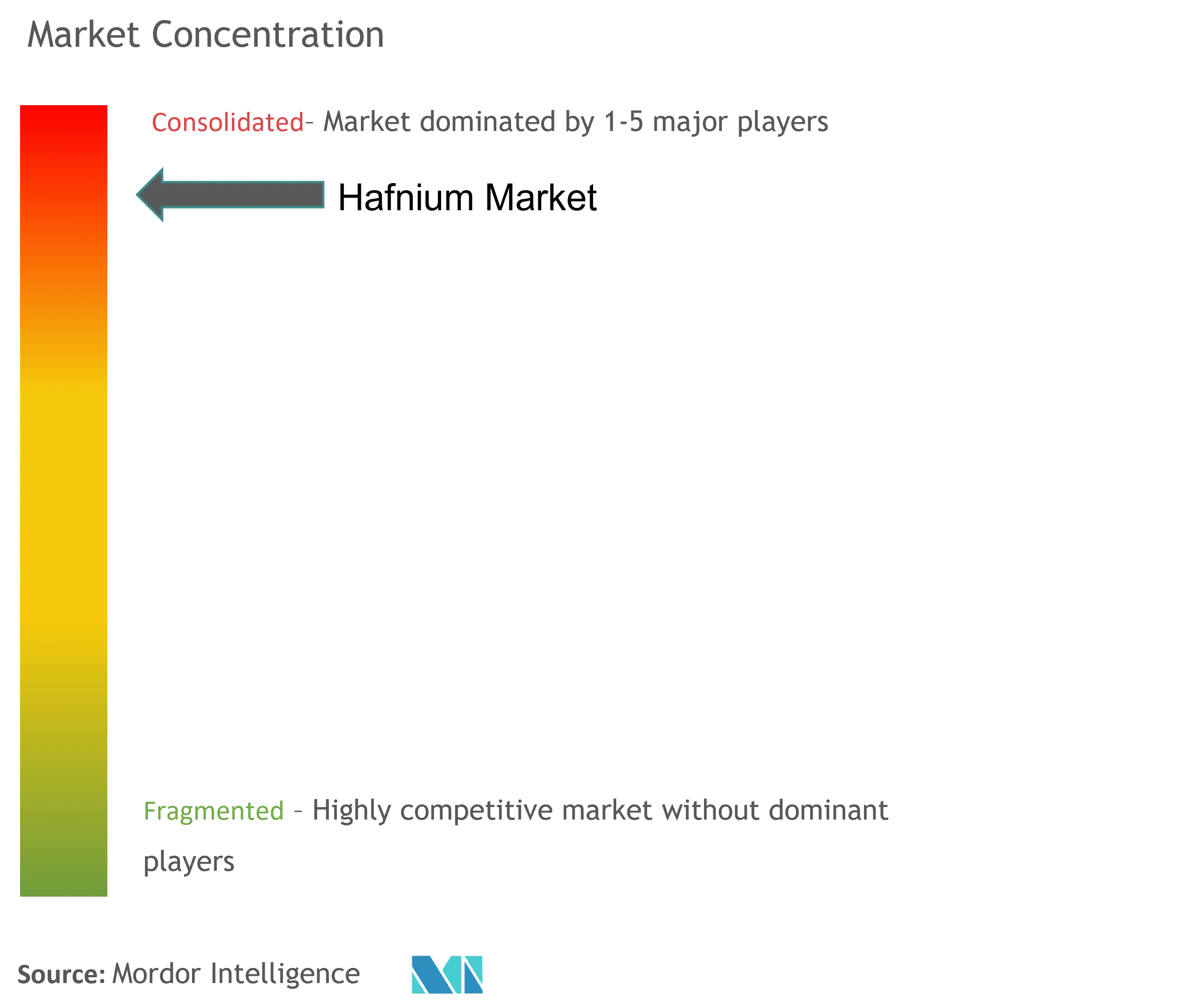

El mercado del hafnio está muy consolidado y los dos principales actores representan aproximadamente el 80% de la producción y el suministro de hafnio metálico. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Framatome (EDF), Alkane Resources Ltd., American Elements, Nanjing Youtian Metal Technology Co. Ltd. y ACI Alloys, entre otros.

Líderes del mercado de hafnio

-

Framatome (EDF)

-

Alkane Resources Ltd

-

American Elements

-

Nanjing Youtian Metal Technology Co. Ltd

-

ACI Alloys

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del hafnio

- Agosto de 2022 El Instituto de Física de la Academia de Ciencias de China (IOPCAS) descubrió nuevos polihidruros de hafnio utilizando técnicas sinérgicas de alta presión basadas en células de yunque de diamante en combinación con calentamiento láser in situ durante la búsqueda de nuevos tipos de material superconductor rico en hidrógeno.

- Junio de 2021 Starfire Systems anunció el lanzamiento de un nuevo precursor de formación de cerámica a temperatura ultraalta. El precursor del carburo de hafnio (HfC) es una valiosa incorporación a la familia de polímeros precerámicos formadores de SiC. Este nuevo sistema se basará en el proceso químico patentado que Starfire Systems utilizó para crear su producto estrella SMP-10 y ofrecerá a los clientes opciones adicionales para sus requisitos de alta temperatura. El precursor de HfC se transforma en un carburo de hafnio (HfC) térmicamente estable. El precursor de HfC cura a 200°C o menos. El polímero de HfC curado se puede calentar a 1600 °C en un ambiente inerte y convertirse en un HfC cristalino con un alto rendimiento cerámico.

Segmentación de la industria del hafnio

El hafnio es un metal gris brillante que tiene una apariencia similar al acero inoxidable y es químicamente comparable al circonio. El metal mantiene su estabilidad y resistencia a altas temperaturas tanto en forma metálica como compuesta y se utiliza para diversas aplicaciones de alta resistencia y alta temperatura.

El mercado del hafnio está segmentado por tipo, aplicación y geografía. Por tipo, el mercado se segmenta en óxido de hafnio, carburo de hafnio y otros tipos (incluido el hafnio metálico). Por aplicación, el mercado se segmenta en superaleaciones, recubrimientos ópticos, nucleares, corte por plasma y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el hafnio en 6 países de las principales regiones.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Óxido de hafnio |

| Carburo de hafnio |

| Otros tipos (incluido el hafnio metálico) |

| Súper aleación |

| Recubrimiento óptico |

| Nuclear |

| Corte por plasma |

| Otras aplicaciones |

| Análisis de producción | Francia |

| Estados Unidos | |

| Porcelana | |

| Resto del mundo | |

| Análisis de consumo | Estados Unidos |

| unión Europea | |

| Rusia | |

| Porcelana | |

| India | |

| Japón | |

| Resto del mundo |

| Tipo | Óxido de hafnio | |

| Carburo de hafnio | ||

| Otros tipos (incluido el hafnio metálico) | ||

| Solicitud | Súper aleación | |

| Recubrimiento óptico | ||

| Nuclear | ||

| Corte por plasma | ||

| Otras aplicaciones | ||

| Geografía | Análisis de producción | Francia |

| Estados Unidos | ||

| Porcelana | ||

| Resto del mundo | ||

| Análisis de consumo | Estados Unidos | |

| unión Europea | ||

| Rusia | ||

| Porcelana | ||

| India | ||

| Japón | ||

| Resto del mundo | ||

Preguntas frecuentes sobre investigación de mercado de hafnio

¿Cuál es el tamaño actual del mercado Hafnio?

Se proyecta que el mercado Hafnio registrará una CAGR superior al 7% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Hafnio?

Framatome (EDF), Alkane Resources Ltd, American Elements, Nanjing Youtian Metal Technology Co. Ltd, ACI Alloys son las principales empresas que operan en el mercado del hafnio.

¿Cuál es la región de más rápido crecimiento en el mercado Hafnio?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de hafnio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de hafnio.

¿Qué años cubre este mercado de Hafnio?

El informe cubre el tamaño histórico del mercado de Hafnio para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Hafnio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del hafnio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de hafnio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de hafnio incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.